Банк ведет бухгалтерский учет имущества, обязательств и хозяйственных операций путем двойной записи на взаимосвязанных счетах бухгалтерского учета. Счет представляет собой учетную позицию в бухгалтерском учете, предназначенную для постоянного учета движения каждой однородной группы принадлежащих банку средств и источников их образования, состояния расчетов с другими лицами.

Счета в банковском бухгалтерском учете образуют некоторую иерархию, в которой можно выделить два уровня:

- счета аналитического учета,

- счета синтетического учета.

Счета аналитического учета - это счета, на которых ведется аналитический учет с целью конкретизации показателей сложного синтетического счета. Счета, на которых ведется синтетический учет, являются счетами синтетического учета. Перечень счетов синтетического учета составляет план счетов, в котором они имеют свой номер.

Помимо выделения этих уровней иерархии счета можно классифицировать и по другим признакам.

Например, по отношению к формируемому в банке балансу счета можно подразделить на:

- балансовые,

- внебалансовые.

Сальдо по балансовым счетам участвуют в формировании балансов банка. При занесении оборотов по этим счетам всегда используют метод двойной записи. Для каждой проводки по счетам сумма записанная по дебету одних счетов должна быть равна сумме, записанной по кредиту других счетов.

По внебалансовым счетам старого плана счетов каждая запись делалась по одному счету в позиции прихода или расхода. В “Правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации”, утвержденных приказом Банка России от 18 июня 1997г. № 02-263 и в новом плане счетов, введенном в действие с 1 января 1998 года предусмотрена двойная запись и по внебалансовым счетам.

ЦБ РФ 25 июля 1996 года приказом № 02-259 утвердил “Правила ведения учета депозитарных операций кредитных организаций в Российской Федерации”. В соответствии с этими документами в банках появляется еще одна разновидность счетов - счета депо. На них организуется учет депозитарных операций с эмиссионными ценными бумагами. При записи операций по этим счетам также соблюдается метод двойной записи.

В последующем появились еще группы счетов: счета доверительного управления и счета по срочным операциям. Первая группа счетов появилась в связи с утверждением приказ ЦБ РФ от 2 июля 1997 г. N 02-287 инструкции "О порядке осуществления операций доверительного управления и бухгалтерском учете этих операций кредитными организациями Российской Федерации", а вторая группа счетов связана с определением порядка учета срочных сделок и вынесение их на внебалансовые счета в соответствии с положением № 55, принятым ЦБ РФ от 21 марта 1997 г. “О порядке ведения бухгалтерского учета сделок покупки - продажи иностранной валюты, драгоценных металлов и ценных бумаг в кредитных организациях”. В новом плане счетов эти счета были выделены в специальную главу – “Срочные операции”.

Среди балансовых счетов можно выделить:

- счета первого порядка и

- счета второго порядка.

Счета первого порядка представляют собой группировку нескольких счетов второго порядка. Они занимают самый верхний уровень иерархии счетов. При этом счета первого и второго порядка, а также внебалансовые счета подразделяются в соответствии с разделами плана счетов. В основу построения разделов плана счетов положено их экономическое содержание.

По валюте, в которой совершаются те или иные операции и в которой ведется аналитический учет можно выделять:

- счета в национальной валюте (рублевые) и

- счета в иностранной валюте (валютные).

Ведение на счетах аналитического учета записей в иностранной валюте требует параллельного ведения тех же записей в национальной валюте. По синтетическим счетам записи делаются в национальной валюте.

По назначению счета можно подразделить на:

- расчетные;

- текущие;

- бюджетные;

- корреспондентские;

- ссудные;

- специальные ссудные;

- контокорентные;

- депозитные.

Расчетный счет - счет имеющих самостоятельный баланс юридических лиц, открываемый в учреждении банка и предназначенный для хранения денежных средств и проведения расчетов с другими юридическими и физическими лицами. В настоящее время предприятию разрешается иметь несколько расчетных счетов. Существовавшее первоначально ограничение с требованием открытия только одного расчетного счета удобно для контроля за деятельностью предприятия, но усложняет ее, увеличивая время расчетов и оплату комиссионных банку. Кроме того наличие у предприятия нескольких расчетных счетов в различных банках уменьшает риски и дает подстраховку на случай ухудшения платежного состояния одного из банков.

Порядок открытия расчетных счетов определен еще действующей Инструкцией Госбанка СССР от 30 октября 1986 г. N 28 “О расчетных, текущих и бюджетных счетах, открываемых в учреждениях Госбанка СССР” (с последующими изменениями и дополнениями).

До получения постоянного свидетельства о регистрации предприятие или организация открывает временный расчетный счет, на который будут поступать первоначальные взносы учредителей при формировании уставного капитала. Такие расчетные счета могут открыть предприятия и организации любой формы собственности. При этом предъявляется следующий набор документов:

- заявление на открытие временного расчетного счета;

- нотариально заверенная копия устава юридического лица, утвержденного учредителями;

- нотариально заверенная копия решения о создании предприятия или договора учредителей;

- свидетельство о временной регистрации или наличие на титульном листе устава специальной надписи с наименованием регистрирующего органа, номером и датой регистрации;

- справка о регистрации в налоговых органах, а также в Пенсионном фонде РФ, фонде Обязательного медицинского страхования, фонде Занятости и фонде Социального страхования;

- нотариально заверенная карточка с образцами подписей и оттиска печати.

Постоянный расчетный счет открывается после получения постоянного свидетельства о регистрации. На подлинном экземпляре устава бухгалтер банка делает отметку об открытии счета и возвращает его клиенту.

По открытому клиенту счету между банком и клиентом заключается договор банковского счета, определяющий порядок взаимоотношений банка и клиента при ведении счета. Общие правила заключения такого договора и операций по счету определены в главе 45 “Банковский счет” Гражданского кодекса РФ.

Общественным, бюджетным, религиозным организациям и учреждениям, благотворительным фондам и другим, не занимающимся предпринимательской деятельностью открываются текущие счета. Текущий счет - вид счетов в банках, которые служат для хранения денежных средств и осуществления расчетов указанными организациями и учреждениями. На текущем счете сосредотачиваются главным образом временно свободные денежные средства и кассовые резервы этих организаций.

Дадим краткое пояснение разновидности остальных счетов, приведенных в списке.

Бюджетные счета - счета, открываемые в банках для учета операций по кассовому исполнению федерального бюджета, а также бюджетов субъектов Российской Федерации и местных бюджетов.

Корреспондентский счет - счет, по которому отражаются расчеты, произведенные одним кредитным учреждением за счет и по поручению другого на основе заключенного корреспондентского договора. Каждый коммерческий банк должен иметь корреспондентский счет в ЦБ РФ и может иметь корреспондентские счета в других коммерческих банках. Корреспондентский счет, который имеет один банк в другом носит название “Ностро” (“наш счет”), а корреспондентский счет, открытый в данном банке другим банком называется “Лоро” (“их счет”). Корреспондентские счета могут открываться как в российских банках (резидентах), так и в зарубежных банках (нерезидентах).

Ссудный счет - счет, на котором учитывается движение задолженности по предоставленным кредитам. Количество ссудных счетов, открываемых одному клиенту, зависит от принятой системы классификации кредитов, обычно в зависимости от ставки процента по ним.

Специальный ссудный счет - ссудный счет, открываемый хозяйственной организации, систематически пользующейся кредитами банка. Обычно с них проводится регулярная оплата за товары и услуги и некоторые другие платежи. Выдача очередной ссуды проводится без предварительной проверки обеспеченности и оформления срочных обязательств. Выдаваемые ссуды проводятся по дебету счета, а погашение - по кредиту. Погашение может происходить за счет плановых платежей с расчетного счета или непосредственным занесением выручки от реализации продукции или выполненных услуг в кредит счета. Спецссудные счета обычно используются для кредитования торговых и снабженческо-сбытовых организаций.

Контокоррентный счет - счет клиента в банке, на котором учитываются все его операции, производимые как за счет собственных средств клиента, так и за счет кредитов банка. Представляет сочетание ссудного и текущего счета. Банк, открывая клиенту контокоррент, определяет условия предоставления ему кредита (при дебетовом сальдо счета) или использования средств клиента (при кредитовом сальдо счета). В практике российских банков контокоррентные счета практического применения не получили, а введение нового плана счетов, устанавливающего наличие только активных или только пассивных счетов, исключает возможность открытия такого счета.

Депозитные счета - счета, по которым отражаются операции банков по привлечению денежных средств во вклады. Различают депозитные счета до востребования и срочные счета. Кроме того можно говорить о депозитных счетах юридических и физических лиц, резидентов и нерезидентов, финансовых органов и организаций, коммерческих и некоммерческих организаций и т.д.

План счетов

Как уже отмечалось, состав счетов высокого уровня в банках определяется планом счетов. План счетов бухгалтерского учета в коммерческих банках является систематизированным перечнем синтетических счетов бухгалтерского учета. Он разрабатывается ЦБ РФ и сопровождается инструкциями по его применению.

До 01.01.98 действовал план счетов, который был разработан для коммерческих банков на основе плана счетов Госбанка СССР. В него были внесены изменения, соответствующие новым требованиям к ведению бухгалтерского учета в банках. Содержание измененного плана было опубликовано в письме Госбанка СССР от 21.12.89 N 254 "О плане счетов бухгалтерского учета в банках СССР, коммерческих и кооперативных банках". Последующими письмами и телеграммами ЦБ РФ внес несколько десятков изменений в действовавший план счетов. Отсутствие первоначальной ориентации структуры плана на новые условия хозяйствования, стремление постоянными изменениями приспособить его к ним привело к потере логики в структуре плана, наличию большого числа неиспользуемых счетов, отсутствию увязки номеров счетов и разделов плана.

Устраняя имеющиеся недостатки и приближая план счетов к требованиям международных стандартов, Банк России приказом № 02-399 от 31 октября 1966 г. утвердил новый План счетов банков Российской Федерации. Внеся ряд изменений он опубликовал обновленный План счетов 18 июня 1997 г. в Правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации. Перед началом практического использования нового плана счетов с 01.01.98 г. он претерпел еще ряд поправок, отмеченных в приказе ЦБ РФ от 31.07.97 N 02-342 и указаниях ЦБ РФ от 11.12.97 N 62-У.

Рассматриваемый план счетов включает пять глав:

- А. БАЛАНСОВЫЕ СЧЕТА;

- Б. СЧЕТА ДОВЕРИТЕЛЬНОГО УПРАВЛЕНИЯ;

- В. ВНЕБАЛАНСОВЫЕ СЧЕТА;

- Г. СРОЧНЫЕ ОПЕРАЦИИ

- Д. СЧЕТА ДЕПО.

Балансовые счета имеют пятизначное кодовое обозначение, при этом счета первого порядка обозначаются тремя цифрами, первая из которых соответствует номеру раздела, если он присутствует в данной главе, а при обозначении счетов второго порядка добавляются еще две цифры. Все счета плана объединяются в разделы, носящие экономически однородное содержание. В главе балансовых счетов семь разделов и они имеют следующее наименование:

- РАЗДЕЛ 1 КАПИТАЛ И ФОНДЫ;

- РАЗДЕЛ 2 ДЕНЕЖНЫЕ СРЕДСТВА И ДРАГОЦЕННЫЕ МЕТАЛЛЫ;

- РАЗДЕЛ 3 МЕЖБАНКОВСКИЕ ОПЕРАЦИИ;

- РАЗДЕЛ 4 ОПЕРАЦИИ С КЛИЕНТАМИ;

- РАЗДЕЛ 5 ОПЕРАЦИИ С ЦЕННЫМИ БУМАГАМИ;

- РАЗДЕЛ 6 СРЕДСТВА И ИМУЩЕСТВО;

- РАЗДЕЛ 7 РЕЗУЛЬТАТЫ ДЕЯТЕЛЬНОСТИ.

Внебалансовые счета тоже разнесены по семи разделам, но в отличии от балансовых первая цифра обозначения номера счета не связана с обозначением номера раздела. Разделы внебалансовых счетов имеют следующее наименование:

- РАЗДЕЛ 2 НЕОПЛАЧЕННЫЙ УСТАВНЫЙ КАПИТАЛ КРЕДИТНЫХ ОРГАНИЗАЦИЙ;

- РАЗДЕЛ 3 ЦЕННЫЕ БУМАГИ;

- РАЗДЕЛ 4 РАСЧЕТНЫЕ ОПЕРАЦИИ И ДОКУМЕНТЫ;

- РАЗДЕЛ 5 КРЕДИТНЫЕ И ЛИЗИНГОВЫЕ ОПЕРАЦИИ;

- РАЗДЕЛ 6 ЗАДОЛЖЕННОСТЬ, СПИСАННАЯ И ВЫНЕСЕННАЯ ЗА БАЛАНС ИЗ-ЗА НЕВОЗМОЖНОСТИ ВЗЫСКАНИЯ;

- РАЗДЕЛ 7 ИСТОЧНИКИ ФИНАНСИРОВАНИЯ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ.

В плане счетов для коммерческих организаций первый раздел во внебалансовых счетах отсутствует, а в плане счетов для Центрального банка Российской Федерации он получил название “Банкноты (Банковские билеты) и монета в резервных фондах”.

Если в старом плане счетов для внебалансовых счетов не соблюдается принцип двойной записи по счетам и операция записывалась только по приходу или расходу одного счета, то в новом для реализации этого принципа предусмотрели два счета:

99998 Счет для корреспонденции с пассивными счетами при двойной записи

99999 Счет для корреспонденции с активными счетами при двойной записи

Средства в национальной и иностранной валюте предусматривается учитывать на одних и тех же счетах.

Еще одной отличительной особенностью нового плана счетов является отсутствие активно-пассивных счетов. Все счета являются либо активными, либо пассивными. В этом плане счетов для активно-пассивного счета старого плана можно найти парные счета – один активный и один пассивный. В Правилах ведения бухгалтерского учета приводится список таких парных счетов. В конце каждого рабочего дня в банке по таким парным счетам подводится общее сальдо и в случае дебетового отражается на активном счете, а кредитового - на пассивном счете.

Нет в новом плане счетов специального раздела по учету операций в иностранной валюте. Эти счета открываются теперь на всех счетах, где могут в установленном порядке учитываться операции в иностранной валюте. Валюта, в которой ведется лицевой счет, обозначается в номере лицевого счета трехзначным кодом валюты.

Изменены в новом плане счетов и временные параметры по депозитным счетам, счетам полученных и предоставленных кредитов и некоторым другим. Количество временных интервалов стало больше и с конкретным их значением по отдельным счетам можно познакомиться анализируя план счетов, приведенный в приложении 1.

На основании утвержденного плана счетов ЦБ РФ коммерческие банки разрабатывают и утверждают рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности, как это оговорено в Федеральном законе “О бухгалтерском учете”. Утвержденный рабочий план счетов вводится в компьютерный справочник плана счетов. В этом справочнике выделяются:

- главы;

- разделы;

- счета 1-ого порядка;

- счета 2-ого порядка.

Между частями справочника устанавливаются ссылки и в хорошо организованных АБС предусматривается возможность задания правил корреспонденции балансовых счетов.

Лицевые счета

Как уже отмечалось при рассмотрении состава и структуры базы данных, лицевые счета занимают самый нижний уровень иерархии счетов бухгалтерского учета. В некоторых литературных источниках под лицевым счетом понимается бухгалтерский счет, предназначенный для учета расчетов с физическими и юридическими лицами, включая финансовые, кредитные учреждения, а также органы государственной власти. В других литературных источниках, особенно связанных с автоматизацией банковского учета, к лицевым счетам относятся все счета низшего уровня, включая и внутрибанковские счета, такие как счета доходов, расходов, прибыли и убытков. Мы будем придерживаться второго подхода.

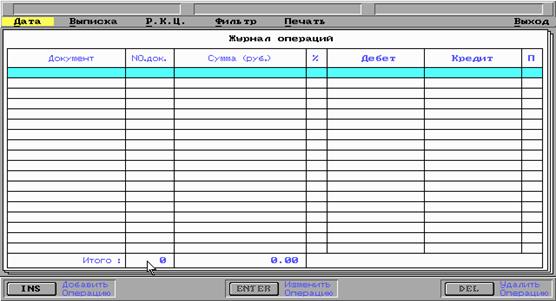

Для ведения лицевых счетов на бумажном носителе предусмотрена унифицированная форма № 0407001. При ведении учета в АБС вся информация по лицевому счету хранится в памяти компьютера, а выписка по счету отображается на экране, подобно примеру из АБС “Минибанк”, показанному на Рисунок 3, и может быть распечатана по форме, показанной на Рисунок 4.

В памяти компьютера по лицевому счету хранится большее количество реквизитов, чем это отображается в выписке. Этот состав реквизитов может быть следующим:

идентификатор (кодовое обозначение) лицевого счета;

наименование счета;

код клиента или код статьи (в случае внутрибанковского счета);

номер балансового счета 2-ого порядка;

тип счета (активный, пассивный, активно-пассивный);

состояние счета (открыт, закрыт, блокирован, арестован);

принадлежность счета (клиентский или внутрибанковский);

дата и пользователь системы, открывший счет;

дата и пользователь, производивший последнее редактирование счета;

дата последней операции по счету;

текущее сальдо;

плановые обороты (дебетовые и кредитовые) по данному счету;

размер допустимого овердрафта по счету;

процентная ставка;

процент за овердрафт;

сумма за банковское обслуживание;

принадлежность к тарифу (номеру тарифа);

номер внутри балансового счета (для прямых расчетов);

неподтвержденные кредитовые обороты (для прямых расчетов).

Рисунок 2.3. Экранная форма выписки по счету.

*-----------------------------------------------------------------------------*| Учебный банк | л/с ||-----------------------------------------------------------------------------|| Входящее сальдо на / / года | | ||----------------------------------------------------------+------------------||Число| Ном. | Документ | Кор.сч. | Дебет | Кредит ||-----+------+---------------+----------+------------------+------------------|| / | | | | | ||---------------------------------------+------------------+------------------|| Итого: | | ||----------------------------------------------------------+------------------|| Исходящее сальдо | | |*-----------------------------------------------------------------------------*Рисунок 2.4. Форма выписки по лицевому счету.

Кроме этих реквизитов по каждому лицевому счету необходимо хранить:

- входящее сальдо;

- дата операции;

- код вида операции;

- номер документа;

- вид документа;

- корреспондирующий счет;

- сумма по операции.

Данные по операциям лицевого счета должны быть доступны в течение года, а по завершении года, после проведения заключительных оборотов и получения всех отчетов могут быть переписаны в архив. В связи с тем, что количество операций по счетам различно, целесообразно хранить общие данные по лицевому счету и данные по операциям в разных файлах базы данных. Записи формируются по каждой операции отдельно и отдельно записи с общими данными по лицевому счету.

Код вида операции может содержать один или два разряда. В Таблица 1 приведен пример формирования кода вида операции, предложенный в Правилах ведения бухгалтерского учета и отчетности в учреждениях банков СССР (от 30 сентября 1987 г. N 7). Эти Правила в настоящее время потеряли силу в связи с выходом новых Правил от 18 июля 1997 года за № 61. Но в новых Правилах уже отсутствует пример кодировки вида операций и данные таблицы 1 могут служить основой для разработки кодовых обозначений вида операций для конкретной кредитной организации.

Таблица 1

--------------------------------------------------------------------------- Условные ¦ Содержание записи, заменяемое ¦ Какие документы прилагаются цифровые ¦ условным цифровым обозначением ¦ к выписке из лицевого счета обозначения+----------------------------------¦ по данной записи вида ¦ по дебету ¦ по кредиту ¦ операций ¦ ¦ ¦ ¦ ¦ ¦ -----------+----------------+-----------------+---------------------------- 1 ¦ 2 ¦ 3 ¦ 4 -----------+----------------+-----------------+---------------------------- 1 ¦Списано согласно¦Зачислено ¦По дебету без приложений. ¦Вашему поручению¦согласно ¦По кредиту прилагается ¦ ¦прилагаемой ¦копия платежного поручения ¦ ¦копии платежного ¦плательщика ¦ ¦поручения ¦ ¦ ¦ ¦ 2 ¦Оплачены ¦Зачислено по ¦При полной оплате: по -----------+----------------+-----------------+---------------------------- 1 ¦ 2 ¦ 3 ¦ 4 -----------+----------------+-----------------+---------------------------- ¦платежные ¦оплаченным ¦дебету - без приложений, ¦требования ¦платежным ¦кроме оплаты по сводному ¦(инкассовые ¦требованиям ¦мемориальному ордеру, ¦поручения, ¦(инкассовым ¦когда прилагается копия ¦распоряжения) ¦поручениям, ¦этого ордера; по кредиту - ¦ ¦распоряжениям) ¦копии платежных требований. ¦ ¦ ¦При частичной оплате по ¦ ¦ ¦дебету и кредиту - копии ¦ ¦ ¦мемориальных ордеров ¦ ¦ ¦ 2 ¦Списано согласно¦Зачислено с ¦По дебету - реестр-счетов ¦дебетовому ¦аккредитива по ¦и другие документы, ¦авизо банка ¦оплаченному ¦предусмотренные условиями ¦поставщика (по ¦реестру счетов (в¦аккредитива; по кредиту - ¦счету N 720) ¦корреспонденции ¦без приложений ¦ ¦со счетом N 830) ¦ ¦ ¦ ¦ 2 ¦Списано согласно¦Зачислено ¦По кредиту без приложений. ¦сводному ¦согласно ¦По дебету прилагается ¦требованию ¦сводному ¦копия сводного требования ¦(дебетового ¦требованию ¦(часть сводного требования, ¦авизо) ¦ ¦относящаяся к данному ¦ ¦ ¦плательщику) ¦ ¦ ¦ 3 ¦Оплачен ¦Поступило ¦По дебету - без приложений. ¦наличными Ваш ¦наличными ¦По кредиту - ордер ¦чек ¦ ¦взносного объявления ¦ ¦ ¦0402001 либо уведомление ¦ ¦ ¦0402005, а при зачислении ¦ ¦ ¦выручки, сданной в сумках ¦ ¦ ¦через инкассаторов ¦ ¦ ¦Госбанка, - накладные к ¦ ¦ ¦сумкам с копией ведомости ¦ ¦ ¦предварительного зачисления ¦ ¦ ¦выручки до ее пересчета ¦ ¦ ¦ 3 ¦Списана ¦Зачислены ¦По дебету и кредиту - ¦недостача в ¦излишки в сумке ¦акт на лицевой стороне ¦сумке с ¦с инкассированной¦накладной к сумке ¦инкассированной ¦выручкой (в ¦ ¦выручкой (в ¦корреспонденции ¦ ¦корреспонденции ¦со счетом ¦ ¦со счетом N 729)¦N 729) ¦ ¦ ¦ ¦ 4 ¦Оплачен Ваш ¦Поступило ¦Без приложений ¦расчетный чек ¦согласно Вашему ¦ ¦ ¦реестру расчетных¦ ¦ ¦чеков либо ¦ ¦ ¦акцептованных ¦ ¦ ¦платежных ¦ ¦ ¦поручений ¦ ¦ ¦(по счету N 673) ¦ ¦ ¦ ¦ 5 ¦За выставленный ¦Зачислен остаток ¦По дебету - без приложения, -----------+----------------+-----------------+---------------------------- 1 ¦ 2 ¦ 3 ¦ 4 -----------+----------------+-----------------+---------------------------- ¦аккредитив ¦неиспользованного¦по кредиту - копия ордера ¦согласно Вашему ¦аккредитива ¦ ¦заявлению ¦ ¦ ¦ ¦ ¦ 6 ¦Списано с Вашего¦Зачислено на ¦По дебету - копия ¦счета согласно ¦Ваш счет согласно¦оплаченного документа, по ¦приложению к ¦приложению к ¦кредиту копия мемориального ¦выписке из ¦выписке из ¦ордера или другого документа ¦лицевого счета ¦лицевого счета ¦ ¦ ¦ ¦ 7 ¦Оплачено Ваше ¦Погашено Ваше ¦При полной оплате - без ¦срочное ¦срочное ¦приложения, а при частичной ¦обязательство ¦обязательство (по¦оплате - копия мемориального ¦(по расчетному ¦ссудному счету) ¦ордера ¦счету) ¦ ¦ ¦ ¦ ¦ 8 ¦Выдана ссуда ¦Зачислена на ¦По дебету - без приложений. ¦согласно Вашему ¦Ваш счет сумма ¦По кредиту - копия ¦заявлению (по ¦ссуды согласно ¦заявления на выдачу ¦ссудному счету) ¦Вашему заявлению ¦ссуды ¦ ¦ 9 ¦Произведена проверка обеспечения ¦При проверке обеспечения ¦ссудных счетов, списано сальдо ¦копия распоряжения ¦зачетов (по расчетному и ¦кредитного отдела, при ¦ссудному счетам и лицевому счету ¦списании сальдо зачетов - ¦по зачету) ¦копия мемориального ¦ ¦ордера ¦ ¦ ¦ 0 ¦Списаны с Вашего¦Зачислены на Ваш ¦Без приложений ¦счета проценты в¦счет проценты в ¦ ¦пользу банка (в ¦Вашу пользу (в ¦ ¦корреспонденции ¦корреспонденции ¦ ¦со счетом N 96) ¦со счетом N 97) ¦ ¦ ¦ ¦ ¦ ¦ ¦ 0 ¦Перечислена ¦Зачислена сумма ¦Копия мемориального ¦сумма торговой ¦торговой скидки ¦ордера ¦скидки (накидки)¦(накидки) либо ¦ ¦либо прибыли и ¦прибыли и ¦ ¦амортизационных ¦амортизационных ¦ ¦отчислений ¦отчислений ¦В упомянутых Правилах ведения бухгалтерского учета приводятся также рекомендации по кодированию лицевых счетов. Кодовое обозначение лицевого счета в соответствии с новыми Правилами состоит из двадцати разрядов, сгруппированных в последовательности, показанные на Рисунке 2.5 (см. на следующем листе)

Рисунок 2.5. Структура кодового обозначения лицевого счета.

Такую структуру кодовое обозначение лицевого счета будет иметь для корреспондентских, расчетных, текущих, кредитных счетов, счетов просроченных кредитов и процентов и некоторых других счетов. Отдельные счета могут иметь отличительные особенности в кодировке, например, бюджетные счета из семи последних разрядов первые три будут использовать для кодировки символа бюджетной отчетности.

Защитный ключ или цифра защиты кода требует одного разряда и используется для проверки правильности записи или набора на компьютере кодового обозначения лицевого счета. Алгоритм расчета этого ключа должен включать в определение ключа значение всех разрядов кодового обозначения лицевого счета. При его расчете, например, может использоваться следующая формула:

K=modn(k1*r1+k2*r2+...+km*rm),

где

K - защитный ключ;

modn - модуль числа по основанию n (n может, например, принимать одно из значений 7, 9, 10, 11);

k - специально выбранный коэффициент, например, равный единице или номеру разряда числа, или специально подобранной цифре;

r - значение разряда кодового обозначения лицевого счета;

m - наибольший номер разряда в кодовом обозначении лицевого счета.

Вычисленное по выбранному алгоритму значение ключа записывается в кодовое обозначение лицевого счета по соответствующему разряду. При вводе кодового обозначения лицевого счета в компьютер, он рассчитывает значение ключа по этому алгоритму и сравнивает с введенным значением ключа. При их несовпадении выдается сообщение об ошибке.

Практическая реализация алгоритма расчета ключа может отличаться от общей приведенной схемы и иметь свои нюансы. Так, например, ЦБ РФ в своем письме от 8 сентября 1997 г. № 515 “Порядок расчета контрольного ключа в номере лицевого счета” приводит пример расчета контрольного ключа. В этом примере при определении ключа участвуют не только позиции (разряды) кодового обозначения лицевого счета, но и разряды банковского идентификационного кода (БИК), которым стали обозначаться банки при безналичных расчетах с 11 сентября 1996 года.

Рассмотрим этот алгоритм на условном примере. Пусть 044541512 - банковский идентификационный код, а 40702810К00000000025 - кодовое обозначение лицевого счета клиента этого банка. В этом кодовом обозначении позиция контрольного ключа содержит букву К. Цифровое значение этой позиции и необходимо рассчитать.

В расчете ключа будет участвовать число 512 из БИК (условный номер кредитной организации) и кодовое обозначение лицевого счета, где вместо буквы К будет использована цифра 0, т.е. 40702810000000000025. При определении позиций условный номер кредитной организации ставится перед кодовым обозначением лицевого счета. В нашем случае получаем: 51240702810000000000025. Коэффициенты или веса позиций в этом алгоритме жестко заданы. Они определены такой последовательностью цифр 71371371371371371371371.

Для расчета ключа получают сумму произведений цифры позиции на вес позиции:

5*7+1*1+2*3+4*7+0*1+7*3+0*7+2*1+8*3+1*7+0*1+0*3+0*7++0*1+0*3+0*7+0*1+0*3+0*7+0*1+0*3+2*7+5*1=

=35+1+6+28+0+21+0+2+24+7+0+0+0+0+0+0+0+0+0+0+0+14+5= 143

Последняя цифра результата этого расчета умноженная на 3 и составит контрольный ключ. Таким образом мы имеем 3*3=9, а кодовое обозначение лицевого счета будет таким: 40702810900000000025. Если в результате умножения на 3 получается двузначное число, то принимается во внимание младший разряд.

Проверка правильности записи кодового обозначения лицевого счета будет проходить в следующем порядке.

Получаем сумму произведений цифр 51240702810900000000025 на используемые ранее веса позиций 71371371371371371371371:

5*7+1*1+2*3+4*7+0*1+7*3+0*7+2*1+8*3+1*7+0*1+9*3+0*7+0*1+0*3+0*7+0*1+0*3+0*7+0*1+0*3+2*7+5*1=35+1+6+28+0+21+0+2+24+7+0+27+0+0+0+0+0+0+0+0+0+14+5=170

Равенство нулю правого разряда результата (по mod10) говорит о правильности записи кодового обозначения.

Аналитический учет

В Федеральном законе “О бухгалтерском учете“ аналитический учет определяется как учет, который ведется в лицевых, материальных и иных аналитических счетах бухгалтерского учета, группирующих детальную информацию об имуществе, обязательствах и о хозяйственных операциях внутри каждого синтетического счета. В Правилах ведения бухгалтерского учета в коммерческих организациях уточняется, что аналитический бухгалтерский учет ведется в лицевых счетах (карточках, книгах, журналах), открываемых по каждому виду учитываемых средств и ценностей, с указанием их назначения и владельца.

Все открываемые лицевые счета клиентов должны регистрироваться в книге стандартной формы, которая ведется в разрезе балансовых счетов второго порядка, причем для каждого номера и наименования этого счета открываются отдельные страницы, которые пронумеровываются, прошнуровываются и опечатываются. Книга заверяется подписью главного бухгалтера или его заместителя и хранится у главного бухгалтера в несгораемом шкафу. В Правилах отмечается, что ведение книги открытых счетов в компьютере нецелесообразно, но для облегчения поиска можно организовать справочник, где по имени клиента и номеру его счета можно определить страницу книги регистрации. В книге присутствуют следующие данные:

- дата открытия счета;

- дата и номер договора об открытии счета;

- наименование клиента;

- наименование (цель) счета;

- номер лицевого счета;

- порядок и периодичность выдачи выписок счета;

- дата сообщения налоговым органам, фондам об открытии счета;

- дата закрытия счета;

- примечание.

Во время регистрации в этой книге каждому клиенту присваивается порядковый номер, который целесообразно использовать для нумерации всех лицевых счетов, открываемых данному клиенту. Номера закрытых счетов могут присваиваться новым клиентам по истечении не менее двух лет после даты их закрытия.

В книге регистрации открытых счетов по внутрибанковским операциям регистрируются лицевые счета, открываемые не клиентам, а для учета имущества, расчетов, участия, капитала, доходов, расходов, результатов деятельности и т.п.

Процесс открытия нового лицевого счета на компьютере сопровождается вводом конкретных значений всех необходимых реквизитов лицевого счета, которые были рассмотрены выше. Ввод происходит через специально подготовленную экранную форму, которая может отличаться в зависимости от принадлежности счета к той или иной группе счетов.

В открытых лицевых счетах аналитический учет ведется путем отражения операций, зарегистрированных в первичных документах. Варианты ввода информации в компьютер с первичных документов были рассмотрены выше. Помимо отражения информации в лицевых счетах, она отражается в специальных журналах операций.

Ведение подобных журналов обеспечивается компьютером. На экране его отображение может выглядеть, например, подобно журналу операций, показанному на Рисуноке 2.6.

Рисунок 2.6. Экранная форма журнала операций.

Рассмотрим более подробно возможные процедуры обработки информации введенных документов до разнесения ее по лицевым счетам.

Для примера обратимся к одному из удачных решений, реализованных в АБС БАНК 2000 фирмы Инверсия.

Ввод информации с первичных документов организован с использованием различных программных модулей, выбор которых определяется видом документов, особенностью их обработки и тем рабочим местом, где будет осуществляться работа с документом. Можно отметить следующие модули такого типа:

- АРМ операциониста;

- Внутренние платежные поручения;

- Дебетовые платежные поручения;

- Кредитовые платежные поручения;

- Разбор корреспондентских счетов;

- Разбор счетов невыясненных сумм;

- Мемориальные ордера;

- Кассовые документы;

- Разноска документов;

- Запрос плановых оборотов.

АРМ операциониста используется банковским работником, выполняющим функции обслуживания клиентов. Основные обрабатываемые документы - это платежные документы клиентов. При вводе документов осуществляется их регистрация с предварительным контролем на красное сальдо и правильность ввода банковских реквизитов. Вводимые платежные поручения можно подразделить на внутренние, которые не затрагивают корреспондентских счетов банка, например, расчеты с другими клиентами этого банка или расчеты с самим банком, и дебетовые платежные поручения, которые используются для расчетов с клиентами других банков.

Для обеспечения возможности последконтроля правильности ввода операционистом банка указанных документов для лиц, осуществляющих такой контроль, предусмотрены модули “Внутренние платежные поручения” и “Дебетовые платежные поручения”. Прошедшие контроль у ответственных исполнителей документы могут быть разнесены по лицевым счетам. Для дебетовых платежных поручений обеспечивается также формирование реестров, сводных платежных поручений и файла электронных копий для отправки в РКЦ.

Модуль “Кредитовых платежных поручений” позволяет обработать платежные документы, пришедшие с выпиской с корреспондентского счета банка. Они связаны с платежами в пользу клиентов банка или самого банка.

При проведении платежных операций через корсчета очень важно следить за правильностью их отражения на лицевых счетах и за соответствием записей по лицевым счетам в нашем банке и в банке-корреспонденте. Это обеспечивает модуль “Разбор корреспондентских счетов”. Он позволяет обработать выписки с корреспондентских счетов, найти в базе данных АБС введенные дебетовые и кредитовые платежные документы, соответствующие выписке и обнаружить имеющееся несоответствие.

Поступающие в банк кредитовые платежные поручения имеют корреспонденцию по кредиту какого-либо лицевого счета банка (чаще всего расчетного счета клиента). При ошибке в указании кодового обозначения лицевого счета, суммы по этим документам записываются в кредит лицевого счета невыясненных сумм (счет второго порядка 47416 “Суммы, поступившие на корреспондентские счета до выяснения”). Для выяснения ошибочных ситуаций и указания правильной корреспонденции, если это удается сделать, используется модуль “Разбор счетов невыясненных сумм”.

Основным внутрибанковским документом, отражающим проводки по счетам, является мемориальный ордер. Ему может соответствовать один или несколько банковских документов. Но и одному банковскому документу может соответствовать несколько мемориальных ордеров. Для ввода и редактирования мемориальных ордеров с контролем на красное сальдо, а также их разноски по лицевым счетам и печати предусмотрен модуль “Мемориальные ордера”.

Касса банка, проводя работу с наличностью, требует особого внимания к обеспечению безопасности и контроля выполняемых операций. Отдельное рабочее место кассира оборудуется техническими средствами, облегчающими выполнение кассовых операций. На автоматизированном рабочем месте кассира устанавливается модуль “Кассовые документы”. Он позволяет работать с такими документами как:

- приходные ордера;

- объявления на взнос наличных;

- расходные ордера;

- чеки.

Этот модуль позволяет ввести, зарегистрировать кассовые документы с автоматическим контролем на красное сальдо, подтвердить эти документы и разнести документы по лицевым счетам. Кроме того он обеспечивает формирование кассового журнала с контролем кассовой наличности.

Модуль “Разноска документов” позволяет разнести подготовленные к разноске и находящиеся в базе данных документы. До выполнения разноски, суммы зарегистрированных документов тоже должны учитываться при оформлении банковских операций (контроль на красное сальдо). Модуль “Запрос плановых оборотов” формирует отчеты по зарегистрированным, но еще не проведенным в операционном дне документам с выдачей обобщенной информации такой как текущее сальдо на счету, допустимый овердрафт, общие суммы по списаниям и зачислениям различных систем регистрации.

Каждый документ, введенный в АБС проходит несколько стадий, пока не будет разнесен по лицевым счетам. Многостадийность обработки обеспечивает необходимый уровень контроля и предотвращает случайные и преднамеренные искажения информации.

Рассмотрим характерные стадии для следующих основных документов, обрабатываемых в АБС:

- внутреннее платежное поручение;

- дебетовое платежное поручение;

- кредитовое платежное поручение;

- мемориальный ордер;

- объявление на взнос наличными;

- приходный кассовый ордер;

- расходный кассовый ордер;

- кассовый чек;

- приходный внебалансовый ордер;

- расходный внебалансовый ордер.

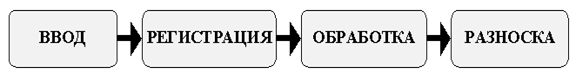

Все перечисленные документы до разнесения по лицевым счетам проходят стадии, показанные на рисунке.

Рисунок 2.7 Стадии прохождения документов в АБС.

Электронная копия каждого из перечисленных документов в памяти АБС имеет специальное поле, хранящее кодовое обозначение состояния или статуса документа. Обрабатывающие программы анализируют статус документа и выполняют с ним набор действий, соответствующий этому статусу.

Все перечисленные документы получают при вводе в АБС статус “зарегистрированный”. Исключение составляют внутреннее платежное поручение и дебетовое платежное поручение при вводе их через АРМ операциониста. После ввода и до прохождения последконтроля они имеют статус “неоттестированный”. Прошедшие контроль получают статус “зарегистрированный”.

Проходя операцию обработки несколько раз изменить статус могут только мемориальные ордера, а также дебетовые и кредитовые платежные поручения. Остальные документы сразу за статусом “зарегистрированный” получают статус “разнесенный” при разнесении по лицевым счетам.

Каждая проводка, соответствующая отраженной в первичном документе операции, записывается по двум лицевым счетам (по дебету одного и кредиту другого лицевого счета). Информация документов по балансовым счетам может быть организована в виде компьютерных картотек.

По лицевым счетам клиентов банка периодически готовятся и предоставляются клиентам выписки по этим счетам. В Правилах ведения бухгалтерского учета оговаривается порядок оформления выписок. При формировании ее непосредственно ответственным исполнителем без применения компьютера, она оформляются штампом и подписью ответственного исполнителя. Выписки из лицевых счетов при ведении их на компьютере никакими подписями и штампами банка не оформляются. Выписка переданная клиенту по каналам связи в системе Клиент-банк будет иметь электронную цифровую подпись.

В подтверждении кредитовых оборотов по лицевому счету к выпискам из лицевых счетов должны прилагаться документы, или их копии, на основании которых совершены записи по счету. На документах, прилагаемых к выпискам, проставляется штамп, а также календарный штемпель даты проводки документа по лицевому счету, если эта дата не совпадает с датой выписки документа. Штамп проставляется только на основном приложении к выписке. На дополнительных документах, которые поясняют и расшифровывают содержание и общую сумму операций, обозначенных в основном приложении, штамп не ставится.

Клиент банка должен контролировать правильность проведенных операций по счету. В установленный в договоре банковского счета срок (10-20 дней) после получения выписки он должен сообщить банку о суммах, ошибочно записанных в кредит или дебет счета. В договоре также оговаривается, что при непоступлении от клиента в установленный сроки возражений, совершенные операции и остаток средств на счете будут считаются подтвержденными.

Синтетический учет

В Федеральном законе “О бухгалтерском учете” синтетический учет определяется как учет обобщенных данных бухгалтерского учета о видах имущества, обязательств и хозяйственных операций по определенным экономическим признакам, который ведется на синтетических счетах бухгалтерского учета. Более подробно сущность и особенность синтетического учета в банках раскрывается в Правилах ведения бухгалтерского учета в кредитных организациях.

В них отмечается, что документами синтетического учета являются бухгалтерские журналы, ежедневные оборотные ведомости, ежедневные балансы (сводки оборотов и остатков), ведомости остатков по счетам.

Бухгалтерский журнал предназначен для регистрации всех операций, проведенных за день по балансу банка. В нем выводятся итоги оборотов по балансовым счетам. В Правилах ведения бухгалтерского учета определена форма журнала. Она показана на Рисунок 8.

| БУХГАЛТЕРСКИЙ ЖУРНАЛ | ||||

| за _________________ 199 __ г. | ||||

| Номер документа (последние 3 знака) | Номера счетов (первые 8 знаков) | Сумма в рублях и копейках | ||

| по дебету | по кредиту | по дебету | по кредиту | |

| Балансовые счета | ||||

| Мемориальные документы | ||||

| Итого по | ||||

| мемориальным | ||||

| документам | ||||

| Кассовые документы | ||||

| Итого по | ||||

| кассовым | ||||

| журналам | ||||

| Всего по | ||||

| балансовым | ||||

| счетам | ||||

| Внебалансовые счета | ||||

| Мемориальные и кассовые документы | ||||

| Итого по | ||||

| внебалансовым | ||||

| счетам | ||||

| Всего | ||||

| документов |

Рисунок 2.8. Форма бухгалтерского журнала.

Ежедневная оборотная ведомость составляется по балансовым и внебалансовым счетам. Более подробно ее форма и содержание рассматриваются в последней главе, посвященной отчетности банка. При формировании оборотной ведомости за каждый день внутри месяца обороты показываются за день. По окончании месяца на 1-е число составляется оборотная ведомость за месяц. Ежеквартально также составляется оборотная ведомость, которая содержит остатки на начало года, обороты с начала года и остатки на конец отчетного периода.

Помимо ежедневной оборотной ведомости составляется ежедневный баланс. Форма баланса и порядок его формирования также отражен в главе об отчетности банка. Как отмечается в Правилах ведения бухгалтерского учета, ежедневный баланс по операциям, совершаемым непосредственно кредитной организацией, должен быть составлен за истекший день до 12 часов местного времени на следующий рабочий день, сводный баланс с включением балансов филиалов составляется до 12 часов следующего рабочего дня после составления баланса по операциям, непосредственно выполняемым кредитной организацией.

При ведении синтетического учета должно быть уделено особое внимание соответствию данных аналитического и синтетического учета. Если при ручной обработке информации использовались специальные методы формирования сводных карточек по счетам, составления проверочных ведомостей, то при обработке данных на компьютере идентичность данных аналитического и синтетического учета должна обеспечиваться отлаженностью и устойчивостью работы программного обеспечения.

Ответственность за согласованность учетных данных возлагается на главного бухгалтера, поэтому, как отмечается в Правилах, перед подписанием баланса он или по его поручению работник банка должен сверить:

- соответствие оборотов по итогу, отраженным в бухгалтерском журнале, оборотам, показанным в оборотной ведомости;

- соответствие остатков по счетам второго порядка, отраженным в балансе, остаткам, показанным в оборотной ведомости, ведомости остатков по счетам;

- соответствие остатков по счетам второго порядка, отраженным в ведомости остатков по счетам, остаткам, показанным в ведомости остатков размещенных (привлеченных) средств.

О произведенной проверке делается запись в балансе, которая визируется работником, ее выполнившим.

Если в процессе проверки выявлены расхождения, принимаются меры к выявлению их причин и устранению этого расхождения. При этом ошибки исправляются в момент их обнаружения, а если необходимо, выполняют исправительные проводки.

Вопросы для самопроверки

- Что понимается под первичными учетными документами?

- Каков перечень обязательных реквизитов первичных учетных документов?

- Что представляет собой первичный учет в банке?

- Как организуется ввод первичных документов в АБС?

- Каково назначение документа мемориальный ордер?

- Что понимается под учетными регистрами?

- Как классифицируются счета бухгалтерского учета в банке?

- Каков порядок открытия расчетного счета?

- Что такое лицевой счет и каков состав его реквизитов?

- Как строится кодовое обозначение лицевого счета?

- Каково строение плана счетов бухгалтерского учета в банке?

- Что представляет собой рабочий план счетов бухгалтерского учета?

- Что такое аналитический учет и как он организован?

- Что такое синтетический учет и как он организован?