Неоклассическая модель обобщает связь ставки банковского процента и инвестиций частного сектора.

Гипотезы модели:

• величина спроса на инвестиции зависит от банковской ставки процента;

• банковская ставка процента, с одной стороны, представляет собой стоимость кредита, необходимого для осуществления инвестиций в основной капитал, а, с другой стороны, ставка процента - это альтернативные издержки использования капитала;

• при росте ставки процента выгодно держать деньги в банке и получать процентный доход, следовательно, величина спроса на инвестиции падает, так как кредиты дорожают;

• при низкой ставке процента выгодно деньги вкладывать в реальные инвестиционные проекты, так как кредиты дешевеют; следовательно, величина спроса на инвестиции растет;

• равновесная ставка процента определяется на конкурентном рынке заемных средств (или рынке сбережений - инвестиций), где сбережения представляют собой предложение заемных средств, а инвестиции - спрос на заемные средства;

• Центральный банк может, изменяя предложение денег или ставку рефинансирования, влиять на уровень равновесной ставки процента, но в целом она складывается под воздействием закона спроса - предложения.

Спрос на инвестиции можно выразить следующей формулой:

I = I0-br, где I0- автономные инвестиции, то есть инвестиции, величина которых не зависит от ставки процента и которые в любом случае необходимо осуществить для реализации некоторого проекта;

r - равновесная ставка банковского процента на рынке заемных средств;

b > 0 - параметр, отражающий изменение величины спроса на инвестиции при изменении ставки процента; чем больше параметр b, тем сильнее величина спроса на инвестиции реагирует на изменение ставки процента.

В качестве предложения заемных средств выступают сбережения S.

Сбережения в экономике также зависят от ставки банковского процента г, но зависимость S от r положительна: чем выше ставка банковского процента, тем выгоднее держать деньги в банке и тем выше предложение заемных средств в экономике. Если же рассматривать экономику в долгосрочном периоде, то, при заданном уровне научно-технического прогресса, ресурсного потенциала, производства и потребления, сбережения будут представлять собой постоянную величину. Таким образом, на рынке «сбережения - инвестиции» предложение заемных средств выражается следующими функциями:

S - S(r) - в краткосрочном периоде;

S- S = const - в долгосрочном периоде.

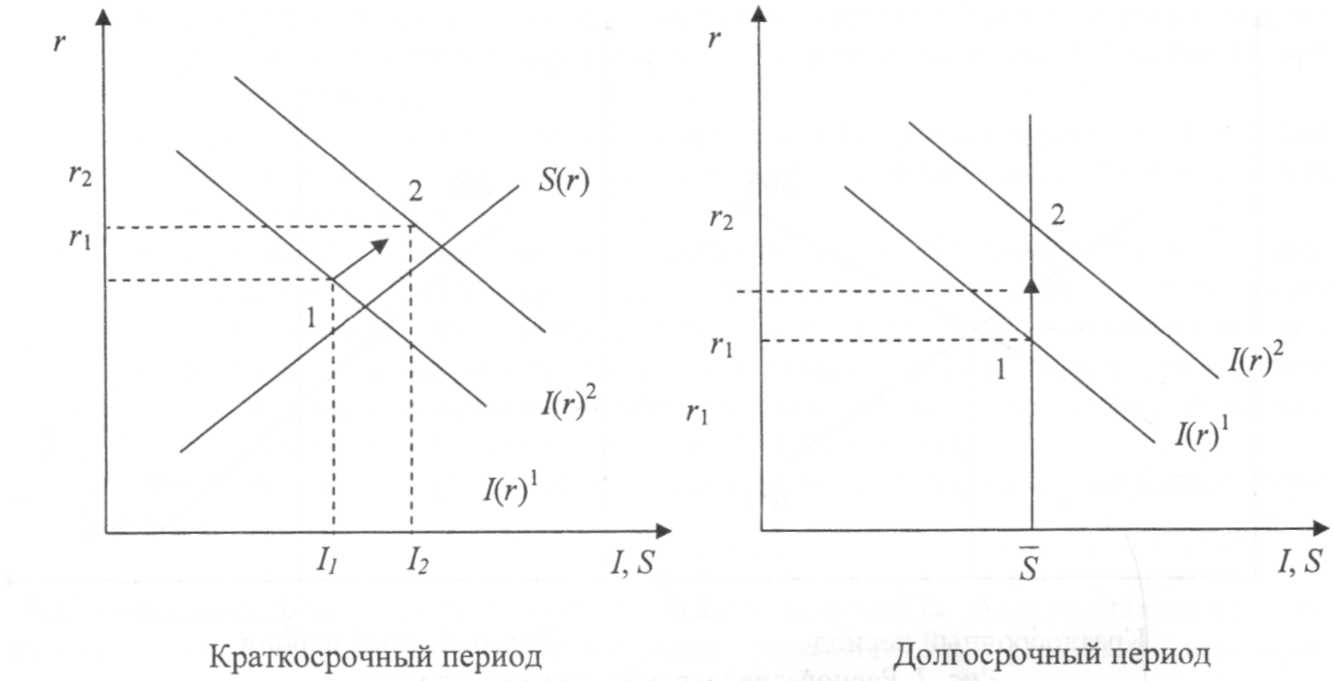

Конкурентный рынок заемных средств отражен на следующих графиках:

Конкурентный рынок заемных средств отражен на следующих графиках:

Ставка процента на данном рынке является гибкой: ее изменение выравнивает спрос на инвестиции и предложение сбережений и приводит рынок в равновесие. Если меняется величина ставки процента, то меняется величина спроса на инвестиции в краткосрочном периоде. Если же происходит изменение функции спроса на заемные средства, то в краткосрочном периоде изменяются как равновесная ставка процента, так и равновесная величина инвестиций. Но в долгосрочном периоде сдвиги спроса на заемные средства изменяют только ставку процента, оставляя величину инвестиций в экономике неизменной.

Например, если инвестиционный спрос резко возрастет в целом в экономике вследствие научно-технических открытий или облегчения налогового бремени, то это приведет к росту спроса на кредиты и увеличению равновесной ставки банковского процента. Увеличение ставки банковского процента в краткосрочном периоде вызовет рост сбережений в экономике. Таким образом, рост предложения сбережений в краткосрочном периоде дает возможность банкам увеличить выдачу кредитов и тем самым удовлетворить возросший спрос на инвестиции. В целом в экономике инвестиции в основной капитал в краткосрочном периоде возрастают.

Например, если инвестиционный спрос резко возрастет в целом в экономике вследствие научно-технических открытий или облегчения налогового бремени, то это приведет к росту спроса на кредиты и увеличению равновесной ставки банковского процента. Увеличение ставки банковского процента в краткосрочном периоде вызовет рост сбережений в экономике. Таким образом, рост предложения сбережений в краткосрочном периоде дает возможность банкам увеличить выдачу кредитов и тем самым удовлетворить возросший спрос на инвестиции. В целом в экономике инвестиции в основной капитал в краткосрочном периоде возрастают.

В долгосрочном периоде рост инвестиционного спроса не может быть удовлетворен, так как ресурсы заемных средств ограничены (сбережения постоянны). Поэтому увеличение спроса на кредиты приводит только к росту банковской ставки процента, оставляя величину инвестиций в экономике постоянной в долгосрочном периоде.

Чтобы в долгосрочном плане величина инвестиций в экономике увеличилась, необходимо, чтобы научно-технические открытия были внедрены в производство или чтобы в производство были вовлечены новые ресурсы. В таком случае, объем выпуска продукции и потребления в долгосрочном периоде возрастут, увеличатся и сбережения в целом в экономике. Если при этом в долгосрочном периоде спрос на инвестиции устойчиво растет, то он может быть удовлетворен за счет роста сбережений. Тогда общая величина инвестиций в экономике в долгосрочном плане увеличится. При этом банковская ставка процента несколько снижается (но остается выше первоначального уровня), так как увеличивается предложение заемных средств в экономике. Затем, по мере внедрения НТП, долгосрочная линия сбережений смещается вправо и следует движение вдоль линии спроса на инвестиции вправо и вниз.

Чтобы в долгосрочном плане величина инвестиций в экономике увеличилась, необходимо, чтобы научно-технические открытия были внедрены в производство или чтобы в производство были вовлечены новые ресурсы. В таком случае, объем выпуска продукции и потребления в долгосрочном периоде возрастут, увеличатся и сбережения в целом в экономике. Если при этом в долгосрочном периоде спрос на инвестиции устойчиво растет, то он может быть удовлетворен за счет роста сбережений. Тогда общая величина инвестиций в экономике в долгосрочном плане увеличится. При этом банковская ставка процента несколько снижается (но остается выше первоначального уровня), так как увеличивается предложение заемных средств в экономике. Затем, по мере внедрения НТП, долгосрочная линия сбережений смещается вправо и следует движение вдоль линии спроса на инвестиции вправо и вниз.

Таким образом, неоклассическая теория инвестиций рассматривает спрос на инвестиции в контексте общей классической теории рынка заемных средств или рынка «сбережения - инвестиции». Данный подход позволяет проследить связь инвестиций и ставки процента, как в краткосрочном, так и в долгосрочном плане. Эта связь выражается в зависимости расходов фирм на инвестиции от ставки банковского процента. Кроме того, неоклассический подход позволяет учесть влияние научно-технического прогресса на инвестиции в экономике.

Связь между рынком товаров и услуг и рынком денег опосредуется через ставку процента.

Связь между рынком товаров и услуг и рынком денег опосредуется через ставку процента.