Для того чтобы наметить пути развития предприятия в условиях рыночной экономики, необходимо финансовое прогнозирование. Основными его задачами являются определение объема финансовых ресурсов в предстоящем периоде, источников их формирования и направлений наиболее эффективного использования. Прогнозирование позволяет установить тенденции в проведении финансовой политики с учетом воздействия внутренних и внешних условий и определить перспективы финансовой стратегии, обеспечивающей предприятию стабильное финансовое положение. Прогнозирование дает ответ на основной вопрос о будущем предприятия — укреплении или утрате платежеспособности.

В финансовом прогнозировании обычно используют экономико-математическое моделирование и метод экспертных оценок. Экономико-математическое моделирование позволяет с определенной степенью достоверности определять динамику показателей в зависимости от развития финансовых процессов в будущем. Для получения более надежного финансового прогноза экономико-математическое моделирование дополняется методом экспертных оценок, позволяющим корректировать найденные в ходе моделирования количественные значения финансовых процессов.

В настоящее время в мировой практике для прогнозирования финансовой устойчивости предприятия, выбора его финансовой стратегии, а также определения риска банкротства используют различные экономико-математические модели.

Наиболее простой моделью прогнозирования вероятности банкротства считается двухфакторная. Она основывается на двух ключевых показателях: текущей ликвидности и доле заемных средств в общей сумме источников, от которых зависит вероятность банкротства предприятия. Эти показатели умножаются на весовые значения коэффициентов, найденные эмпирическим путем, и результаты суммируются с постоянной величиной, также полученной опытно-статистическим способом. Если результат оказывается отрицательным, вероятность банкротства невелика, если положительным — вероятность банкротства высока.

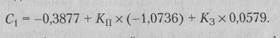

В американской практике установлены следующие значения коэффициентов:

■ текущей ликвидности (покрытия) (Кп) -1,0736;

■ удельного веса заемных средств в пассивах предприятия (К3) +0,0579;

■ постоянной величины -0,3877.

Отсюда формула расчета вероятности банкротства (Ct) примет следующий вид:

|

(102)

В отечественной экономике действуют иные темпы инфляции, другие циклы макро- и микроэкономики, другие уровни фондо-, энерго- и трудоемкости производства, производительности труда, налогового бремени, поэтому невозможно механически использовать приведенные значения коэффициентов. Если бы отечественные учет и отчетность обеспечивали достаточно представительную информацию о финансовом состоянии предприятия, можно было бы применить саму модель, но с другими числовыми значениями, соответствующими условиям становления российского рынка.

Рассмотренная двухфакторная модель не обеспечивает всесторонней оценки финансового состояния предприятия, поэтому для получения более точного прогноза американская практика рекомендует также принимать во внимание уровень рентабельности проданной продукции, влияющий на финансовую устойчивость предприятия. В процессе анализа сравнивают показатель риска банкротства Сх и уровень рентабельности продаж продукции; если показатель Ci находится в безопасных границах, а уровень рентабельности продукции достаточно высок, то вероятность банкротства крайне невелика.

Для прогнозирования вероятности банкротства предприятий в развитых капиталистических странах используются экономико-математические модели известных западных экономистов Альтмана, Лиса, Таффлера, Тишоу и др., разработанные на основе многомерного диск-риминантного анализа.

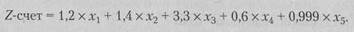

В 1968 г. профессор Э. Альтман разработал с помощью аппарата мультипликативного дискриминантного анализа индекс кредитоспособности (Z-счет), который позволяет выделить среди хозяйствующих субъектов потенциальных банкротов.

Исследование финансового состояния обанкротившихся американских фирм с помощью 22 аналитических коэффициентов и сравнение их с соответствующими показателями процветающих предприятий тех же отраслей и аналогичных масштабов позволило выявить 5 основополагающих показателей и определить их весовые значения, от которых зависит определение вероятности банкротства.

Модель Э. Альтмана имеет следующий вид:

|

(103)

Показатели xv х2, х3 и х5 рассчитываются последовательно как отношение собственного оборотного капитала, реинвестированной прибыли, прибыли до выплаты процентов, налогов, выручки от продажи продукции к сумме всех активов. Показатель х4 определяют как соотношение между собственным и привлеченным капиталом.

Если Z-счет меньше 1,8, вероятность банкротства предприятия очень высока; при его значении в пределах от 1,9 до 2,7 — вероятность банкротства средняя; при значении от 2,8 до 2,9 — вероятность банкротства невелика; при значении выше 3,0 — вероятность банкротства ничтожно мала.

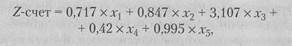

В 1973 г. Э. Альтман модифицировал эту формулу для компаний, акции которых не котировались на бирже:

|

(103а)

где х4 — балансовая стоимость собственного капитала: заемный капитал.

Пороговое значение вероятности банкротства в этом случае составляет 1,23.

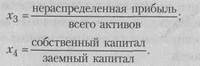

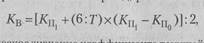

В 1972 г. Лис разработал формулу Z-счета для Великобритании:

где хх = х2 =

|

(103б)

|

оборотный капитал

всего активов прибыль от реализации

всего активов _ нераспределенная прибыль

всего активов _ собственный капитал заемный капитал

В этой формуле минимально предельное значение вероятности банкротства равно 0,037.

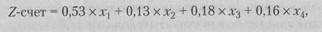

В 1977 г. британские ученые Р. Тафлер и Г. Тишоу предложили четырехфакторную модель Z-счета:

|

(103в)

|

Где

В этой формуле пороговое значение Z-счета — 0,2.

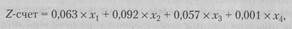

Факторы, принятые во внимание в этих моделях Z-счета, влияют и [на определение вероятности банкротства российских предприятий. Использование этих моделей в отечественной практике вполне правомерно, однако влияние внешних факторов в российских условиях намного выше, поэтому количественные значения Z-счета, определяющие вероятность банкротства, отличаются от западных. Российские экономисты внесли некоторые изменения в первую модель Z-счета Э. Альтмана, которая приняла следующий вид:

|

(104)

В этой формуле показатель хх представляет отношение оборотного капитала к сумме всех активов, показатель х2 — отношение резервного капитала и нераспределенной прибыли к сумме всех активов, показатель х3 — отношение прибыли до налогообложения к сумме всех активов, показатель х4 — отношение уставного и добавочного капитала к сумме заемных обязательств, показатель х5 — отношение выручки от реализации к сумме всех активов.

Практика применения этой модели для анализа деятельности российских предприятий подтвердила правильность полученных значений, тем не менее использование этой модели в отечественных условиях требует большой осторожности.

Существует система критериев для прогнозирования возможного банкротства предприятий, обеспечивающая единый методический подход к проведению анализа финансового состояния и оценки структуры их балансов. Основной целью такого анализа является обоснование решения о признании структуры баланса предприятия неудовлетворительной, а самого предприятия неплатежеспособным.

Неудовлетворительная структура баланса характеризуется таким состоянием имущества и долговых прав предприятия-должника, когда из-за недостаточной ликвидности его активов не обеспечивается своевременное выполнение обязательств перед банками и кредиторами.

Анализ степени удовлетворительности структуры баланса предприятия проводится на основе коэффициента текущей ликвидности (покрытия) (Кп) и коэффициента обеспеченности оборотных активов собственным оборотным капиталом (Кс).

Основанием для признания структуры баланса неудовлетворительной, а предприятия неплатежеспособным является наличие ситуации, когда Кп на конец отчетного периода имеет значение менее 2 или когда Кс на конец отчетного периода имеет значение менее 0,1.

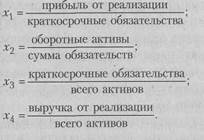

Решение о признании структуры баланса неудовлетворительной (удовлетворительной), а предприятия неплатежеспособным (состоятельным) принимается в отечественной практике с учетом реальной возможности предприятия-должника восстановить (или утратить) платежеспособность в течение определенного периода времени. С этой целью в систему критериев оценки структуры баланса включен коэффициент восстановления (утраты) платежеспособности (Кв), который рассчитывается, если один из двух предыдущих коэффициентов имеет значение ниже нормативного за период, равный 6 месяцам:

|

(105)

Если Кв больше 1, предприятие может восстановить свою платежеспособность в течение 6 месяцев. Если Кв меньше 1, у предприятия в ближайшие 6 месяцев отсутствует реальная возможность восстановить платежеспособность.

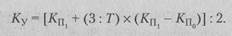

Если Ки > 2, а Кс > 0,1, рассчитывают коэффициент утраты платежеспособности (Ку) за период, равный 3 месяцам:

|

(106)

Если Ку больше 1, предприятие не утратит платежеспособность в ближайшие 3 месяца. Если Ку меньше 1, предприятие в ближайшие 3 месяца может утратить платежеспособность.

На основании сопоставления значений критериальных коэффициентов с нормативными формулируются окончательные выводы о структуре баланса предприятия и состоянии его платежеспособности.

Структура баланса предприятия признается неудовлетворительной, а оно неплатежеспособным, если значение Кп или Кс ниже нормативного, а у предприятия отсутствует реальная возможность восстановить свою платежеспособность (т.е. при Кв менее 1).

Если у предприятия выявлена реальная возможность восстановить свою платежеспособность в течение 6 месяцев (при Кв более 1), решение о признании структуры баланса неудовлетворительной, а предприятия неплатежеспособным может быть отложено на срок до 6 месяцев.

Если значение критериальных коэффициентов (или одного из них) соответствует нормативному или превышает его, то структура балан-. са признается удовлетворительной, а предприятие платежеспособным, при условии, что отсутствует угроза банкротства в течение ближайших 3 месяцев (т.е. Ку больше 1). Если же при благополучном значении критериальных коэффициентов выявлено, что у предприятия в ближайшие 3 месяца имеется реальная угроза утратить платежеспособность (т.е. Ку меньше 1), то оно признается состоятельным, но ставится на учет в ФСФО России,

Оценка степени удовлетворительности структуры баланса предприятия приведена в табл. 44

Та б л и ца 44

Оценка структуры баланса

| Наименование показателя | На начало года | На конец года | Норма коэффициента |

| Коэффициент текущей ликвидности (Кп) | 1,67 | 1,55 | Не менее 2 |

| ■коэффициент обеспеченности оборотных активов собственным оборотным капиталом (Кс) | 0,48 | 0,47 | Не менее 0,1 |

| ■коэффициент восстановления платежеспособности за период, равный 6 месяцам (Кв) | 0,756* | Не менее 1,0 | |

| * Рассчитано как [1,55 + 6: 12 х (1,55 - 1,67)]: 2 = 0,745. |

Приведенные расчеты критериальных коэффициентов и анализ их динамики дают основание признать структуру баланса неудовлетворительной, а предприятие неплатежеспособным. Более того, у предприятия отсутствует реальная возможность восстановить свою платежеспособность в ближайшие б месяцев.

Приведенные расчеты критериальных коэффициентов и анализ их динамики дают основание признать структуру баланса неудовлетворительной, а предприятие неплатежеспособным. Более того, у предприятия отсутствует реальная возможность восстановить свою платежеспособность в ближайшие б месяцев.

В такой ситуации предприятию необходимо разработать конкретный план действий по восстановлению платежеспособности.

В мировой практике для этих целей используют прогноз по форме бухгалтерского баланса. Составление прогноза начинается с установления балансовых соотношений, т.е. зависимости изменения различных статей баланса. Из формулы (99) расчета коэффициента текущей ликвидности видно, что формальными факторами его роста выступают либо опережающие темпы наращивания текущих активов по сравнению с темпами роста краткосрочных обязательств (текущих пассивов), либо сокращение объема текущей краткосрочной задолженности.

Вместе с тем само по себе сокращение краткосрочных обязательств приводит к оттоку денежных или других оборотных средств, поэтому наращивание текущих активов рассматривается как наиболее приемлемый путь восстановления платежеспособности предприятия. Очевидно, что увеличение текущих активов должно осуществляться за счет прибыли, получаемой в прогнозируемом периоде, и направления большей ее части на расширение производства.

Если предприятие не обеспечивает устойчивых темпов роста основных показателей хозяйственной деятельности, то для восстановления платежеспособности оно вынуждено прибегнуть к чрезвычайным мерам:

■ продаже части недвижимого имущества;

■ увеличению уставного капитала путем дополнительной эмиссииакций;

получению долгосрочных ссуд или займа на пополнение оборотных средств.