Инвестиционная политика является составной частью экономической политики. Основная цель инвестиционной политики – перевооружение производства, обновление основных фондов за счет внедрения научно-технических достижений.

В процессе производства основные фонды постепенно изнашиваются и теряют свои потребительские свойства. В результате физического и морального износа основных производственных фондов возникает необходимость из замены. Совокупность затрат на создание новых, расширение и реконструкцию действующих основных фондов называется капитальными вложениями. Они включают в себя затраты на строительно-монтажные работы, приобретение оборудования, транспортных средств и других видов основных фондов, а также на проектные и другие работы, связанные со строительством объектов и производством новой техники.

Расчет капитальных вложений основывается на бизнес-планах инвестиционных проектов.

Инвестиционный проект – комплексный план мероприятий (проектирование, строительство, приобретение оборудования и технологий, подготовку кадров и т.д.), направленных на создание нового и модернизацию действующего производства продукции (работ, услуг) с целью получения экономической выгоды, решения социальных задач, экологических проблем и др.

Для оценки экономической эффективности применяются различные методы.

Метод окупаемости.

Метод окупаемости – один из методов оценки эффективности инвестиционного проекта. В качестве критерия применяется срок окупаемости (Т) – период времени возврата инвестиций, вложенных в проект. Срок окупаемости определяется отношением величины начальных капитальных вложений (К) и ожидаемой чистой прибыли (П) плюс амортизация (А) по формуле

(1)

(1)

где

Д – годовые доходы. Р;

З – затраты на производство, р.

Пример. Величина К = 40 млн.р., величина ожидаемого годового дохода Д=30 млн.р., ожидаемые расходы на реализацию проекта З=28 млн.р., величина амортизации оборудования А=3 млн.р. Тогда срок окупаемости будет составлять

Преимущество этого метода – простота понимания и расчетов, определенность суммы начальных капитальных вложений, возможность ранжирования вариантов инвестиционных проектов в зависимости от сроков окупаемости.

Недостаток метода – не оценивает его прибыльность, дает одинаковую оценку инвестициям независимо от срока их окупаемости (1 млн.р. полученных через 1 год или 5 лет, оценивается одинаково). Тогда как деньги, получаемые в будующем (через 5 лет) будут иметь меньшую стоимость, чем через 1 год.

Министерством экономики Республики Беларусь разработаны « Правила по разработке бизнес-планов инвестиционных проектов, оценке их эффективности» (постановление от 31.08.2005 № 158), которые устраняют недостатки ранее изложенного метода.

Оценка эффективности инвестиций базируется на сопоставлении ожидаемого чистого дохода от реализации проекта с инвестированным в проект капиталом. В основе метода лежит вычисление чистого приведенного дохода (ЧПД).

На основании ЧПД рассчитываются основные показатели оценки эффективности инвестиций в проект:

- чистый дисконтированный доход (ЧДД);

- рентабельность (доходность) (Р);

- срок окупаемости (Т) и др.

Сущность оценки проекта заключается в сравнении текущей стоимости будующих денежных поступлений от реализации проекта с размером инвестиций, необходимых для его реализации.

Чистый приведенный доход (ЧПД) определяется по формуле

(2)

(2)

где

ЧДД – чистый денежный доход, р;

ДИ – дисконтированные инвестиции, р;

Пt – чистый поток наличности (чистая прибыль) за период (год);

t – период (год) реализации проекта, t = 1, 2, 3 …, Т;

Т – срок окупаемости проекта, годы;

I – размер инвестиций в проект, включает собственные и при наличии заемные финансовые средства.

Д – ставка дисконтирования – коэффициент доходности капитала, т.е. процентная ставка банка по долгосрочным кредитам.

Коэффициент дисконтирования в расчетном году Кt определяется по формуле

(3)

(3)

При инвестировании собственного и заемного капитала определяется средневзвешенное значение ставки дисконтирования (Дср):

(4)

(4)

где

Рск – процентная ставка на собственные средства, принимается на уровне средней стоимости на рынке капитала, но не ниже ставки рефинансирования Национального банка Республики Беларусь;

Рзк – процентная ставка по кредиту коммерческих банков;

СК, ЗК – доля собственных и заемных средств в общем объеме инвестиций.

Доходность проекта определяется с учетом коэффициента дисконтирования (Кt) – процентной ставки, при которой значение будующих денежных поступлений приводится к настоящему времени, т.е. тот факт, что денежные средства в будующем будут иметь меньшую стоимость, чем в настоящее время. Период дисконтирования равен сроку реализации проекта (Т).

Чистый дисконтный доход (ЧДД) определяется как сумма произведений прибыли (П) и коэффициента дисконтирования (К) по годам реализации проекта по формуле

(5)

(5)

или ЧДД = П (0) + П(1) · К1 + П(2) · К2 + …П (Т) · КТ (6)

ЧДД показывает величину чистого дохода, приведенную к началу реализации проекта, и должен иметь положительное значение, иначе инвестиционный проект нельзя рассматривать как эффективный.

Размер инвестиций (ДИ), необходимый для реализации проекта, определяется по формуле:

(7) или

(7) или  (8)

(8)

Для оценки эффективности проекта рассчитывают рентабельность проекта (доходность) за расчетный период Т:

(9)

(9)

Инвестиционный проект эффективен при Р> процентной ставки по кредиту.

При оценке эффективности инвестиционного проекта используется такой показатель, как срок (период) окупаемости (Т).

Различают простой срок окупаемости, сущность которого заключается в расчете периода времени, необходимого для возврата вложенных средств за счет доходов, полученных от реализации проекта

(10)

(10)

т.е. из суммы первоначальных инвестиций вычитаются денежные поступления (прибыль) до тех пор, пока разность не станет равной нулю.

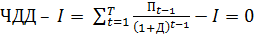

Динамический срок окупаемости в отличие от простого учитывает стоимость капитала и определяется по формуле

(11)

(11)

Если расчетный срок окупаемости проекта (Т) превышает принятый в расчетах, то для оценки эффективности проекта расчет ЧПД и Р осуществляется за период равный динамическому сроку окупаемости плюс один год.

Правилами по разработке бизнес-планов инвестиционных проектов предусмотрены и ряд других показателей, характеризующих их эффективность.

При оценке эффективности инвестиционного проекта необходимо помнить:

Чистый приведенный доход должен быть больше нуля: ЧПД >0;

Чем больше ЧПД тем предпочтительнее проект;

Рентабельность должна быть больше единицы: Р> %процентной ставки по кредиту; чем больше она, тем предпочтительнее инвестиционный проект;

Срок окупаемости (Т) должен быть меньше нормативного, т.е. установленного срока эксплуатации оборудования, изделия. Чем он меньше, тем эффективней проект.

Решение об инвестиции средств в проект должно приниматься с учетом всех рассмотренных показателей. Важным условием оценки эффективности проекта является правильная оценка вероятных изменений факторов, характеризующих воздействие внешней экономической среды, нестабильность экономики и другие факторы.