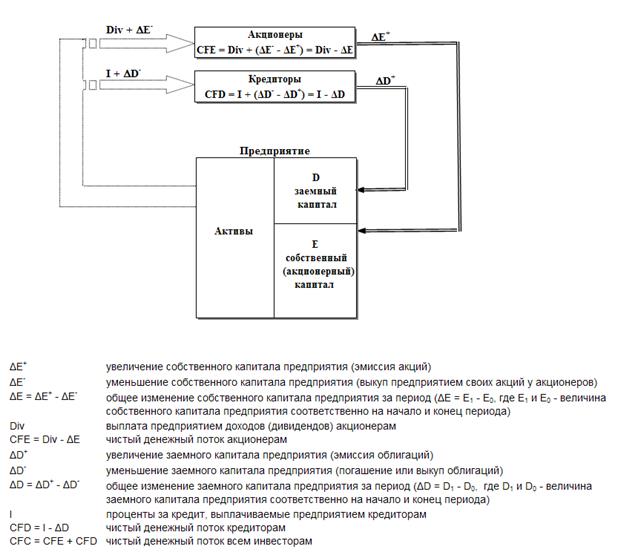

Акционеры и кредиторы являются инвесторами предприятия, имеющими право на участие в распределении его будущих денежных потоков. Максимизация будущих доходов инвесторов является главной целью любого бизнеса. Применительно к данной цели в финансовом менеджменте используется несколько иная классификация денежных потоков предприятия, которая существенным образом отличается от их группировки в Отчете о движении денежных средств. Лучшему пониманию принципов, лежащих в ее основе, поможет изучение схемы, изображенной на рис. 1.1.1.

Рисунок 1.1.1. Схема формирования денежных потоков инвесторам предприятия

Основное внимание на рис. 1.1.1 уделено взаимоотношениям предприятия с его инвесторами (акционерами и кредиторами). Денежные потоки предприятия, не имеющие непосредственного отношения к привлечению и возврату капитала инвесторам, на схеме не отражены, так как в данном случае они рассматриваются в качестве параметров более низкого уровня, выполняющих подчиненные функции по отношению к главной цели бизнеса – увеличению богатства инвесторов. Внимание акцентируется на том что все свободные денежные средства, заработанные предприятием (генерированные его активами) и остающиеся у него после покрытия первоочередных производственных потребностей (инвестиций в расширение активов, пополнения чистого рабочего капитала), в конечном счете возвращаются инвесторам в форме выплаты дивидендов акционерам (Div) и ссудного процента кредиторам (I). Также возврат капитала инвесторам может быть осуществлен в форме выкупа предприятием собственных акций (ΔE-) и возврата ранее полученных займов (ΔD-).

Стрелки на рис. 1.1.1 отражают валовые денежные потоки: правая часть схемы показывает вложение инвесторами своих денег в собственный и заемный капитал предприятия (ΔE+ и ΔD+ соответственно); стрелки в левой части относятся к валовым денежным выплатам акционерам (Div + ΔE-) и кредиторам (I + ΔD-). Иными словами, предоставляя ресурсы предприятию, инвесторы увеличивают его капитал (отсюда верхний индекс + в обозначениях ΔE+ и ΔD+). С позиций инвесторов данные денежные потоки являются отрицательными, однако для предприятия они отражают притоки денег. Наоборот, возврат капитала инвесторам (ΔE- и ΔD-) для предприятия является оттоком денег, уменьшающим величину его собственных и заемных ресурсов. У инвесторов в данном случае, наоборот, возникает валовой денежный приток.

Во избежание путаницы в алгебраических знаках, целесообразно перейти от валовых денежных потоков к чистым, рассматривая их с позиции инвесторов. Для этого сначала введем новые обозначения, отражающие общую величину изменения капитала предприятия за рассматриваемый период (например, год):

ΔЕ – общее изменение собственного капитала за период, равное разнице между его конечной (Е1) и начальной (Е0) величинами (ΔЕ = Е1 – Е0);

ΔD – общее изменение заемного капитала за период, равное разнице между его конечной (D1) и начальной (D0) величинами (ΔD = D1 – D0).

Суммы этих изменений могут быть получены другим способом – путем сальдирования соответствующих денежных потоков:

ΔЕ = ΔE+ – ΔE- (1.1.1)

ΔD = ΔD+ – ΔD- (1.1.2)

Тогда чистые денежные потоки акционерам (CFE) и кредиторам (CFD) могут быть рассчитаны по следующим формулам:

CFE = Div + (ΔE- – ΔE+) = Div – ΔE (1.1.3)

CFD = I + (ΔD- – ΔD+) = I – ΔD (1.1.4)

Сумма чистых денежных потоков акционерам и кредиторам называется чистым денежным потоком инвесторам и обозначается CFC:

CFC = CFE + CFD (1.1.5)

Капитал предприятия, как правило, имеет сложную структуру, то есть, состоит из средств акционеров (Equity, Е) и заемных ресурсов (Debt, D). Акционеры и кредиторы имеют неодинаковые права на получение денежных средств, заработанных предприятием. Первыми «в очереди» стоят кредиторы, обладающие безусловным правом требования всех выплат, предусмотренных кредитным соглашением. Акционеры вправе претендовать лишь на остаточные денежные потоки после погашения обязательств перед кредиторами. Из уравнений (1.1.4 – 1.1.5) следует:

CFE = CFC – CFD = CFC – I + ΔD (1.1.6)

В случаях, когда бизнес не привлекает заемные средства, говорят о простой структуре капитала, состоящего на 100% из собственных источников. В этой ситуации денежный поток всем инвесторам (CFC) равен денежному потоку акционерам (CFE), так как у предприятие не возникает обязательств по выплатам кредиторам. Наличие простой структуры капитала значительно облегчает расчеты и анализ, однако предприятия, совсем не привлекающие заемный капитал, встречаются достаточно редко, так как использование заемных источников имеет целый ряд преимуществ по сравнению с финансированием за счет собственных ресурсов.

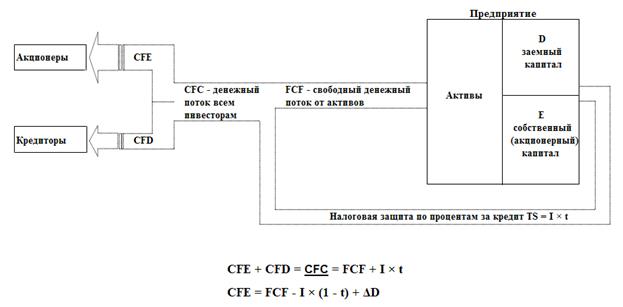

Одно из преимуществ заемного финансирования заключается в том, что проценты за кредит, уплачиваемые предприятием, вычитаются из его налогооблагаемой прибыли. У заемщика возникает эффект налоговой защиты (Tax Shield, TS), величина которого равна произведению суммы уплаченных процентов (I) на эффективную ставку налога на прибыль (t):

TS = I × t (1.1.7)

Под действием этого эффекта денежный поток всем инвесторам (CFC) увеличивается на сумму налоговой защиты, то есть, в распоряжение инвесторов поступает больше денежных средств в сравнении с суммой свободного денежного потока, генерированного активами предприятия. Причем вся сумма налоговой экономии достается не кредиторам, которые получают только фиксированные выплаты по займам, а акционерам предприятия, принимающим на себя все риски бизнеса, и, соответственно, претендующим на все его остаточные доходы. Если обозначить свободный денежный поток, генерируемый активами предприятия, FCF (Free Cash Flow), то общую сумму денежного потока, поступающего в распоряжение всех инвесторов можно представить следующим образом:

CFC = FCF + I × t (1.1.8)

Подставляя в полученное выражение формулу (1.1.6), можно выразить через FCF денежный поток акционерам:

CFE = FCF + I × t – I + ΔD = FCF – I × (1 – t) + ΔD (1.1.9)

Процесс формирования и распределения денежного потока всем инвесторам с учетом эффекта налоговой защиты представлен на рис. 1.1.2.

Рисунок 1.1.2. Схема формирования денежного потока инвесторам с учетом эффекта налоговой защиты

Из схемы на рис. 1.1.2 следует, что основным источником всех выплат инвесторам является свободный денежный поток (FCF), который генерируется активами предприятия. Рассмотренные выше формулы пока ничего не говорят о том, каким образом создается этот поток, в чем заключаются основные источники его формирования. Можно лишь предположить, что деньги не «падают с неба» и предприятию необходимо прилагать немалые усилия, чтобы «выжать» из имеющихся у него ресурсов (активов) поток свободных денежных средств. Тем не менее, уже на этой стадии можно определить величину данного потока. Преобразовав выражение (1.1.8), получим:

FCF = CFC – I × t = CFC – TS (1.1.10)

Понимание основных количественных соотношений, существующих между различными видами денежных потоков, позволяют инвесторам более осмысленно подходить к обоснованию своих решений по размещению капитала. Особенно это важно для акционеров, принимающих на себя самые значительные деловые и финансовые риски. Обдумывая возможность приобретения акции того либо иного предприятия, они прогнозируют величину денежных потоков, которые поступят в их распоряжение в будущем. При этом им приходится учитывать особенности структуры капитала предприятий, так как от нее зависит величина и степень определенности доходов, на получение которых акционеры вправе претендовать.

Представленная на рис. 1.1.2 схема позволяет проследить основные этапы формирования конечных денежных потоков, попадающих в распоряжение отдельных категорий инвесторов: активы предприятия генерируют свободный денежный поток (FCF), к которому добавляется величина налоговой защиты (TS), в результате чего возникает денежный поток всем инвесторам (CFC). В дальнейшем происходит расщепление этого общего потока: одна из его частей движется по направлению к кредиторам, а другая попадает к акционерам. Принципиальное отличие между этими двумя компонентами заключается в степени определенности их величины, то есть, в уровне рисков соответствующих денежных потоков. Наиболее определенным (соответственно – наименее рисковым) является денежный поток кредиторам (CFD), так как предоставление займа означает возникновение у его получателя безусловных обязательств по его возврату и выплате процентов. В кредитных договорах четко оговариваются как размеры обязательных выплат по займу, так и сроки их осуществления.

Денежный поток акционерам (CFE) сопряжен со значительно более высокими рисками: ни величина ни сроки выплат держателям обыкновенных акций не оговариваются заранее. Акционеры могут рассчитывать только на остаточные денежные потоки предприятия после осуществления всех выплат кредиторам. Если предприятию удастся генерировать денежный поток инвесторам (CFC), значительно превышающий величину обязательств перед кредиторами, акционеры получат очень высокий доход. При менее благоприятном развитии событий они могут получить низкий доход или не получить ничего – заработанных предприятием денег может хватить только на выплаты кредиторам. В худшем случае у предприятия вообще может не оказаться средств, достаточных для расчета с кредиторами, и оно будет вынуждено признать свою неплатежеспособность (объявить дефолт). При таком исходе акционеры полностью и безвозвратно теряют право на участие в доходах бизнеса и остаются ни с чем – новыми владельцами предприятия становятся его кредиторы.

Несмотря на отмеченные различия между CFE и CFD, их объединяет наличие общего источника возникновения – денежного потока всем инвесторам (CFC), который, в свою очередь, складывается из свободного денежного потока (FCF), генерируемого активами предприятия, и налоговой защиты по процентам за кредит (TS). Инвесторы вкладывают свои деньги в бизнес не для того, чтобы впоследствии просто переделить между собой ранее вложенную сумму, как это происходит в азартных играх или в финансовых пирамидах (так называемые «игры с нулевым результатом» – Zero Gain Games). Предприятия создают добавленную стоимость, увеличивая общую величину инвестированного капитала и делая богаче всех инвесторов, а не только наиболее ловких из них, способных перехитрить других участников игры попросту завладев их «ставками». Способность предприятия генерировать свободные денежные потоки составляет его главную ценность для инвесторов. Поэтому перед каждым из них регулярно возникает необходимость оценивать наличие или отсутствии такой способности применительно к конкретным компаниям. Иными словами, для того, чтобы спрогнозировать размеры CFE и CFD, инвесторам необходимо оценить ожидаемую в будущем величину FCF для данного бизнеса.

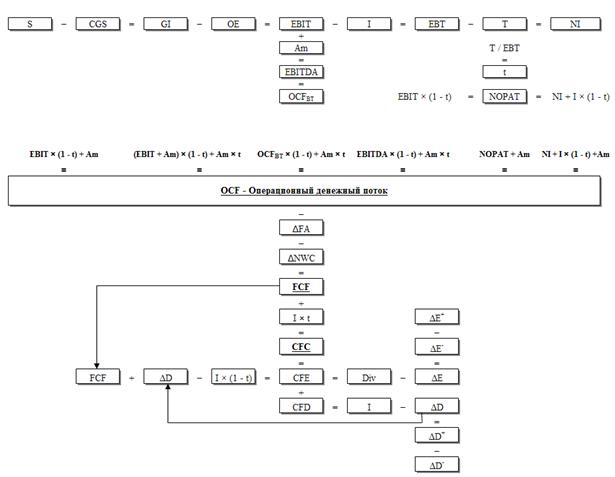

Откуда берется свободный денежный поток? Чтобы ответить на этот вопрос необходимо вспомнить методику формирования финансового результата деятельности предприятия. Для наглядности рассмотрим типовую форму бухгалтерского отчета о прибылях и убытках, помня о том, что в данном случае нас интересует не учетная техника составления этого отчета (включающая в себя различные способы распределения косвенных расходов, списания запасов и т.п.), а лишь экономическая логика, обусловливающая последовательность расчета отдельных показателей.

Данная логика заключается в следующем: предприятие продает свою продукцию (товары, услуги) и получает выручку от продаж (S) из которой сразу же вычитается себестоимость проданных изделий (CGS). Под себестоимостью понимается общая сумма прямых материальных и трудовых ресурсов, затраченных на производство и подготовку к продаже реализованных товаров, а также пропорциональную долю производственных накладных расходов. Остающаяся после вычитания себестоимости проданных товаров величина называется валовой прибылью (GI). Она является источником покрытия общих операционных издержек предприятия (ОЕ), включающих в себя расходы по управлению бизнесом (административные), и коммерческие расходы, связанные исключительно с осуществлением продаж (транспортировка товаров, аренда складов и магазинов, комиссионные торговым агентам и т.п.). Разница между валовой прибылью и операционными расходами формирует операционную прибыль предприятия или прибыль до уплаты процентов и налога на прибыль (EBIT). После уплаты процентов кредиторам (I) у предприятия остается прибыль до уплаты налога (EBT) из которой и выплачивается налог на прибыль (Т). Отношение общей суммы этого налога к величине ЕВТ называется эффективной ставкой налога на прибыль (t = t / ebt). Самый последний показатель отчета о прибылях и убытках (нижняя линия – Bottom Line) отражает величину чистой прибыли (NI), из которой могут быть выплачены дивиденды акционерам предприятия.

Таблица 1.1.1

Отчет о прибылях и убытках за год млн. руб.

| Наименование показателя | Условное обозначение | Сумма |

| Выручка от продаж | S | |

| Себестоимость проданных товаров (работ, услуг) | CGS | |

| Валовая прибыль | GI | |

| Операционные расходы | OE | |

| Операционная прибыль | EBIT | |

| Расходы по уплате процентов за кредит | I | |

| Прибыль до налогообложения | ЕВТ | |

| Налог на прибыль | Т | |

| Чистая прибыль | NI |

Из данных, приведенных в табл. 1.1.1, следует, что эффективная ставка налога на прибыль (t) для данного предприятия составила 24% (6 / 25).

В соответствии с общепринятой учетной практикой, в состав совокупных издержек предприятия (себестоимость плюс операционные расходы) наряду с реальными денежными оттоками включаются амортизационные отчисления – условно определяемая величина, отражающая долю первоначальной стоимости долгосрочных активов, ежегодно добавляемую к сумме совокупных издержек. Амортизация не порождает обязательств по денежным выплатам, поэтому при расчете величины денежного потока она должна быть добавлена к сумме операционной прибыли. Таким образом рассчитывается показатель прибыли до уплаты процентов, налогов и до начисления амортизации (EBITDA). Этот показатель отражает реальное движение денежных средств, поэтому его можно назвать доналоговым операционным денежным потоком (OCFBT).

EBITDA = OCFBT = EBIT + Am, (1.1.11)

где Am – сумма начисленной амортизации долгосрочных активов.

Предположим, что амортизационные отчисления за год составили 15 млн. руб., тогда величина OCFBT (или EBITDA, что одно и то же) будет равна 50 млн. руб. (35 + 15). Данная величина отражает общий объем денежных средств, который генерировали активы предприятия за год без учета причитающегося к уплате налога на прибыль. Очевидно, что денежный поток, поступающий в распоряжение всех инвесторов, не может быть больше этой суммы.

В практике финансового менеджмента широкое распространение получил еще один неформальный показатель (показатели, не отражаемые непосредственно в бухгалтерском отчете о прибылях и убытках принято называть pro forma), который называется чистая посленалоговая операционная прибыль (NOPAT).

NOPAT = EBIT × (1 – t), (1.1.12)

где t – эффективная ставка налога на прибыль.

На первый взгляд, налогообложение операционной прибыли до вычета из нее суммы уплаченных процентов не имеет экономического смысла. Тем не менее, использование NOPAT позволяет значительно упростить расчеты и делает более очевидной взаимосвязь между различными показателями денежных потоков. Существует еще одна формула расчета этого показателя – путем корректировки суммы чистой прибыли (NI).

NOPAT = NI + I × (1 - t) (1.1.13)

Разобравшись с промежуточными параметрами, можно перейти к рассмотрению одного из наиболее важных финансовых показателей – операционного денежного потока (OCF) – который является наиболее объективным и точным индикатором способности активов предприятия генерировать положительные денежные потоки, достаточные как для покрытия потребностей в расширении бизнеса (инвестиции во внеоборотные активы и на прирост чистого рабочего капитала), так и для распределения между инвесторами. Величина данного показателя может быть рассчитана различными способами на основе приведенных ниже формул:

OCF = EBIT × (1 – t) + Am (1.1.14)

OCF = NOPAT + Am (1.1.15)

OCF = (EBIT + Am) × (1 – t) + Am × t (1.1.16)

OCF = OCFBT × (1 – t) + Am × t (1.1.17)

Базовым для всех этих формул является выражение (1.1.14), которое чаще всего используется для расчета величины OCF. Тем не менее, в различных практических ситуациях более рациональным может оказаться использование любой другой из перечисленных выше формул. Например, формула (1.1.16) очень наглядно показывает влияние, оказываемое на величину денежного потока амортизационными отчислениями. С одной стороны, амортизация является неденежным расходом и не должна влиять на величину OCF. Поэтому в первой скобке она добавляется к сумме операционной прибыли. Но в конечном итоге начисление амортизации все-таки оказывает косвенное влияние на поток денежных средств через эффект налоговой защиты (Am × t). Так же как и в случае с начислением процентов, сумма амортизационных отчислений вычитается из налогооблагаемой прибыли, снижая тем самым величину налога на прибыль. Поэтому в действительности более высокая амортизация способствует росту денежного потока, увеличивая его на сумму эффекта налоговой защиты.

Операционный денежный поток показывает результат основной деятельности предприятия, экономический эффект от использования активов. Активы бизнеса по мере их использования истощаются (изнашиваются), поэтому часть из заработанных предприятием денег должна быть направлена на восстановление производственного потенциала. Следовательно, OCF не может быть в полном объеме распределен между акционерами и кредиторами. Часть этого потока обязательно должна направляться на «собственные нужды» бизнеса: восстановление (либо модернизацию и расширение) долгосрочных активов (ΔFA) и на прирост чистого рабочего капитала (ΔNWC).

Разница между заработанным предприятием операционным денежным потоком (OCF) и суммарными инвестициями на восстановление и расширение долгосрочных активов (ΔFA), а также на прирост чистого рабочего капитала (ΔNWC) образует свободный денежный поток, который может быть направлен на выплаты инвесторам предприятия:

FCF = OCF – ΔFA – ΔNWC (1.1.18)

последующее распределение FCF и его трансформация в денежный поток всем инвесторам (CFC) будет производиться в соответствии с формулами (1.1.8) – (1.1.10).

Методика расчета FCF абсолютно очевидна и понятна на интуитивном уровне: активы предприятия создают операционный денежный поток, часть из которого направляется на поддержание этих активов, а остающаяся «свободной» сумма денег возвращается инвесторам в качестве вознаграждения за принимаемые ими риски бизнеса, в который они вложили свой капитал. Вместе с тем, необходимо обратить внимание на одну техническую трудность, возникающую при выполнении данного расчета: в нем задействованы показатели, принципиально отличающиеся по своей экономико-статистической сущности. Если операционный денежный поток является интервальным показателем или показателям потока (он отражает движение, оборот ресурсов за весь период), то величина долгосрочных активов и сумма чистого рабочего капитала относятся к числу так называемых моментных или дискретных показателей (они характеризуют состояние или остаток ресурсов на конкретную дату, определенный момент времени, например, на начало или на конец года).

Складывать между собой интервальные и моментные показатели совершенно бесполезно – это все равно что складывать тонны с километрами. Поэтому в выражении (1.1.18) представлены не абсолютные значения моментных показателей, а их чистое изменение (в нашем случае – прирост) за период времени, на что указывает значок Δ в их обозначениях. Например, ΔFA означает увеличение долгосрочных активов за год (ΔFA = FA1 – FA0). Увеличение активов происходит в результате расходования денежных средств, поэтому в формуле (1.1.18) перед ΔFA стоит знак «минус». То есть, изменение активов и движение денежных средств имеют разнонаправленный характер: увеличение активов означает отток денежных средств и наоборот. Данное соотношение можно выразить следующим образом:

CFΔFA = -ΔFA (1.1.19)

CFΔNWC = -ΔNWC, (1.1.20)

где CFΔFA – денежный поток, связанный с изменением величины долгосрочных активов;

CFΔFA – денежный поток, связанный с изменением величины чистого рабочего капитала.

Введя эти обозначения в формулу расчета FCF (1.1.18), получим:

FCF = OCF + CFΔFA + CFΔNWC (1.1.21)

Теперь все компоненты математического выражения (1.1.21) отражают однородные экономические параметры – денежные потоки – которые могут принимать как положительные, так и отрицательные значения, что никоим образом не будет влиять на корректность результатов вычислений. Например, вместо прироста долгосрочных активов, у предприятия может произойти снижение их величины за счет продажи ненужного оборудования (осуществления дивестиций). Отрицательное изменение активов (ΔFA) будет означать положительный денежный поток (CFΔFA), следовательно оно должно увеличивать, а не уменьшать величину FCF. Именно такой результат и будет получен вследствие использования формулы (1.1.21).

Будучи более корректной, формула (1.1.21) значительно облегчает выполнение практических расчетов, выполняемых в ходе финансово-экономического обоснования реальных управленческих решений. Преимущество выражения (1.1.18) заключается в его наглядности и очевидности, оно лучше усваивается на начальной стадии изучения проблемы. В дальнейшем изложении в основном будет использоваться более корректная форма представления расчетов (1.1.21), однако в отдельных случаях (например, на некоторых схемах) для повышения наглядности предпочтение будет отдаваться выражению (1.1.18).

Для устранения сомнений необходимо составить основные финансовые отчеты предприятия – балансовый отчет и отчет о прибылях и убытках. В этом заключается один из наиболее надежных и проверенных способов подтверждения правильности выполненных экономических расчетов.

Отчет о прибылях и убытках, отражающий обороты по счетам доходов и расходов за год (интервальные показатели), нами уже построен, он представлен в табл. 1.1.1. Балансовый отчет должен строиться по состоянию на две смежные даты (момента времени) – начало и конец года – так как интерес представляют не статичные данные об остатках по счетам, а информация о динамике их изменений. При этом вступительный баланс на начало года может содержать любые цифры (включая нулевые значения), единственное условие состоит в соблюдении равенства правой и левой сторон баланса. Структура и содержание баланса на конец года будет полностью определяться характером операций, осуществленных в течение года и отраженных в отчете о прибылях и убытках, а также данными о денежных потоках предприятия за год. Предположим, что баланс на начало года имел следующий вид (табл. 1.1.2):

Таблица 1.1.2

Баланс на начало года млн. руб.

| Активы | Сумма | Капитал и обязательства | Сумма |

| Чистый оборотный капитал | Заемный капитал | ||

| Долгосрочные активы | Собственный капитал | ||

| Баланс | 100 | Баланс | 100 |

Рассмотрим изменения отдельных статей баланса за год:

– чистый оборотный капитал (NWC) увеличился за год на 5 млн. руб. (ΔNWC = 5), следовательно сумма этого показателя на конец года (NWC1 = NWC0 + ΔNWC) составит 25 млн. руб. (20 + 5);

– долгосрочные активы (FA) возросли за год на 19 млн. руб. (ΔFA = 19), кроме этого была начислена амортизация, отражающая величину их износа в сумме 15 млн. руб. (Am = 15). Величина долгосрочных активов на конец года (FA1 = FA0 + ΔFA – Am) составит 84 млн. руб. (80 + 19 – 15);

– сумма заемного капитала (D) в течение года снизилась на 40 млн. руб. (ΔD = -40), соответственно его величина на конец года (D1 = D0 + ΔD) составит 10 млн. руб. (50 – 40);

– на величину собственного капитала (Е) повлияли следующие факторы: чистый приток денег от акционеров 55 млн. руб. (ΔЕ = 55), заработанная за год чистая прибыль 19 млн. руб. (NI = 19) и выплаченные дивиденды 25 млн. руб. (Div = 25), что обусловило увеличение собственного капитала на конец года (Е1 = Е0 + ΔD + NI – Div) до 99 млн. руб. (50 + 55 + 19 - 25).

Обобщим полученные результаты, построив заключительный баланс на конец года (табл. 1.1.3):

Таблица 1.1.3

Баланс на конец года млн. руб.

| Активы | Сумма | Капитал и обязательства | Сумма |

| Чистый оборотный капитал | Заемный капитал | ||

| Долгосрочные активы | Собственный капитал | ||

| Баланс | 109 | Баланс | 109 |

Данные итогового баланса на конец года показывают, что отраженные в цифровом примере операции повлияли на величину как активов, так и капитала предприятия. Тем не менее, равновесие между левой и правой частями баланса не нарушилось, увеличился только его итог (валюта баланса).

Рассмотренный в данной главе подход к изучению и анализу денежных потоков позволяет увязать между собой самые разные аспекты деятельности предприятия, начиная от рутинных ежедневных операций и заканчивая взаимоотношениями с инвесторами. В этом многообразии проявляется универсальный характер денежных средств и их важность для любого бизнеса. С другой стороны, становится очевидным сложный и комплексный характер денежных потоков, хотя на первый взгляд может показаться, что движение денег является самой простой и незамысловатой частью предпринимательской деятельности. Глубокое понимание всей системы взаимосвязей между различными показателями денежных потоков характеризует профессиональный подход к финансовому менеджменту в противоположность многочисленным дилетантским методам, не имеющим под собой серьезного научного обоснования. На рис. 1.1.3 представлена подробная схема, иллюстрирующая порядок формирования и распределения денежных потоков предприятия.

Рисунок 1.1.3. Схема формирования и распределения денежных потоков предприятия

Данная схема представляет собой своеобразную «карту» денежных потоков, ориентируясь по которой можно легко определить любой интересующий параметр, характеризующий движение денежных средств предприятия.

Для большей наглядности на рис. 1.1.4 представлена точно такая же схема, но с указанием конкретных сумм, взятых из рассмотренного выше цифрового примера. На этой схеме продублированы все расчеты, выполненные в данной главе по формулам (1.1.1) – (1.1.21).

Представленные схемы отражают логику формирования денежных потоков: от первичных производственных доходов и расходов до окончательных выплат инвесторам. В качестве практического приложения рассмотренной выше методики можно попытаться проанализировать эти схемы в обратном направлении – от конечных денежных потоков к начисленным суммам доходов и расходов. Дело в том, что в практике бухгалтерского учета доходы и расходы предприятия определяются по методу начислений, который сопряжен с огромным числом различных условностей и субъективных оценок. Поэтому показатели, рассчитанные по методу начислений (в том числе самый важный из них – бухгалтерская чистая прибыль), очень часто бывают недостаточно надежными.

Очень интересным представляется подход, при котором в качестве точки отсчета берутся не начисляемые бухгалтерией показатели, а фактические денежные потоки, для определения величины которых не требуется осуществления сложных калькуляций и перераспределений (вспомним, что денежные потоки это всегда факт). Затем, используя рассмотренные в данной главе формулы, можно вычислить такие показатели как чистая прибыль, EBIT, EBITDA, NOPAT. То есть, показатели прибыли можно определить по методу «от обратного», а затем проанализировать отклонения рассчитанных таким образом финансовых результатов от бухгалтерских данных. Предлагаемый подход не пока еще получил широкого распространения в практике финансового анализа (не говоря о бухгалтерском учете), что представляется довольно странным: точность полученных при его использовании результатов может оказаться значительно выше бухгалтерских показателей.

Независимо от широты применения методики расчета денежных потоков в смежных областях финансовой теории и практики, она сама по себе представляет очень большую ценность для нужд финансового менеджмента – на ее основе осуществляется обоснование важнейших экономических решений, таких как планирование долгосрочных вложений капитала, выбор его оптимальной структуры, оценка стоимости различных финансовых инструментов.