Ишханян М.В., к.ф.-м.н.

Сотникова О.А.

Аннотация

В статье анализируется динамика курсов акций российских компаний на ММВБ по отношению к курсу нефти марки Brent. Целью работы было исследовать с помощью современных эконометрических подходов зависимость цены курса акции от курса нефти марки Brent в первом полугодии 2015 года и оценить степень влияния курса нефти на формирование цены акции. Исследование проводилось для следующих компаний транспортного сектора экономики: ПАО «Дальневосточное морское пароходство» (FESH), ПАО «ТрансКонтейнер» (ТRCN), и ПАО «ЮТэйр» (UTAR). Результаты исследования можно применять для построения сценарных прогнозов в краткосрочном и среднесрочном периодах

Ключевые слова

Фондовый рынок, нефть, акции, тренд

В 2014 году развитие российской экономики находилось под влиянием экономических санкций, девальвации национальной валюты, снижением цен на нефть, пробивших в течение года несколько психологических отметок, сокращения инвестиционной активности и снижения потребительского спроса на фоне растущей инфляции. В результате экономический рост в 2014 году составил всего 0,6%. В сложившейся экономической ситуации российский фондовый рынок практически по всем показателям продемонстрировал негативные результаты и в первом полугодии 2015 года перешел в стадию стагнации.

Резкое падение биржевых индексов и котировки нефтяных цен, наблюдаемые в рассматриваемом временном периоде, позволяет выдвинуть предположение о наличие зависимости курса акций компаний от курса нефти. Для анализа степени влияния динамики курса нефти на курс акций компаний воспользуемся методикой, разработанной в работах [1-3]. Построим обобщенную линейную регрессионную модель для 1 и 2 кварталов 2015 года вида  , где Y – цена акции компании, BRENT – курс нефти.

, где Y – цена акции компании, BRENT – курс нефти.

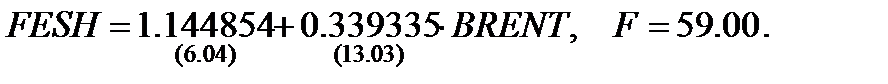

Для первого квартала 2015 года уравнения регрессий имеют вид (86 наблюдений):

Для второго квартала 2015 года уравнения регрессий имеют вид (91 наблюдение):

Для компании ПАО «ЮТэйр» линейная связь во втором квартале отсутствует. Отметим, что построенные модели адекватно описывают исходные данные на уровне значимости 5%.

Для примера графически изобразить данные зависимости для компании ПАО «ТрансКонтейнер» (см. рис.1).

Рис. 1. ПАО «ТрансКонтейнер»

Для непосредственной количественной оценки изучаемых взаимосвязей найдем средние коэффициенты эластичности. Средний коэффициент эластичности показывает, как в среднем изменится курс цены на акцию при изменении среднего курса нефти на 1%.

Рассмотрим первый квартал:  ,

,  ,

,  , следовательно, падение среднего курса нефти на 1% приведет к снижению цены на акции компании ПАО «ТрансКонтейнер» в среднем на 0.67% (или на 15.71 руб.), компании ПАО «Дальневосточное морское пароходство» – на 0.62% (или на 0.02 руб.), ПАО «ЮТэйр» – на 2.16% (или на 0.24 руб.).

, следовательно, падение среднего курса нефти на 1% приведет к снижению цены на акции компании ПАО «ТрансКонтейнер» в среднем на 0.67% (или на 15.71 руб.), компании ПАО «Дальневосточное морское пароходство» – на 0.62% (или на 0.02 руб.), ПАО «ЮТэйр» – на 2.16% (или на 0.24 руб.).

Во втором квартале коэффициенты эластичности составили  , и

, и  . Напомним, что на курс акций компании ПАО «ЮТэйр» падение цен на нефть не оказывало влияния. Во втором квартале, в отличие от первого, падение среднего курса нефти на 1% приведет к незначительному увеличению цены на акции компаний. Такие изменения связаны с мероприятиями Правительства РФ по стабилизации экономической ситуации.

. Напомним, что на курс акций компании ПАО «ЮТэйр» падение цен на нефть не оказывало влияния. Во втором квартале, в отличие от первого, падение среднего курса нефти на 1% приведет к незначительному увеличению цены на акции компаний. Такие изменения связаны с мероприятиями Правительства РФ по стабилизации экономической ситуации.

Проанализируем итоги нашего исследования с позиции инвестора. Допустим, что вы, являясь инвестором компаний транспортного сектора, находитесь на перепутье колебаний зависимости курса акций и цены на нефть. Учитывая, что при изменении цены на нефть цена на акцию компании меняется не в тот же день, а в некотором статистическом периоде, вам необходимо разработать стратегию своего поведения на фондовом рынке. А именно, приобретать, продавать или придержать акции интересуемых вас компаний.

В первом квартале 2015 года наблюдается резкое падение цены акции компании «ЮТэйр» и незначительное падение цены акции компаний «ТрансКонтейнер» и «Дальневосточное морское пароходство» при положительной динамике цены на нефть. Следовательно, в сложившейся ситуации, инвестору целесообразно будет избавиться от части акций компании «ЮТэйр» и придержать акции компаний «ТрансКонтейнер» и «Дальневосточное морское пароходство».

Во втором квартале 2015 года ситуация меняется. Предсказывается, что рост цены на нефть не отразится на курсовой стоимости акций компании «ЮТэйр» и приведет к несущественной отрицательной динамике курсов акций ПАО «ТрансКонтейнер» и ПАО «Дальневосточное морское пароходство». В таком случае, рациональным шагом является покупка акций компаний «ТраснКонтейнер» и «Дальневосточное морское пароходство» при меньшей стоимости и последующая их продажа при более высокой стоимости в период падения цены на нефть. Причем, операция купли-продажи акций компании «ТрансКонтейнер» принесут инвестору наибольший доход.

Таким образом, при краткосрочной инвестировании, проведенный в работе анализ взаимосвязи курса акций компании и цены на нефть, позволяет инвестору уменьшить потери в доходности портфеля, вызванные изменениями в динамике цены на нефть. При среднесрочном инвестировании такого рода анализ является полезным для инвестора в виду наглядности общей картины поведения динамики курсовой акций.

Список использованной литературы

1. Ишханян М.В. Калинина К.В. Эконометрический анализ зависимости динамики курсов акций российских компаний с курсом доллара // Транспортное дело России – 2015. – №3. – С. 20-23.

2. Ишханян М.В., Калинина К.В. Эконометрический анализ зависимости динамики курсов акций российских транспортных компаний с курсом доллара // Труды Международной научно-практической конференции «Современные проблемы управления экономикой транспортного комплекса России: конкурентоспособность, инновации и экономический суверенитет» – Изд-во МГУПС (МИИТ) – 2015. – С. 124-126.

3. Ишханян М.В., Калинина К.В. Анализ зависимости цен на акции российских транспортных компаний от курса доллара // Труды Шестнадцатой научно-практической конференции «Безопасность движения поездов» – М.: МИИТ – 2015. – VI-40.

4. Finanz.ru [финансовый портал] URL: http://www.finanz.ru/ (дата обращения: 15.10.2015).

5. Investing.com [финансовый портал] URL: http://ru.investing.com/ (дата обращения: 15.10.2015).

УДК 656.2