Ряд доходов освобожден от налогообложения.

В частности, освобождены от налогообложения следующие доходы в натуральной форме:

· недвижимость, транспортные средства, акции, доли, паи, полученные в порядке дарения от членов семьи и близких родственников;

· иное имущество (кроме указанного в предыдущем пункте), полученное в порядке дарения от физических лиц;

· подарки от организаций и индивидуальных предпринимателей в части, не превышающей 4 тыс. руб. в год;

· призы, полученные в рекламных кампаниях в части, не превышающей 4 тыс. руб. в год (та часть, что свыше, облагается налогом по ставке 35 %).

Пример. Налоговый резидент России получил следующие подарки: от жены – квартиру, от друга – собрание сочинений Льва Толстого, от организации-работодателя – картину. Кроме того, он выиграл в рекламной акции микроволновую печь. Ему придется заплатить налог по части стоимости картины, которая превышает 4 тыс. руб. и по части стоимости микроволновой печи, которая превышает 4 тыс. руб.

Государство также стремится к освобождению от налога процентов по банковским вкладам. Но при этом для противодействия депозитным схемам выплаты заработной платы устанавливает следующие особенности.

Доходы по вкладам в банках определяются как разница между процентами, начисленными в соответствии с условиями договора банковского вклада, и процентами, рассчитанными по ставке рефинансирования ЦБ РФ, действовавшей в период, за который начислены доходы, увеличенной на 5 процентных пунктов.

Освобождены от налога доходы по вкладам в банках, если:

· на момент заключения договора ставка процента не превышала действовавшую ставку рефинансирования ЦБ РФ, увеличенную на 5 процентных пунктов;

· в течения срока действия договора ставка процента не повышалась;

· с момента, когда ставка процента по договору превысила ставку рефинансирования ЦБ РФ, увеличенную на 5 процентных пунктов, прошло не более 3 лет.

В ином случае проценты по вкладам в банках облагаются налогом по ставке 35 %.

Пример. Налоговый резидент России заключил договор банковского вклада с начислением процентов по ставке 15 % годовых сроком на три года. В момент заключения договора ставка рефинансирования ЦБ РФ составляла 12 % годовых. На следующий год она снизилась до 8 % годовых. Налоговый резидент не будет платить налог по полученным процентам: в первый год – поскольку фактическая ставка процента по вкладу не превышает ставку рефинансирования, увеличенную на 5 процентных пунктов; во второй год – поскольку в момент заключения договор фактическая ставка процента по вкладу не превышала ставку рефинансирования, увеличенную на 5 процентных пунктов, а с момента изменения ставки рефинансирования прошло менее трех лет.

Аналогично государство стремится к освобождению от налога доходов по договорам страхования, но противодействует страховым схемам выплаты зарплаты.

Освобождены от НДФЛ суммы страховых взносов, осуществляемых организациями и индивидуальными предпринимателями в пользу физических лиц по договорам:

· обязательного страхования;

· добровольного личного страхования;

· добровольного пенсионного страхования.

Освобождены от НДФЛ суммы полученных физическими лицами страховых выплат по договорам:

· обязательного страхования;

· добровольного имущественного страхования (включая страхование гражданской ответственности за причинение вреда имуществу третьих лиц) в части, не превышающей рыночную стоимость уничтоженного имущества (стоимость ремонта), увеличенную на сумму уплаченных страховых взносов;

· добровольного личного страхования на случай смерти, причинения вреда здоровью или предусматривающих оплату медицинских расходов;

· добровольного пенсионного страхования, заключенных физическим лицом в свою пользу;

· добровольного страхования жизни в случае выплат, связанных с дожитием застрахованного лица до определенного возраста, в части, не превышающей суммы уплаченных страховых взносов, наращенных по среднегодовой ставке рефинансирования ЦБ РФ по формуле простых процентов, начисляемых в конце каждого года срока действия договора.

При расторжении договора добровольного пенсионного страхования налогообложению подлежит разница между полученной налогоплательщиком выкупной суммой и уплаченными им страховыми взносами по расторгнутому договору. Кроме того, налогообложению подлежат полученные налогоплательщиком на суммы уплаченных страховых взносов социальные налоговые вычеты.

От налогообложения также освобождены следующие доходы:

· государственные пособия, за исключением пособий по временной нетрудоспособности;

· пенсии по государственному пенсионному обеспечению и трудовые пенсии;

· отдельные виды установленных законодательством компенсационных выплат (в пределах норм);

· вознаграждения донорам за сданную кровь, материнское молоко и иную помощь;

· алименты;

· отдельные виды материальной помощи;

· суммы компенсации работодателями своим работникам и членам их семей, бывшим своим работникам стоимости путевок в санатории, находящиеся на территории России;

· суммы, уплаченные работодателями, оставшиеся в их распоряжении после уплаты налога на прибыль организаций, за лечение и медицинское обслуживание своих работников, их супругов, их родителей и их детей;

· различные стипендии;

· доходы от продажи имущества, находившегося в собственности более 3-х лет;

· доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов;

· суммы платы за обучение налогоплательщика по основным и дополнительным общеобразовательным и профессиональным образовательным программам, его профессиональную подготовку и переподготовку в российских образовательных учреждениях, имеющих соответствующую лицензию, либо иностранных образовательных учреждениях, имеющих соответствующий статус;

· другие доходы в соответствии со ст. 217 НК РФ.

Налоговые вычеты

Доходы, облагаемые по ставке 13 % налогоплательщик вправе уменьшить на налоговые вычеты. Существует 4 группы налоговых вычетов:

1. Стандартные. Стандартные вычеты представляют собой ежемесячный необлагаемый минимум дохода. Размер этого необлагаемого минимума зависит от категории налогоплательщика, наличия у него на содержании детей, а также от размера дохода с начала года.

Так, для налогоплательщиков, указанных в пп. 1 п. 1 ст. 218, размер стандартного вычета составляет 3 тыс. руб. в месяц. Существует также льготная категория налогоплательщиков, для которых вычет равен 500 руб. в месяц (пп. 2 п. 1. ст. 218). Остальные налогоплательщики пользуются вычетом в размере 400 руб. в месяц до тех пор, пока их доход не превысит 40 тыс. руб. с начала года. Налогоплательщики, на содержании которых находятся дети до 18 лет (24 лет – если учатся по очной форме), также вправе получать вычет в размере 1000 руб. в месяц (2000 – если ребенок инвалид) до тех пор, пока их доход не превысит 280 тыс. руб. с начала года.

При этом один из родителей вправе отказаться от права на вычет на ребенка в пользу другого родителя.

Если родитель у ребенка единственный, то вычет для такого родителя удваивается.

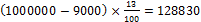

Пример. Налоговый резидент РФ работает в организации, где ему ежемесячно начисляют заработную плату в размере 15 тыс. руб. в месяц. У него есть ребенок в возрасте 13 лет, которого он воспитывает с женой. Налоговый резидент вправе получить стандартный налоговый вычет в размере 1400 руб. (400 – личный плюс 1000 – на ребенка) – в январе и в феврале, и в размере 1000 руб. – в марте – декабре (начиная с марта личный вычет прекращает предоставляться, т.к. доход с начала года превышает в марте 40 тыс. руб. ( ).

).

Пример. Налоговый резидент РФ работает в организации, где ему ежемесячно начисляют заработную плату в размере 50 тыс. руб. Его жена работает в организации, где ей начисляют заработную плату в размере 15 тыс. руб. Вместе они воспитывают ребенка в возрасте 13 лет. Если он будет получать налоговый вычет на ребенка самостоятельно, то получит его всего за 5 месяцев (январь-май), т.к. в июне доход с начала года превысит 280 тыс. руб. ( ). Если же он передаст право на вычет на ребенка жене, то она сможет получать его весь год (

). Если же он передаст право на вычет на ребенка жене, то она сможет получать его весь год ( ).

).

2. Социальные. Социальные вычеты – это механизм освобождения от налога расходов на социально значимые цели.

2.1. Расходы на собственное обучение налогоплательщика в образовательных учреждениях, а также на обучение своих детей в возрасте до 24 лет, своих подопечных в возрасте до 18 лет по очной форме обучения в образовательных учреждениях. Право на получение указанного социального налогового вычета распространяется также на налогоплательщика - брата (сестру) обучающегося в случаях оплаты налогоплательщиком обучения брата (сестры) в возрасте до 24 лет по очной форме обучения в образовательных учреждениях.

2.2. Расходы на лечение налогоплательщика в медицинских учреждениях РФ, а также на лечение супруга (супруги), своих родителей и своих детей в возрасте до 18 лет в медицинских учреждениях РФ (в соответствии с перечнем медицинских услуг, утверждаемым Правительством РФ), а также на покупку медикаментов (в соответствии с перечнем лекарственных средств, утверждаемым Правительством РФ), назначенных им лечащим врачом.

В сумме этого социального вычета можно также учесть страховые взносы, уплаченные налогоплательщиком по договорам добровольного личного страхования, а также по договорам добровольного страхования супруга (супруги), родителей и (или) своих детей в возрасте до 18 лет, предусматривающим оплату страховыми организациями исключительно услуг по лечению.

2.3. Расходы на уплату пенсионных взносов по договорам негосударственного пенсионного обеспечения, а также договорам добровольного пенсионного страхования, заключенным налогоплательщиком в свою пользу и (или) в пользу супруга (в том числе в пользу вдовы, вдовца), родителей (в том числе усыновителей), детей-инвалидов (в том числе усыновленных, находящихся под опекой (попечительством).

2.4. Расходы на уплату дополнительных страховых взносов на накопительную часть трудовой пенсии в соответствии с Федеральным законом «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений».

Указанные выше социальные вычеты «на обучение», «на лечение», «на пенсию» нормируются. Их общий размер не может превышать 120 тыс. рублей за год. Отдельно нормируется вычет в сумме расходов на обучение детей – не более 50 тыс. руб. в год на каждого ребенка. Указанные нормы не действуют в отношении дорогостоящих видов лечения (по перечню, утверждаемому Правительством РФ).

Пример. Налоговый резидент РФ в текущем году оплатил собственное обучение на курсах профессиональной подготовки в размере 60 тыс. руб., оплатил обучение ребенка на очном отделении вуза в размере 60 тыс. руб., оплатил лечение родителей в размере 30 тыс. руб. и заплатил взносы по договору негосударственного пенсионного обеспечения, заключенному в пользу жены, в размере 40 тыс. руб. Он может отнести в социальный налоговый вычет 170 тыс. руб., из них 120 тыс. руб. расходов на собственное обучение, лечение родителей и пенсионное обеспечение жены ( ) и 50 тыс. руб. расходов на обучение ребенка (

) и 50 тыс. руб. расходов на обучение ребенка ( ).

).

2.4. Расходы на благотворительные цели в виде денежной помощи организациям науки, культуры, образования, здравоохранения и социального обеспечения, частично или полностью финансируемым из средств соответствующих бюджетов, а также физкультурно-спортивным организациям, образовательным и дошкольным учреждениям на нужды физического воспитания граждан и содержание спортивных команд, а также в сумме пожертвований, перечисляемых (уплачиваемых) налогоплательщиком религиозным организациям на осуществление ими уставной деятельности.

Социальный вычет «на благотворительность» нормируется. Его сумма не должна превышать 25 % от дохода налогоплательщика.

3. Имущественные.

3.1. Первый имущественный вычет представляет собой механизм освобождения от налога доходов, полученных от продажи собственного имущества. Доходы от продажи собственного имущества должны быть освобождены от налога, поскольку имущество было приобретено на доходы, налог с которых уже был уплачен. Однако важно отделить такие операции от чисто спекулятивных, направленных на получение прибыли при перепродаже.

Как уже отмечалось выше, если проданное имущество находилось в собственности налогоплательщика более трех лет, доходы от его продажи просто освобождаются от налога в соответствии со ст. 217 НК РФ.

Если же имущество находилось в собственности менее трех лет, то налогоплательщик должен представить в налоговый орган документы, подтверждающие его расходы, связанные с продажей (в первую очередь, стоимость приобретения имущества), и заплатить налог с положительной разницы между доходами и расходами (или не платить налог, если разница отрицательная или ее нет). Вместо подтверждения расходов можно воспользоваться налоговыми вычетами, представленными в таблице 8. Это целесообразно, когда доходы невелики.

Таблица 8

Размеры налогового вычета при продаже имущества

| Проданное за год имущество | Налоговый вычет | Облагаемый доход |

| Жилые дома, квартиры, дачи, садовые домики, земельные участки, находившиеся в собственности менее 3-х лет | Сумма дохода, не превышающая 1 млн. руб. | Сумма дохода, превышающая 1 млн. руб. |

| Остальное имущество, находившееся в собственности менее 3-х лет | Сумма дохода, не превышающая 250 тыс. руб. | Сумма дохода, превышающая 250 тыс. руб. |

Пример. Налоговый резидент РФ в 2010 году продал имущество:

· на сумму 3000 тыс. руб. – квартиру, приобретенную в 2005 году за 1000 тыс. руб.;

· на сумму 500 тыс. руб. – гараж, приобретенный в 2008 году за 400 тыс. руб.;

· на сумму 800 тыс. руб. – автомобиль, приобретенный в 2008 году за 1000 тыс. руб.

Доход, полученный от продажи квартиры, освобожден от налога, т.к. она находилась в собственности налогоплательщика более трех лет. По доходу, полученному от продажи гаража, целесообразно воспользоваться вычетом в сумме полученного дохода, т.к. он не превышает 1000 тыс. руб. А по доходу, полученному от продажи автомобиля, целесообразно воспользоваться налоговым вычетом в размере расходов на его приобретение, т.к. они выше полученного дохода. В итоге, налогоплательщик не будет платить налог по проданному имуществу.

3.2. Второй имущественный вычет призван способствовать в решении жилищной проблемы. В него включаются расходы на новое строительство либо приобретение на территории РФ жилого дома, квартиры, комнаты или доли (долей) в них, участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома, или доли в них, а также расходы на погашение процентов по целевым займам (кредитам), полученным от кредитных и иных организаций РФ и фактически израсходованным на указанное строительство либо приобретение на территории РФ жилья (земельных участков).

Этот имущественный вычет нормируется – он не может превышать 2 млн. руб. (без учета сумм, направленных на погашение процентов).

4. Профессиональные.

4.1. Индивидуальные предприниматели вправе уменьшить свои доходы от предпринимательской деятельности на расходы, связанные с ее осуществлением.

4.2. Физические лица, получающие доходы от выполнения работ (оказания услуг) по гражданско-правовым договорам вправе уменьшить эти доходы на расходы, связанные с исполнением этих договоров.

4.3. Физические лица, получающие авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам открытий, изобретений и промышленных образцов вправе уменьшить эти доходы на соответствующие расходы.

При этом если они не могут документально подтвердить расходы, то вычет определяется по нормативу в процентах от суммы начисленного дохода (от 20 до 40 % в зависимости от вознаграждения).

Поскольку в большинстве случаев налог на доходы физических лиц уплачивается через налогового агента, возникает вопрос о том, может ли налоговый агент учесть налоговый вычет при расчете суммы налога, подлежащей удержанию из выплачиваемого дохода, или налоговый вычет будет предоставлен налогоплательщику налоговым органом при подаче налоговой декларации.

Налоговый агент вправе учесть при расчете только следующие вычеты:

· стандартные вычеты,

· социальный вычет на взносы по договорам негосударственного пенсионного обеспечения или добровольного пенсионного страхования при условии, что взносы по договору негосударственного пенсионного обеспечения и (или) добровольному пенсионному страхованию удерживались из выплат в пользу налогоплательщика и перечислялись в соответствующие фонды работодателем;

· имущественный вычет на приобретение жилья при наличии уведомления налогового органа на право на имущественный вычет;

· профессиональные вычеты для лиц, получающих доходы от выполнения работ (оказания услуг) по гражданско-правовым договорам и лиц получающих авторские вознаграждения.

Для получения вычетов налогоплательщик предоставляет налоговому агенту заявление и документы, подтверждающие право на вычет.

Остальные вычеты не учитываются налоговым агентом при расчете налоговой базы. Поэтому налогоплательщик самостоятельно заявляет о праве на них в налоговую инспекцию при подаче налоговой декларации за соответствующий год.

Пример. Годовой доход налогоплательщика 1000000 руб. Стандартные вычеты составляют 9000 руб. Социальный вычет на обучение составляет 50000 руб. Налоговый агент удержит из выплаченного дохода налог в размере 128830 руб., предоставив стандартный налоговый вычет ( ). После предоставления налоговой декларации, в которой указан социальный налоговый вычет, и заявления на возврат излишне удержанной суммы налога, налогоплательщик получит на банковский счет 6500 руб. (

). После предоставления налоговой декларации, в которой указан социальный налоговый вычет, и заявления на возврат излишне удержанной суммы налога, налогоплательщик получит на банковский счет 6500 руб. ( ).

).

Если сумма налоговых вычетов превысила доход за налоговый период, то налоговая база приравнивается к нулю. Однако на следующие налоговые периоды налогоплательщик вправе перенести только остаток имущественного вычета на приобретение жилья.

Пример. Годовой доход налогоплательщика 1000000 руб. Стандартные вычеты составляют 9000 руб. Имущественный вычет на приобретение жилья составляет 2000000 руб. Налоговый агент не удерживает налог из выплачиваемого дохода. Налогоплательщик вправе воспользоваться остатком имущественного вычета на приобретение жилья в размере 1009000 руб. в следующем году.