Наступним етапом даної роботи є визначення вартості елементів власного, залученого та позикового капіталу підприємства.

Вартість функціонуючого власного капіталу підприємства у звітному періоді визначається за формулою:

де ВКФз – вартість функціонуючого власного капіталу підприємства у звітному періоді, %;

ЧПв – сума чистого прибутку, виплачена власникам підприємства в процесі його розподілу за звітний період;

ВК – середня сума власного капіталу підприємства у звітному періоді.

На ПАТ «Миргородський завод мінеральних вод» сума чистого прибутку в 2010 році становила 17574 тис.грн., середня сума власного капіталу – 66062 тис.грн., а частка виплат власниками підприємства 25% від чистого прибутку.

Таким чином,

Вартість нерозподіленого прибутку прирівнюється до вартості функціонуючого власного капіталу підприємства в плановому періоді

– вартість функціонуючого власного капіталу в плановому періоді;

– вартість функціонуючого власного капіталу в плановому періоді;

– темп зростання виплат прибутку власникам на одиницю вкладеного капіталу, що планується, виражений десятковим дробом.

– темп зростання виплат прибутку власникам на одиницю вкладеного капіталу, що планується, виражений десятковим дробом.

За умовою темп зростання виплат прибутку власникам на одиницю вкладеного капіталу становить 4,1%. Отже,

Вартість капіталу, який додатково залучається за рахунок емісії, розраховується наступним чином. Ціна привілейованої акції дорівнює приблизно сумі дивідендів, яку сплачує акціонерам емітент, за вирахуванням витрат на розміщення. Оскільки привілейовані акції є цінними паперами з фіксованим доходом, то ціна цього джерела (Цап) визначається за формулою

де Д – розмір фіксованого дивіденду в грошовому виразі;

– поточна (ринкова) ціна привілейованої акції;

– поточна (ринкова) ціна привілейованої акції;

КВа – кількість випущених акцій.

Спочатку обраховуємо суму дивідендів за формулою

Кількість випущених акцій становить 150 тис.шт., а ціна привілейованої акції складає 35 грн.

Таким чином,

Вартість капіталу від звичайних акцій, або ставка дисконту, визначається так:

де Цаз – ціна звичайної акції;

Д1 – дивіденд, який очікує виплатити підприємство в наступному періоді;

Т∆д – темп приросту дивідендів.

Визначаємо розмір дивідендів, який очікує виплатити підприємство в наступному періоді:

Вартість капіталу від звичайних акцій складає

Тоді ставка дисконту дорівнює

де Ве – рівень витрат на емісію та розміщення акцій, який становить 4% або 0,04.

Отже,

Основними формами позикового капіталу є фінансовий кредит (банківський і лізинговий), емітовані підприємством облігації, товарний (комерційний) кредит у формі довгострокової або короткострокової відстрочки платежу й поточні зобов’язання по розрахунках.

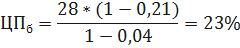

Витрати, пов’язані з виплатою відсотків за банківськими позиками, включаються до собівартості продукції, тому ціна позики банку (ЦПб) менша, ніж відсоток (Впб):

де Спп – ставка податку на прибуток, який становить 21% (0,21);

– рівень витрат на залучення банківського кредиту, становить 4% (0,04);

– рівень витрат на залучення банківського кредиту, становить 4% (0,04);

– ставка відсотку за банківський кредит, становить 28% (0,28).

– ставка відсотку за банківський кредит, становить 28% (0,28).

Таким чином,

Розрахунок вартості товарного кредиту, наданого у формі короткострокової відстрочки платежу, здійснюється за формулою

де ВТКк – вартість товарного (комерційного) кредиту, наданого на умовах короткострокової відстрочки платежу, %;

ЦЗ – розмір цінової знижки при здійсненні готівкового платежу за продукцію, що становить 5% (0,05);

Спп – ставка податку на прибуток, становить 21% (0,21);

ТВ – термін надання відстрочки платежу за продукцію, 25 днів.

Вартість товарного (комерційного) кредиту у формі відстрочки платежу з оформленням векселя розраховується за формулою:

де ВТКв – вартість товарного (комерційного) кредиту у формі відстрочки платежу з оформленням векселя, %;

ВКв – ставка відсотка за вексельний кредит, 18 %;

ЦЗ – розмір цінової знижки при здійсненні готівкового платежу за продукцію, 5 %;

Спп – ставка податку на прибуток, 21 %.

Ціна облігацій приблизно дорівнює величині відсотка, що сплачується по них, при цьому враховується різниця між номінальною вартістю облігації та ціною її реалізації. При розрахунку слід оцінити облігації, емітентом яких є досліджуване підприємство (умовно), користуючись наведеними в додатку даними. Ціна реалізації облігації або поточна її вартість розраховується за формулою

де INT – відсоткові виплати, що здійснюються по облігації, що становить 45 грн.;

m – періодичність виплат по відсотках, 2 рази;

M – номінальна вартість облігації складає 750 грн.;

– ринкова відсоткова ставка по аналогічних фінансових позиках, 22%;

– ринкова відсоткова ставка по аналогічних фінансових позиках, 22%;

N– термін до погашення облігації, що становить 2 роки.

Таким чином,

Знайдемо вартість облігаційної позики (ВОПк) для даного підприємства:

СК – ставка за позикою.

При цьому

Звідси

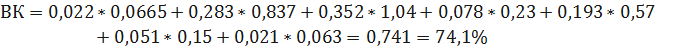

Розрахувавши ціну кожного джерела капіталу, необхідно знайти середню ціну цих джерел – середньозважену вартість капіталу.

де ВКс – середньозважена вартість капіталу;

НПі – потрібна дохідність (норма прибутку) від капіталу, одержаного з і -го джерела;

ІРі – частка капіталу (інвестиційних ресурсів), одержаного з і -го джерела.

Проведені розрахунки рекомендується звести в таблицю 2.1.

Таблиця 2.1

Вартість елементів капіталу залучуваного підприємством

| Джерела коштів | Частка, (ІРі),% | Потрібна прибутковість (НПі), % |

| Функціонуючий власний капітал підприємства | 0,022 | 0,0665 |

| Привілейовані акції | 0,283 | 0,837 |

| Звичайні акції | 0,352 | 1,04 |

| Банківський кредит | 0,078 | 0,23 |

| Товарний кредит | 0,193 | 0,57 |

| Вексель | 0,051 | 0,15 |

| Облігації | 0,021 | 0,063 |

| Всього | 2,9565 |

Отже, обрахувавши вартість складових елементів капіталу підприємства слід зазначити, що середньозважена вартість капіталу становить 74,1%, це свідчить про високі витрати на утримання даних складових капіталу підприємства в цілому. Найбільшу частку вартості капіталу складають звичайні акції у розмірі 35,2%, а найменшу – облігації (2,1%) та функціонуючий власний капітал підприємства (2,2%), що свідчить про низький рівень ефективності використання власного капіталу підприємства та низько створювані ним фінансові результати.