Об’єктом даної курсової роботи є Публічне акціонерне товариство «Миргородський завод мінеральних вод». Код за ЄДРПОУ: 00382651; юридична адреса: 37600, Україна, Полтавська область, м. Миргород, вул. Мінзаводська, 1; керівник: Генеральний директор – Сенько Валерій Петрович.

Публічне акціонерне товариство «Миргородський завод мінеральних вод» є одним з провідних підприємств харчової галузі, найбільшим виробником мінеральної води на Україні. Зараз це підприємство, відоме не тільки на вітчизняному, а й міжнародному ринках. Вагоме підтвердження якості продукції заводу – міжнародні сертифікати якості ISO 9001 та ХАССА, як найвищого рівня контролю безпеки продуктів харчування.

Підприємство оснащено найсучаснішим обладнанням, сертифіковано за міжнародними стандартами, тому є одним з передових у вітчизняній галузі, а його персонал вважається одним з найбільш кваліфікованих в Україні.

Публічне акціонерне товариство «Миргородський завод мінеральних вод» є юридичною особою з дати його державної реєстрації. Товариство створене на невизначений термін.

Товариство має цивільні права і обов’язки, здійснює свою діяльність відповідно до Статуту та чинного законодавства України. Воно може бути позивачем у суді.

ПАТ «Миргородський завод мінеральних вод» має самостійний баланс, рахунки в банках, печатки та штампи зі своїм найменуванням, знаки для товарів і послуг, фірмове найменування.

ПАТ «Миргородський завод мінеральних вод» створене для ведення на підприємницьких засадах господарської діяльності в галузі виробництва, торгівлі, надання послуг. Діяльність ПАТ «Миргородський завод мінеральних вод» спрямована на отримання прибутку та задоволення соціально-економічних інтересів акціонерів та членів трудового колективу.

ПАТ «Миргородський завод мінеральних вод» створене з метою:

1) здійснення підприємницької діяльності, спрямованої на отримання прибутку;

2) організації та здійснення діяльності в галузі виробництва, торгівлі, надання послуг;

3) задоволення соціально-економічних інтересів акціонерів та членів трудового колективу;

4) реалізація відповідних господарських та інвестиційних проектів, здійснення інвестицій у різноманітні господарські та соціальні об’єкти.

Основними видами господарської діяльності ПАТ «Миргородський завод мінеральних вод» є:

- видобування мінеральної та прісної води;

- виробництво мінеральних, столових і питних вод;

- діяльність вантажного автомобільного транспорту (перевезення власної продукції);

- оптова торгівля напоями.

Підприємство є цілісним майновим комплексом, який не має самостійних філій, представництв та інших окремих юридичних структурних підрозділів та випускає такі види продукції:

- мінеральна вода “Миргородська”;

- столова вода “Сорочинська”;

- питна вода “Аляска” (газована та негазована);

- питна вода негазована “Старий Миргород”;

- питна вода негазована “Аква-Лайф”;

- питна вода ароматизована “Фреш-Актив”.

Основною сировиною для виробництва є мінеральна та прісна вода.

Органами управління ПАТ «Миргородський завод мінеральних вод» є: загальні збори акціонерів, наглядова рада, генеральний директор, ревізійна комісія.

Річна фінансова звітність Товариства підлягає обов’язковій перевірці незалежним аудитором. Посадові особи зобов’язані забезпечити доступ незалежного аудитора до всіх документів, необхідних для перевірки результатів фінансово-господарської діяльності Товариства. Висновок аудитора повинен містити інформацію про підтвердження достовірності та повноти даних фінансової звітності за відповідний період та про факти порушення законодавства під час провадження фінансово-господарської діяльності.

Проаналізувавши фінансовий стан ПАТ «Миргородський завод мінеральних вод» спостерігається зменшення валюти балансу на кінець 2010 року на 100767 тис.грн., тобто з 216451 тис.грн. до 115684 тис.грн. Зменшення валюти балансу в активній частині спричинено зменшенням оборотних активів на кінець року на 73,2%, що в свою чергу зумовлено зменшенням запасів на 200 тис.грн. та грошових коштів на 495 тис.грн.

Причинами зменшення обсягів джерел фінансування на кінець 2010 року є значне зменшення довгострокових зобов’язань (з 31660 тис.грн. до 9532 тис.грн.), тобто на 69,9%; поточних зобов’язань (з 126861 тис.грн. до 30355 тис.грн.), тобо на 76,1%, на які в свою чергу вплинуло зменшення кредиторської заборгованості на 97261 тис.грн. та інших поточних зобов’язань на 191 тис.грн.

Необоротні активи становлять 76689 тис.грн., тобто 66,3% на кінець 2010 року, тоді як на початок року вони складали 71327 тис.грн., або 33%, тобто спостерігається їх зменшення. Домінуюча частка належить основним засобам як на початок, так і кінець аналізованого року у розмірі 71012 тис.грн. або 99,6% та 73969 тис.грн. або 96,5% відповідно.

Оборотні активи на підприємстві складають 144381 тис.грн. на початок 2010 року, питома вага яких становить 66,7% від активів підприємства, на кінець року вони зменшилися до 38738 тис.грн. і становлять 33,5% активів підприємства. При аналізі оборотних активів головна частка за балансом належить дебіторській заборгованості в обсязі 90,4% на початок року та 69,4% на кінець. Негативним при аналізі оборотних активів є низька частка грошових коштів.

Власний капітал зріс на кінець аналізованого року порівняно з попереднім періодом з 57275 тис.грн. до 74849 тис.грн. відповідно, тобто в на 30,68%. В структурі власного капіталу домінуюча частка належить статутному капіталу в обсязі 37,49% на початок року і в обсязі 28,69% на кінець року, та нерозподіленому прибутку, який на початок року становив 29456 тис.грн. або 51,43% від загального обсягу власного капіталу, тоді як на кінець року зріс до 46485 тис.грн і питома вага якого склала 62,11%. Взагалі наявність нерозподіленого прибутку є позитивним для підприємства і свідчить про ефективну господарську діяльність підприємства. Частка власного капіталу в сукупному на початок аналізованого періоду становила 26,46% а на кінець зросла до 64,7%.

Аналіз структури і динаміки позикового капіталу свідчить про зменшення зобов’язань на кінець 2010 року порівняно з початком на 118634 тис.грн. або на 74,84%. Дане зменшення зумовлено в першу чергу зменшенням довгострокових зобов’язань на 22128 тис.грн та поточних зобов’язань на 95506 тис.грн. Домінуюча частка належить поточним зобов’язанням у розмірі 80,03% на початок року та 76,1% на кінець. Питома вага довгострокових зобов’язань складає 19,97% та 23,9% відповідно. В структурі поточних зобов`язань домінуюча частка належить на початок 2010 року заборгованості за розрахунками (88,69%) та заборгованості за довгостроковими зобов’язаннями (8,26%), заборгованість за товари, роботи і послуги склала 2,48%. На кінець року найбільшу частку займає заборгованість за довгостроковими зобов’язаннями в обсязі 37,65%, заборгованість за товари і послуги становить 30,02%, а за розрахунками 30,61%. Частка позикового капіталу в сукупному складає 73,24% на початок аналізованого року і 34,48% на кінець.

В цілому спостерігається перевищення власного капіталу над позиковим на кінець аналізованого періоду, що є позитивною рисою діяльності підприємства, оскільки це забезпечує зміцнення фінансової стійкості, забезпечує платоспроможність в довгострокових перспектива.

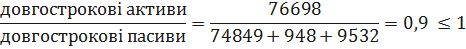

Проведемо перевірку рівня забезпечення фінансової рівноваги на підприємстві шляхом визначення відповідності окремих позицій вимогам «золотого правила» фінансування та дотримання при складанні бюджетів умов «золотого правила» балансу. При використанні «золотого правила» фінансування підприємство має керуватися двома умовами, які виражають зміст «золотого правила»:

1)

2)

Для Пат «Миргородський завод мінеральних вод»:

Таким чином, дане підприємство дотримується «золотого правила» фінансування. Це означає, що довгострокові джерела фінансування підприємства перевищують необоротні активи, а поточні зобов’язання не перевищують оборотні. Виконання «золотого правила» забезпечує стабільну ліквідність та платоспроможність підприємства.

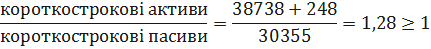

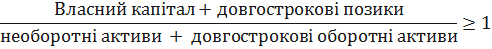

Відповідно до умов «золотого правила» балансу рекомендується керуватися такими двома умовами:

1) потребу в капіталі для фінансування необоротних активів слід покривати за рахунок довгострокових позичок:

2) довгострокові капіталовкладення повинні фінансуватися за рахунок коштів, мобілізованих на довгостроковий період, тобто довгострокові пасиви мають використовуватися не тільки для фінансування необоротних активів, а й для довгострокових оборотних активів (наприклад, оборотні засоби, авансовані в стратегічні запаси сировини, неліквідні товари тощо):

Для ПАТ «Миргородський завод мінеральних вод»:

Таким чином, підприємство не дотримується «золотого правила» балансу. Так, перша умова даного правила виконується, тобто необоротні активи покриваються за рахунок довгострокових позичок, а друга умова не виконується, так як не вистачає довгострокових позичок на покриття довгострокових оборотних активів.

На другій стадії аналізу розрахуємо систему коефіцієнтів, що визначається структурою його капіталу, зокрема:

Коефіцієнти фінансової стійкості підприємства

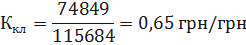

Коефіцієнт автономії = власний капітал (р. 380 ф.№1) / загальна сума капіталу, що використовується підприємством (валюта балансу).

Коефіцієнт автономії становить 0,65 грн./грн., коли гранична нижня межа становить 0,5 грн/грн., тобто відповідає оптимальному значенню. Це свідчить про те, що підприємство фінансово стійке і незалежне від зовнішніх кредиторів і інвесторів. Для підвищення рівня даного показника, необхідно зосереджувати увагу, в першу чергу, на збільшення обсягів власного капіталу, адже домінуючою має бути саме структура власного капіталу в загальній його структурі.

Коефіцієнт фінансового левериджу (коефіцієнт фінансування) = середня сума позикового капіталу (р.480 ф.№1 + р.620 ф.№1) / середня сума власного капіталу (р. 380 ф.№1) – характеризує суму позикового капіталу, що використовується підприємством у розрахунку на одиницю власного капіталу, мультиплікує ефект рентабельності власного капіталу.

Даний показникне відповідає оптимальній межі менше 1 грн/грн. і свідчить про перевищення позикового капіталу над власним, що може призвестидоневиконаннязобов’язань.

Коефіцієнт довгострокової фінансової незалежності = (власний капітал (р. 380 ф.№1) + довгостроковий позиковий капітал (р.480 ф.№1)) / загальна сума капіталу, що використовується підприємством (валюта балансу).

Даний коефіцієнт становить 0,65 грн/грн., тобто є меншим оптимального значення 0,7 грн/грн. Це означає, що довгострокових джерел фінансування недостатньо для фінансування поточної діяльності.

Коефіцієнт співвідношення довго- і короткострокової заборгованості = сума залучення довгострокових фінансових кредитів (р.480 ф.№1) / короткостроковий позиковий капітал (р. 620 ф.№1).

Коефіцієнти ліквідності

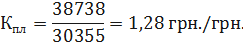

Коефіцієнт поточної ліквідності = оборотні активи (р. 260 ф.№1) / поточні зобов’язання (р. 620 ф.№1) – показує здатність підприємства сплачувати свої поточні зобов’язання за рахунок усіх оборотних активів. Оптимальне значення – 2.

Коефіцієнт поточної ліквідності становить 1,28 грн/грн., що свідчить що даний коефіцієнт є недостатнім для оптимального функціонування підприємства, оскільки не знаходиться в межах норми 2-3 грн/грн.. Для приведення коефіцієнта поточної ліквідності до оптимального рівня необхідно збільшувати обсяги виробництва і реалізації продукції для підвищення власних фінансових ресурсів підприємства і на цій основі зменшувати поточні зобов’язання.

Коефіцієнт критичної ліквідності = (оборотні активи (р. 260 ф.№1) – запаси (р. 100 + р.110 + р.120 + р. 130 + р. 140 ф.№1)) / поточні зобов’язання (р. 620 ф.№1) – показує здатність підприємства сплачувати свої поточні зобов’язання за рахунок оборотних активів, за винятком запасів. Використовується підприємствами, які мають великі залишки товарно-матеріальних запасів. Оптимальне значення – 0,7-0,8.

Коефіцієнт швидкої ліквідності становив 1 грн/грн. в 2010 році, що свідчить про те, що цей коефіцієнт є достатнім для нормального функціонування підприємства, так як відповідає оптимальній межі 1 грн./грн.

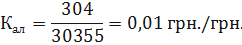

Коефіцієнт абсолютної ліквідності = грошові кошти (р. 230 ф.№1) + еквіваленти грошових коштів (р. 240 ф.№1) / поточні зобов’язання (р. 620 ф.№1) – демонструє можливість підприємства розрахуватися за своїми зобов’язаннями грошовими коштами. Оптимальне значення – 0,2-0,35.

Коефіцієнт абсолютної ліквідності становив 0,01 грн/грн. – в 2010 році, що свідчить про те, що даний коефіцієнт є недостатнім, оскільки не знаходиться в межах норми 0,2-0,25 грн/грн. Для оптимізації рівня даного показника необхідно нарощувати обсяги грошових коштів підприємства за рахунок збільшення виробництва і зменшення поточних зобов’язань.

Коефіцієнти фінансової стабільності

Коефіцієнт загальної заборгованості = (активи (р. 280 ф.№1) – власний капітал (р. 380 ф.№1)) / активи Коефіцієнт загальної заборгованості (р. 280 ф.№1)- показує, яка частина активів підприємства фінансується за рахунок позикових коштів.

Коефіцієнт залежності від довгострокової заборгованості = довгострокова заборгованість (р. 480 ф.№1) / власний капітал (р. 380 ф.№1) – високе значення цього показника означає, що підприємство активно залучає довгострокові кредити чи облігаційні позики.

Коефіцієнт фінансової незалежності = власний капітал (р. 380 ф.№1) / загальна сума капіталу, що використовується підприємством (валюта балансу) – показує, яка частина активів підприємства фінансується за рахунок власних коштів.

Показники оборотності активів (ділової активності)

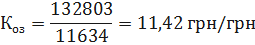

Коефіцієнт оборотності запасів = собівартість реалізованої продукції (р.040 ф.№2) / середня величина запасів (р.100 + р. 110 + р.120 + р. 130 + р. 140 ф.№1) – показує, скільки в середньому разів за певний період часу підприємство продавало свої запаси. Чим вищий цей показник, тим ефективніше підприємство управляє своїми запасами.

Середній період реалізації запасів Трз = 365 / коефіцієнт оборотності запасів.

Необхідно забезпечувати зростання коефіцієнта оборотності запасів та зменшення період реалізації запасів, оскільки зменшення тривалості обігу товарно-матеріальних запасів показує зниження періоду трансформації матеріальних запасів у готову продукцію.

Коефіцієнт оборотності дебіторської заборгованості = чистий дохід (р.035 ф.№2) / дебіторська заборгованість – показує, скільки в середньому разів за певний період часу підприємство отримує кошти від своїх дебіторів. Чим вищий цей показник, тим ефективніше компанія управляє своїми запасами.

Середній період оборотності дебіторської заборгованості Тдз = 365 / коефіцієнт оборотності дебіторської заборгованості.

Коефіцієнт оборотності дебіторської заборгованості у 2010 році становив 7,45 грн/грн., а середній період оборотності дебіторської заборгованості – 48,99 дн. Потрібно забезпечувати зменшення тривалості оборотності дебіторської заборгованості.

Коефіцієнт оборотності кредиторської заборгованості = собівартість реалізованої продукції (р.040 ф.№2) / середня величина кредиторської заборгованості (р. 530 ф.№1) – показує, скільки в середньому разів за певний період підприємство повертає гроші своїм кредиторам.

Середній період оборотності кредиторської заборгованості Ткз = 365 / коефіцієнт оборотності кредиторської заборгованості.

Тривалість оборотності кредиторської 2010 році становить 16,85 днів, що є негативною тенденцію, оскільки зменшує здатність розрахуватися підприємству з кредиторами вчасно. Необхідно забезпечувати середньорічне зменшення кредиторської заборгованості для фінансово стабільного функціонування підприємства.

Коефіцієнт оборотності активів = чистий дохід (р.035 ф.№2) / середня величина активів (р.280 ф.№1) – показує, скільки чистого доходу приносить кожна гривня, вкладена в активи підприємства.

Коефіцієнт оборотності активів показує, що на одну гривню засобів, інвестованих в активи припадає 1,21 грн. виручки від реалізації продукції. Для підприємства позитивним є зростання даного показника.

Отже, проаналізувавши показники оборотності активів, простежується низький рівень ділової активності підприємства, недостатній рівень дебіторської та кредиторської заборгованості, внаслідок чого необхідно прискорювати їх оборотність в наступному періоді.

Показники прибутковості (рентабельності)

Коефіцієнт чистого прибутку = чистий прибуток (р.220 ф.№2) / чистий дохід (р.035 ф.№2) – визначає частку чистого прибутку в доході підприємства. Якщо цей показник зменшується, причини варто шукати у зменшенні доходу від реалізації або у збільшенні витрат підприємства.

Коефіцієнт чистого прибутку найбільше характеризує прибутковість підприємства. Так в 2010 році на ПАТ «Миргородський завод мінеральних вод» рентабельність продажів становила 9%.

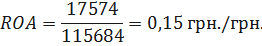

Коефіцієнт прибутковості активів ROA= чистий прибуток (р.220 ф.№2) / середня величина активів (р.280 ф.№1) – загальний показник вимірювання прибутковості вкладених у бізнес активів.

Коефіцієнт прибутковості власного капіталу ROE= чистий прибуток (р.220 ф.№2) / середня величина власного капіталу (р.380 ф.№1) – показує, яка частка чистого прибутку є у власному капіталі підприємства. Є важливим для власників підприємства, дозволяє порівнювати прибутковість різних підприємств і видів бізнесу.

Коефіцієнт прибутковості власного капіталу на кінець 2010 року становив 0,27 грн/грн., тобто кожна одиниця вкладеного власного капіталу приносить 0,27 грн. прибутку.

Коефіцієнти прибутковості акцій

Прибутковість акцій EPS = чистий прибуток (р.220 ф.№2) / кількість простих акцій – показує, яка величина чистого прибутку припадає на одну просту акцію товариства. Не визначається для збиткових підприємств.

Коефіцієнт відношення ринкової ціни акції до прибутку на акцію Р/Е = ринкова ціна за акцію / чистий прибуток на акцію (EPS) – визначається для акцій підприємств, ринкова ціна акцій яких відома.

Дані коефіцієнти не обраховуємо, оскільки на даному підприємстві відсутні дані для їх обрахунку.

Отже, проаналізувавши майновий стан ПАТ «Миргородський завод мінеральних вод» зниження валюти балансу на кінець 2010 року в обсязі 53,4%. Тенденція до зменшення в 2010 році порівняно з 2009 роком зумовлено значним зниженням оборотних активів з 144381 тис.грн. до 38738 тис.грн., тобто на 73,2 %.

В структурі необоротних активів домінуюча частка належить основним засобом (99,6 % в 2009 році та 96,5% в 2010 році), що пояснюється специфікою діяльності підприємства. При аналізі оборотних активів головна частка належить дебіторській заборгованості в обсязі 90,4% в 2009 році та 69,4% в 2010 році.

Щодо власного і позикового капіталу, то структура покращилася, скоротилися обсяги позикового капіталу і збільшилися власного, що забезпечує зміцнення фінансової стійкості, забезпечує платоспроможність в довгострокових перспективах.

Розрахунок фінансових показників показав, що фінансова стійкість підприємства покращується. Коефіцієнт автономії зростає і в 2010 році становить 0,66 грн./грн., що свідчить про нормальне становище підприємства.

Коефіцієнти ліквідності мають досить високі значення за винятком абсолютної ліквідності, де значення є низькими, що свідчить про нестачу готівкових коштів.

Проаналізувавши показники оборотності активів, простежується низький рівень ділової активності підприємства, недостатній рівень дебіторської та кредиторської заборгованості, внаслідок чого необхідно прискорювати їх оборотність в наступному періоді.