5.1.Экономическое содержание и классификация предпринимательского риска

Решения в деятельности предпринимательских организаций приходится принимать в условиях неопределенности, когда необходимо выбирать направление действий из нескольких возможных вариантов, осуществление которых сложно предсказать (рассчитать) как говорится, на все 100%. Риск присущ любой сфере человеческой деятельности, что связано с множеством условий и факторов, приводящих к положительному или отрицательному исходу принимаемых индивидуумами решений. Исторический опыт показывает, что риск не получения намеченных результатов особенно стал проявляться в условиях всеобщности товарно-денежных отношений, конкуренции участников хозяйственного оборота. Поэтому с возникновением и развитием капиталистических отношений появляются различные теории риска, а классики экономической теории особое внимание уделяют исследованию проблем риска в предпринимательской деятельности.

Сущность предпринимательского риска. Как показывает опыт, существует объективная причина появления рисков при осуществлении предпринимательской деятельности, так как заранее нельзя просчитать влияние всех факторов на конечные результаты деятельности фирмы, а в процессе осуществления намеченной деятельности многие факторы могут непредсказуемо изменяться. Поэтому предприниматель может нести потери на всех стадиях жизненного цикла фирмы, на всех этапах воспроизводственного процесса. В учениях классиков экономической теории особо подчеркивается мысль, что предпринимательство — это рисковая деятельность. Кстати, это положение, что предприниматели осуществляют деятельность на свой риск, зафиксировано в Гражданском кодексе РФ, а одна из статей ГК РФ посвящена проблеме страхования предпринимательского риска. А. Смит в своем труде «Исследования о природе и причинах богатства народов» писал, что достижение даже обычной нормы прибыли всегда связано с большим или меньшим риском. Известно, что получение прибыли предпринимателю не гарантировано, вознаграждением за затраченные им время, усилия и способности могут оказаться как прибыль, так и убытки.

Предпринимательский риск имеет объективную основу из-за неопределенности воздействия внешней среды по отношению к предпринимательской фирме. Внешняя среда включает объективные экономические, социальные, политические и другие условия, в рамках которых осуществляет свою деятельность предприниматель и к изменению которых он вынужден приспосабливаться.

Неопределенность ситуации для предпринимателя предопределяется тем, что она зависит от множества переменных, контрагентов и лиц, поведение которых не всегда можно предсказать с приемлемой точностью. Сказывается также и отсутствие четкости в определении целей, критериев и показателей их оценки (сдвиги в общественных потребностях и потребительском спросе, появление технических и технологических новшеств, изменение конъюнктуры рынка, непредсказуемые природные явления).

Предпринимательство всегда сопряжено с неопределенностью экономической конъюнктуры, которая вытекает из непостоянства спроса-предложения на товары, деньги, факторы производства, из много вариантности сфер приложения капиталов и разнообразия критериев предпочтительности инвестирования средств, из ограниченности знаний об областях бизнеса и коммерции и многих других обстоятельств.

Возникновение предпринимательского риска — это, по сути дела, оборотная сторона экономической свободы предпринимателей, своеобразная плата за нее. Свободе одного предпринимателя сопутствует одновременно и свобода других предпринимателей, следовательно, по мере развития рыночных отношений в нашей стране будут усиливаться неопределенность и предпринимательский риск. Таким образом, устранить неопределенность настоящего и будущего в предпринимательской деятельности весьма сложно, так как неопределенность является элементом объективной действительности, поэтому риск присущ предпринимательству в любой сфере деятельности.

Каким же образом определить предпринимательский риск? Ведь без правильного понимания сущности риска невозможно дать рекомендации по его анализу и учету в предпринимательской деятельности. Понятие риска используется в ряде наук. Право рассматривает риск в связи с нарушением правовых норм. Теория катастроф применяет данный термин для описания аварий и стихийных бедствий. В последнее время исследования по анализу рисков можно найти в литературе по психологии, медицине, философии, в каждой из них изучение риска основывается на предмете исследования данной науки и, естественно, опирается на собственные Подходы и методы. Такое разнообразие направлений исследования Риска объясняется многоаспектностью этого явления.

Предпринимательский риск в большей степени (зависимости связан с понятием неопределенности осуществления предпринимательской деятельности за определенный период времени, выражающейся в не достижении намеченных конечных результатов (при были, дохода), в возникновении непредвиденных затрат всех факторов производства (ресурсов), сверх заранее планируемых для достижения поставленной цели.

Можно ли считать наступление риска и его последствий только объективной закономерностью развития предпринимательства вообще, а отдельных видов предпринимательской деятельности — в частности? Видимо, нельзя. Ведь на возникновение предпринимательского риска и его последствий (как негативных, так и позитивных) оказывает влияние множество факторов, причин, условий осуществления предпринимательской деятельности.

Известный американский ученый П.Друкер считает, что теоретически предпринимательство — наименее, а не наиболее рискованное направление в экономической политике. В то же время он подчеркивает, что деятельность длительное время успешно работающих компаний не застрахована от каких-либо неприятностей, неожиданностей и случайностей. Предпринимательство, по утверждению Друкера, может оказаться рискованным потому, что очень многие так называемые предприниматели не обладают достаточной компетентностью. У них отсутствует методология, и они не в ладах с элементарными, хорошо известными правилами (1). (1. Друкер П.Ф. Рынок: как выйти в лидеры. Практика и принципы. М.: 1992-С. 41.).

В «Словаре русского языка» С.И.Ожегова термин «риск» определяется как «возможная опасность» и «действие на удачу в надежде на счастливый исход». Следовательно, риск предполагает возможность и неблагоприятного исхода. Риск - это неопределенность в отношении возможных потерь на пути к цели. Экономические издания конкретизируют термин «риск» применительно к цели исследования, определяя его то как «отклонение фактического результата от достигнутого», то как «вероятность определенного нежелательного события». Большинство экономистов под риском понимают вероятность (угрозу) потери лицом или организацией части своих ресурсов, недополучение доходов или появление дополнительных расходов в результате осуществления определенной производственной или финансовой политики. Для любого бизнеса важно не избежать риска вообще, а предвидеть его и принять наилучшее решение относительно определенного критерия, отражающего основной интерес предпринимателя.

Первое упоминание о риске как об обязательном атрибуте предпринимательской деятельности встречается у Р.Кантильона. Расхождения между рыночным спросом и предложением, по Р.Кантильону, создают возможности покупать дешево и продавать дорого. Предпринимательство для Р.Кантильона заключалось в предвидении и желании брать на себя риск, что обязательно связано с вовлечением труда в производственный процесс, но не обязательно требует вовлечения всех средств предпринимателя.

В работе И.Г. фон Тюнена «Изолированное государство» (1850 г.) отмечается такое свойство предпринимательской деятельности, как непредсказуемость. В частности, он считал, что вознаграждение предпринимателя является доходом за принятие на себя тех рисков, которые из-за непредсказуемости не покроет ни одна страховая компания. В дальнейшем это свойство предпринимательской деятельности рассматривалось в теории Ф.Х.Найта и определялось как «неопределенность».

В теоретической литературе и учебниках встречается несколько общих классификаций рисков. Применительно к конкретной фирме список рисков индивидуален, однако понятие «риск» включает в себя по крайней мере три элемента:

неопределенность события, т.е. риск существует только тогда, когда возможно не единственное развитие событий;

потери. Хотя бы один исход должен быть нежелательным. Потери — неопределенное сокращение стоимости в результате реализации опасности;

небезразличность.

Риск должен задевать определенного человека или организацию, которые стремились бы не допустить нежелательное для них развитие событий.

Экономические решения с учетом перечисленных и множества других факторов принимаются в рамках так называемой теории принятия решений — аналитического подхода к выбору наилучшего действия (альтернативы) или последовательности действий. В зависимости от степени определенности возможных исходов или последствий различных действий, с которыми сталкивается лицо, принимающее решение (ЛПР), в теории принятия решений рассматриваются три типа моделей:

• выбор решений в условиях определенности, если относительно каждого действия известно, что оно неизменно приводит к некоторому конкретному исходу;

• выбор решений при риске, если каждое действие приводит к одному из множества возможных частных исходов, причем каждый исход имеет вычисляемую или экспертно оцениваемую вероятность появления. Предполагается, что ЛПР эти вероятности известны или их можно определить путем экспертных оценок;

• выбор решений при неопределенности, когда то или иное действие или несколько действий имеют своим следствием множество частных исходов, но их вероятности совершенно неизвестны или не имеют смысла.

Производственный риск связан с возможным невыполнением предприятием своих планов и обязательств по производству продукции, товаров, услуг, других видов производственной деятельности в результате неблагоприятного воздействия внешней среды, а также неадекватного использования новой техники и технологий, основных и оборотных фондов, сырья, рабочего времени. Наиболее важными причинами возникновения производственного риска являются: возможное снижение предполагаемых объемов производства, рост материальных и/или других затрат, уплата повышенных отчислений и налогов, низкая дисциплина поставок, повреждение оборудования и т.п.

Хозяйственный (коммерческий) риск — это риск, возникающий в процессе реализации товаров и услуг, произведенных или закупленных предпринимателем. Причинами коммерческого риска являются: возможное снижение объема реализации вследствие изменения конъюнктуры или других обстоятельств, повышение закупочной цены товаров, потери товара в процессе обращения, повышение издержек обращения и др.

Финансовый риск связан с возможностью невыполнения предприятием финансовых обязательств. Основными причинами финансового риска являются: обесценивание инвестиционно-финансового портфеля вследствие изменения валютных курсов, неосуществление платежей, войны, катастрофы и т.п.

Риски посреднической деятельности. В условиях рыночной экономики практически все производственные и торгующие предприятия имеют взаимоотношения и связи с посредническими организациями, решающими для них проблему сбыта продукции и другие проблемы.

Посреднические риски в подавляющем большинстве являются внешними. Причинами их появления служит деятельность контрагентов — производственных и торгующих предприятий.

Возможно, именно это обстоятельство является причиной того, что посреднические фирмы часто терпят банкротство. Но тем не менее существует и группа внутренних рисков, поддающихся управлению со стороны руководства предприятия. Чем больше оно уделяет внимания изучению и минимизации рисков своей деятельности, тем больше у него шансов достичь успехов.

Все виды рисков взаимосвязаны, и изменение одного вида риска вызывает изменение большинства остальных.

Страховой риск — это риск наступления предусмотренного условиями страхования события, в результате чего страховщик обязан выплатить страховое возмещение (страховую сумму). Результатом риска являются убытки, вызванные неэффективной страховой деятельностью как на этапе, предшествующем заключению договора страхования, так и на последующих этапах -перестрахование, формирование страховых резервов и т.п. Основными причинами страхового риска являются неправильно определенные страховые тарифы, катастрофы, войны и т.д.

Вышеприведенный перечень рисков является общим и дает представление только о направлениях возможного возникновения рисковых ситуаций в бизнесе. Для конкретной фирмы риски всегда определены, а анализ рисков делится на два взаимно дополняющих друг друга вида: качественный, задачей которого является определение факторов риска и обстоятельств, приводящих к рисковым ситуациям, и количественный, позволяющий вычислить как размеры отдельных рисков, так и их совокупности.

Наиболее распространена точка зрения, согласно которой мерой риска какого-то коммерческого решения или операции следует считать среднее квадратичное отклонение (положительный квадратный корень из дисперсии) значения показателя эффективности этого решения или операции. Поскольку риск обусловлен недетерминированным исходом решения (операции), то чем меньше разброс (дисперсия) результата решения, тем более он предсказуем, т.е. меньше риск. Если вариация (дисперсия) результата равна нулю, риск полностью отсутствует. Субъективное отношение к риску учитывается в теории Неймана—Моргенштерна.

Хотя среднее квадратичное отклонение эффективности решения и используется часто в качестве меры риска, оно не совсем точно отражает реальность. Возможны ситуации, при которых варианты обеспечивают приблизительно одинаковую среднюю прибыль и имеют одинаковые средние квадратичные отклонения прибыли, однако не являются в равной мере рискованными. Действительно, если под риском понимать риск разорения, то величина риска должна зависеть от величины исходного капитала ЛПР или фирмы, которую он представляет. Теория Неймана—Моргенштерна это обстоятельство учитывает.

В общем определении риска как разброса (дисперсии) доходности следует выделять две компоненты:

1.Деловой риск, определяемый как возможность того, что фирма не сможет работать на конкурентном рынке с теми активами, которые она приобрела. Например, ее оборудование может плохо работать, производимую продукцию невозможно продать, товары-субституты (заменители) могут вытеснять продукцию фирмы с рынка. Все это деловые, операционные проблемы, формирующие соответствующий риск.

2.Финансовый риск — это возможность того, что инвестиции не смогут произвести денежного потока, достаточного для покрытия расходов по обслуживанию долга (своевременных выплата процентов и основной суммы), а также для обеспечения необходимой прибыльности фирмы. Если фирма не достигает целей доходности, то она, возможно, будет способна оплатить операционные расходы, но издержки финансирования могут остаться неоплаченными.

Мера риска всегда связывается с доходностью. Фундаментальная закономерность формируется так: для того чтобы стать приемлемым, высоко рискованное инвестиционное предложение должно сулить большую прибыльность, чем низко рискованное. Чем выше доходность, тем выше рискованность, и наоборот.

Концептуальная база изучения связей между риском и доходностью была развита в рамках теории оценки капитальных активов такими экономистами-теоретиками, как Уильям Шарп, Джон Линтнер, Мертон Миллер и Франко Модильяни в 60-е годы. Эта концепция предлагает методологию оценки любой инвестиции, которая делается с целью зарабатывания будущей прибыли.

Смысл риска. При оценке предложения финансирования проекта предприниматель должен осознавать, что фактическая доходность может оказаться ниже предполагаемой. В этом и состоит рискованность принятия решения. Риск в данном случае так и понимается как вероятность того, что фактическая доходность окажется ниже заложенной в проект.

Предпринимательский риск является объективной категорией, так как возникает под воздействием непредвиденных заранее причин, в то же время его появление отражается на практической деятельности самого предпринимателя.

Предпринимательский риск, следовательно, можно понимать как экономическую категорию, количественно (да и качественно) выражающуюся в неопределенности исхода намеченной к осуществлению предпринимательской деятельности, отражающей степень неуспеха (или и успеха) деятельности предпринимателя (фирмы) по сравнению с заранее планируемыми результатами.

Классификация предпринимательских рисков. В экономической и в другой научной литературе нет однозначного подхода (методологии) к классификации рисков вообще, и предпринимательских в частности. В экономической литературе большее внимание уделено возникновению и предупреждению таких отдельных видов риска, как коммерческий, финансовый, кредитный, валютный, инвестиционный и др., отражающих определение сферы предпринимательской деятельности. Предпринимательский риск — более широкое понятие, отражающее как сам процесс осуществления предпринимательской деятельности, как экономическое явление и как достигаемый (или недостигаемый) результат. Дадим краткую характеристику отдельным типам (видам) риска.

Как известно, в рыночных условиях хозяйствования риск деятельности полностью несет предприниматель. Он может частично переложить риск на других хозяйствующих субъектов. Можно, например, экономически обезопасить себя, осуществив определенные затраты на создание страховых фондов. Так, некоторые виды риска, такие, как риск гибели имущества, последствия пожара, аварий, несчастные случаи с работниками и др., предприниматель может застраховать. Именно эти риски составляют наибольшую группу. Риск страховой — вероятное событие или совокупность событий, на случай наступления которых осуществляется страхование. В зависимости от источника опасности следует разделять страховые риски на две группы: риски, связанные с проявлением стихийных сил природы (погодные условия, наводнения, землетрясения); риски, связанные с целенаправленными действиями человека в процессе производства материальных благ (техногенные).

Однако существует еще одна группа рисков, которые не берутся страховать страховые компании, но именно взятие на себя не страхуемого риска является потенциальным источником роста прибыли предпринимателя.

Систематический риск характерен для всей экономической системы или отдельного рынка и не поддается диверсификации. Данный тип риска определяется факторами, влияющими на все отрасли и предприятия: возможные политические изменения в стране и мире, уровень инфляции, экономические колебания и т.д.

Несистематический риск связан со спецификой деятельности фирмы, сложностями ее функционирования, а также с проблемами отрасли, в которой она действует. Он может быть предопределен посредством диверсификации. Для предпринимателя наиболее сложной проблемой является оценка не диверсификационного риска, так как трудно предсказать возможность возникновения данного типа риска и его последствий.

В предпринимательской деятельности можно выделить риск в сфере принятия решений и в сфере их реализации. Существенным отличием этих рисков друг от друга является то, что на стадии принятия решения, когда оно только прорабатывается, можно внести изменения и исправить положение, тогда как на стадии реализации предпринимательского проекта гораздо труднее что-либо существенно изменить.

Типы предпринимательского риска:

а) По возможности страхования (страхуемый, не страхуемый);

б) По возможности диверсификации (систематический, специфический);

в) В зависимости от этапа решения проблем (в области принятия решения, в области реализации решения);

г) По природе возникновения (хозяйственный, связанный с личностью предпринимателя, связанный с недостатком информации);

д) По масштабам (локальный, глобальный);

е) По сфере возникновения (внешний, внутренний);

ж) По длительности воздействия (кратковременный, долговременный);

з) По ожидаемым результатам (спекулятивный, обычный);

и) По степени допустимости (допустимый, критический, катастрофический).

С риском предприниматель сталкивается на разных этапах своей деятельности, в разное время, и, естественно, причин возникновения конкретной рисковой ситуации может быть множество. Обычно под причиной возникновения подразумевается какой-то источник (фактор), вызвавший неопределенность ситуации. Для риска такими источниками являются: непосредственно хозяйственная деятельность, действия самого предпринимателя и особый вид знаний — информация. В связи с этим следует различать: хозяйственный риск; риск, связанный с личностью предпринимателя; риск, обусловленный недостатком информации.

Последний тип риска наиболее важен в современных условиях хозяйствования. Недостоверность информации о партнерах (заказчиках или поставщиках), особенно об их деловом имидже и финансовом состоянии, грозит предпринимателю риском быть обманутым. Неполная информация о конкурентах при выходе на новый рынок может также стать источником потерь для предпринимателя.

В условиях рыночной экономики можно выделить два типа риска: глобальный и локальный. Глобальный риск является отражением экономической ситуации в стране, в отдельных отраслях, регионах. Локальный риск возникает на уровне фирмы. Следует отметить, что данные риски взаимообусловлены, воздействуют друг на друга и в то же время в известной степени автономны, из-за чего являются отражением противоречивых тенденций.

По сфере возникновения предпринимательские риски следует подразделять на внешние и внутренние. Источником возникновения внешних рисков является внешняя среда по отношению к предпринимательской фирме. Предприниматель не может оказывать на них влияние, он их может только предвидеть и учитывать в своей Деятельности. К внешним относятся риски, непосредственно не связанные с деятельностью предпринимателя. Речь идет о политических, экономических и других ситуациях и соответственно о потерях предпринимателей, появляющихся в результате возникающего экономического и финансового кризиса, высокого уровня Инфляции, непредвиденного изменения уровня ставки рефинансирования, резкого ухудшения политической ситуации, начавшейся войны, национализации, введения эмбарго, отмены лицензий. Очевидно, что все природные, политические риски могут быть отнесены только к внешним.

Источником внутренних рисков является сама предпринимательская фирма, они возникают в результате неэффективного менеджмента, ошибочной маркетинговой политики, некомпетентности самого предпринимателя и других внутренних факторов.

С точки зрения длительности во времени предпринимательские риски могут быть разделены на кратковременные и постоянные. К группе кратковременных относятся те риски, которые угрожают предпринимателю в течение известного отрезка времени, например, транспортный риск, когда убытки могут возникнуть во время перевозки грузов, или риск неплатежа по конкретной сделке. К постоянным рискам относятся те, которые непрерывно угрожают предпринимательской деятельности в данном географическом районе или в определенном секторе экономики: например, общий риск неплатежей в стране, несовершенство правовой системы и др.

В экономической литературе выделяют спекулятивный и простой предпринимательские риски. Спекулятивный риск подразумевается как вариант получения прибыли или убытка, например. от приобретения и продажи ценных бумаг. Обычный риск рассчитан только на проигрыш и может быть классифицирован по типу потери: личный риск, имущественный риск и риск, связанный с обстоятельствами. Личный риск — один из случаев прямого ущерба для индивидуума; для российских предпринимателей в настоящее время вероятность данного типа риска очень велика. Имущественный риск — это риск потери имущества предпринимательской фирмы, а риск, связанный с обстоятельствами, — это риск, когда действиями одной фирмы наносится ущерб другому хозяйствующему субъекту.

Поскольку основная задача предпринимателя — рисковать расчетливо, не переходя ту грань, за которой может произойти полный крах, следует выделять допустимый, критический и катастрофический типы риска. Допустимый риск — это угроза неполной потери прибыли от осуществления (неосуществления) того или иного проекта или от предпринимательской деятельности в целом. При данном риске потери возможны, но по размеру они меньше ожидаемой предпринимательской прибыли. Критический риск характеризуется не только потерей прибыли, но и не дополучением предполагаемой выручки. В этом случае предприниматель несет убытки в сумме всех затрат, т.е. данный риск характеризуется опасностью потерь, которые превышают ожидаемую прибыль и могут привести к невозмещаемой потере всех средств, вложенных предпринимателем в данную сделку. Катастрофический риск, как правило, приводит к банкротству предпринимательской фирмы, т.е. к потере предпринимателем всех средств.

По степени обоснованности предпринимательского риска могут быть выделены: оправданный (правомерный) и не оправданный (не правомерный) риски. Возможно, это наиболее важный для предпринимательского риска элемент классификации, имеющий наибольшее практическое значение. Для разграничения правомерного и неправомерного предпринимательского риска необходимо учесть в первую очередь то обстоятельство, что граница между ними в разных видах предпринимательской деятельности, в разных секторах экономики различна. Так, в области научно-технического прогресса допустимая вероятность получения отрицательного результата на стадии фундаментальных исследований составляет 5-10%, прикладных научных разработок — 80-90%, проектно-конструкторских разработок — 90-95%. Таким образом, видно, что данная область деятельности характеризуется высоким уровнем риска; вместе с тем, следует заметить, что в атомной энергетике риск вообще не допускается.

В литературе по теории бизнеса, а также практике предпринимательства часто можно встретиться с терминами «высокий риск» и «слабый риск». В данном случае речь идет о различных уровнях риска.

Итак, мы рассмотрели основные типы риска. Теперь для более полного представления о предпринимательском риске целесообразно рассмотреть основные его виды.

Поскольку предпринимательский риск — это риск, возникающий при любых видах деятельности, связанной с производством продукции, товаров и услуг, их реализацией, товарно-денежными отношениями и финансовыми операциями, коммерцией, осуществлением социально-экономических и научно-технических проектов, наиболее правильно, на наш взгляд, выделить следующие типы риска: экономический, технический, политический.

Экономический риск включает следующие риски: производственный; коммерческий; кредитный; инвестиционный; валютный; инфляционный; финансовый и др.

Производственный риск связан с производством продукции, товаров, услуг; с осуществлением любых видов производственной Деятельности. Среди наиболее важных причин возникновения производственного риска — возможное снижение предполагаемых объемов производства, рост материальных и/или других затрат, уплата повышенных отчислений и налогов, потери от низкого качества и сертифицированной продукции и др.

Коммерческий риск — это риск, возникающий в процессе реализации товаров и услуг, произведенных или купленных предпринимателем. Основные причины коммерческого риска: снижение объемов реализации из-за изменения конъюнктуры рынка или других обстоятельств, повышение закупочной цены товара, непредвиденное снижение объемов закупок, потери товара в процессе обращения, повышение издержек обращения. Коммерческий риск включает риски, связанные с: реализацией товара (услуг) на рынке; транспортировкой товара; приемкой товара (услуг) покупателем; платежеспособностью покупателя, а также риск, связанный с форс мажорными обстоятельствами.

Следует отметить, что в отечественной экономической литературе нередко коммерческий риск отождествляется с предпринимательским, однако коммерческий риск — это один из видов предпринимательского риска.

Одним из важнейших рисков в деятельности предпринимательской фирмы в условиях рыночной экономики является кредитный риск. Он связан с возможностью невыполнения предпринимательской фирмой своих финансовых обязательств перед инвестором в результате использования для финансирования деятельности фирмы внешнего займа. Таким образом, кредитный риск возникает в процессе делового общения предприятия с его кредиторами: банком и другими финансово-кредитными организациями; контрагентами: поставщиками и посредниками, а также с акционерами.

Следующий вид экономического риска — инвестиционный риск, который связан со спецификой вложения предпринимательской фирмой денежных средств в различные проекты. Данный риск включает все возможные риски, возникающие при инвестировании денежных средств.

Валютный риск — это вероятность финансовых потерь в результате изменения курса валют, которое может произойти в период между заключением контракта и фактическим осуществлением расчетов по нему. Следует отметить, что предпринимательские фирмы, не имеющие выхода на международный рынок, также подвержены риску, связанному с валютными операциями, поскольку их внутренние рынки сбыта могут переключаться на иностранных поставщиков. Негативные последствия валютного риска на развитие предпринимательства наглядно проявились после финансового кризиса, разразившегося в августе 1998 г.

На конечные результаты деятельности предпринимателей существенное негативное влияние оказывает инфляционный риск, проявляющийся в снижении покупательской способности национальной валюты, росте цен на товары (работы, услуги) и снижении уровня покупательского спроса.

Технический риск проявляется при непредсказуемых остановках производства из-за выхода из строя оборудования, нарушении требований технологических процессов, что приводит к непредвиденным потерям материальных ресурсов, снижению качества продукции и т.п.

Факторы, влияющие на уровень предпринимательского риска. Предпринимательские риски могут возникнуть при осуществлении деятельности в результате влияния многочисленных факторов. Они могут возникнуть вследствие внутренних для фирмы решений иди вследствие воздействия высшей предпринимательской среды, анализ современного состояния экономики позволяет выделить следующие причины, приводящие к появлению предпринимательских рисков: экономический кризис; рост криминализации общества; высокие темпы инфляции; политическая нестабильность; необязательность и безответственность хозяйствующих субъектов; нечеткость и непрерывная изменяемость законодательных и нормативных актов, регулирующих предпринимательскую деятельность; отсутствие реального предпринимательского права, что препятствует снижению общего уровня риска; отсутствие персональной ответственности значительной части предпринимателей за результаты своей деятельности, что увеличивает «моральный» риск любой сделки; зависимость предпринимателя от уголовного мира, неспособность и нежелание правоохранительных органов защитить его; не правовое, безграничное вмешательство политиков в экономику; резкое увеличение аппарата управления на федеральном и местном уровнях; неустойчивое налоговое законодательство; высокое бремя налогов и обязательных платежей; недобросовестная конкуренция; низкий уровень образования предпринимателей по проблемам рынка и предпринимательства и др.

Проведенный социологический опрос предпринимателей показал, что опасными для ведения цивилизованного бизнеса являются следующие факторы.

Поскольку риск имеет объективную основу из-за неопределенности влияния среды и субъективную основу в результате принятия решения самим предпринимателем, успехи и неудачи предпринимательской фирмы следует рассматривать как взаимодействия целого ряда факторов, одни из которых являются внешними отношению к предпринимательской фирме, а другие — внутренними. Под внешними факторами понимаются те условия, которые предприниматель не может изменить, но должен учитывать, поскольку они сказываются на состоянии его дел. Трудно выделить приоритетность этих факторов, так как внешние факторы взаимосвязаны: изменение одного фактора может вызвать изменение других и, следовательно, взаимосвязано их влияние на уровень риска. Так, политические изменения, произошедшие в середине 80-х годов в России, вызвали крупные перемены в экономической среде, что привело к усилению уровня риска экономической деятельности, как для отечественных предпринимателей, так и для их партнеров за рубежом.

Внешние факторы, влияющие на уровень риска

Факторы прямого воздействия

Факторы косвенного воздействия

Законодательство, регулирующее предпринимательскую деятельность

Непредвиденные действия государственных служб и учреждений

Налоговая система

Взаимоотношения с партнерами

Политические условия

Экономическая обстановка в стране

Экономическое положение в отрасли

Международные события

Стихийные события

Конкуренция предпринимателей

Коррупция и рэкет

Внешние факторы, влияющие на уровень предпринимательского риска, подразделяются на две группы: факторы прямого воздействия и факторы косвенного воздействия. Факторы прямого воздействия непосредственно влияют на результаты предпринимательской деятельности и уровень риска. Факторы косвенного воздействия не могут оказывать прямого влияния на предпринимательскую деятельность и уровень риска, но способствуют его изменению.

Анализ рисков

Для оценки риска чаще всего используются три подхода:

1.Коэффициент (ß (бета): математическая оценка рискованности одного актива в терминах ее влияния на рискованность группы (портфеля) активов. Учитывается только рыночный риск и рассчитывается показатель (3: чем он выше, тем выше риск.

2.Стандартное отклонение: статистическая мера разброса (дисперсии) прогнозируемых доходов. Мерой рискованности удержания актива является его стандартное отклонение, представляющее разброс доходности: чем оно выше, тем выше риск.

3.Экспертные оценки: в учет берутся скорее качественные оценки, чем количественные. Собираются и усредняются личные мнения экспертов.

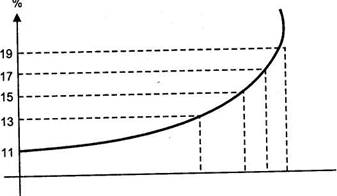

Смысл дохода. Разные инвесторы могут по-разному понимать доходность. Некоторые главное значение предают краткосрочным денежным потокам и более длительные выгоды оценивают ниже, покупая, например, акции компаний, которые постоянно выплачивают большие дивиденды наличными. Другие инвесторы больше ценят рост, разыскивая проекты со значительным (выше среднерыночного) внутренним потенциалом роста продаж и заработков. А третьи, пользуясь финансовыми коэффициентами, стремятся найти проекты с высокой совокупной доходностью на инвестицию или капитал. Т.е. отношение инвесторов к риску разное. Кривая индифферентности для такого инвестора изображена на рис.

Кривая безразличия (индифферентности) инвестора

Ожидаемый доход, %

Риск

Нет риска Низкий Средний Высокий

Для характеристики этого отношения был выработан инструмент кривой индифферентности, которая представляет собой геометрическое место точек соответствия риска и доходности, которые готов принять на себя данный инвестор. Например, предположим, что инвестор не хочет рисковать ради дохода до 11%. Он готов принять на себя небольшой риск, если предлагаемая доходность составляет 13%. От средне рисковой инвестиции он требует от 13 до 17% годового дохода. Риск выше верхней части среднего для данного инвестора неприемлем.

Факторы риска. Выбор решения при риске приводит к одному из множества возможных частных исходов, причем каждый исход имеет вычисляемую или экспертно оцениваемую вероятность появления, т.е. предполагается, что ЛПР эти вероятности известны или их можно определить путем экспертных оценок.

Выбор решений при неопределенности, когда то или иное действие имеет своим следствием множество частных исходов, но их вероятности совершенно неизвестны, не имеет смысла.

В теории принятия решений все факторы, влияющие на рост степени риска, условно разделяют, на объективные и необъективные. Объективные факторы непосредственно не зависят от самой фирмы: это инфляция, девальвация валюты, налоги, политические и экономические кризисы и т.д. Субъективные факторы непосредственно характеризуют саму фирму: производственно-технический потенциал, собственный и заемный капитал, коммерческие связи, уровень маркетинга и т.д. Среди субъективных факторов следует выделить отношение к риску ЛПР.

Конечно, должен быть математический аппарат теории принятия субъективных решений. Методология рационального принятия решений в условиях неопределенности имеет в своей основе функцию полезности.

Функция полезности Неймана—Моргенштерна для ЛПР показывает полезность, которую он приписывает каждому возможному исходу. У каждого ЛПР есть своя функция полезности, которая показывает его предпочтение к тем или иным исходам в зависимости от его отношения к риску. Ожидаемая полезность события равна сумме произведений вероятностей исходов на значение полезности этих исходов.

Для принятия решения в случае не безразличия ЛПР к риску необходимо уметь оценивать значение полезности каждого из допустимых исходов. Дж. Нейман и О.Моргенштерн предложили следующую процедуру построения индивидуальной функции полезности.

ЛПР отвечает на ряд вопросов, обнаруживая при этом свои индивидуальные предпочтения, учитывающие его отношение к риску. Значения полезностей могут быть найдены за два шага.

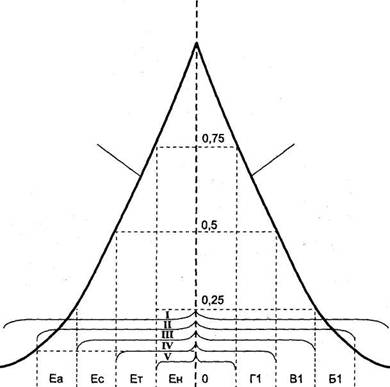

В общем случае график полезности представляется по Нейману—Моргенштерну в виде трех вариантов. Исследуя функции на рис., можно сделать следующие выводы:

Являясь субъективным фактором, склонность или несклонность к риску ЛПР не является абсолютной, поскольку на поведение ЛПР оказывают влияние другие факторы (наличие финансового резерва, кредитное обеспечение, оперативные ситуации и др.).

Чтобы обеспечить сравнимость и надежность рассматриваемых экономических альтернатив с точки зрения их выбора по наименьшему риску и достижения наибольшей определенности, их описывают посредством экономических показателей, классифицируемых на результативные и факторные.

Результативные показатели выступают как средства определения цели, как критерии степени ее достижения, а также как составляющие направления результатов альтернатив. Факторные показатели отражают условия и средства формирования результативных показателей.

Методы анализа рисков. Риск связан с конкретной рисковой ситуацией. Риск возникает в том случае, когда решение вырабатывается в условиях неопределенности или осуществляется выбор из нескольких трудно сопоставимых вариантов. В этих условиях требуется оценить вероятность достижения заданного результата и выявить возможность неудачи. В предпринимательской деятельности рисковая ситуация связана с понятиями собственности, прибыли и вероятностью потерь. Предприниматель может понести потери в виде дополнительных расходов, не предусмотренных прогнозом, программой его действий, или может получить доходы ниже того уровня, на который он рассчитывал. Снижение величины предполагаемого дохода, или упущенная выгода, также входит в категорию риска.

В абсолютном выражении риск может определяться величиной возможных потерь в материально-вещественном (физическом) или стоимостном (денежном) выражении, если вид такого ущерба поддается измерению в данной форме (математическое ожидание).

В относительном выражении риск определяется как величина возможных потерь, отнесенная к некоторой базе (вероятность). При осуществлении расчетов за такую базу удобно принимать:

имущественное состояние (стоимость основных или оборотных средств предпринимательской структуры);

общие затраты ресурсов по осуществлению данного вида предпринимательской деятельности;

ожидаемый доход (прибыль) от предпринимательской деятельности.

Выбор базы не имеет принципиального значения, но желательно использовать показатель, определяемый с более высокой степенью достоверности.

Фундаментальный экономический анализ предлагает следующие показатели, которые являются измерителями риска:

запасы или разрывы;

коэффициенты ликвидности, финансовой устойчивости;

дифференциал и плечо финансового рычага;

коэффициенты эластичности различных экономических показателей по соответствующим факторам (построение различного рода факторных моделей) и т.п.

Эти показатели определяют приоритет изучаемых и контролируемых рисков, помогают вскрыть взаимосвязи и логические зависимости между факторами риска.

Косвенными показателями риска являются:

рейтинги ценных бумаг, заемщиков, рынков, государств (в том числе факторная модель кредитного риска Z-score Альтмана);

премии за риск, содержащийся в доходности различных активов;

котировки производных финансовых инструментов;

параметры дефицита (длина и продолжительность очереди, объем запасов) и т.п.

Все эти показатели характеризуют риски активов статическими, экспертными или рыночными оценками.

В банковской практике для оценки риска кредитования предпринимателей применяют скоринг-методы, основанные на расчете взвешенной суммы определенных характеристик. В результате такого расчета получают интегральный показатель (именуемый score): чем он выше, тем выше надежность клиента, и банк может упорядочить своих клиентов по степени возрастания этого показателя. Интегральный показатель каждого клиента сравнивается с числовым порогом, или линией безубыточности. Линия безубыточности рассчитывается из следующего отношения: сколько в среднем нужно надежных клиентов, которые точно заплатят в срок, для покрытия убытков от одного должника. Клиентам с интегральным показателем выше этой линии выдается кредит, клиентам с показателем ниже этой линии — нет.

В целом скоринг представляет собой математическую или статистическую модель, с помощью которой на основе кредитной истории «прошлых» клиентов банк пытается определить, насколько велика вероятность, что конкретный потенциальный заемщик вернет кредит в срок. Главным образом, скоринговые модели используются при кредитовании физических лиц. В России данная модель имеет большой потенциал в связи с развитием такого вида кредитования.

Анализ рисков подразделяется на два взаимодополняющих вида — качественный и количественный.

Качественный анализ может быть сравнительно простым, его основной задачей является определение факторов риска, этапов и работ, при выполнении которых риск возникает, что означает установление потенциальных областей риска, после чего возможна идентификация всех возможных рисков. Он базируется на оценке факторов, которые невозможно оценить количественно.

Количественный анализ риска заключается в численном определении размеров отдельных рисков и общехозяйственного риска для предприятия в целом.

Все факторы, так или иначе влияющие на рост степени риска деятельности предприятия, можно условно разделить на две группы: объективные и субъективные.

К объективным факторам относятся факторы, не зависящие непосредственно от самой фирмы: это инфляция, конкуренция, политические и экономические кризисы, экология, таможенные пошлины, наличие режима наибольшего благоприятствия, возможная работа в зонах свободного экономического предпринимательства и т.д.

К субъективным факторам относятся факторы, характеризующие непосредственно данную фирму: её производственный потенциал, техническое оснащение, уровень предметной и технологической специализации, организация труда, уровень производительности труда, степень кооперированных связей, уровень техники безопасности, выбор типа контрактов с инвестором или заказчиком и т.д. Последний фактор играет важную роль для фирмы, так как от типа контракта зависят степень риска и величина вознаграждения по окончании проекта.

При количественном анализе риска могут использоваться различные методы оценки. В настоящее время наиболее распространенными являются:

статистический метод;

метод анализа целесообразности затрат;

метод экспертных оценок;

аналитический метод;

метод использования аналогов.

Суть статистического метода заключается в том, что для расчета вероятностей возникновения потерь анализируются все статистические данные, касающиеся результативности осуществления предприятием рассматриваемых операций. Частота возникновения некоторого уровня потерь находится по следующей формуле:

ƒ° = n ΄/ nобщ

где ƒ° - частота возникновения некоторого уровня потерь;

n ΄ - число случаев наступления конкретного уровня потерь;

nобщ — общее число случаев в статистической выборке, включающее и успешно осуществленные операции данного вида.

Для построения кривой риска и определения уровня потерь нам потребуется ввести понятие областей риска.

Областью риска называется некоторая зона общих потерь рынка, в границах которой потери не превышают предельного значения установленного уровня риска.

Основные области риска, которые должны приниматься при расчете общего уровня риска с учетом достаточности всего капитала компании. При оценке достаточности капитала учитываются два понятия — уставный капитал и весь капитал. Достаточность капитала инвестиционной компании (например, банка) определяется максимально допустимым размером ее уставного капитала и предельным соотношением всего капитала компании к сумме ее активов, называемым коэффициентом риска (Н).

Если за основу установления таких областей взять требования Банка России по оценке состояния активов любого предприятия, то можно выделить пять основных областей риска. В последнее время стал популярен метод статистических испытаний (метод «Монте-Карло»). Достоинством этого метода является возможность анализировать и оценивать различные «сценарии» реализации проекта и учитывать разные факторы рисков в рамках одного подхода. Разные типы проектов отличаются своей уязвимостью со стороны рисков, что выясняется при моделировании.

Недостатком метода статистических испытаний является то что в нем для оценок и выводов используются вероятностные характеристики, что не очень удобно для непосредственною практического применения.

Анализ целесообразности затрат ориентирован на идентификацию потенциальных зон риска. Эффективно используется при планировании денежных потоков. Суть метода состоит в следующем: перерасход затрат может вызван одним из четырех основных факторов или их комбинацией:

первоначальной недооценкой стоимости;

изменением границ проектирования;

различием в производительности;

увеличением первоначальной стоимости

Эти основные факторы могут быть детализированы. На базе типового перечня можно составить подробный контрольный перечень для конкретного проекта или его элементов. Имеется возможность свести к минимуму капитал, подвергаемый риску, путем разбивки процесса утверждения ассигнований проекта на стадии (области). Стадии утверждения должны быть связаны с проектными фазами и основываться на дополнительной информации о проекте по мере его разработки. На каждой стадии утверждения, имея анализ подвергаемых риску средств, инвестор может принять решение о прекращении инвестиций

Некоторые ученые-экономисты предлагают определять три показателя финансовой устойчивости фирмы:

размер собственных средств;

размер собственных, а также среднесрочных и долгосрочных заемных источников формирования запасов и затрат;

размер общей величины основных источников для формирования запасов и затрат.

Эти показатели соответствуют показателям обеспеченности запасов и затрат. Балансовая модель устойчивости финансового состояния фирмы имеет следующий вид:

F + Z + Ra = Ис + К m + К i + Rp

где F - внеоборотные активы;

Z - запасы и затраты;

R а - денежные средства, краткосрочные финансовые вложения, дебиторская задолженность и прочие активы;

Ис - источник собственных средств;

Кm- среднесрочные, долгосрочные кредиты и заемные средства;

Кi - краткосрочные кредиты (до 1 года), ссуды, не погашенные в срок;

R p - кредиторская задолженность и заемные средства.

Для анализа средств, подвергаемых риску, общее финансовое состояние фирмы следует разделить на четыре финансовые области:

абсолютной устойчивости, когда минимальная величина запасов и затрат соответствует безрисковой области;

нормальной устойчивости, что соответствует области минимального риска, когда имеется нормальная величина запасов и затрат;

неустойчивого состояния, что соответствует области повышенного риска, когда имеется избыточная величина запасов и затрат;

критического состояния, что соответствует области критического риска, когда присутствует затоваренность готовой продукцией, низкий спрос на продукцию и т.д.

Вычисление трех показателей финансовой устойчивости позволяет определить степень устойчивости для каждой финансовой области.

1.Наличие собственных оборотных средств равняется разнице между величиной источников собственных средств и внеоборотными активами:

Eс = Ис - F.

2.Тогда излишек (+) или недостаток (-) собственных средств:

±Ес = Eс - Z.

3.Излишек (+) или недостаток (-) собственных и среднесрочных, долгосрочных источников формирования запасов и затрат равен:

±Ет = (Ес + К m) - Z.

4.Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат составит:

±Ен =(Ес + К m + К i) - Z.

При идентификации области финансовой ситуации используется следующий трехкомпонентный показатель:

S = {S(±EC), S{±ET), S(±EH)},

где функция S(x) определяется следующим образом:

S(x) = 1, если х > 0, S(x) = 0, если х < 0.

Значение показателя S для финансовых областей представлено в табл. Далее в зависимости от показателя идентифицируется тип рисковой ситуации. На рис. поясняется экономический смысл классификации финансовых ситуаций в зависимости от основных областей риска.

Таблица. Значения показателя S для финансовых областей

| № п/п | Наименование финансовой ситуации | Условия | Значение S | ||

| 1 | Абсолютная устойчивость финансового состояния | ±Е с ±Е т ±Е н | S= (1,1,1) | ||

| 2 | Нормальная устойчивость финансового состояния | ± Е с < 0 ±Е т ±Е н | S=(0,1,1) | ||

|

|

| ||||

| 3 | Неустойчивое финансовое состояние, позволяющее восстановить равновесие платежеспособности фирмы | ±Е с <0 ±Е т <0 ±Е н | S = (0,0,1) | ||

| 4 | Критическое финансовое состояние | ±Е с <0 ±Е т <0 ±Е н <0 | S =(0,0,0) | ||

f 0 - частота возникновения потерь 1,0

Кривая

Финансового Кривая риска

состояния

Области Возможные потери

финансового состояния в областях риска

Рис. Построение кривой риска и финансового состояния фирмы в зависимости от возможных потерь и степени устойчивости финансов.

Из этого рисунка видно, что анализ абсолютных показателей финансовой устойчивости, который включает в себя исследование состояния запасов и затрат, равен возможным потерям в области риска.

Метод экспертных оценок. На показатель степени риска проекта влияют две группы факторов - объективные и субъективные.

Рассмотрим пример использования этого метода. В ходе проведенного опроса среди подрядных фирм и фирм-заказчиков определено влияние факторов на степень риска. По степени влияния на показатель уровня риска факторы расположились следующим образом: на первом месте - стоимость проекта, на втором - объемы работ, затем - сроки выполнения работ и т.д.

В большинстве случаев реализации проектов возникающие перерывы или изменения в выполнении работ приводят к повышению затрат и дополнительному времени на их выполнение, что впоследствии вызывает дополнительные расходы и дополнительную задолженность.

На основе анализа, приведенного в табл., в дальнейшем можно построить модель, которая позволяет анализировать последствия накопления рисковых ситуаций.

В модели риски разделены на три категории, влияющие на объем работ, сроки и стоимость их выполнения.

Эти категории рисков представлены в трех матрицах. В целом модель исследует комбинированное воздействие этих рисков на финансовое положение участников проекта в форме получения дохода, увеличения займов и др.

Матрица объемов работ содержит вариантный ряд работ по проекту, которые могут меняться в зависимости от применения условий реализации проекта. Матрица длительности работы содержит вариантный ряд данных о продолжительности работ по проекту в зависимости от изменения условий.

Матрица стоимостей содержит вероятные иски подрядчика, которые могут возникать из-за изменений в объемах работ и задержек их выполнения с учетом условий контракта, информационных процессов и т.д.

Блок расчета критического пути определяет возможные задержки в завершении отдельных работ, фронтов работ и проекта в целом. Метод позволяет разделить достаточно сложный комплекс рисков на управляемые составляющие и сделать выводы о вероятности проявления и степени последствий исследуемых рисков.

В банковской практике при выдаче кредитов предпринимателям используется аналитический метод. Рассмотрим практику применения этого метода.

Банк России установил норматив, характеризующий максимальный размер риска Н 6 на одного заемщика. Максимальный размер риска на одного заемщика или группу связанных заемщиков (Н 6) устанавливается в процентах от собственных средств (капитала) банка и составляет по максимуму 25%.

Н6 = Крз : К х 100%

где К рз — совокупная сумма кредитных требований банка к заемщику, имеющему перед банком обязательства по кредитным требованиям, или группе связанных заемщиков; К — капитал банка.

Норматив Н 6 рассчитывается по каждому элементу, в долговые обязательства которого банком произведены вложения, включая государство—эмитент государственных долговых обязательств. Н 6 применяется в отношении заимствующих акционеров (участников) банка в случае, если их доля в уставном капитале не превышает 5%.

Максимальный размер крупных кредитных рисков (Н 7) представляет собой процентное соотношение совокупной величины крупных кредитных рисков и собственных средств (капитала) банка.

Н7 = Кскрi : К х 100%

где Кскрi - совокупная сумма кредитных требований банка к заемщику, имеющему перед банком обязательства по кредитным требованиям, или группе связанных заемщиков.

Максимально допустимое значение норматива Н 7 — 800%.

Такие нормативные ограничения были введены, чтобы предотвратить возможные злоупотребления, а именно предоставление кредитными организациями связанных кредитов, добиться установления в банках действенного контроля за выдачей таких ссуд и принятия необходимых мер для эффективного управления ими или снижения рисков по ним. Это так называемые риски концентрации, явившиеся для многих банков причиной их плачевного финансового состояния. В данном случае формулы для расчета максимальных размеров риска являются абстрактной величиной, они при анализе деятельности конкретного банка не учитывают множество объективных факторов — политическую и экономическую обстановку в стране, инфляцию, противоречивость законодательных актов и др.

Правилом классической рыночной экономики считается, что проектам, предполагающим наиболее высокий ожидаемый доход, сопутствует также и наибольший риск.

Инфляция в России стала неотъемлемым элементом экономической действительности. Учет инфляции необходим при расчете наращенной суммы денег и определения действительной (реальной) ставки процентов при получении кредитов:

r r = (1 + rnom) / (1 + h) - 1

где r r и rnom — соответственно реальная и номинальная ставки процента;

h — темп инфляции.

Анализируя альтернативные направления вложения капитала, необходимо учитывать, что денежные потоки и процентные ставки должны соответствовать друг другу, т.е. реальным денежным потокам должны соответствовать реальные процентные ставки, номинальным — номинальные.

Приведем пример. Предположим, что номинальная норма прибыли составляет 30% при ожидаемой инфляции 12%. Рассчитаем NPV проекта по следующим данным: вложение капитала — 100 тыс. долл., ожидаемая прибыль — 50 тыс. долл. в год (начиная с первого), длительность проекта — три года. Из условий видно, что денежные потоки не учитывают инфляцию. Приведем в соответствие ставку дисконтирования и денежные потоки. Это можно сделать двумя способами: с использованием номинальных показателей и с использованием реальных показателей.

1 способ:

1-й год: 50 000 - 1,12 = 56 000;

2-й год: 50 000 - 1,12 2 = 62 720;

3-й год: 50 000 - 1,12 3 = 70 246;

NPV = - 100000 + 56 000/1,3 + 62 720/1,3 2 + 70246/1,3 3 = 12163

2 способ:

r r = (1 + 0,3) / (1 + 0,12) – 1 = 0,1607 - реальная норма прибыли с учетом инфляции;

NPV = - 100000 + 50 000/1,1607 + 50000/1,1607 2 + 50000/1,1607 3 = 12166

Как видно из примера, результаты расчетов практически одинаковые. Следует отметить, что наличие инфляции выгодно заемщику: он будет возвращать обесцененные денежные средства.

Метод анализа чувствительности модели - методика анализа риска, исследующая ситуации, в которых изменяются ключевые переменные (количество проданного товара, цена реализации, издержки), и в результате изменяются индикаторы успеха предприятия. Суть этого метода сводится к выполнению следующих этапов:

— выбор основного ключевого показателя или параметра, относительно которого производится оценка чувствительности. Такими показателями могут служить внутренняя норма доходности (IRR) или чистый приведенный доход (NPV);

— выбор факторов (уровень инфляции, степень состояния экономики и др.);

— расчет значений ключевого показателя на различных этапах осуществления проекта: изыскание, проектирование, строительство, монтаж и наладка оборудования, процесс отдачи вложенных средств.

Такая последовательность затрат и поступлений дает возможность определить финансовые потоки для каждого момента или отрезка времени и рассчитать показатели эффективности.

Первоначально строятся диаграммы, отражающие зависимость выбранных результирующих показателей от величины исходных параметров. Сопоставляя между собой полученные диаграммы, можно определить ключевые показатели, в наибольшей степени влияющие на оценку проекта.

Затем определяются критические для проекта значения ключевых параметров. В простейшем случае может рассчитываться так называемая «точка безубыточности» (или порог рентабельности), выражающая минимальный допустимый объем производства (если оценивать в денежных единицах, то минимальный объем продаж), при котором проект не приносит прибыли, но еще не оказывается убыточным.

Если проект финансируется за счет кредитов, то критическим значением будет та минимальная величина ставки, при которой проект будет не в состоянии погасить задолженность. В дальнейшем может быть получено n-мерное (по числу критических точек) описание поля допустимых значений, в пределах которого проект оказывается состоятельным с финансовой и экономической точек зрения.

Приведем простейший числовой пример: определим чувствительность NPVk изменениям объема продаж, цены реализации, отдельных составляющих себестоимости.

При наиболее вероятном варианте NPV составит 1242 денежные единицы. Теперь рассмотрим чувствительность этого результата к колебаниям конъюнктуры и изменениям внутренних условий предприятия. Предположим, что возможны отклонения всех входных параметров на 10% как в сторону увеличения, так и в сторону уменьшения. При колебании объема реализации на 10% изменение (чувствительность) NPV составляет 20% (1489: 1242 = 1,2; 994 / 1242 = 0,8).

При колебании переменных издержек на 10% изменение (чувствительность) NPV составляет 40% (497 / 1242 = 0,6; 1986 / 1242 = 1,6).

При колебании постоянных издержек на 10% изменение NPVсоставляет около 10% (1118 / 1242 = 0,9; 1366 / 1242 = 1,1).

При колебании цены реализации на 10% изменение NPV составляет 80% (2235 / 1242 = 1,8; 248 / 1242 = 0,2).

При колебании цены капитала на 10% изменение NPV составляет 2% (1265,5 / 1242 = 1,02; 1222 / 1242 = 0,98).

Можно сделать следующие выводы из приведенного примера: NPV предприятия в значительной степени чувствителен к изменениям цены реализации продукции, колебаниям переменных издержек и физического объема продаж. Он менее чувствителен к изменению уровня условно-постоянных издержек, стоимости капитала.

Таким образом, выбирая методы роста дохода (экономия затрат, увеличение цены, объема производства), предприниматель должен понимать, что увеличение цен на свою продукцию (при наличии такой возможности) — самый легкий способ. Однако обратный процесс — снижение цен для завоевания рынков сбыта - очень опасный метод.

Анализ чувствительности позволяет специалистам по проектному анализу учитывать риск и неопределенность. Так, например, если цена продукции оказалась критическим фактором, то можно усили