Реализация экономического потенциала предпринимательской деятельности во многом зависит от возможностей и условий финансирования. Речь идет о структуре финансовых источников.

Финансовыми ресурсами принято считать совокупность денежных средств строго целевого использования, которые обладают потенциальной возможностью высвобождения из оборота (иммобилизации) или дополнительной загрузки в оборот (мобилизации). Источниками финансовых ресурсов служат все денежные доходы и поступления, которыми располагает предприниматель в определенный период (или на дату), которые потом направляются на осуществление денежных расходов и отчислений, необходимых для производственного и социального развития, — инвестиций (прямых, портфельных, в нематериальные активы и др.), авансирования в текущие затраты расходов и отчислений на социальные нужды, в централизованные специальные фонды и в бюджеты различных уровней.

Другой принцип классификации финансовых ресурсов связан с образованием фондов возмещения, потребления и накопления. Наконец, финансовые ресурсы могут подразделяться на собственные, заемные, привлеченные (на возвратной и безвозвратной основе), ассигнования из бюджета или централизованных внебюджетных фондов.

В западных странах действует значительное количество организаций, для которых финансово-кредитное обеспечение предпринимательской деятельности является основной сферой деятельности или одной из областей специализации. К числу основных финансово-кредитых институтов, где можно довольно просто (доступно) получить заемные ресурсы, можно отнести: коммерческие банки; финансовые и инвестиционные компании; венчурные фонды; средства кредитных союзов и ссудно-сберега-тельных ассоциаций; страховые компании; лизинг; неформальный рынок ссудных капиталов; специализированные государственные и некоммерческие фонды; государственное кредитование по программам; международные некоммерческие организации. Отметим, что весьма распространенным является использование небанковских форм кредита.

Последние годы в нашей стране активно шел процесс формирования институтов поддержки малого предпринимательства, в том числе в финансово-кредитной сфере. Однако, по мнению некоторых ученых, несмотря на существование многочисленных финансово-кредитных институтов, в названии которых присутствуют формальные указания на их содействие предпринимательству, на практике кредитованием рассматриваемого сектора занимается весьма незначительная их часть. Кроме того, деятельность большинства институтов, созданных для кредитной сферы предпринимательства, характеризуется низкой эффективностью и не оказывает реального влияния на финансовую базу предприятий. Неспециализированные финансовые организации в еще меньшей степени заинтересованы в кредитовании небольших и новых фирм. Изучение ситуации в рассматриваемой сфере позволяет экспертам утверждать, что система кредитования предпринимательской деятельности ничем не выделяется на фоне крайне слабой российской финансово-кредитной инфраструктуры в целом.

Большинство институтов, предоставляющих стабильные источники заемных ресурсов на западе, существуют в настоящее время и в России, однако их количество, размеры активов, масштаб и условия кредитования свидетельствуют об отсутствии системного подхода к формированию кредитной инфраструктуры и, как следствие, слабом уровне ее развития.

Предложенная схема основана на преимущественном использовании механизмов самофинансирования и привлечения частного капитала при снижении бюджетных затрат. Она позволит обеспечить доступ к заемным ресурсам для многих предпринимателей. В условиях рыночной экономики традиционно основным институтом кредитования предпринимательства являются банки. В России сегодня сложилась принципиально иная ситуация: с точки зрения вложения временно свободных средств реальный сектор экономики представляет для банков скорее декларативный, чем фактический интерес.

Коммерческие банки уделяют внимание больше себе самим, нежели клиентам. И, несмотря на снижение ставок кредитования, предприниматели в большинстве обращаются к небанковским институтам. Исключение составляют крупные финансово устойчивые предприятия, надежность которых не вызывает сомнений. Особенно сложно складываются отношения банков и малого бизнеса, состояние которых многие эксперты характеризуют сегодня как критическое.

Одна из особенностей российской банковской системы состоит в том, что кредитование сферы материального производства играет в работе коммерческих банков второстепенную роль, в то время как предприятия продолжают активно размещать средства на своих банковских счетах. В результате, по мнению ряда специалистов, создается парадоксальная ситуация: несмотря на потребность в кредитных средствах, российские предприятия выполняют по сути роль кредиторов, а не заемщиков, что не соответствует мировой банковской практике. Все кредиты, выданные российскими банками, составляют на данный момент только 11% ВВП, в то время как в Германии этот показатель достигает 113, в США - 119, в Японии - 190% ВВП.

Основные факторы дисгармонизации интересов малых предприятий и коммерческих банков следующие:

рисковый характер операций по кредитованию малых предприятий;

отсутствие у малых предприятий необходимых залоговых

возможностей;

высокий уровень операционных расходов при кредитовании малых предприятий, что фактически уменьшает сумму выданного кредита (плата за снятие наличных, за оформление кредита и т.д.);

недостаточный уровень квалификации персонала малых предприятий для составления бизнес-планов, заявок, других документов, необходимых для получения ссуды;

жесткая макроэкономическая политика государства в области регулирования банковской деятельности;

несовершенство нормативно-правовой базы в области гарантирования банковских кредитов и действующей системы налогообложения;

отсутствие у многих банков эффективных программ кредитования малых предприятий.

По мнению ведущих специалистов банковского сектора, кредиты малому и среднему бизнесу — «бездонный» и самый перспективный рынок, причем для всех банков — и небольших, и крупных. Он, конечно, рискованный, но те, кто его сегодня осваивает, в последующем будут иметь меньше проблем. И если крупные банки не считают возможным работать с малым бизнесом, то средним и малым банкам это просто необходимо делать. Впрочем, региональные банки всегда работали с малыми компаниями, и сейчас им придется конкурировать с крупными конкурентами, осваивать новые технологии, повышать качество обслуживания.

Так, например, в Астраханском регионе, помимо прочих кредитных организаций, активно старается заниматься кредитованием малого бизнеса филиал Росбанка. Предприниматели могут рассчитывать получить здесь кредит в сумме 3—5 млн. руб. на два-три года. При этом величина процентной ставки может колебаться в зависимости от оценки банком риска выдачи того или иного кредита. Сроки рассмотрения заявки также могут колебаться в зависимости от предмета залога. Например, если в залог оформляется недвижимость, это займет около месяца. Сроки рассмотрения так называемых «микрокредитов» составляют несколько дней.

Для достаточно серьезных сумм практикуется отсрочка первого платежа на полгода. Минимальная ставка — 17—19%, максимальная не оговаривается: все зависит от оценки банком своих рисков, связанных с конкретным заемщиком, и может подниматься до нескольких десятков процентов. Между тем банк принимает к рассмотрению только 10—15% заявок на кредитование. В результате получают кредит только 5—6% обратившихся в банк предпринимателей.

В других банках похожая ситуация. Насколько крупные банки могут быть реальным источником ресурсов для малого бизнеса - это сложный вопрос. Тот факт, что есть инструкция Банка России, по которой кредитование малых предприятий, даже самых благополучных, считается заведомо рискованным и требует от банков резервирования в размере 20—100% суммы кредита, не является основной преградой. Важно другое — то, что они на деле мало заинтересованы в малых клиентах, а предпочитают тех, кто пришел за крупными суммами: затраты на оформление те же, а прибыль больше.

Финансовый кризис 17 августа 1998 г. резко изменил структуру источников финансирования малого предпринимательства, сделав практически невозможным доступ к кредитным ресурсам банковских учреждений.

Структура источников финансирования малых предприятий России в 1998-1999 гг., %

| Источники финансирования | 1998 | 1999 |

| Самофинансирование (собственные средства) | 15,6 | 50,0 |

| Привлеченные средства со стороны от предприятий и физических лиц | 7,2 | 22,5 |

| Региональные фонды поддержки малого предпринимательства | 15,7 | 5,1 |

| Кредиты коммерческих банков | 43,4 | 14,1 |

| Местный бюджет | 13,3 | 7,3 |

| Федеральный фонд поддержки малого предпринимательства | 4,8 | 1,0 |

| Итого | 100 | 100 |

Однако в дальнейшем ситуация изменилась. Так, в 2004 г. в структуре источников финансирования деятельности предприятий сохранялась тенденция к сокращению доли собственных средств предприятий и организаций, наблюдаемая с 2002 г. Соотношение собственных и привлеченных средств при формировании источников финансовых ресурсов в I квартале 2004 г. составило 44,8 и 55,2% (в I квартале 2003 г. - 49,1 и 50,9%).

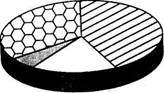

В I квартале 2004 г. в структуре источников финансовых ресурсов по некоторым позициям произошли заметные изменения (рис. 3.3). Значительно сократилась доля бюджетных средств, составив 14,8% против 17,3% в январе-марте 2003 г. (в предыдущие годы за счет бюджетных средств финансировалось 18— 20% общего объема инвестиций). Возросла доля заемных средств других организаций. По итогам I квартала 2004 г. она составила 10,9% против 6,6% в I квартале 2003 г. Существенно увеличилась доля кредитов банков — до 8,0% (против 4,3% в аналогичный период 2003 г.), что является самым высоким значением за весь период наблюдения с 1998 г.

В структуре финансирования большую роль играют «прочие» источники, состоящие в основном из средств вышестоящих организаций. В январе-марте 2004 г. их доля составляла 20,9% (в январе-марте 2003 г. - 21,7%).

Необходимым звеном в системе поддержки малого предпринимательства должны выступать страховые компании, страхующие риски не только предпринимателей, но и кредиторов-инвесторов, что в свою очередь требует организации мониторинга финансовой устойчивости заемщиков в системе малого бизнеса. В общем, такие службы в системе кредитных организаций есть, но вероятность правильной оценки обычно невысока. Поэтому коммерческие банки даже под гарантию местных администраций дают кредиты (обычно льготные) неохотно, а сами заемщики под существующие кредитные проценты ссуды берут в крайних случаях. Кредитно-денежная политика государства, в частности, политика учетной ставки Центрального банка РФ, не заинтересовывает предпринимателей обращаться за займами, особенно долгосрочными, в существующие коммерческие банки. На наш взгляд, требуется создание специального банка, финансирующего развитие предпринимательской деятельности и работающего под гарантии региональной администрации.

Январь-март 2003 г.

29,3%

49,1%

17,3%

Январь-март 2004 г.

32,4%

44,8%

8,0%

14,8%

Рис. Структура источников финансовых ресурсов

В сложившейся ситуации весьма заметную роль в качестве финансовых заемщиков должны сыграть фонды взаимного кредитования, работающие при поддержке органов государственной власти и на беспроцентной основе.

Присутствие в кредитной системе наряду с банками и финансовыми компаниями кредитных потребительских кооперативов создает конкурентную среду в сфере потребительского кредита, что приводит к снижению цены заимствования для физических лиц и предпринимателей и соответственно к подъему уровня жизни. Разнообразие возможностей удовлетворения инвестиционных потребностей людей само по себе способно защитить их интересы и повысить доверие к рыночной экономике.

Несмотря на объективные трудности, предпосылок для развития кредитных потребительских кооперативов в России, пожалуй, даже больше, чем в других странах. Во-первых, широкую социальную базу для них создает огромное число мелких инвесторов. Во-вторых, нашим согражданам всегда были свойственны традиции коллективизма. В-третьих, в условиях практически разрушенной социалистической системы и еще не сложившейся рыночной системы потребительского кредитования кредитно-потребительские кооперативы стали чуть ли не единственным местом, где россияне могут на приемлемых условиях получить доступный кредит на потребительские и иные нужды.

Есть надежда, что развитие потребительской кооперации положительно скажется на всем российском финансовом рынке, для которого пока характерны неразвитость институциональной системы, ограниченный набор финансовых инструментов и услуг, высокая цена кредитных ресурсов, существенная доля теневого денежно-кредитного оборота, преобладание предложения средств на короткий срок и концентрация значительных капиталов в крупных городах.

Составной, частью системы поддержки малого предпринимательства по опыту западных стран должны быть лизинговые компании, работающие на деньги и под гарантии администраций, но с непременным выходом на страховую компанию (СК). В целом составные части и отношения между участниками финансово-экономической поддержки малого предпринимательства на региональном уровне иллюстрирует структура инвестиционно-заемной системы поддержки и развития малого предпринимательства.

Кредитные потребительские кооперативы процветают во всем мире. У них есть неоспоримое преимущество - понятный, надежный, основанный на самоконтроле механизм функционирования. Добровольно объединившиеся пайщики создают их для оказания самим себе финансовой помощи, при этом сами их финансируют и сами ими управляют.

В России до революции существовало более 13 тыс. ссудосберегательных товариществ, которые объединяли более 10 млн. пайщиков и оказывали финансовую помощь мелким предпринимателям.

В советский период они были упразднены, но традиции взаимного кредитования граждан сохранились в форме касс взаимопомощи.

Поэтому поддержка развития кредитных потребительских кооперативов как формы коллективного инвестирования объявлена важной задачей правительства. Их статус будет законодательно закреплен, к ним будут предъявляться унифицированные требования наряду с другими коллективными инвесторами, будет разработана комплексная система контроля за их деятельностью как одного из участников финансового рынка. Так, в настоящее время в Астраханской области работают пять кредитных потребительских кооперативов.

Кредитный потребительский кооператив — это бесприбыльная, некоммерческая организация, неподконтрольная Банку России, однако она обязана выплачивать проценты на личные сбережения пайщиков и выдавать займы. Для осуществления уставной деятельности такой кооператив использует собственные и привлеченные средства.