Налоговая система предстает как совокупность принципов, форм и методов установления, изменения и отмены налогов, соответствующих налоговому законодательству. Налоговую систему можно представить и как совокупность налогов, сборов и пошлин и других платежей.

Одновременно налоговая система предстает как налоговый механизм, включающий совокупность средств и методов организационно-правового характера, направленных на выполнение действий налогового законодательства. [12, с.342]. Налоговая система государства должна строиться исходя из знаний фундаментальных закономерностей распределительных отношений, их влияния на процесс развития экономики. Налоговедение, постигая экономические закономерности, определяет организационно-правовые принципы функционирования налоговой системы, формирует конкретные методики исчисления отдельных налоговых платежей. [3, с.56].

Весь комплекс принципиальных положений для системы налогообложения разграничивается на две подсистемы: подсистема, построенная на основе классических, или межнациональных принципов, если налоговая система строится на основе их использования, то ее можно считать оптимальной; подсистема, построенная на основе организационно-экономических, или внутринациональных принципов, на основе этих принципов создаются налоговые концепции и задаются условия действия налогового механизма применительно к типу государства, политическому региону и возможностям экономики, сложившимся социальным условиям развития общества.

С развитием национальных экономик меняются и системы их налогообложения, все больше приближаясь к классическим принципам. Вместе с тем национальные системы налогообложения не теряют своей индивидуальности. Определяемые наукой в настоящее время принципы налогообложения можно разделить на две группы.

Первая группа включает всеобщие, или функциональные принципы, которые так или иначе используются в налоговых системах стран мира. О них писали в своих трудах А. Смит, Д. Риккардо и А. Вагнер. Позже эти принципы были развиты видными русскими налоговедами Н. Тургеневым, А. Соколовым, М. Алексеенко, В. Твердохлебовым и др. Сегодня эти принципы считаются основой межнациональных принципов построения системы взаимоотношений налогоплательщиков и государства.

Развивая сферу классических принципов, следует отметить, что практика налогообложения, исчисляемая столетиями, разработала основные принципы построения налоговой системы, не устаревшие до нашего времени. Эти принципы или правила впервые были сформулированы А. Смитом еще в XVIII в. в классическом сочинении «Исследование о природе и причинах богатства народов».

Первый принцип - принцип равномерности - требует, чтобы граждане каждого государства принимали материальное участие в обеспечении правительства соразмерно своим доходам, которые они получают под покровительством правительства. Часто данное правило называют принципом справедливости, требующим, чтобы обложение было достаточно жестким для богатых лиц и щадящим для социально слабо защищенных слоев населения. Сумма налога определяется величиной дохода (или богатства) налогоплательщика. В итоге система налогообложения способна нивелировать исходную неравномерность распределения доходов в обществе. Схематично влияние налогов на выравнивание степени социального неравенства представлено на рисунке 1.

Рисунок 1 – Влияние налогов на выравнивание степени социального неравенства

На рисунке биссектриса центрального угла ОА выступает как некая линия полного равенства. Однако в реальной жизни распределение доходов в обществе далеко от такой идиллии и, как правило, отражается достаточно крутой линией ОВА. Реализация принципа справедливости приводит к тому, что после уплаты налогов неравномерность распределения доходов в обществе заметно сглаживается (линия ОСА) [12, с.343].

Второй принцип - принцип определенности - требует, чтобы сумма, способ и время платежа были совершенно точно заранее известны плательщику.

Третий принцип - принцип удобства - предполагает, что налог должен взиматься в такое время и таким способом, которые представляют наибольшие удобства для плательщика, т. е. государство должно устранить формальности и упростить акт уплаты налога, а также приурочить налоговый платеж ко времени получения дохода.

Четвертый принцип - принцип экономности - предполагает, что доходы по сбору налогов должны превышать те расходы, которые связаны с их сбором.

Кроме этих классических принципов со временем сложился комплекс принципов, выделенных как государством, так и плательщиками:

- принцип всеобщности, выражающий единый подход к налогоплательщикам независимо от источника дохода;

- принцип однократности обложения одного и того же объекта за определенный период;

- принцип стабильности налоговой системы в течение длительного времени;

- принцип оптимальности предполагает, что расходы по управлению налогами и соблюдению налогового законодательства всегда минимальны [12,с.344].

Вторая группа принципов налогообложения включает в себя экономические иорганизационно-правовые принципы построения налоговой системы в конкретных условиях общественно-политического и социально-экономического развития страны. Данная совокупность принципиальных требований относится к подсистеме внутринациональных принципов, на основании которых принимается закон о налоговой системе конкретной страны на определенный период времени. Эта система демонстрирует какие фундаментальные принципы налогообложения в полной мере применимы в этой стране, какие применимы лишь частично, а какие вовсе не вписываются в систему налоговых отношений налогоплательщиков с государством.

Что касается Республики Беларусь, то и в ней имеются особенности налогообложения, характерные для экономики республики внутринациональные принципы, отвечающие мировым стандартам и получившие свое развитие в свете сложившихся социально-экономических отношений в государстве. Основные принципы налогообложения в Республике Беларусь определены ст.2 Общей части Налогового Кодекса Республике Беларусь.

В частности, не допускается: установление налогов, сборов (пошлин) и льгот по их уплате, наносящих ущерб национальной безопасности Республики Беларусь, ее территориальной целостности, политической и экономической стабильности, в том числе нарушающих единое экономическое пространство Республики Беларусь, ограничивающих свободное передвижение физических лиц, перемещение товаров (работ, услуг) или финансовых средств в пределах территории Республики Беларусь либо создающих в нарушение Конституции Республики Беларусь и принятых в соответствии с ней законодательных актов иные препятствия для осуществления предпринимательской и другой деятельности организаций и физических лиц, кроме запрещенной законодательными актами [13, с.8].

Каждое лицо обязано уплачивать законно установленные налоги, сборы (пошлины), по которым это лицо признается плательщиком.

Ни на кого не может быть возложена обязанность уплачивать налоги, сборы (пошлины), а также обладающие установленными Налоговым Кодексом признаками налогов, сборов (пошлин) иные взносы и платежи, не предусмотренные Налоговым Кодексом либо установленные в ином порядке, чем это определено Конституцией Республики Беларусь, Налоговым Кодексом, принятыми в соответствии с ним законами, регулирующими вопросы налогообложения, актами Президента Республики Беларусь.

Налогообложение в Республике Беларусь основывается на признании всеобщности и равенства.

Одним из важнейших принципов построения налоговой системы государства является эффективность налогообложения. Реализация этого принципа состоит в соблюдении следующих требований: - налоги должны оказывать влияние на принятие экономических решений; - налоговая структура должна содействовать проведению политики стабилизации и развития экономики страны; - налоговая система не должна допускать произвольного толкования, должна быть понятной налогоплательщикам и принята большей частью общества;

- административные расходы по управлению налогами и соблюдению налогового законодательства должны быть минимальными [14, с.143]. Характерным признаком научной обоснованности и устойчивости национальных систем налогообложения является совпадение провозглашенных в законе и реально действующих налоговых форм. В налоговом законодательстве Республики Беларусь такого соответствия пока не достигнуто, что связано с трудностями перехода к рынку. Провозглашенные принципы налогообложения остаются пока не реализованными на практике. Не соблюдается принцип однократности налогообложения, эластичности налоговых ставок, равнонапряженности налоговых изъятий. Допускается избирательный подход к определению системы налоговых льгот и санкций для отдельных налогоплательщиков.

Принцип стабильности налоговой системы характеризуется не только длительным постоянством состава налогов, условий сбора, но и закреплением за звеньями (уровнями) бюджетной системы в качестве их собственной доходной базы. Во многих зарубежных налоговых системах законодательно определены полномочия центральной и территориальных властей и установлена система их налоговых взаимоотношений. Практически во всех странах, где действует устоявшаяся десятилетиями налоговая система, межтерриториальные налоговые отношения формируются в зависимости от государственного устройства. В унитарных государствах налоговая система централизована, в федеративных - отдельные налоги закреплены за уровнями власти, но действует механизм их перераспределения, в конфедерациях - каждая структурная единица государства имеет собственную систему налогов.

Для Республики Беларусь, как унитарного государства, характерна централизованная налоговая система, при которой основная часть налоговых поступлений сосредоточена в республиканском бюджете.

Особую актуальность при этом приобретают вопросы финансового обеспечения местных органов власти в контексте реформирования системы местного управления и самоуправления. В Республике Беларусь не достигнуто обоснованного оптимального разграничения между республиканскими и местными налогами и сборами. Основными критериями разграничения налогов между республиканским бюджетом и местными бюджетами должны стать: стабильность поступлений, экономическая эффективность закрепления налога за тем или иным уровнем, равномерность распределения налоговой базы, возможность экспорта налогового бремени за пределы региона, а также мобильность налоговой базы. Налоговое устройство в любом государстве предполагает сохранение принципа единства налоговой системы в качестве определяющего при ее изначальной организации и в процессе дальнейшего ее реформирования. Этот принцип предполагает выработку единой стратегии налогообложения, унифицикацию национальных подходов к организации налоговых отношений, их соответствие требованиям, широко применяемым в зарубежных странах. Налоговая система любого государства создается сообразно общественно-политическому устройству общества, типу государства, его задачам, принятым конечным целям и проводимой экономической политике. При построении налоговой системы особо важен выбор видов налогов, методов и способов их взимания. В этой связи налоговая система предстает как налоговый механизм, включающий совокупность средств и методов организационно-правового характера, направленных на выполнение налогового законодательства [15, с.5]. Посредством налогового механизма обеспечиваются устойчивость и целевая направленность функционирования налоговой системы, осуществляется налоговая политика. Основу налоговой системы составляет налоговое законодательство, определяемое как совокупность нормативных правовых актов, принятых или изданных уполномоченными на то органами и применяемых при регулировании налоговых отношений. Налоговое законодательство Республики Беларусь складывается из Налогового Кодекса, принятых в соответствии с ним законов, регулирующих вопросы налогообложения, Декретов, Указов и распоряжений Президента Республики Беларусь, содержащих вопросы налогообложения, Постановлений Правительства Республики Беларусь, регулирующих вопросы налогообложения, нормативных правовых актов республиканских органов государственного управления, органов местного управления и самоуправления, регулирующих вопросы налогообложения и издаваемых в случаях и пределах, предусмотренных Налоговым Кодексом, а также принятых в соответствии с ним законами, регулирующих вопросы налогообложения, актов Президента Республики Беларусь и Постановлений Правительства Республики Беларусь. Налоговый Кодекс - это основной документ, регламентирующий в комплексе все направления налоговых отношений в государстве. С введением Налогового Кодекса в Республике Беларусь завершена работа по созданию налогового законодательства государства, урегулированию вопросов расхождения положений действующих правовых актов и достижению их соответствия друг другу. Кодекс определил юридическую силу всех нормативно-правовых актов, действующих в налоговой сфере, их соподчиненность по отношению к другим документам или, говоря иными словами, их место в законодательной иерархии. Установлено, что высшей юридической силой в системе законодательства Республики Беларусь обладают Конституция Республики Беларусь, Законы Республики Беларусь, Декреты и Указы Президента Республики Беларусь. Организационная система регулирования и управления налогами в пределах налоговой системы представлена налоговой службой Республики Беларусь. Налоговая служба является двухуровневой и представляет собой совокупность специальных государственных органов, которые в пределах своей компетенции проводят государственную политику и осуществляют регулирование и управление в налоговой сфере [16, с.24]. Первый уровень предполагаетобщее управление налогами в Республике Беларусь, возложенное на высшие органы государственной власти - парламент, аппарат Президента, правительство. Они определяют основные принципы налогообложения, разрабатывают налоговую политику. Парламент как законодательный орган в соответствии с Конституцией рассматривает законы о налогах, сборах и обязательных платежах. Все законодательные проекты о введении или отмене налогов и сборов, об освобождении от их уплаты на территории страны вносятся в парламент при наличии заключения правительства. Второй уровень предусматривает оперативное управление процессом налогообложения в Республике Беларусь осуществляемое Министерством финансов и его органами на местах, Министерством по налогам и сборам и его территориальными инспекциями, Комитетом государственного контроля, Государственным таможенным комитетом, которые действуют в пределах своей компетенции в соответствии с действующим законодательством. Управление налогообложением на предприятиях, в учреждениях, организациях, а также в министерствах и ведомствах осуществляется финансовыми отделами и бухгалтерскими службами. С помощью органов оперативного управления государство руководит налогообложением во всех структурных подразделениях экономики. Таким образом, налоговая система разных стран отражает специфику государственного устройства, приоритетность направлений в формировании структуры общественного воспроизводства, особенности внутренней и внешней политики, национальный менталитет. В частности, для экономики Республики Беларусь особое значение в области реформирования и совершенствования налоговой системы приобретает оптимальное сочетание принципов стабильности налоговых систем с гибкостью их реакции на изменение экономической ситуации, поэтому проводимые налоговые реформы следует рассматривать как неотъемлемую часть общего процесса эволюции государства.

1.3 Показатели оценки налогообложения и налоговой нагрузки

Существенной характеристикой любой налоговой системы является предусмотренное ею налоговое бремя, т.е. налоговая нагрузка. Очень часто вывод о наличии в стране «хорошей или «плохой» налоговой системы в первую очередь определяется с учетом степени налоговой нагрузки. Другие экономические показатели связаны с установлением соотношений между различными видами налогов. К важной характеристике налоговой системы, определяющей налоговую нагрузку, относится соотношение прямых и косвенных налогов. Прямые налоги - налоги, которые непосредственно связаны с результатом хозяйственно-финансовой деятельности, оборотом капитала, увеличением стоимости имущества, ростом рентной составляющей.

Прямые налоги взимаются непосредственно с доходов (прибыли) или имущества налогоплательщиков [12, с.345].

Прямые налоги прямо пропорциональны платежеспособности. Преимущество прямых налогов состоит в том, что их легче приспособить к определенным условиям - размеру семьи, доходу, возрасту, т.е. к платежеспособности. К числу прямых налогов относятся: подоходный налог, налог на прибыль, ресурсные платежи, налоги на имущество, владение и пользование которыми служат основанием для обложения. Прямые налоги трудно перенести на потребителя. Из них легче всего дело обстоит с налогами на землю и на другую недвижимость: они включаются в арендную и квартирную плату, цену сельскохозяйственной продукции.

Косвенные налоги выступают как сокрытые, или завуалированные, платежи в пользу государства. Взыскиваются через цену товаров и услуг. Т.е. выступают как часть цены, являются фактором их повышения [12, с.346]. Косвенные налоги вытекают из хозяйственных актов и оборотов, финансовых операций (налог на добавленную стоимость, таможенная пошлина, налог на операции с ценными бумагами и др.). Они переносятся на конечного потребителя в зависимости от степени эластичности спроса на товары и услуги, облагаемые этими налогами. Чем менее эластичен спрос, тем большая часть налога перекладывается на потребителя. Чем менее эластично предложение, тем меньшая часть налога перекладывается на потребителя, а большая уплачивается за счет прибыли. В долгосрочном плане эластичность предложения растет, и на потребителя перекладывается все большая часть косвенных налогов. Косвенные налоги называют еще безусловными, потому что они не связаны непосредственно с доходом налогоплательщика и взимаются вне зависимости от конечных результатов деятельности, получения прибыли. В случае высокой эластичности спроса увеличение косвенных налогов может привести к сокращению потребления, а при высокой эластичности предложения - к сокращению чистой прибыли, что вызовет сокращение капиталовложений или перелив капитала в другие сферы деятельности. Прямые налоги распространяются на стадии производства и реализации продукции, а косвенные - в большей степени регулируют процессы распределения и потребления. Поэтому принято считать, что прямые налоги - это налоги на доходы, а косвенные на расходы, что они в большей мере относятся к стадии потребления в условиях равновесной экономики. В среде ученых и практиков идут дискуссии по поводу приоритетов прямого и косвенного налогообложения. Как правило, превалирует точка зрения о том, что косвенные налоги в наибольшей степени несут фискальную функцию, что сдерживает экономический рост, и, следовательно, необходимо увеличивать долю прямых налогов в доходах бюджета. Несомненно, что с позиций фискального значения косвенные налоги играют важнейшую роль. Действительно, выступая в форме надбавки в цене, они оплачиваются потребителем при покупке товаров, работ, услуг и потому не зависят от прибыльности предприятий и являются наиболее стабильными и гарантированными поступлениями в бюджет. По механизму взимания и контроля косвенные налоги являются более простыми, чем прямые. Они не требуют развития налогового аппарата и изощренной системы расчетов. Поэтому в менее развитых странах доля косвенных налогов, как правило, всегда выше и свидетельствует об относительно высокой налоговой нагрузке. При этом обнаруживается закономерность: чем больше общество, тем большая часть ВВП изымается в пользу государства через налоговую систему. Расширение и активизация функций современного государства создают общую предпосылку для повышения налоговой нагрузки [12, с.349]. Вместе с тем, заниженная налоговая нагрузка значительно усложняет выполнение государством соответствующих функций, сопровождается дефицитом бюджета и ростом государственного долга. Сокращение налоговых поступлений и кризис финансовых ресурсов возникают и в условиях, когда налоговая нагрузка, повышаясь, достигает какой-то невидимой черты. Тогда возникает так называемый «эффект Лаффера»: чем больше налоговая ставка, тем меньше с определенного момента налоговые поступления в государственный бюджет. Графическое изображение «эффекта Лаффера» представлено на рисунке 2.

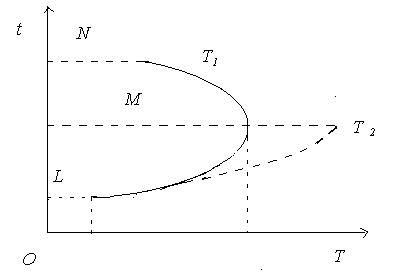

Рисунок 2 - Графическое изображение «эффекта Лаффера»

Через L – обозначена начальная ставка налогообложения, которая терпимо воспринимается в обществе. Дальнейшее повышение налоговой ставки будет сопровождаться увеличением объема налоговых поступлений в бюджет. Но при этом налоговые поступления увеличиваются не так уж и быстро. M – именно та предельная ставка налога, достижение которой приводит к тому, что полностью исчезает прирост налоговых поступлений в бюджет. Дальнейшее повышение ставки налога до уровня N приводит к тому, что объем налоговых поступлений в бюджет неуклонно сокращается. При этом поступление налогов зависит не только от применяемой ставки, но и от налоговой базы. Налоговая база сокращается, потому что, во-первых, часть экономики уходит «в тень»; во вторых из-за высокого налогообложения, скорее всего, сокращается деловая активность [12, с.350]. На динамику различных налоговых платежей и элементов налоговой нагрузки, кроме изменения величины налогооблагаемой базы оказывают влияние и другие факторы. К таким факторам в частности относятся: изменения действующего законодательства (изменения количества налогов данной группы, размера их ставок, порядка исчисления, перечня льгот и т.д.); уровень доходов юридических лиц и граждан; экономическая конъюнктура; инфляция; уровень рыночных цен; платежеспособный спрос и конкуренция и др. Показатель налоговой нагрузки в мировой практике используется, прежде всего, для оценки фискального потенциала налоговой системы. Однако при оценке налоговой нагрузки важное значение имеет не только уровень фискального потенциала налоговой системы, но и ее влияние на развитие социально-экономических процессов в обществе. При этом на макро- и микроуровнях используются разные показатели: налоговая нагрузка на экономику; налоговая нагрузка на одно предприятие в среднем по республике; отраслевая налоговая нагрузка; индивидуальная налоговая нагрузка на конкретное предприятие или физическое лицо [11, с.231]. В качестве информации о налоговой нагрузке нередко приводятся данные, характеризующие уровень централизации государством всех финансовых ресурсов, в числе которых налоги составляют преобладающую часть (остальная часть – это средства от реализации государственного имущества, прибыль Национального банка и другие неналоговые платежи). Данный показатель представляет собой отношение всех доходов государства, аккумулируемых в рамках бюджета и внебюджетных фондов, к валовому внутреннему продукту (ВВП) и рассчитывается по формуле:

Дб + Дв

Уц = 100%, (1.3.1)

Уц = 100%, (1.3.1)

ВВП

где Уц - уровень централизации финансовых ресурсов;

Дб - доходы консолидированного бюджета;

Дв - доходы внебюджетных фондов (Фонд социальной защиты населения и др.).

Помимо сводного показателя централизации финансовых ресурсов государства возможен также расчет двух его составляющих – уровня централизации финансовых ресурсов в консолидированном бюджете и уровня централизации финансовых ресурсов во внебюджетных фондах:

Дб

Уцб = 100%, (1.3.2)

Уцб = 100%, (1.3.2)

ВВП

где Уцб- уровень централизации финансовых ресурсов в консолидированном бюджете;

Дб - доходы консолидированного бюджета;

Дв

Уцв = 100%, (1.3.3)

Уцв = 100%, (1.3.3)

ВВП

где Уцв- уровень централизации финансовых ресурсов во внебюджетных фондах;

Дв - доходы внебюджетных фондов.

В отличие от этих показателей уровень налоговой нагрузки характеризует долю налогов во вновь созданном в обществе продукте и, как следствие, существенно ниже уровня централизации финансовых ресурсов государства.

В мировой и отечественной практике экономического анализа наиболее часто рассчитывается показатель налоговой нагрузки на экономику. Он характеризует долю налогов и платежей в бюджетные и внебюджетные фонды в ВВП, но может быть рассчитан и без учета внебюджетных фондов в зависимости от целей проводимого анализа. Налоговая нагрузка на экономику имеет два уровня: номинальный и реальный [11, с.233]. Номинальная налоговая нагрузка на экономику характеризует фискальный потенциал действующей системы налогообложения и рассчитывается как отношение начисленных к уплате налогов и платежей в бюджетные и внебюджетные фонды к ВВП:

Нп

Нн = 100%, (1.3.4)

Нн = 100%, (1.3.4)

ВВП

где Нн - номинальнаяналоговая нагрузка;

Нп – сумма начисленных к уплате налогов и платежей в бюджетные и внебюджетные фонды.

Реальная налоговая нагрузка отражает фактические возможности экономики по формированию доходов бюджета и в сопоставлении с номинальной служит своего рода индикатором текущего состояния государственных финансов и эффективности налоговой системы. Реальная налоговая нагрузка рассчитывается по формуле:

Ну

Рн = 100%, (1.3.5)

Рн = 100%, (1.3.5)

ВВП

где Рн - реальнаяналоговая нагрузка;

Ну - сумма уплаченных налогов и платежей в бюджетные и внебюджетные фонды.

При оценке фискального потенциала действующей налоговой системы помимо показателей налоговой нагрузки на макроуровне используется также ряд показателей на микроуровне. Они рассчитываются как доля налогов и платежей в бюджетные и внебюджетные фонды не во вновь созданном продукте в масштабе республики, а в общем объеме выручки конкретного предприятия или предприятий отрасли. Тем самым они отражают степень налоговых изъятий из выручки предприятий и в усредненном виде (без учета каскадности некоторых налогов) показывают, какова доля налоговых и неналоговых платежей в цене производимых товаров и оказываемых услуг. Средний уровень налоговой нагрузки на микроуровне (номинальный) рассчитывается как отношение начисленных налогов и платежей в бюджетные и внебюджетные фонды к суммарной выручке предприятий республики:

Нп

Ннс = 100%, (1.3.6)

Ннс = 100%, (1.3.6)

Вр

где Ннс - средний уровень налоговой нагрузки на микроуровне (номинальный);

Нп - сумма начисленных к уплате налогов и платежей в бюджетные и внебюджетные фонды;

Вр - суммарная выручка предприятий республики.

Средний уровень налоговой нагрузки на микроуровне (реальный) рассчитывается как отношение уплаченных налогов и платежей в бюджетные и внебюджетные фонды к суммарной выручке предприятий республики:

Ну

Рнс = 100%, (1.3.7)

Рнс = 100%, (1.3.7)

Вр

где Рнс - средний уровень налоговой нагрузки на микроуровне (реальный); Ну - сумма уплаченных налогов и платежей в бюджетные и внебюджетные фонды;

Вр - суммарная выручка предприятий республики.

Номинальная налоговая нагрузка на одно предприятие в среднем по республике в значительной степени зависит от особенностей действующей системы налогообложения и может быть снижена за счет сокращения количества и ставок налогов, в том числе оборотных. Реальная налоговая нагрузка на одно предприятие в среднем по республике характеризует фактические возможности предприятий своевременно и в полном объеме погашать свои налоговые обязательства. Разрыв между номинальной и реальной налоговой нагрузкой характеризует уровень задолженности субъектов хозяйствования перед бюджетом [11, с.241]. Помимо указанных выше показателей рассчитывается также отраслевой показатель налоговой нагрузки. Спецификаотдельных отраслей экономики, нашедшая свое отражение в налоговой системе, особенно заметна при сравнительном анализе уровня их налоговой нагрузки. Изменения в уровне отраслевой налоговой нагрузки могут быть обусловлены как существенными изменениями в налоговой системе республики, так и в макроэкономической ситуации (рост или снижение количества убыточных предприятий, снижение или увеличение рентабельности производства продукции и т.д.). Для оценки налоговой нагрузки конкретного предприятия рассчитывается индивидуальный уровень налоговой нагрузки, который может существенно отличаться не только от среднереспубликанского, но и среднеотраслевого. Такое неравномерное распределение налогового бремени между предприятиями внутри одной отрасли объясняется предоставлением индивидуальных налоговых льгот, а также структурой производственных затрат и в конечном итоге финансово-экономическим положением предприятия [17, с.45]. Реальная налоговая нагрузка предприятия представляет собой отношение суммы уплаченных налогов и сборов в бюджет и внебюджетные фонды к выручке (валовому доходу) предприятия (с учетом всех налогов) и свидетельствует о фактическом участии предприятия в формировании доходов бюджета и внебюджетных фондов:

Ун

ННр = 100%, (1.3.8)

ННр = 100%, (1.3.8)

Вн

где ННр - реальная налоговая нагрузка предприятия;

Ун - сумма уплаченных налогов и платежей в бюджет и внебюджетные фонды;

Вн - выручка (валовой доход) предприятия (с учетом всех налогов).

Динамика и уровень данного показателя в различных отраслях дифференцируются в зависимости от финансового состояния предприятия и особенностей строения его издержек производства (уровня материало-, фондо-, и трудоемкости). Номинальная налоговая нагрузка предприятия характеризует фискальный потенциал действующей налоговой системы по отношению к данному субъекту предпринимательства и рассчитывается как отношение суммы начисленных налогов и сборов в бюджет и внебюджетные фонды к выручке(валовому доходу) предприятия (с учетом всех налогов):

Нн

ННн = 100%, (1.3.9)

ННн = 100%, (1.3.9)

Вн

где ННн - номинальная налоговая нагрузка предприятия;

Нн - сумма начисленных налогов и платежей в бюджет и внебюджетные фонды;

Вн - выручка (валовой доход) предприятия (с учетом всех налогов).

Основным фактором, влияющим на динамику данного показателя, является изменение действующего налогового законодательства. Различие между номинальной и реальной налоговой нагрузкой обусловлено наличием задолженности либо переплаты по платежам в бюджет и внебюджетные фонды. Взаимосвязь указанных показателей отражается следующей формулой:

(П – З)

ННр = ННн + 100%, (1.3.10)

ННр = ННн + 100%, (1.3.10)

Вн

где ННр - реальная налоговая нагрузка предприятия;

ННн - номинальная налоговая нагрузка предприятия;

П - переплата налогов и платежей в бюджет и внебюджетные фонды;

З – задолженность по налогам и платежам в бюджет и внебюджетные фонды;

Вн - выручка (валовой доход) предприятия (с учетом всех налогов).

Для исчисления данных показателей сумма начисленных и уплаченных налогов и сборов определяется на основании налоговых деклараций, представленных в налоговую инспекцию. При исчислении индивидуальной налоговой нагрузки на предприятие не учитываются: экономические санкции; отчисления в инновационные фонды; налог на доходы; подоходный налог[17, с.46]. Для оценки уровня налоговой нагрузки на физических лиц используются следующие основные показатели: - уровень прямых налоговых изъятий; - уровень косвенных налоговых изъятий; - налоговая нагрузка на физическое лицо. Уровень прямых налоговых изъятий характеризует долю прямых налогов в доходах физического лица и рассчитывается по формуле:

Пн

Нп = 100%, (1.3.11)

Нп = 100%, (1.3.11)

Вд

где Нп - уровень прямых налоговых изъятий;

Пн - прямые налоги, подлежащие уплате физическим лицом (подоходный налог, налог на недвижимость, земельный налог, местные налоги и сборы);

Вд – валовой доход физического лица (любые получаемые денежные и материальные ценности).

Помимо данного показателя может быть рассчитан усредненный в целом по республике показатель – средний уровень налоговых изъятий:

ОПн

Снп = 100%, (1.3.12)

Снп = 100%, (1.3.12)

СВд

где Снп - средний уровень налоговых изъятий;

ОПн - общая сумма прямых налогов, уплаченных физическими лицами в целом по республике;

СВд – совокупный валовой доход физических лиц в целом по республике.

Наряду с прямыми налогами на физические лица ложится также бремя косвенных налогов и сборов, присутствующих в цене приобретаемых товаров, и услуг. Оценить его величину можно с помощью такого показателя, как уровень косвенных налоговых изъятий у конкретного физического лица и в среднем по республике:

Кн

Нк = 100%, (1.3.13)

Нк = 100%, (1.3.13)

Вд

где Нк - уровень косвенных налоговых изъятий с доходов физического лица;

Кн - уплаченные физическим лицом косвенные налоги, представляющие собой часть стоимости потребленных физическим лицом товаров, работ, услуг;

Вд –валовой доход физического лица (любые получаемые средства и материальные ценности);

ОКн

Сни = 100%, (1.3.14)

Сни = 100%, (1.3.14)

СВд

где Сни - средний уровень косвенных налоговых изъятий с доходов физического лица;

ОКн - общая сумма косвенных налогов и сборов, уплаченных в бюджет республики;

СВд – совокупныйваловой доход физических лиц в целом по республике.

Для оценки общего уровня налоговой нагрузки на физических лиц целесообразно использовать показатель, представляющий собой сумму прямых и косвенных изъятий. [11, с.239]. Так, расчет налоговой нагрузки на конкретное физическое лицо и в среднем по республике можно произвести по следующим формулам:

ННф = Нп + Нк, (1.3.15)

где ННф - общий уровень налоговых изъятий с доходов физического лица; Нп - уровень прямых налоговых изъятий;

Нк - уровень косвенных налоговых изъятий с доходов физического лица;

СНИф = Снп + Сни, (1.3.16)

где СНИф - средний общий уровень налоговых изъятий с доходов физического лица;

Снп - средний уровень прямых налоговых изъятий с доходов физического лица;

Сни - средний уровень косвенных налоговых изъятий с доходов физического лица.

Таким образом, для оценки налоговой нагрузки рассчитываются показатели, как на уровне всей национальной экономики, так и в разрезе отраслей и для отдельных предприятий и физических лиц. Использование указанных показателей в ходе анализа налоговой нагрузки позволяет оценить реальный ее уровень, поскольку учитывает не только прямые налоги, уплачиваемые сразу в бюджет, но и завуалированные в цене товаров и услуг косвенные налоги, соотношение которых является важной характеристикой налоговой системы.

ГЛАВА 2 АНАЛИЗ И СРАВНИТЕЛЬНАЯ ХАРАКТЕРИСТИКА НАЛОГОВЫХ СИСТЕМ РЕСПУБЛИКИ БЕЛАРУСЬ И ЗАРУБЕЖНЫХ СТРАН 2.1 Сущность и содержание действующей системы налогообложения в Республике Беларусь

Становление налоговой системы Республики Беларусь началось в конце 1991г. начале политической и экономической обстановки зарубежных моделей налогообложения, а также российских нововведений в этой сфере. Основу налоговой системы Республики Беларусь составил Закон «О налогах и сборах, взимаемых в бюджет Республики Беларусь», а также специальные акты налогового законодательства, определяющие по каждому виду налога конкретные объекты обложения, порядок уплаты, ставки и льготы. Множество действующих законов породило ситуацию, когда принципиально важные для налогообложения нормы были разбросаны по различным документам, что усложняло жизнь специалисту и зачастую становилось причиной нарушения налогового законодательства. Первоначально налоговая система включала 15 основных налогов и сборов. Кроме того, юридические лица уплачивали 8 видов отчислений в различные внебюджетные фонды, доля которых в общем уровне налоговой нагрузки на экономику была довольно значительной – более 1/3 [18,с.9]. В дальнейшем налоговая система неоднократно корректировалась с точки зрения перечня налогов, размера ставок, предоставления льгот. Но особенно существенные изменения произошли в части внебюджетных фондов, большинство из которых были объединены и преобразованы в бюджетные фонды с одновременным пересмотром их ставок. Соответственно снижался не только уровень налоговой нагрузки, но и задолженность плательщиков перед бюджетом, существенно изменилась и структура налогов. Рассмотрим, какие тенденции наметились в налогообложении в Республике Беларусь за последние десять лет. На протяжении ряда лет в Республике Беларусь проводилась определенная работа по объединению платежей от аналогичной базы, упрощению расчета налогооблагаемой базы, сокращению ставок по отдельным налогам и платежам, в том числе по платежам, устанавливаемым местными Советами депутатов и поступающим в местный бюджет. Так, частично снижена в 2005г. налоговая нагрузка на фонд оплаты труда и упрощены расчеты по Чрезвычайному налогу и отчислениям в Государственный фонд содействия занятости, уплачиваемых единым платежом по ставке 4,0% против 5,0% в 2001-2004 г.г.. До 2001г., несмотря на единую базу налогообложения по указанным платежам, необходимо было в налоговые органы представлять отдельные расчеты. В 2007г. эти платежи упразднены. Единым платежом стала производиться также уплата отчислений в республиканский фонд поддержки производителей сельхозпродукции и отчислений средств пользователями автомобильных дорог в дорожные фонды по ставке 3,0% с 2006 г. против 3,9% в 2005г. Для сравнения, в 2000г. плательщики обязаны были вносить единым платежом отчисления в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки и отчисления средств пользователями автомобильных дорог в дорожные фонды по ставке 2,5% и единым платежом по ставке 3,0% - на формирование местных целевых бюджетных фондов стабилизации экономики производителей сельскохозяйственной продукция, продовольствия и аграрной науки и жилищно-инвестиционных фондов. С 2008г. отчисления производятся только в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки по ставке 2%, с 2009г. – 1%, с 2010г. - отменены. Основная ставка налога на добавленную стоимость снижена с 20,0% в 2003г. до 18,0% в 2004г., а с 2010г. вновь составила 20%. По внешнеторговым операциям практически со всеми странами, в том числе и с Российской Федерацией применяется принцип взимания косвенных налогов по «стране назначения», вместо первоначально принятого в 1992г. при торговле со странами-участницами СНГ – принципа «страна происхождения», создававшего серьезные препятствия развитию экспорта и вызывавшего нарекания внешнеэкономических контрагентов. С 2006г. отменен налог с продаж автомобильного топлива, налог на приобретение бензина и дизельного топлива при одновременном увеличении ставок акцизов, что является важным шагом в направлении упрощения расчетов с бюджетом и сокращения налогов, имеющих аналогичную базу обложения. Ставка налога на прибыль по сравнению с 2001г. снижена с 30% до 24% в 2003г., наблюдается тенденция к сокращению льгот, что способствует реализации одного из важных принципов построения налоговой системы – равенства и справедливости по отношению ко всем плательщикам. Снижена налоговая нагрузка на прибыль, остающуюся в распоряжении организаций после налогообложения с 5,0% в 2000г. (2,0% - транспортный сбор и 3,0,% - сбор на развитие и содержание инфраструктуры города (района)) до 3,0% в 2006г. С 2010г. эти платежи упразднены, отменены также местные сборы с пользователей, налог с продаж в розничной торговле. Значительная работа была проведена по совершенствованию экологического налога в части системы подсчета его величины за счет укрупнения групп вредных веществ, загрязняющих окружающую среду. Вместе с тем, большое количество видов платежей включающих в понятие «экологический налог» и различные методики их расчета, затрудняют налоговый и бухгалтерский учет. Существенные изменения произошли в системе налогообложения физических лиц. В качестве положительной тенденции следует отметить введение в республике единого налога с индивидуальных предпринимателей и иных физических лиц, а также упрощенной системы налогообложения для этой категории плательщиков и юридических лиц. Однако ещё много неразрешенных вопросов в части налогообложения доходов физических лиц осталось. В настоящее время налоговая система Республики Беларусь представлена следующими налоговыми платежами: республиканские налоги (сборы), пошлины; местные налоги и сборы. [19, с.24]. Такая структура позволяет говорить об установлении в Республике Беларусь двухуровневой налоговой системы, соответствующей организации бюджета нашего государства, имеющего две самостоятельные части (республиканский и местные). Республиканскими признаются налоги, сборы (пошлины), установленные законодательными актами и обязательные к уплате на всей территории Республики Беларусь. Местными признаются налоги и сборы, устанавливаемые нормативными правовыми актами (решениями) местных Советов депутатов и обязательные к уплате на соответствующих территориях. К республиканским налогам, сборам (пошлинам) относятся: налог на добавленную стоимость; акцизы; налог на прибыль; налог на доходы иностранных организаций, не осуществляющих деятельность в Республике Беларусь через постоянное представительство; подоходный налог с физических лиц; налог на недвижимость; земельный налог; экологический налог; налог за добычу (изъятие) природных ресурсов; сбор за проезд автомобильных транспортных средств иностранных государств по автомобильным дорогам общего пользования Республики Беларусь; оффшорный сбор; гербовый сбор; консульский сбор; государственная пошлина; патентные пошлины; таможенные пошлины и таможенные сборы.

К местным налогам и сборам относятся: налог за владение собаками;

курортный сбор; сбор с заготовителей. В налоговой системе Республики Беларусь на протяжении достаточно длительного времени в отношении отдельных субъектов хозяйствования, применяются особые режимы налогообложения. Особые режимы налогообложения применяются для плательщиков: налога при упрощенной системе налогообложения; единого налога с индивидуальных предпринимателей и иных физических лиц; единого налога для производителей сельскохозяйственной продукции; налога на игорный бизнес; налога на доходы от осуществления лотерейной деятельности; налога на доходы от проведения электронных интерактивных игр; сбора за осуществление ремесленной деятельности; сбора за осуществление деятельности по оказанию услуг в сфере агроэкотуризма.

В целом, приведенные в Общей части Налогового кодекса перечни включают в себя как налоговые платежи, применяемые в настоящее время, так и налоги, которыми планируется заменить ряд действующих платежей. Налоги на прибыль, на доходы, на добавленную стоимость, акцизы, подоходный налог с физических лиц как являлись, так и далее будут являться основными доходными источниками государственного бюджета. Эти налоговые платежи (либо аналогичные им по механизмам исчисления и уплаты) присутствуют сегодня в налоговых системах практически всех государств мира.

Особое место в налоговой системе Республики Беларусь в настоящее время занимают целевые бюджетные и внебюджетные фонды, оказывающие значительное влияние, как на уровень налоговой нагрузки конкретного плательщика, так и на экономику в целом. В соответствии с действующим законодательством создаются следующие целевые бюджетные фонды: фонд охраны природы; фонд национального развития; фонд организации сбора (заготовки) и использования отходов в качестве вторичного сырья; фонд универсального обслуживания (резерва универсального обслуживания); инновационные фонды.

Поскольку важнейшей характеристикой налоговой системы любого государства является уровень налоговой нагрузки на экономику и его влияние на развитие социально-экономических процессов в обществе, далее проведем анализ динамики налоговой нагрузки на экономику Республики Беларусь и факторов, ее определяющих, за последние десять лет. Данные для анализа представлены в таблице 2.1.

Таблица 2.1 - Налоговая нагрузка по Республике Беларусь за 2001 – 2010 гг. (в % к ВВП)

| Показатели | 2001г. | 2002г. | 2003г. | 2004г. | 2005г. | 2006г. | 2007г. | 2008г. | 2009г. | 2010г. |

| Темпы роста ВВП | 89,6 | 102,8 | 111,4 | 108,4 | 103,4 | 106,0 | 104,0 | 110,2 | 100,2 | 107,6 |

| Налоговая нагрузка без ФСЗН | 32,1 | 28,5 | 31,2 | 31,4 | 31,2 | 33,4 | 26,3 | 29,8 | 30,1 | 27,5 |

| Налоговая нагрузка с ФСЗН | 46,9 | 46,7 | 41,9 | 41,1 | 42,4 | 42,2 | 41,5 | 41,8 | 42,1 | 41,6 |

Приведенные в таблице 2.1 данные свидетельствуют о наметившейся положительной динамике снижения налоговой нагрузки на экономику в Республике Беларусь при общем росте ВВП. При этом налоговая нагрузка с учетом Фонда социальной защиты населения последние десять лет колеблется в пределах 42%, что выше оптимального налогообложения по Лафферу. По А. Лафферу оптимальный размер налогового изъятия - это примерно 30% от ВВП. Согласно рассуждениям и выводам Лаффера, чрезмерное повышение налоговых ставок на доходы корпораций (компаний, фирм, предприятий) отбивает у последних стимулы к капиталовложениям. А это в свою очередь тормозит научно-технический прогресс и замедляет экономический рост в целом. Таким образом, в конечном счете, следует вывод, что высокие ставки налогов отрицательно сказываются на поступлениях в государственный бюджет. Далее рассмотрим какие именно налоговые платежи определяют величину налоговой нагрузки на экономику Республики Беларусь. В таблице 2.2 представлена структура налоговой нагрузки на экономику Республики Беларусь в 2009-2010 гг.

Таблица 2.2 - Величина и структура налоговой нагрузки на экономику Республики Беларусь в 2009-2010 гг.

| Показатели | 2009 г. | 2010 г. | Отклонение, п.п. |

| в % к ВВП | |||

| Налоговая нагрузка, в том числе: | 30,1 | 27,5 | -2,6 |

| косвенные налоги | 13,8 | 13,6 | -0,2 |

| прямые налоги | 8,0 | 8,2 | 0,2 |

| смешанные налоги | 2,3 | 1,8 | -0,5 |

| прочие налоговые доходы, сборы, пошлины | 6,0 | 3,9 | -2,1 |

Данные, приведенные в таблице 2.2, свидетельствуют о том, что в 2010г. величина налоговой нагрузки на экономику (без учета взносов в Фонд социальной защиты населения Министерства труда и социальной защиты Республики Беларусь) составила 27,5% к ВВП и по сравнению с 2009г. сократилась на 2,6%. Снижение уровня налоговой нагрузки связано с упразднением ряда налоговых платежей, снижением ставок налогов, сокращением объектов налогообложения и исключением отдельных субъектов из состава плательщиков налогов, что обусловило более низкий темп роста налоговых доходов бюджета (98,6%) по отношению к росту ВВП (темп роста — 107,6 %) [20, с.4]. Так, в 2010г. отменены сбор в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки, налог на приобретение автотранспортных средств и налог с продаж, а также сбор с пользователей за парковку (стоянку) транспортных средств. Из объектов налогообложения экологическим налогом исключены выбросы загрязняющих веществ в атмосферный воздух мобильными источниками, из объектов налогообложения налогом на добычу природных ресурсов — вода, используемая на технологические нужды при производстве алкогольных и безалкогольных напитков, из состава плательщиков экологического налога исключены субъекты предпринимательской деятельности, у которых годовой объем образования неопасных отходов производства, подобных отходам жизнедеятельности населения, составляет 50 и менее тонн. В результате удельный вес в ВВП косвенных налогов и сборов по сравнению с 2009г снизился на 0,2%, смешанных — на 0,5 %, прочих налогов, сборов, пошлин — на 2,1 %. Одновременно доля прямых налогов и сборов в ВВП выросла на 0,2 %, что связано с улучшением в 2010г финансового состояния плательщиков. В общей сумме косвенных налогов и сборов более 73 % приходится на НДС. Структура косвенных налогов и сборов за 2010г. приведена на рисунке 3.

Рисунок 3 – Структура косвенных налогов и сборов в 2010г.

Рисунок 3 – Структура косвенных налогов и сборов в 2010г.

Удельный вес НДС в ВВП вырос с 8,8 % до 10 %. Положительная динамика в значительной степени обеспечена за счет увеличения объемов реализации продукции, а также роста импорта товаров. Кроме того, в 2010г. ставка налога повысилась с 18 % до 20 %. Почти 20 % общего объема косвенных налогов формируют акцизы. Их удельный вес в ВВП сохранился на уровне 2009г. и составил 2,7%. Удельный вес налога при упрощенной системе налогообложения в ВВП за анализируемый период увеличился с 0,3% до 0,4%, что связано с расширением сферы применения этого режима налогообложения и ростом количества плательщиков, применяющих упрощенную систему налогообложения. Удельный вес сбора за проезд автотранспортных средств иностранных государств по автомобильным дорогам общего пользования Республики Беларусь в ВВП возрос с 0,1 % до 0,2 %. Одним из факторов роста этих платежей явилось увеличение в 2010г. количества автомобильных транспортных средств иностранных государств, въезжающих на территорию Республики Беларусь, а также перемещающихся по территории нашей страны транзитом. По налогу на услуги удельный вес в ВВП по сравнению с 2009 г. не изменился и составил 0,1 %. По иным косвенным налогам и сборам, к которым относятся курортный сбор и единый налог для производителей сельскохозяйственной продукции, удельный вес в ВВП сохранился на уровне 2009г. и составил 0,3 %. Удельный вес прямых налогов и сборов в ВВП в 2010г. составил 8,2 % против 8,0% в 2009г. Структура прямых налогов и сборов приведена на рисунке 4.

Рисунок 4 – Структура прямых налогов и сборов в 2010г.

Рисунок 4 – Структура прямых налогов и сборов в 2010г.

В разрезе прямых налогов и сборов наибольший удельный вес — почти 44 % — занимают налоги на прибыль и доходы. Их доля в ВВП возросла с 3,5% в 2009г. до 3,6% в 2010г. Такая динамика свидетельствует о некотором увеличении результативности деятельности субъектов хозяйствования. Удельный вес подоходного налога с физических лиц увеличился с 3,1% до 3,3% в ВВП, что обусловлено главным образом ростом фонда заработной платы в целом по республике. Почти 9% прямых налогов и сборов составляет налог на недвижимость. Их удельный вес в ВВП остался неизменным по сравнению с 2009г. и составил 0,7%. Что касается смешанных налогов, сборов, отчислений, то к ним относятся платежи, имеющие признаки как косвенных, так и прямых налогов. По аналогии с косвенными эти налоги участвуют в процессе ценообразования как элемент себестоимости и соответственно оплачиваются потребителями товаров, работ, услуг. Им также присущи признаки прямых налогов, поскольку имеется определенный объект обложения, непосредственно не связанный с объемами и финансовыми результатами хозяйственной деятельности [20,с.6]. Доля смешанных налогов в ВВП составила 1,8% и сократилась по сравнению с 2009г. на 0,5%. Это обусловлено снижением отчислений в инновационные фонды, что связано с уменьшением нормативов отчислений по отдельным плательщикам Министерства энергетики Республики Беларусь и концерна «Белнефтехим», а также сокращением количества организаций, формирующих инновационный фонд Министерства торговли Республики Беларусь. Сократились также поступления земельного налога в связи с применением с 2010г. новой методики исчисления земельного налога исходя из кадастровой стоимости земли. Преобладающую часть в структуре прочих платежей — почти 92 % — занимают налоговые доходы от внешнеэкономической деятельности (ввозные и вывозные таможенные пошлины). Их поступления сократились на 34,2 %, а удельный вес в ВВП снизился с 5,8 % до 3,5 %. Отрицательная динамика связана с изменением в 2010 г условий поставки нефти сырой, а также установлением нулевой ставки на вывозимые с территории Республики Беларусь за пределы государств — участников Евразийского экономического сообщества товары, выработанные из углеводородного сырья, поставляемого из иных стран. Таким образом, в течение последнего десятилетия в Беларуси проводилась последовательная работа по совершенствованию налогового законодательства и снижению налоговой нагрузки на экономику страны. За этот период отменено 26 неэффективных налогов и сборов, включая «оборотные» налоги с выручки, тормозившие развитие производства и увеличение экспорта. В результате величина налоговой нагрузки в 2010г. снизилась по сравнению с 2001г. на 4,5 %. Однако налоговая система не достигла своего совершенства и актуальность реорганизации внутренней структуры налогов сохраняется. Актуальной задачей остается и упрощение налогового законодательства. В республике действуют сложные методики исчисления налогов с многочисленными вычетами, объектами налогообложения. В этой связи особый интерес вызывает опыт организации налоговых систем в зарубежных странах.