Подання податкової декларації з податку на додану вартість передбачено пунктом 46.1 статті 46 розділу II "Адміністрування податків, зборів, платежів" та статтею 203 розділу V "Податок на додану вартість" Податкового кодексу України.

Подання уточнюючого розрахунку податкових зобов'язань з податку на додану вартість у зв'язку з виправленням самостійно виявлених помилок (у разі якщо у майбутніх податкових періодах (з урахуванням строків давності, визначених статтею 102 розділу II Кодексу) платник податків самостійно (у тому числі за результатами електронної перевірки) виявляє помилки, що містяться у раніше поданій ним податковій декларації (крім обмежень, визначених статтею 50 розділу II Кодексу)) передбачено пунктом 50.1 статті 50 розділу II Кодексу.

Подання розрахунку податкових зобов'язань, нарахованих отримувачем послуг, які постачаються нерезидентами, у тому числі їх постійними представництвами, не зареєстрованими як платники податку, місце постачання яких розташовано на митній території України, передбачено пунктом 208.4 статті 208 розділу V Кодексу.

Усі платники податку на додану вартість подають податкову декларацію з позначкою "0110", у якій відображаються розрахунки з бюджетом (далі - декларація 0110).

Платники податку, які згідно зі статтею 209 розділу V Кодексу застосовують спеціальний режим оподаткування діяльності у сфері сільського та лісового господарства, а також рибальства, крім декларації 0110, подають податкову декларацію з позначкою "0121"/"0122"/"0123" (далі - декларація 0121-0123), яка є невід'ємною частиною звітності за відповідний звітний період. До такої податкової декларації включаються лише ті операції, що стосуються спеціального режиму, установленого указаною статтею.

Платники податку - сільськогосподарські підприємства усіх форм власності, які відповідають вимогам статті 209 розділу V Кодексу, але не обрали спеціальний режим оподаткування діяльності у сфері сільського, лісового господарства і рибальства та реалізують молоко, худобу, птицю, вовну власного виробництва, а також молочні продукти, молочну сировину та м'ясопродукти, вироблені у власних переробних цехах, крім декларації 0110, подають податкову декларацію з позначкою "0130" (далі - декларація 0130), яка є невід'ємною частиною звітності за відповідний звітний період. До такої податкової декларації включаються лише операції, визначені пунктом 209.18 статті 209 розділу V Кодексу.

Отримувачі послуг, які постачаються нерезидентами, у тому числі їх постійними представництвами, не зареєстрованими як платники податку, на митній території України, які відповідно до пункту 180.2 статті 180 розділу V Кодексу є відповідальними за нарахування та сплату податку до бюджету і не зареєстровані як платники податку на додану вартість, подають розрахунок податкових зобов'язань, нарахованих отримувачем послуг, не зареєстрованим як платник податку на додану вартість, які постачаються нерезидентами, у тому числі їх постійними представництвами, не зареєстрованими як платники податків, на митній території України.

8. До податкової звітності з податку на додану вартість (далі - податкова звітність) належать:

- податкова декларація з податку на додану вартість з додатками;

- уточнюючий розрахунок податкових зобов'язань з податку на додану вартість у зв'язку з виправленням самостійно виявлених помилок з додатками;

- розрахунок податкових зобов'язань, нарахованих отримувачем послуг, не зареєстрованим як платник податку на додану вартість, які постачаються нерезидентами, у тому числі їх постійними представництвами, не зареєстрованими платниками податків, на митній території України.

Податкова звітність подається до контролюючого органу особою, яка зареєстрована платником податку на додану вартість згідно з вимогами розділу V Кодексу, за винятком:

- розрахунку податкових зобов'язань, нарахованих отримувачем послуг, не зареєстрованим як платник податку на додану вартість, які постачаються нерезидентами, у тому числі їх постійними представництвами, не зареєстрованими платниками податків, на митній території України, який подається особою, не зареєстрованою платником податку на додану вартість, і тільки за той звітний (податковий) період (календарний місяць), у якому такі послуги отримано;

- декларації за останній звітний (податковий) період у разі анулювання реєстрації платником податку.

Платники податку, які ведуть облік результатів діяльності за договором про спільну діяльність без утворення юридичної особи, подають податкову звітність за результатами такої діяльності з відміткою "Договір про спільну діяльність від ____________ № ______" та вказують назву договору. Вказане зазначається у полі "Платник" заголовної частини декларації/уточнюючого розрахунку.

Платники податку, які ведуть окремий податковий облік господарських операцій, пов'язаних із використанням майна, отриманого в управління за договорами управління майном, подають податкову звітність за результатами такої діяльності з відміткою "Договір про управління майном від ____________ № ______" та вказують назву договору. Вказане зазначається у полі "Платник" заголовної частини декларації/уточнюючого розрахунку.

Платники податку - інвестори (оператори), які ведуть окремий податковий облік, пов’язаний з виконанням угоди про розподіл продукції, подають податкову звітність за результатами такої діяльності з відміткою "Угода про розподіл продукції від ____________ № ______" та вказують назву угоди. Вказане зазначається у полі "Платник" заголовної частини декларації/уточнюючого розрахунку.

Звітний (податковий) період визначається у порядку, встановленому статтею 202 розділу V Кодексу, і може дорівнювати одному календарному місяцю, а у випадках, визначених Кодексом, - календарному кварталу. Платники податку, які сплачують єдиний податок, можуть згідно з пунктом 202.2 статті 202 розділу V Кодексу обрати квартальний податковий період.

До декларації вносяться дані податкового обліку платника окремо за кожний звітний (податковий) період без наростаючого підсумку.

Декларація та додатки до неї, а також інша податкова звітність з податку на додану вартість, зазначена у пункті 8 розділу І цього Порядку, подаються до контролюючого органу за місцем обліку платника податку відповідно до встановленого законодавством порядку сплати податку.

Податкова звітність з податку на додану вартість подається в електронній формі всіма платниками цього податку з дотриманням умови щодо реєстрації електронного підпису підзвітних осіб у порядку, визначеному законодавством.

Усі показники у податковій звітності проставляються у гривнях без копійок з відповідним округленням за загальновстановленими правилами.

У колонці А в усіх необхідних випадках проставляються обсяги постачання (придбання) без урахування податку на додану вартість, сума податку вказується у колонці Б.

Платник податку самостійно обчислює суму податкового зобов'язання, яку зазначає в податковій звітності. Дані, наведені в податковій звітності, мають відповідати даним бухгалтерського та податкового обліку платника.

У рядках податкової звітності, що не заповнюються, нулі, прочерки та інші знаки чи символи не проставляються.

Податкова звітність повинна бути підписана:

1) керівником платника податку або уповноваженою особою, а також особою, яка відповідає за ведення бухгалтерського обліку та подання податкової декларації до контролюючого органу. У разі ведення бухгалтерського обліку і подання податкової декларації безпосередньо керівником платника податку така податкова декларація підписується таким керівником;

2) фізичною особою - платником податку або його законним представником;

3) особою, відповідальною за ведення бухгалтерського обліку та подання податкової декларації згідно з договором про спільну діяльність або з договором про управління майном;

4) особою, відповідальною за ведення бухгалтерського обліку та подання податкової декларації інвестора (оператора), який веде окремий податковий облік, пов’язаний із виконанням угоди про розподіл продукції.

Подання податкової звітності засобами електронного зв'язку в електронній формі здійснюється відповідно до порядку підготовки і подання податкових документів в електронному вигляді засобами телекомунікаційного зв'язку.

Декларація 0110 подається платником за звітний період, в якому виникають об’єкти оподаткування, або у разі наявності показників, які підлягають декларуванню, відповідно до вимог Кодексу.

Декларація 0121-0123/0130 подається платником, який застосовує спеціальні режими оподаткування або особливий порядок сплати податку на додану вартість (стаття 209 розділу V Кодексу/пункт 209.18 статті 209 розділу V Кодексу), за звітний (податковий) період, в якому виникають такі об’єкти оподаткування, або у разі наявності показників, які підлягають декларуванню, відповідно до вимог Кодексу.

У складі декларації подаються передбачені цим Порядком додатки (у разі заповнення даних у відповідних рядках декларації).

Додатками до декларації є:

1) розрахунок коригування сум податку на додану вартість (Д1);

2) довідка про суму від'ємного значення звітного (податкового) періоду, яка зараховується до складу податкового кредиту наступного звітного (податкового) періоду (Д2);

3) розрахунок суми бюджетного відшкодування (Д3);

4) заява про повернення суми бюджетного відшкодування та/або суми коштів на рахунку у системі електронного адміністрування податку на додану вартість платника податку, що перевищує суму, яка підлягає перерахуванню до бюджету (Д4);

5) розшифровки податкових зобов'язань та податкового кредиту в розрізі контрагентів (Д5);

6) довідка (Д6) подається платниками, які заповнюють рядок 5 декларації, та підприємствами (організаціями) інвалідів;

7) розрахунок (перерахунок) частки використання товарів/послуг, необоротних активів в оподатковуваних операціях (Д7);

8) заява про допущення продавцем товарів/послуг помилок при зазначенні обов’язкових реквізитів податкової накладної та/або порушення продавцем/покупцем граничних термінів реєстрації в Єдиному реєстрі податкових накладних податкової накладної та/або розрахунку коригування (Д8);

9) розрахунок питомої ваги вартості сільськогосподарських товарів/послуг (ДС9);

10) розрахунок сум податку на додану вартість за операціями із сільськогосподарськими товарами / послугами, що підлягають сплаті до державного бюджету та перерахуванню на спеціальний рахунок (ДС10).

Додатки 2, 3, 4 додаються лише до декларації 0110.

Додатки 1, 6, 7, 8 додаються до декларацій 0110/0121-0123/0130 за наявності подій, які підлягають відображенню у таких додатках.

Додатки 9 та 10 додаються до декларацій 0121-0123/0130.

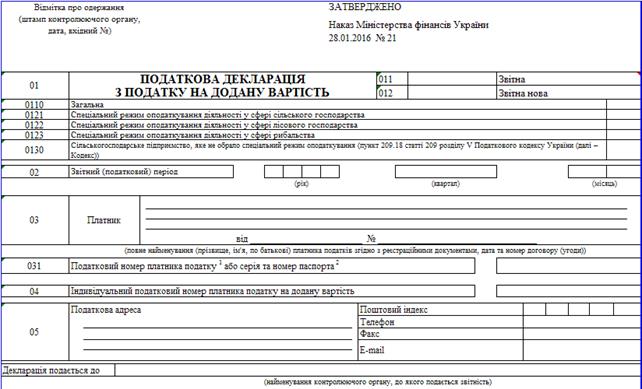

Декларація складається із вступної частини (рис. 2.2), службових полів, трьох розділів та обов'язкових додатків.

Рис. 2.2. Вступна частина Податкової декларації

з податку на додану вартість.

У спеціальному полі для відміток про тип декларації (рядки 011, 012) у другій колонці проставляється позначка "х" у рядку спеціального поля, яке відповідає типу декларації. Перша колонка спеціального поля містить код типу декларації, третя - назву типу декларації.

У спеціальних полях для відміток рядків 0110-0130 проставляється позначка "х":

- у полі 0110 декларації, у якій відображаються розрахунки з бюджетом;

- у полях 0121-0123 декларації платника податку - сільськогосподарського підприємства, який застосовує спеціальний режим оподаткування діяльності у сфері сільського та лісового господарства, а також рибальства, для тих видів діяльності, які провадить таке сільськогосподарське підприємство;

- у полі 0130 декларації платника податку - сільськогосподарського підприємства, який відповідає вимогам статті 209 розділу V Кодексу, але не обрав спеціального режиму оподаткування діяльності у сфері сільського, лісового господарства і рибальства та реалізує молоко, худобу, птицю, вовну власного виробництва, а також молочні продукти, молочну сировину та м'ясопродукти, вироблені у власних переробних цехах.

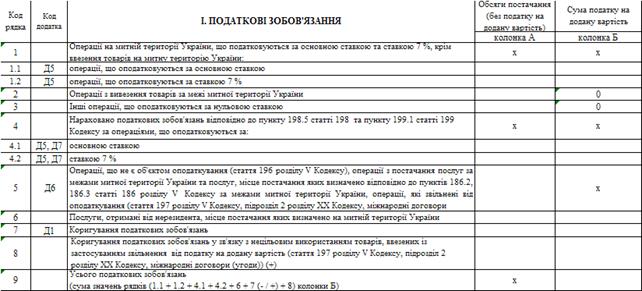

У рядках 1 – 6 колонки А розділу 1 декларації (рис. 2.3) вказуються загальні обсяги постачання звітного періоду, які оподатковуються за основною ставкою та ставкою 7%, за нульовою ставкою, звільнені від оподаткування відповідно до статті 197 розділу V Податкового кодексу України, звільнені від оподаткування відповідно до міжнародних договорів (угод), та обсяги постачання, що не є об’єктом оподаткування відповідно до статті 196 розділу V Кодексу, та ті, що не оподатковуються у зв’язку з визначенням місця постачання послуг за межами митної території України відповідно до пунктів 186.2, 186.3 статті 186 розділу V Кодексу або постачання послуг за межами митної території України.

Рис. 2.3. Розділ І Податкової декларації з податку на додану вартість.

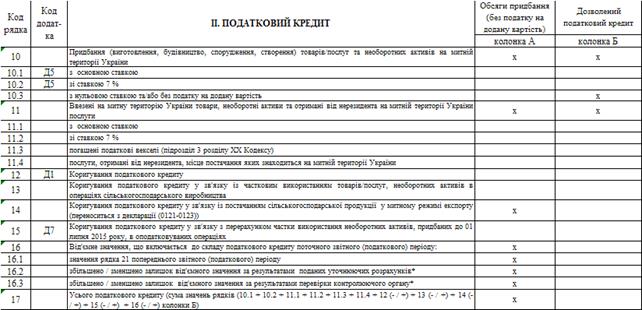

До розділу II «Податковий кредит» (рис. 2.4) (рядки 10 – 12 декларації) включаються обсяги придбання (виготовлення, будівництва, спорудження, створення) з податком на додану вартість або без податку на додану вартість товарів/послуг, необоротних активів на митній території України, імпортованих товарів, необоротних активів, отриманих на митній території України від нерезидента послуг.

Рис. 2.4. Розділ ІІ Податкової декларації з податку на додану вартість.

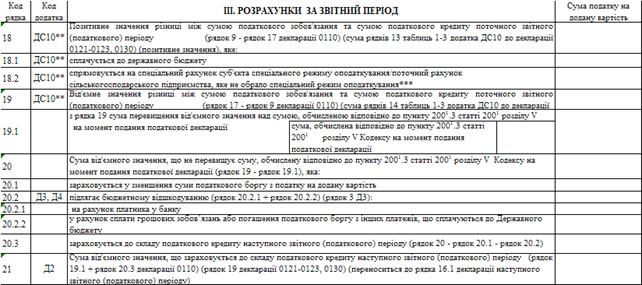

Якщо в результаті розрахунку різниці між сумою податкових зобов'язань (рядок 9) декларації 0110 і податкового кредиту (рядок 17) декларації 0110 отримано позитивне значення, то заповнюється рядок 18 декларації 0110 (рис. 2.5)

Рис. 2.5. Розділ ІІІ Податкової декларації з податку на додану вартість

Рядок 18 декларації 0121-0123/0130 дорівнює сумі значень рядків 13 таблиць 1-3 (ДС 10). У рядку 18 вказується сума податку на додану вартість, яка підлягає нарахуванню за підсумками поточного звітного (податкового) періоду та:

- сплачується до загального фонду державного бюджету - рядок 18.1 декларації 0110, 0121-0123, 0130. Рядок 18.1 декларації 0121-0123/0130 дорівнює сумі значень рядків 13.1 таблиць 1-3 (ДС 10);

- спрямовується на спеціальний рахунок суб’єкта спеціального режиму оподаткування - рядок 18.2 декларації 0121-0123; При заповненні рядка 18.2 декларації 0121-0123 обов’язковим є зазначення в декларації реквізитів спеціального рахунку сільськогосподарського підприємства;

- спрямовується на поточний рахунок сільськогосподарського підприємства, яке не обрало спеціального режиму оподаткування, - рядок 18.2 декларації 0130.

При заповненні рядка 18.2 декларації 0130 обов’язковим є зазначення в декларації реквізитів поточного рахунку сільськогосподарського підприємства. Рядок 18.2 декларації 0121-0123/0130 дорівнює сумі значень рядків 13.2 таблиць 1-3 (ДС 10).

При заповненні рядків 18, 18.1 та 18.2 декларації 0121-0123/0130 обов’язковим є подання (ДС 10);

Якщо в результаті розрахунку значення різниці між сумою податкових зобов'язань (рядок 9) декларації 0110 і податкового кредиту (рядок 17) декларації 0110 отримано від’ємне значення, то заповнюється рядок 19 декларації 0110.

Рядок 19 декларації 0121-0123/0130 дорівнює сумі значень рядків 14 таблиць 1-3 (ДС 10) та переноситься до рядка 21 декларації 0121-0123/0130.

У декларації 0121-0123/0130 одночасно може бути заповнено рядки 18, 18.1, 18.2 та 19 у разі, якщо за результатами звітного (податкового) періоду за окремими операціями, визначеними підпунктами "а" - "в" пункту 209.2 статті 209 Кодексу, різниця між сумою податкових зобов'язань і податкового кредиту має позитивне значення, а за іншими такими операціями - від’ємне значення.

При від’ємному значенні суми податку на додану вартість, розрахованої інвестором (оператором) за угодою про розподіл продукції, така сума підлягає відшкодуванню інвестору (оператору) в порядку та строки, передбачені угодою про розподіл продукції, затвердженою Кабінетом Міністрів України. При цьому інвестор (оператор) має право на автоматичне бюджетне відшкодування такої суми в повному обсязі.

З рядка 19 визначається сума перевищення від'ємного значення над сумою, обчисленою відповідно до пункту 200 -1. 3 статті 200 -1 розділу V Кодексу на момент подання податкової декларації. Визначена сума вказується у рядку 19.1 та зараховується до складу податкового кредиту наступного звітного (податкового) періоду (рядок 21).

У разі якщо сума від'ємного значення (рядок 19) менша або дорівнює сумі, обчисленій відповідно до пункту 200 -1. 3 статті 200 -1 розділу V Кодексу на момент подання податкової декларації, рядок 19.1 не заповнюється.

Сума, обчислена відповідно до пункту 200 -1. 3 статті 200 -1 розділу V Кодексу на момент подання податкової декларації, зазначається у відповідному службовому полі у рядку 19.1. Сума від'ємного значення, що не перевищує суми, обчисленої відповідно до пункту 200 -1. 3статті 200 -1 розділу V Кодексу на момент подання податкової декларації (рядок 19 - рядок 19.1), зазначається у рядку 20. Сума від'ємного значення (рядок 20 у декларації 0110):

- зараховується у зменшення суми податкового боргу, що виник за попередні звітні (податкові) періоди (у тому числі розстроченого або відстроченого відповідно до Кодексу), в частині, що не перевищує суми, обчисленої відповідно до пункту 200 -1. 3 статті 200 -1 розділу V Кодексу на момент подання податкової декларації (відображається у рядку 20.1);

- підлягає бюджетному відшкодуванню (відображається у рядку 20.2): на рахунок платника у банку (відображається у рядку 20.2.1) та/або у рахунок сплати грошових зобов’язань або погашення податкового боргу з інших платежів, що сплачуються до Державного бюджету України (відображається у рядку 20.2.2).

Платники податку, які відповідно до статті 200 розділу V Кодексу мають право на бюджетне відшкодування податку на додану вартість, здійснюють розрахунок бюджетного відшкодування та додають до декларації 0110 (Д3) та (Д4).

Розрахунок суми бюджетного відшкодування здійснюється в межах суми, обчисленої відповідно до пункту 200 -1. 3 статті 200 -1 розділу V Кодексу на момент подання податкової декларації, за вирахуванням від'ємного значення поточного звітного (податкового) періоду, зарахованого у зменшення суми податкового боргу з податку на додану вартість.

Значення рядка 3 (Д3) переноситься до рядка 20.2 декларації 0110 та зараховується до складу податкового кредиту наступного звітного (податкового) періоду.

При заповненні рядка 20.2 обов’язковим є подання (Д3) та (Д4).

Залишок від’ємного значення після вирахування суми податкового боргу та суми бюджетного відшкодування (рядок 20 - рядок 20.1 - рядок 20.2) відображається у рядку 20.3.

Рядки 19.1, 20, 20.1, 20.2, 20.2.1, 20.2.2, 20.3 у декларації 0121-0123/0130 не заповнюються. Сума від'ємного значення, що зараховується до складу податкового кредиту наступного звітного (податкового) періоду (рядок 19.1 + рядок 20.3), відображається у рядку 21 та переноситься до рядка 16.1 наступного звітного (податкового) періоду.

У декларації 0121-0123/0130 до рядка 21 переноситься значення рядка 19.