Анализ имущественного положения организации включает анализ состава и структуры бухгалтерского баланса в динамике структуры и динамики основных средств.

В соответствии с принятой методикой определяют соотношение отдельных статей актива и пассива баланса, их удельный вес в общем итоге баланса, рассчитывают суммы отклонений в структуре основных статей баланса, сумме чистых активов организации и дают оценку выявленным изменениям на момент проведения анализа. Используют стандартные приемы финансового анализа: горизонтальный, вертикальный, коэффициентный анализ.

Оценку имущества и источников его финансирования проводят с помощью обычной формы бухгалтерского баланса с пояснениями или сравнительного аналитического баланса-нетто, который готовится путем уплотнения отдельных статей и объединения их по составу в отдельные экономические разделы.

Рост активов свидетельствует об увеличении имущественного потенциала организации.

В ходе анализа пассивной части баланса обращают внимание на структуру капитала, определяя долю собственного капитала в общем объеме источников средств, изменение объема и структуры капитала по сравнению с предыдущими отчетными датами.

К отрицательным тенденциям относят уменьшение валюты баланса, увеличение доли краткосрочной и долгосрочной дебиторской задолженности и увеличение доли просроченной дебиторской (кредиторской) задолженности в валюте баланса.

Положительными тенденциями, как правило, следует считать: стабильно устойчивое увеличение суммы валюты баланса; превышение темпов роста оборотных активов над темпами роста необоротных активов и темпов роста собственного капитала над темпами роста заемного капитала; совпадение темпов прироста дебиторской и кредиторской задолженности. Расчет среднегодовых значений часто дает возможность получить более точное представление о состоянии имущества и его источников в течение анализируемого периода. Необходимо учитывать особенности в организации операционного цикла предприятий различных видов экономической деятельности.

Величина чистых активов организации указана в пояснениях к балансу и представляет собой стоимостную оценку имущества организации после формального или фактического удовлетворения всех требований третьих лиц. В первом случае расчет ведется по балансовым оценкам, а во втором — по рыночным оценкам.

Чистые активы = {внеоборотные активы + [оборотные активы — задолженность учредителей по взносам в уставный капитал]} — [долгосрочные обязательства + + (краткосрочные обязательства — доходы будущих периодов)].

Для оценки имущественного положения организации в части основных средств служит ряд показателей:

1. Доля активной части основных средств в моментных и средних оценках. К активной части аналитики могут отнести все основные средства, за исключением зданий и сооружений, или только машины, оборудование и транспортные средства. Расчет осуществляют по первоначальной или остаточной стоимости. Рост значений показателя рассматривают как благоприятную тенденцию.

2. Коэффициент износа характеризует долю стоимости основных средств, списанную на затраты в предшествующих периодах, в первоначальной (восстановительной) стоимости.

3. Дополнением этого показателя до 100% (или единицы) является коэффициент годности. Интерпретация показателей связана с понятием амортизации. Амортизация представляет собой процесс распределения на готовую продукцию единовременных вложений в основные средства. В экономической литературе встречается описание нескольких методов амортизации. В РФ для целей налогового учета применяют линейную и ускоренную амортизацию. Коэффициенты годности и износа не дают точной характеристики состояния основных средств по ряду причин, но рекомендательно значение коэффициента износа не должно превышать 50%.

4. Коэффициент обновления показывает, какую часть от имеющихся на конец отчетного периода основных средств составляют новые основные средства.

5. Коэффициент выбытия определяет, какая часть основных средств, с которыми предприятие начало деятельность в отчетном периоде, выбыла из-за ветхости и по другим причинам. В пояснениях к бухгалтерскому балансу приводятся данные обо всех поступивших (выбывших) основных средствах и сумме амортизационных отчислений по группам основных средств.

3. Анализ финансового состояния

Анализ финансового состояния предполагает обобщенную оценку состояния организации с позиции ликвидности и платежеспособности, финансовой устойчивости и деловой активности на определенный период времени. Под ликвидностью понимают способность организации трансформировать свои активы в денежные средства и, в случае необходимости, оплатить краткосрочные обязательства. Коэффициенты ликвидности предприятия позволяют определить способность предприятия оплатить свои краткосрочные обязательства в течение отчетного периода. Наиболее важными среди них с точки зрения финансового менеджмента являются следующие: коэффициент общей (текущей) ликвидности; коэффициент срочной ликвидности; коэффициент абсолютной ликвидности; сумма чистого оборотного капитала.

Коэффициент общей ликвидности рассчитывается как частное от деления оборотных средств на краткосрочные обязательства и показывает, достаточно ли у предприятия средств, которые могут быть использованы для погашения его краткосрочных обязательств в течение определенного периода. Согласно общепринятым международным стандартам, считается, что значение этого коэффициента должно находиться в пределах от единицы до двух. Нижняя граница обусловлена тем, что оборотных средств должно быть достаточно для погашения краткосрочных обязательств, иначе предприятие окажется под угрозой банкротства. Превышение оборотных средств над краткосрочными обязательствами более чем в 2-3 раза и может свидетельствовать о нерациональной структуре капитала.

Коэффициент срочной ликвидности раскрывает отношение наиболее ликвидной части оборотных средств (денежных средств, краткосрочных финансовых вложений и дебиторской задолженности) к краткосрочным обязательствам. По международным стандартам уровень коэффициента срочной ликвидности должен быть выше единицы. В России же его оптимальное значение определено как 0,7-0,8. Необходимость расчета данного коэффициента вызвана тем, что ликвидность отдельных видов оборотных средств не одинакова. В практике российского финансового менеджмента коэффициент срочной ликвидности рассчитывается редко.

Коэффициент абсолютной ликвидности рассчитывается как отношение денежных средства к краткосрочным обязательствам. Оптимальный уровень данного коэффициента в России считается равным 0,1-0,2.

Важным показателем в изучении, анализе ликвидности предприятия является чистый оборотный капитал, величина которого находится как разность между оборотными активами фирмы и ее краткосрочными обязательствами. На финансовом положении предприятия отрицательно сказывается как недостаток, так и излишек чистого оборотного капитала. Недостаток чистого оборотного капитала может привести к устойчивой неплатежеспособности и повышает вероятность банкротства организации. Значительное превышение чистого оборотного капитала над оптимальной для данной организации потребностью свидетельствует о неэффективном использовании ресурсов. Примерами являются выпуск акций или получение кредитов без реальной потребности в них для хозяйственной деятельности предприятия, нерациональное использование прибыли.

Анализ финансовой устойчивости предприятия является важнейшим этапом оценки его деятельности и финансово-экономического благополучия, отражает результат его текущего, инвестиционного и финансового развития, содержит необходимую информацию для инвесторов, а также характеризует способность предприятия отвечать по своим долгам и обязательствам и наращивать свой экономический потенциал.

Под финансовой устойчивостью предприятия следует понимать его платежеспособность во времени с соблюдением условия финансового равновесия между собственными и заемными финансовыми средствами. Финансовое равновесие представляет собой такое соотношение собственных и заемных средств предприятия, при котором за счет собственных средств полностью могут быть погашены прежние и новые долги. Рассчитанная по определенным правилам точка финансового равновесия не позволяет предприятию, с одной стороны, увеличивать заемные средства, а с другой — нерационально использовать уже накопленные собственные средства. Если принимать во внимание, что собственные и заемные финансовые ресурсы проходят стадии образования, распределения и выплаты, а их конечная величина идет на пополнение имущества, то проведение анализа финансовой устойчивости на каждой из этих стадий дает возможность определить условия укрепления или потери финансового равновесия. Абсолютными показателями финансовой устойчивости являются показатели, характеризующие степень обеспеченности запасов и затрат источниками их формирования.

Для оценки состояния запасов и затрат используют данные группы статей «Запасы» II раздела актива баланса. Для характеристики источников формирования запасов определяют три основных показателя:

Наличие собственных оборотных средств (СОС) как разница между собственным капиталом (I раздел пассива баланса) и внеоборотными активами (I раздел актива баланса). Этот показатель характеризует чистый оборотный капитал. Его увеличение по сравнению с предыдущим периодом свидетельствует о дальнейшем развитии деятельности предприятия.

Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (СД), определяемое путем увеличения предыдущего показателя на сумму долгосрочных обязательств.

Общая величина основных источников формирования запасов и затрат (ОИ), определяемая путем увеличения предыдущего показателя на сумму краткосрочных обязательств.

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками их формирования:

1. Излишек (Фсос = 1) или недостаток (Фсос = 0) собственных оборотных средств: Фсос = СОС — запасы.

2. Излишек (Фсд =1) или недостаток (Фсд = 0) собственных и долгосрочных источников формирования запасов: Фсд= СД — запасы.

3. Излишек (Фои =1) или недостаток (Фои = 0) общей величины основных источников формирования запасов: Фои = ОИ — запасы.

С помощью этих показателей определяется трехкомпонентный тип финансовой устойчивости в виде вектора чисел S = {Фсос, Фсд, Фои}. В зависимости от содержания вектора S для характеристики финансовой ситуации на предприятии выделяется четыре типа финансовой устойчивости.

Первый тип — абсолютная финансовая устойчивость S = {1, 1, 1}. Характеризуется тем, что все запасы предприятия покрываются собственными оборотными средствами, т. е. организация не зависит от внешних кредиторов. Такая ситуация встречается крайне редко. Может быть связана с отсутствием желания и возможности собственников или умения руководства привлекать внешние источники финансирования.

Второй тип — нормальная финансовая устойчивость S = {0, 1, 1}. В этой ситуации предприятие использует для покрытия запасов помимо собственных оборотных и долгосрочные привлеченные средства. Такой тип финансирования запасов является «нормальным» с позиции финансового менеджмента. Является наиболее желательным для предприятия.

Третий тип — неустойчивое финансовое положение S = {0, 0, 1}. Характеризуется нарушением платежеспособности, при котором сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств, сокращения дебиторской задолженности, ускорения оборачиваемости запасов. Финансовая неустойчивость считается нормальной (допустимой), если величина привлекаемых для формирования запасов краткосрочных кредитов и заемных средств не превышает суммарной стоимости сырья, материалов и готовой продукции.

Четвертый тип — кризисное финансовое состояние S = {0, 0, 0}, при котором предприятие находится на грани банкротства, так как денежные средства, краткосрочные финансовые вложения и дебиторская задолженность не покрывают даже его кредиторской задолженности и просроченных ссуд.

Финансовая устойчивость предприятия характеризуется также системой финансовых коэффициентов. Они рассчитываются как соотношение абсолютных показателей актива и пассива бухгалтерского баланса на определенную отчетную дату. Анализ коэффициентов финансовой устойчивости заключается в сравнении их значений с базисными величинами, а также в изучении их динамики. К таким коэффициентам относятся следующие.

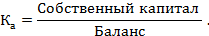

Коэффициент автономии (Kа) представляет собой одну из важнейших характеристик финансовой устойчивости предприятия, его независимость от заемного капитала и равен доле источников собственных средств в общем итоге баланса:

Чем выше значение данного коэффициента, тем более устойчивым, стабильным и независимым от внешних кредиторов является предприятие. На практике установлено, что общая сумма задолженности не должна превышать сумму общественных источников финансирования, т.е. источники финансирования должны быть хотя бы наполовину сформированы за счет собственных средств, таким образом, минимальное пороговое значение коэффициента автономии оценивается на уровне 0,5.

Коэффициент финансовой зависимости (Кзав) является обратным коэффициенту автономии:

Рост этого коэффициента в динамике означает увеличение доли заемных средств в финансировании предприятия. Если его значение равно единице, то это означает, что предприятие финансируется за счет только собственных средств, если превышает единицу — в финансировании деятельности предприятия используются заемные средства.

Коэффициент соотношения заемного и собственного капитала, или коэффициент финансового левериджа (Кфл), показывает соотношение заемных средств и собственного капитала:

Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Он показывает, сколько единиц заемных средств приходится на каждую единицу собственных. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т. е. о снижении финансовой устойчивости, и наоборот. Оптимальное значение данного коэффициента — Кфл ≤ 0,5, критическое — 1.

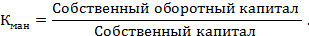

Коэффициент маневренности собственного капитала (Кман) показывает, какая часть собственного оборотного капитала находится в обороте, т. е. в той форме, которая позволяет свободно маневрировать этими средствами, а какая капитализирована. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств:

В зависимости от структуры капитала и отраслевой принадлежности этот показатель может изменяться (однако нормативом является интервал 0,4—0,6). Нормальной считается ситуация, когда коэффициент маневренности в динамике незначительно увеличивается. Резкий рост данного коэффициента не может свидетельствовать о нормальной деятельности предприятия, так как увеличение этого показателя возможно либо при росте собственного оборотного капитала, либо при уменьшении собственных источников финансирования.

Коэффициент привлечения долгосрочных кредитов и займов (Кпривл) характеризует структуру капитала:

Рост этого показателя в динамике — негативная тенденция, которая означает, что возрастает зависимость предприятия от внешних инвесторов.

Коэффициент независимости (Кнезав) капитализированных источников рассчитывается следующим образом:

Снижение коэффициента независимости в динамике является негативной тенденцией, означая, что с позиций долгосрочной перспективы предприятие все значительнее зависит от внешних инвесторов.

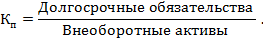

Коэффициент покрытия (Кп) долгосрочных вложений показывает, какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами:

Рост этого показателя в динамике говорит об усилении зависимости предприятия от внешних инвесторов-кредиторов.

Коэффициент обеспеченности (Кмз) материальных запасов собственными средствами рассчитывается следующим образом:

Рекомендуемый интервал изменения данного коэффициента — 0,6—0,8.

Коэффициент соотношения внеоборотных активов и собственного капитала (Квн) рассчитывается:

Показатель характеризует обеспечение внеоборотных активов собственными средствами. Оптимальное значение данного коэффициента находится в интервале5—1,0. Показатель меньше 0,5 означает, что предприятие использует собственный капитал в основном для формирования оборотных активов, и расценивается негативно. Значение показателя более 1,0 свидетельствует об использовании долгосрочных заемных средств для формирования части внеоборотных активов. Показатель не должен быть значительно больше единицы.

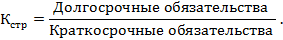

Коэффициент структуры заемного капитала (Kстр) рассчитывается следующим образом:

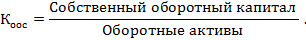

Коэффициент обеспечения оборотных активов собственным оборотным капиталом (Коос) рассчитывают как отношение собственного оборотного капитала ко всей величине оборотных активов:

Минимальное значение данного коэффициента равно 0,1, иначе структура финансирования определяется как неудовлетворительная. Увеличение показателя является положительной тенденцией.

Коэффициент отношения производственных активов и стоимости имущества (Kпа) рассчитывается:

Минимальное значение показателя — 0,5. Более высокий показатель свидетельствует об увеличении производственных возможностей предприятия.

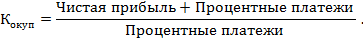

Коэффициент окупаемости процентов по кредитам (Кокуп) рассчитывается:

Коэффициент характеризует уровень защищенности кредиторов и должен иметь значение не менее трех.

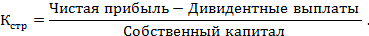

Для оценки финансовой стабильности предприятия используют также коэффициент стабильности экономического роста (Кстр):

Полученное значение коэффициента сравнивают с коэффициентом за предыдущий отчетный период, а также с аналогичными показателями других предприятий. Коэффициент характеризует стабильность получения прибыли, которая остается на предприятии для его развития и создания резерва. Если К = 0,2, то это означает, что прибыль в размере 20% собственного капитала за год направляется на развитие и на создание резервов предприятия.

Методика анализа названных выше коэффициентов состоит в сравнении: фактических коэффициентов текущего года с данными предыдущих периодов, с нормативами, с показателями конкурентов, с отраслевыми показателями. По результатам анализа абсолютных и относительных показателей финансовой устойчивости можно выявить сильные и слабые финансовые позиции различных предприятий, фирм. Менеджеры организаций используют эти данные для контроля платежеспособности. Кредиторы анализируют показатели устойчивости для оценки кредитоспособности организации. Финансовые эксперты на их основе сравнивают относительные преимущества различных предприятий.

Приступая к анализу деловой активности нужно учитывать, что в широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках товаров, труда и капитала. В контексте управления финансово-хозяйственной деятельностью предприятия количественная оценка и анализ деловой активности могут быть произведены по следующим трем направлениям: оценка степени выполнения плана (установленного вышестоящей организацией или самостоятельно) по основным показателям и анализ отклонений; оценка и обеспечение приемлемых темпов наращивания объемов финансово-хозяйственной деятельности; оценка уровня эффективности использования материальных, трудовых и финансовых ресурсов коммерческой организации для обеспечения рациональной структуры оборотных активов. Общая формула расчета оборачиваемости имеет следующий вид:

| Оборачиваемость средств или их источников |

| Выручка от продаж |

| Средняя за период величина средств или их источников |

=

При определении оборачиваемости отдельных составляющих капитала в знаменателе формулы оборачиваемости используют среднюю стоимость соответствующих средств или их источников. Оборачиваемость показывает скорость обращения анализируемых элементов средств или их источников и выражается числом оборотов. Увеличение скорости обращения (числа оборотов) свидетельствует об ускорении оборачиваемости и повышении деловой активности организации.

Кроме скорости оборота оборачиваемость капитала измеряют временем обращения или длительностью одного оборота и выражают в днях оборота. Показатель времени обращения отражает число дней, в течение которых оборотные средства совершают полный кругооборот. Общая формула времени обращения имеет вид:

| Время обращения средств или их источников |

| Число дней в периоде |

| Средняя за период величина средств или их источников |

| Выручка от продаж |

Для измерения тех или иных составляющих капитала в формуле времени обращения участвует средняя за период стоимость соответствующих средств или их источников. Увеличение времени обращения свидетельствует о замедлении оборачиваемости.

Оборачиваемость оборотных активов часто называют скоростью обращения оборотного капитала. Этот показатель характеризует скорость оборота всех мобильных средств предприятия. Его рост характеризуется положительно, если сочетается с ростом коэффициента оборачиваемости готовой продукции (товаров в торговле), и отрицательно, если коэффициент оборачиваемости готовой продукции уменьшается, так как при этом оборачиваемость оборотных средств ускоряется при одновременном затоваривании.

Оборачиваемость средств в расчетах (дебиторской задолженности). Данный индикатор показывает число оборотов дебиторской задолженности относительно выручки за период. Рост показателя в динамике рассматривается как положительная тенденция.

В предложенных выше формулах кроме выручки от продаж можно использовать показатель себестоимости реализованной за период продукции (работ, услуг). Например, при расчете оборачиваемости запасов и их элементов.

Снижение значения показателя свидетельствует об относительном увеличении производственных запасов и незавершенного производства и неоправданном отвлечении денежных средств из оборота.

Оборачиваемость кредиторской задолженности показывает увеличение или снижение коммерческого кредита, предоставляемого предприятию. Чем выше данный показатель, тем быстрее компания рассчитывается со своими кредиторами. Замедление оборачиваемости может означать как проблемы с оплатой, так и эффективную организацию взаимоотношений с поставщиками, обеспечивающую более выгодный, отложенный график платежей и использующую кредиторскую задолженность как источник получения дешевых финансовых ресурсов.

Тема 13. «Финансовое планирование и бюджетирование»

1. Базовые понятия. Бюджет и план

2. Инфраструктура бюджетного процесса

3. Взаимосвязь финансовой и бюджетной структур компании

1. Базовые понятия. Бюджет и план

Финансовое планирование является основной функцией управления финансами предприятия. Планирование финансовых показателей позволяет собственнику и руководству компании представлять будущее финансовое состояние как предприятия в целом, так и его отдельных бизнес-единиц, своевременно оценивать потребность в финансовых ресурсах для дальнейшего развития предприятия.

Основными задачами финансового планирования являются:

• обеспечение необходимыми финансовыми ресурсами выполнения производственно-хозяйственных и инвестиционных планов предприятия;

• планирование дивидендной политики;

• предоставление информации для выбора наиболее эффективных направлений инвестирования;

• определение сумм налоговых платежей с учетом законодательно разрешенных возможностей их минимизации;

• формирование содержания и перечня плановых документов, достаточных для проведения анализа будущего финансового состояния и расчета показателей эффективности деятельности предприятия;

• выявление лучших условий проведения расчетов с различными контрагентами, кредиторами и составление графиков платежей.

Каждая из названных задач должна быть реализована в разрезе краткосрочных (сроком до одного года), среднесрочных (до пяти лет) и перспективных планов.

Взаимосвязь всех видов финансовых планов обеспечивает непрерывность планирования и его стратегическую направленность на повышение стоимости предприятия.

Последовательность планирования включает в себя определенные этапы.

Во-первых, определение целей и их количественного выражения. Этот этап относится к уровню стратегического планирования и влияет на эффективность всей системы планирования на предприятии. Выбор целей зависит от согласованных действий и представлений о будущем компании всех участников процесса стратегического планирования, т. е. менеджмента компании и его собственников. На этапе стратегического планирования закладываются качественные и количественные показатели целей предприятия и концептуально согласовывается видение того, что надо делать для достижения поставленных целей. Как правило, целевые показатели охватывают показатели роста продаж, достижение определенных значений прибыли, свободного денежного потока, а также относительные показатели, например рентабельности продаж, среди которых в последние годы выделяются показатели маржи EBITDA. Кроме показателей прибыли и объема продаж в условиях финансового кризиса инвесторы придают большое значение динамике показателей, отражающих финансовую независимость предприятия и его способность погашать займы. К стратегическим показателям финансовых планов часто относят отношение суммы долгосрочных и краткосрочных займов и кредитов к величине EBITDA. Выбор целевых ориентиров зависит от качества составленных прогнозов макроэкономических показателей, способных оказать значительное влияние на финансово-хозяйственную деятельность предприятия и на деятельность его основных конкурентов.

Ввиду нестабильного развития экономики, постоянно меняющихся макроэкономических прогнозов, использованных при разработке показателей стратегических целей предприятия, в системе финансового планирования должна быть предусмотрена процедура корректировок целевых показателей.

Во-вторых, происходит конкретизация стратегических целей на среднесрочную перспективу, осуществляется моделирование будущего состояния предприятия с учетом стратегических планов. Для этого формируются показатели инвестиционной и производственной деятельности, определяется потребность в финансировании и способы привлечения капитала, конкретизируются действия по достижению стратегических показателей для самостоятельных бизнес-единиц, входящих в предприятие, детализируются показатели для отдельных функциональных, региональных и продуктовых подразделений компании. В процессе разработки бизнес-планов уточняются сроки выполнения инвестиционных программ, при этом используются количественные методы анализа с применением большого количества информации.

В-третьих, формируются детальные оперативные планы по реализации задач, сформулированных на втором этапе, и доводятся до конкретных исполнителей. Оперативное планирование охватывает в основном текущую деятельность предприятия, а также оперативные решения, обусловленные необходимостью реализации инвестиционных планов.

Важным инструментом оперативного финансового управления, включающим анализ, планирование, контроль исполнения плановых показателей, является бюджетирование. Бюджетирование трактуют:

• как процесс разработки и исполнения бюджетов;

• как управленческую технологию, направленную на реализацию стратегических целей посредством организации процедур планирования, контроля и анализа исполнения бюджетов предприятия.

Первая точка зрения акцентирует внимание на организации системы оперативного планирования, что обычно характерно для небольших предприятий, имеющих опыт планирования отдельных операций и стремящихся к достижению комплексного представления о результатах своей деятельности в будущем. Вторая точка зрения отражает возможности бюджетирования как инструмента управления стоимостью предприятия, включающего в себя все элементы управления. Планирование деятельности при этом выходит за рамки составления только оперативных планов, предполагая необходимость разработки как краткосрочных бюджетов, так и стратегических бюджетов. Системный подход к бюджетированию возможен на крупных предприятиях, использующих современные информационные технологии, и нацелен на повышение эффективности процесса управления в целом. Компании, внедряющие у себя бюджетирование, стремятся решить следующие задачи:

• сформировать единую информационную базу для принятия управленческих решений, в частности для разработки систем стимулирования сотрудников;

• получать реальные прогнозы финансово-хозяйственной деятельности предприятия;

• повысить согласованность действий различных подразделений компании;

• усилить направленность деятельности подразделений на выполнение стратегических задач;

• получить возможность своевременно реагировать на информацию об ухудшении финансовых показателей и предпринимать меры по недопущению развития кризисных явлений;

• усилить контроль за эффективным использованием ресурсов и денежных средств структурными подразделениями компании.

Реализация задач бюджетирования происходит в рамках организации бюджетного процесса.

Бюджетный процесс — это совокупность последовательных управленческих действий, включающих в себя постановку целей и выбор показателей стратегического планирования на предприятии, финансовое и операционное планирование, сопоставление плановых данных с фактическими, оценку результатов деятельности, формирование и проведение управленческого воздействия, а также корректировку целей, планов и бюджетов.

Бюджетирование как управленческая технология базируется на использовании определенного понятийного аппарата, который во многом является заимствованным из опыта зарубежных компаний. В силу особенностей перевода и интерпретации российскими специалистами встречаются различные обозначения одного и того же явления. Ключевыми понятиями являются «бюджет», «бюджетный период», «бюджетный цикл», составляющие основу построения системы бюджетирования. Система бюджетирования выступает как система управления, организованная в целях разработки и улучшения тактики планирования и распределения ресурсов, которая должна соответствовать стратегическим показателям деятельности предприятия.

Под бюджетом понимают план, составленный на следующий период в натуральном и денежном выражении, который определяет необходимые ресурсы для реализации целей предприятия в соответствующем периоде.

Бюджетный период (горизонт планирования) представляет собой срок, на который утверждается бюджет. Руководство предприятия по согласованию с собственниками может устанавливать его в зависимости от сроков предоставления внешней отчетности предприятия, и тогда он совпадает с календарным годом. С другой стороны, непредсказуемая рыночная ситуация, длительность операционного цикла, задачи стратегического развития предприятия, законодательные требования или обычаи делового оборота, с которыми должны считаться владельцы и руководство компании, могут влиять на сроки планирования, уменьшая или увеличивая их. Определение бюджетного периода предполагает уточнение уровня детализации интервалов планирования, задавая подпериоды бюджетирования, Так, годовой бюджет может состоять из бюджетов, подготовленных на кварталы, месяцы, декады и т. д. По оценкам специалистов, «горизонт прогнозирования» для инвесторов в нашей стране сейчас редко превышает три года.

Регулярно повторяющаяся последовательность процессов планирования, исполнения, контроля, анализа и управленческого воздействия, выполняемых в течение определенного интервала времени, составляет содержание бюджетного цикла предприятия.

В основе бюджетирования лежит подготовка главного бюджета (так называемого мастер-бюджета), определяющего на бюджетный период, как правило год, объем производства, использования материальных, трудовых и финансовых ресурсов компании. Мастер-бюджет состоит из операционных бюджетов (operating budget) и финансовых бюджетов (financial budget).

К финансовым бюджетам относят:

• бюджет движения денежных средств(cash budget). Бюджет движения денежных средств (БДДС) позволяет прогнозировать денежные потоки и управлять платежеспособностью и ликвидностью предприятия;

• бюджет капиталовложений, или инвестиционный бюджет, или бюджет капитала (capital expenditure budget). Инвестиционный бюджет представляет собой план капитальных затрат с указанием источников их финансирования;

• бюджет по балансовому листу(балансовый бюджет). Прогнозный баланс, или бюджет по балансовому листу (ББЛ), дает возможность прогнозировать имущественное состояние компании на конец бюджетного периода.

Операционные бюджеты составляются в рамках планирования операций по текущей деятельности и формируют итоговый бюджет доходов и расходов предприятия. К операционным бюджетам относятся: бюджет продаж, производственный бюджет, бюджет закупок, бюджет коммерческих расходов, бюджет общепроизводственных расходов, бюджет трудовых затрат, бюджет административно-хозяйственных расходов, прогнозный бюджет доходов и расходов.

Бюджет доходов и расходов (БДР) содержит показатели для планирования результатов хозяйственной деятельности компании.

На заключительном этапе планирования руководство предприятия должно иметь три основные бюджетные формы, отражающие прогнозные результаты деятельности предприятия в конце бюджетного периода и дающие возможность представить то, как будут выглядеть основные формы финансовой отчетности перед общим собранием акционеров:

• прогнозный отчет о доходах и расходах;

• прогнозный отчет о движении денежных средств;

• прогнозный баланс.

Основные бюджеты строятся путем обобщения данных, содержащихся в бюджетах всех входящих в компанию структурных подразделений, поэтому главный бюджет часто называют сводным бюджетом.

Помимо вышеназванных общепринятых видов бюджетов на практике может появиться необходимость в использовании дополнительной терминологии, обусловленной управленческими решениями в компании.

В зависимости от учета изменений на предприятиях могут разрабатываться гибкие бюджеты (многовариантные бюджеты переменных расходов) и фиксированные, или статичные, бюджеты (бюджеты постоянных расходов).

В гибком бюджете часть расходов, зависящая от объема производства и продаж, может быть пересчитана применительно к различным сценариям прогноза спроса на выпускаемую продукцию либо к фактическому объему продаж. Обычно гибкий бюджет используется для контроля нормируемых затрат.

Фиксированный бюджет применяется для планирования затрат, мало подверженных влиянию изменения уровня деловой активности, поэтому служит основой для планирования расходов на НИОКР, административную деятельность и т. п. Существуют следующие виды фиксированных бюджетов:

• бюджеты «от достигнутого» составляют на основании анализа выполнения бюджетов прошлых периодов с учетом ожидаемых изменений условий хозяйствования предприятия. Иногда такие бюджеты называют преемственными бюджетами;

• бюджеты «с нуля» (zero-based budgets).Этот вид бюджетов не учитывает прошлые результаты, а отталкивается от представлений того, какими должны быть затраты в будущем. Такой подход является более трудоемким, поскольку каждый раз бюджет разрабатывается с нуля. Бюджеты проектов являются наиболее частой разновидностью такого типа бюджетов.

По принципу разработки и направленности информационных потоков различают:

• бюджеты, построенные «снизу вверх»;

• бюджеты, построенные «сверху вниз».

На практике в чистом виде и тот и другой подход встречаются редко. Обычно процесс разработки и согласования бюджетов носит двусторонний характер, предполагающий разработку бюджетов низшими звеньями в пределах прогнозных значений отдельных показателей, согласованных с руководством.

В зависимости от обязательности исполнения выделяют бюджеты:

• директивные;

• индикативные.

Директивными бюджетами являются бюджеты, показатели которых не подлежат корректировке и являются обязательными для исполнения. Утвержденный квартальный бюджет движения денежных средств, как правило, является директивным и жестко контролируется руководством. Долгосрочный бюджет содержит прогнозные показатели, достижение которых желательно, но возможны уточнения и существенные корректировки.

По отношению к объекту бюджетирования выделяют:

• Функциональный бюджет. Планированию в данном случае подлежит определенная функциональная область деятельности предприятия, например бюджет закупок охватывает все операции подразделений компании, отвечающие за закупки.

• Операционный бюджет. В бюджете отражены все плановые показатели центра финансовой ответственности.

По признаку выделения уровня и объема ответственности:

• Бюджет предприятия представляет собой сводную информацию о бюджетах входящих в него подразделений и определяет потребность всего предприятия в ресурсах, необходимых для достижения поставленных целей.

• Бюджет центра финансовой ответственности состоит из доходов и/или затрат, относящихся к определенному подразделению, например отделу продаж, финансовому отделу и т. п.

• Бюджет проекта содержит перечень затрат и размер капитальных вложений, рассчитанный на период срока его реализации с детализацией по планируемым этапам сдачи работ в разрезе ресурсов. Срок реализации проекта может охватывать несколько периодов операционного бюджета.

• Постатейные бюджеты (line-item budgets) предусматривают жесткий контроль за целевым использованием средств, запланированных по каждой статье расходов. В случае экономии средств по данной статье перераспределение в пользу других статей этого центра ответственности обычно не происходит.