Налог на добавленную стоимость (НДС) – это универсальный косвенный налог. Универсальность означает, что им облагается реализация почти всех товаров.

НДС – не единственный универсальный косвенный налог. Кроме него к универсальным косвенным налогам относятся налог с оборота и налог с продаж, причем НДС самый молодой из всех. В то же время он является самым распространенным в мире. Чем обусловлено его широкое применение?

Для того чтобы ответить на этот вопрос, а заодно глубже понять экономическую сущность НДС, необходимо рассмотреть недостатки налога с оборота, который был предшественником НДС.

Схему взимания налога с оборота можно представить (очень условно) следующим образом (рис. 7).

Рис. 7. Схема взимания налога с оборота

Рис. 7. Схема взимания налога с оборота

Товар проходит 4 стадии: добыча сырья, обработка сырья и изготовление продукции, хранение на оптовом складе и продажа в розницу. Каждой из операций занимается отдельное предприятие. Оборот по реализации каждого предприятия облагается 10 %-ным налогом. На схеме указаны цены реализации каждого предприятия и налог, который приходится платить при реализации.

Как видно из схемы, основной недостаток налога с оборота – многократное налогообложение стоимости товара. В рассматриваемом случае стоимость добытого сырья облагается налогом четыре раза: один – как стоимость самостоятельного товара, второй – как часть стоимости товара, изготовленного обрабатывающим предприятием, третий – как часть стоимости товара, реализуемого с оптовой базы и четвертый – как часть стоимости товара, реализуемого розничным магазином. Аналогично, стоимость, добавленная обработкой сырья, облагается налогом три раза, оптовая наценка – два раза, и только розничная наценка облагается один раз. В итоге, общая сумма налогов, которые приходится платить по данному товару, составляет 85 ден. ед. ( .

.

Конечно, данный недостаток устраняется снижением и дифференциацией ставок налога, но многократное налогообложение усиливает стимулы к увеличению размеров предприятий.

Если добывающее предприятие начнет самостоятельно заниматься его обработкой, или обрабатывающее предприятие приобретет месторождение сырья, то оборот по передаче сырья в обработку станет внутренним и выйдет из-под налогообложения налогом с оборота. Это позволит сэкономить 10 единиц налога (рис. 8).

Рис. 8. Влияние налога с оборота на размеры предприятий (объединение добычи сырья и производства товара)

Следующий шаг – создать оптовое подразделение внутри предприятия и сэкономить еще 20 единиц (рис. 9).

Рис. 9. Влияние налога с оборота на размеры предприятий (объединение добычи сырья, производства и оптовой продажи товара)

Ну и, наконец, создать собственную розничную сеть для максимальной налоговой экономии, когда двойное налогообложение исключено полностью (рис. 10).

Рис. 10. Влияние налога с оборота на размеры предприятий (объединение всех операций)

Налог с оборота заставляет предприятие включать в себя всю цепочку операций от добычи сырья до конечных продаж, но всегда ли это эффективно с чисто экономической точки зрения. Наверное, нет. Поэтому правительствам необходимо было найти налог, которым, с одной стороны, облагались бы все реализуемые товары, а с другой стороны, взимание которого не приводило бы к двойному налогообложению. Лучше всего на эту роль подходил налог на добавленную стоимость.

Идея НДС состоит в том, чтобы взимать налог не со всей стоимости реализуемых товаров, а только с их добавленной стоимости. Схема взимания НДСпо 10 %-ной ставке выглядит следующим образом (рис. 11).

Рис. 11. Схема взимания налога на добавленную стоимость

Как видно из схемы, НДС не приводит к двойному налогообложению и не стимулирует увеличение размеров предприятий. Например, объединение добычи и обработки в одном предприятии просто увеличит создаваемую им добавленную стоимость и налог.

Добавленная стоимость определяется как разница между выручкой и суммой материальных затрат или как сумма амортизации, заработной платы, прибыли и процента.

Однако, для целей налогообложения содержание добавленной стоимости серьезно изменяется: из выручки вычитаются не только сумма материальных затрат, а стоимость всех приобретенных товаров, работ и услуг. Соответственно, если определять добавленную стоимость для целей налогообложения суммированием, то слагаемыми будут только заработная плата, прибыль и процент.

Такое искажение содержания добавленной стоимости вызвано практическими соображениями, связанными со сложностями дифференциации налогообложения ряда товаров, которые могут быть использованы как для производственного, так и для конечного потребления.

На основе двух способов расчета добавленной стоимости возникло три метода определения обязательств по НДС: метод сложения, метод вычитания и метод счетов-фактур.

Метод сложения является наиболее простым. При его использовании НДС определяется как произведение налоговой ставки и суммы заработной платы, прибыли и процента.

В то же время, использование метода сложения приводит к проблемам контроля за полнотой исчисления и уплаты НДС, характерным для подоходного и корпоративного налогов. Метод сложения также неприменим для реализации принципа взимания косвенных налогов в стране назначения товаров, важного для международной торговли. В связи с этими недостатками метод сложения, несмотря на свою простоту, редко применяется на практике и ни в одной стране не используется в качестве основного.

Более предпочтительным с точки зрения налогового контроля является метод вычитания, при котором НДС определяется как произведение налоговой ставки на разность между выручкой и стоимостью приобретенных товаров, работ, услуг, поскольку он позволяет использовать для проверки полноты исчисления налога такой эффективный способ документального контроля как встречная проверка.

Тем не менее, метод вычитания требует дополнительного учета при дифференцированных ставках НДС и, так же, как и метод сложения, затрудняет применение принципа взимания косвенных налогов в стране назначения товара, поэтому обычно используется в качестве дополнительного.

Основным же методом определения обязательств по НДС в подавляющем большинстве стран (в том числе и в России) является метод счетов-фактур. При использовании этого метода в документооборот вводится специальный документ, составляемый продавцом при реализации товара – счет-фактура, в котором, в частности, указывается цена реализуемого товара и налог, определяемый произведением цены товара на налоговую ставку. Счет-фактура составляется в двух экземплярах. Один остается у продавца, второй передается покупателю. Те счета-фактуры, которые наша фирма выписывает при продаже товаров, называются счета-фактуры выданные, а те, которые она получает от поставщиков при приобретении у них товаров – счета-фактуры полученные. Тогда НДС можно определить как разность между суммой налога по счетам-фактурам выданным и суммой налога по счетам фактурам полученным.

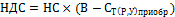

Несмотря на то, что при данном методе налог в счете-фактуре рассчитывается от полной цены товара, в конечном счете, каждая фирма платит налог только с добавленной стоимости. Это можно увидеть, сделав следующие преобразования.

Начнем с расчета НДС методом вычитания и придем к методу счетов-фактур.