Для анализа кредиторской задолженности используют те же методические приемы, что и при анализе дебиторской. Он включает изучение динамики долгов организации ее кредиторам, их количественную и качественную оценку, выявление причин роста или снижения, анализ структуры долговых обязательств и факторов ее изменения. Однако, являющейся частью имущества организации, долги кредиторам служат одним из источников его формирования. Источник этот в пределах обусловленного договором срока бесплатный для покупателя или потребителя, а зачастую бесплатный вообще, поскольку многие кредиторы не применяют штрафных санкций за просрочку платежей.

В связи с этим кредиторская задолженность становится одним из наиболее выгодных для покупателей способом кредитования, имеющим, однако, и «подводные камни», особенно когда должнику не удалось уплатить по счетам контрагентов в срок. Накопленные просроченные долги кредиторам грозят неисправному плательщику потерей доверия поставщиков и подрядчиков, банков, инвесторов и, в конечном счете, угрожают банкротством. С помощью экономического анализа находят тот порог допустимой задолженности, который позволяет воспользоваться ее преимуществами, но не дает перейти черту, за которой следуют потеря делового имиджа и связанные с этим негативные последствия. В ряде случаев организации необходимо пойти на уменьшение кредиторской задолженности с целью сокращения расходов по обслуживанию долга.

Хотя кредиторская задолженность обычно оценивается как источник краткосрочного привлечения денежных средств, нельзя руководствоваться принципом «чем больше, тем лучше». Существуют экономические и этические границы задолженности кредиторам. Долгое время считалось, что оптимальное соотношение собственных и заемных средств, так называемое золотое сечение баланса, должно находиться в пропорции 60: 40. Это гарантирует обеспечение кредиторской задолженности, своевременный возврат долгов и одновременно избавляет организацию-дебитора от угрозы долговой зависимости. В любом случае кредиторская задолженность должна быть использована для рационального вложения в наиболее ликвидные активы, приносящие максимальный доход.

Эффективность использования средств кредиторов организацией должником характеризует коэффициент оборачиваемости кредиторской задолженности (К Кз), и рассчитывается по формуле 7:

. (7)

. (7)

где К КЗ - коэффициент оборачиваемости кредиторской задолженности; Выручка – чистая выручка от продаж, руб.; Кз на начало года – кредиторская задолженность на начало года, руб., Кз на конец года – кредиторская задолженность на конец года, руб.

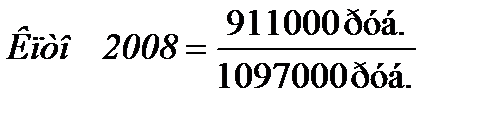

К Кз 2008 =  =14,51 раз

=14,51 раз

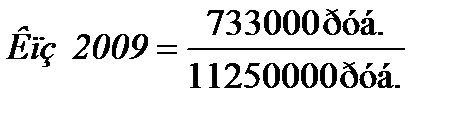

К Кз 2009 =  =5,46 раза

=5,46 раза

Коэффициент оборачиваемости кредиторской задолженности отражает скорость оборота долгов кредиторам в количестве оборотов за анализируемый период. Уменьшение числа оборотов кредиторской задолженности за исследуемый период свидетельствует о не погашенных текущих обязательствах перед кредиторами.

Показатель оборачиваемости кредиторской задолженности можно исчислить в днях (Об Кз), формула 8:

(8)

(8)

где Об Кз - оборачиваемости кредиторской задолженности, дни; К КЗ - коэффициент оборачиваемости кредиторской задолженности; 365 дней – количество дней в году, дни.

=25,16 дня

=25,16 дня

=66,85 дня

=66,85 дня

Рисунок 11. Динамика дебиторской задолженности по годам

Оборачиваемость кредиторской задолженности представлена на рис. 11 Данный показатель увеличился более чем в два раза, что говорит о неоплате обязательств и нарушении договорных обязательств перед кредиторами.

При одновременном уменьшении длительности оборота дебиторской и увеличении длительности оборота кредиторской задолженности у организации могут и не возникнуть проблемы с платежеспособностью.

Анализ оборачиваемости кредиторской задолженности позволяет судить о рациональности величины годового оборота средств в расчетах, выявить резервы ускорения оборачиваемости денежных средств, возможности увеличения их притока в кассу и на расчетные счета организации.

Величина дебиторской и кредиторской задолженности участвует в расчетах различных финансовых коэффициентов, характеризующих по данным баланса платежеспособность и финансовую устойчивость предприятия. К важнейшим из них относятся:

1) коэффициент покрытия текущих обязательств оборотными активами (Кпто), определяемый по формуле 9:

(9)

(9)

где Кпто - коэффициент покрытия текущих обязательств; Об А – оборотные активы, руб.; Краткосрочные А – краткосрочные активы, руб.

=0,83

=0,83

=1,01

=1,01

При увеличении удельного веса наиболее ликвидных активов, возврате дебиторской задолженности и сокращении неликвидных запасов значение этого относительного показателя повышается, что свидетельствует об усилении платежеспособности предприятия и реальности погашения его долговых

обязательств.

2) коэффициент покрытия задолженности (Кпз), определяемый по формуле 10:

(10)

(10)

Где Кпз - коэффициент покрытия задолженности, Дз – дебиторская задолженность, руб.; Кз – кредиторская задолженность, руб.

=0,44

=0,44

=0,59

=0,59

Увеличение значения данного показателя в течение двух периодов свидетельствует об уменьшении убытков организации. Более подробно об этом показателе рассказано в сравнительном анализе дебиторской и кредиторской задолженности.

3) коэффициент внутреннего долга (Квд), который рассчитывается по формуле 11:

(11)

(11)

где Квд - коэффициент внутреннего долга, З пп – задолженность перед персоналом, руб.; обязательства - обязательства, руб., выручка – чистая выручка от продаж, работ, услуг, руб.

=0,0006

=0,0006

= 0,0009

= 0,0009

Этот показатель характеризует общий уровень платежеспособности и оборачиваемости сумм по внутренним обязательствам организации. Данный показатель достаточно низкий, что свидетельствует о своевременном расчете с персоналом.

4) коэффициент задолженности другим организациям (Кз), который рассчитывается по формуле 12:

(12)

(12)

где Кз - коэффициент задолженности другим организациям; задолженность – задолженность другим организациям, руб.; выручка – чистая выручка от

продаж, руб.

=1,23

=1,23

=2,22

=2,22

Данный коэффициент характеризует вероятность расчета организации с прямыми кредиторами - контрагентами при условии получения выручки, сумма которой будет сохраняться на уровне среднемесячной. Среднемесячная выручка определяется путем деления выручки за год на 12 месяцев. Увеличение показателя в 2009 году свидетельствует о большой вероятности расчета с кредиторами в будущем.

Рис. 12 - Коэффициент задолженности другим организациям

Рис. 12 - Коэффициент задолженности другим организациям

5) коэффициент задолженности фискальной системе (Кф), который рассчитывается по формуле 13:

; (13)

; (13)

где Кф - коэффициент задолженности фискальной системе; задолженность - задолженность по налогам и сборам, руб.; выручка - чистая выручка от продаж, руб.; 12 – 12 месяцев.

=0,075

=0,075

=0,071

=0,071

Данный коэффициент характеризует возможность покрытия суммой, полученной среднемесячной выручки обязательств (задолженности) перед государственными внебюджетными фондами и бюджетом. Уменьшение этого показателя является положительной тенденцией, свидетельствующей об уменьшении обязательств перед бюджетом и своевременностью уплаты налогов в бюджет.

Данные для анализа к практическому заданию 13

Пассив за 2010 г. Западные электрические сети

| ПАССИВ | Код строки | На начало отчетного года | На конец отчетного периода | ||

| V. Краткосрочные обязательства | |||||

| Кредиторская задолженность | |||||

| в том числе: | |||||

| поставщики и подрядчики | |||||

| задолженность перед персоналом организации | |||||

| задолженность перед государственными внебюджетными фондами | |||||

| задолженность по налогам и сборам | |||||

| прочие кредиторы | |||||

| авансы полученные | |||||

| Доходы будущих периодов | |||||

| Внутрихозяйственные расчеты | |||||

| Итого по разделу V | |||||

| БАЛАНС (сумма строк 490 + 590 + 690) | |||||

Пассив за 2011 г.

| ПАССИВ | Код строки | На начало отчетного года | На конец отчетного периода | ||

| III. Капитал и резервы | |||||

| Добавочный капитал | |||||

| Итого по разделу III | |||||

| V. Краткосрочные обязательства | |||||

| Кредиторская задолженность | |||||

| в том числе: | |||||

| поставщики и подрядчики | |||||

| задолженность перед персоналом организации | |||||

| задолженность перед государственными внебюджетными фондами | |||||

| задолженность по налогам и сборам | |||||

| прочие кредиторы | |||||

| авансы полученные | |||||

| Доходы будущих периодов | |||||

| Внутрихозяйственные расчеты | |||||

| Итого по разделу V | |||||

| БАЛАНС (сумма строк 490 + 590 + 690) | |||||

Пассив за 2012 г.

| ПАССИВ | Код строки | На начало отчетного года | На конец отчетного периода | ||

| III. Капитал и резервы | |||||

| Добавочный капитал | |||||

| Итого по разделу III | |||||

| V. Краткосрочные обязательства | |||||

| Кредиторская задолженность | |||||

| в том числе: | |||||

| поставщики и подрядчики | |||||

| задолженность перед персоналом организации | |||||

| задолженность перед государственными внебюджетными фондами | |||||

| задолженность по налогам и сборам | |||||

| прочие кредиторы | |||||

| авансы полученные | |||||

| Доходы будущих периодов | |||||

| Внутрихозяйственные расчеты | |||||

| Итого по разделу V | |||||

| БАЛАНС (сумма строк 490 + 590 + 690) | |||||

Таким образом, анализ показал: Написать свои выводы по таблицам и рисункам.

Практическое задание № 14