Розрахунок тарифних ставок зі страхування життя має певні особливості, що пов’язані з об’єктом страхування. Цим об’єктом є життя людини, що постійно перебуває під ризиком різних небезпек, останньою з яких може бути і смерть застрахованого. Тому страхування життя передбачає страховий захист майнових інтересів застрахованої особи (або його вигодонабувача) шляхом страхових виплат при його дожитті до визначеного віку або закінчення терміну дії договору, а також у випадку смерті.

Ймовірність дожити до певного віку або закінчення терміну дії договору залежить в першу чергу від віку застрахованого в момент страхування і терміну дії договору страхування життя.

На підставі масових даних демографічної статистики та теорії ймовірності виявлена залежність смертності від віку, винайдені необхідні формули для розрахунків. За спеціально розробленою методикою з використанням цих формул складаються так звані таблиці смертності. Ці таблиці періодично перераховуються у зв’язку зі зміною показників смертності населення. Вона містить конкретні цифри смертності для кожного віку (в повних роках) в розрахунку на 100 тис. населення с послідовним зменшенням тих, що доживають при переході з однієї вікової групи в іншу, що має вік більший на один рік.

Тобто, таблиці смертності – це впорядкований ряд взаємопов’язаних величин, що характеризують зменшення з віком деякої сукупності народжених унаслідок смертності.

Таблиця смертності має такий вигляд (табл. 2).

До основних показників таблиці належать:

х – однорідні вікові групи населення;

l x – кількість осіб, що доживає до кожного наступного віку;

Для зручності використання до таблиці також включено:

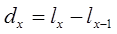

d x – кількість осіб, що помирає при переході від віку х до віку х +1:

(17)

(17)

q x – ймовірність смерті особи при переході від віку х до віку х +1:

(18)

(18)

p x – ймовірність дожиття до віку х +1:

(19)

(19)

Таблиця 2

Таблиця смертності (гіпотетичний приклад)

| х | l x | d x | q x | p x |

| 0,0182 | 0,9818 | |||

| 0,0018 | 0,9982 | |||

| … | … | … | … | … |

| 0,0082 | 0,9918 | |||

| 0,0087 | 0,9913 | |||

| 0,0094 | 0,9906 | |||

| 0,0101 | 0,9899 | |||

| 0,0109 | 0,9891 | |||

| 0,0118 | 0,9882 | |||

| 0,0127 | 0,9873 | |||

| 0,0136 | 0,9864 | |||

| 0,0145 | 0,9855 | |||

| 0,0153 | 0,9847 | |||

| 0,0160 | 0,9840 | |||

| … | … | … | … | … |

| 0,4436 | 0,5564 | |||

| 0,4730 | 0,5270 |

Слід зауважити, що p x + q x = 1.

Достовірність та математична точність даних таблиць смертності дозволяє використовувати їх для розрахунку нетто-ставок за видами страхування життя.

Уже було сказано, що особливою рисою договорів страхування життя є їх довгостроковість. Страхувальники сплачують або всю суму страхової премії відразу при укладанні договорів, або (що буває значно рідше) упродовж усього терміну страхування. Таким чином, утворюється великий проміжок часу від моменту надходження страхових платежів до моменту виконання зобов'язань.

Страхова компанія отримує в своє розпорядження значні суми тимчасово вільних коштів страхових резервів, які, згідно з чинним законодавством, можуть використовуватись страховиками у фінансовій та інвестиційній діяльності та забезпечувати додатковий прибуток. Тому при визначенні нетто-ставки страхова компанія повинна врахувати цей доход. Чим вища норма доходності, тим менша нетто-ставка.

У ст. 9 Закону України «Про страхування» зазначено, що в договорі страхування життя величина інвестиційного доходу не повинна перевищувати 4% річних.

Однак у даному випадку діє принципово інша схема нарахування відсотків, ніж нараховують банки своїм клієнтам на депозитні вклади, тобто шляхом приєднання до суми вкладу суми нарахованих відсотків. Страхові компанії діють дещо по-іншому.

Приклад:

На підставі таблиці смертності розрахувати для особи у віці 45 років:

а) ймовірність прожити ще один рік;

б) ймовірність померти впродовж наступного року життя;

в) ймовірність прожити ще два роки;

г) ймовірність померти впродовж наступних двох років;

д) ймовірність померти на третьому році життя у віці 48 років.

Рішення:

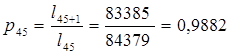

а) ймовірність прожити ще один рік:

;

б) ймовірність померти впродовж наступного року життя: ;

б) ймовірність померти впродовж наступного року життя:

;

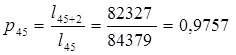

в) ймовірність прожити ще два роки: ;

в) ймовірність прожити ще два роки:

;

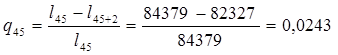

г) ймовірність померти впродовж наступних двох років: ;

г) ймовірність померти впродовж наступних двох років:

;

д) ймовірність померти на третьому році життя у віці 48 років: ;

д) ймовірність померти на третьому році життя у віці 48 років:

. .

|

Вони враховують отриманий страхувальником доходи при укладенні договору страхування життя шляхом попереднього зменшення своїх фінансових зобов'язань. Тому перед страховиків компаніями постає завдання обчислити суму, яка повинна бути внесена на поточний момент для того, щоб через визначений договором термін мати потрібну страхову суму. Визначення невідомої величини здійснюється за допомогою дисконтування, що дає змогу обчислити поточну вартість майбутньої виплати.

Тарифні ставки за договорами страхування життя бувають одноразовими та річними.

Одноразова ставка припускає сплату внеску на початку терміну страхування. При такій формі сплати внеску страхувальник відразу при укладанні договору виконує свої зобов’язання перед страховиком.

Річна ставка припускає поступову сплату фінансових зобов’язань страхувальника перед страховиком. Внески сплачуються раз на рік. Для сплати внесків може також бути надана ще і помісячна розстрочка.

Одноразова нетто-ставка зі страхування на дожиття для особи у віці х -років при терміну страхування років n -років в розрахунку на одиницю (100 грн.) страхової суми (або відсотках) (nEx) визначається за формулою:

(19)

(19)

| де | Lx+n – | кількість осіб, що доживає до віку x+n (за даними таблиці смертності); |

| Lx – | кількість осіб, що підлягає страхуванню (які досягли віку x- років зі 100 тис. народившихся; | |

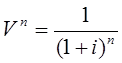

| Vn – | дисконтний множник, що визначається за формулою: |

(20)

(20)

| де | i – | норма доходності інвестицій; |

| n – | термін страхування. |

Одноразова нетто-ставка зі страхування на випадок смерті на певний термін (nAx) визначається за формулою:

(21)

(21)

| де | dx , dx+1 , dx+n-1 – | кількість осіб, що вмирає при переході від x- років до віку x+n по роках за термін страхування. |

На практиці частіше всього договори страхування життя мають змішаний характер, тобто поєднують у собі страхування як на випадок смерті так і на випадок дожиття. Тому одноразова нетто-ставка в цьому випадку дорівнює сумі розрахованих нетто-ставок:

(21)

(21)

Брутто-ставка визначається за формулою 3.12, тобто:

.

.

| де | f – доля навантаження у структурі тариф, %. |

Приклад:

Розрахувати одноразову брутто-ставку для страхувальника у віці 45 років, що застрахований за змішаним страхуванням життя терміном на три роки. Норма доходності – 4%. Частка навантаження у брутто-ставці – 5%.

Рішення:

1. Визначаємо одноразові нетто-ставки:

а)на дожиття:

;

б) на випадок смерті: ;

б) на випадок смерті:

;

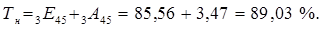

в) зі змішаного страхування життя: ;

в) зі змішаного страхування життя:

2. Визначаємо одноразову брутто ставку при змішаному страхуванні життя:

2. Визначаємо одноразову брутто ставку при змішаному страхуванні життя:

|

Одноразовий тариф не завжди є зручним для страхувальника. Більшість із них віддають перевагу довшому терміну виконання своїх зобов'язань. Тому в страхуванні життя використовуються не одноразові нетто-ставки, а нетто-ставки розстроченого характеру (річні, щомісячні, щоквартальні).

Для розрахунку річної нетто-ставки страхові компанії використовують спеціальні коефіцієнти розстрочки, величина яких залежить від норми доходності, віку страхувальника (застрахованого) та терміну сплати внесків. При цьому сума річних нетто-ставок буде більшою за суму одноразової нетто-ставки, оскільки страхова компанія отримує у своє розпорядження меншу суму грошей і, як наслідок, втрачає частину інвестиційного доходу.

У правилах страхування страхові компанії вказують щомісячні внески (з урахуванням навантаження), які визначають діленням річних внесків на 12.

На практиці для спрощення розрахунків страхових тарифів використовують спеціальні показники – комутаційні числа, які враховують зв'язок між даними таблиці смертності та дисконтуючими множниками при завданому рівні доходності.

6. Види страхових внесків (премій, платежів)

На основі страхового тарифу визначається розмір страхового внеску (страхового платежу, страхової премії), який виступає як плата за страхування, яку страхувальник зобов'язаний внести страховику згідно з договором страхування.

Приклад:

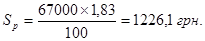

Розрахувати розмір страхового платежу (Sp) для прикладів 3.1, 3.2 та 3.4, якщо страхова сума за договором страхування складе 67 тис. грн.

Рішення:

1. Визначаємо страховий платіж для прикладу 3.1:

2. Визначаємо страховий платіж для прикладу 3.2:

2. Визначаємо страховий платіж для прикладу 3.2:

3. Визначаємо страховий платіж для прикладу 3.2:

3. Визначаємо страховий платіж для прикладу 3.2:

|

Страховий внесок або страхову премію можна розглядати з економічного, юридичного та математичного погляду.

Економічна сутність страхового внеску виявляється у тому, що він є частиною національного доходу, яку виділяє страхувальник з метою гарантування його інтересів від дії негативних подій.

З юридичного погляду страховий внесок можна визначити як грошовий вираз страхового зобов'язання, яке обумовлене та підтверджене шляхом укладання договору страхування між його учасниками.

У математичному розумінні страховий внесок – це платіж страхувальника страховику, який періодично повторюється.

В основу виділення окремих видів страхових платежів покладено такі ознаки:

− призначення внеску (ризиковий, нетто-премія, достатній внесок, брутто-внесок, накопичувальний (ощадний) внесок);

− вид ризиків (натуральні (змінні), постійні);

− форма сплати страхових внесків (одночасні, поточні, річні, розстрочені);

− термін сплати (авансові, наступні);

− спосіб обчислення (середні, ступеневі, індивідуальні) та інші.

За своїм призначенням страхові внески поділяють на:

− ризикову премію;

− накопичуваний внесок;

− нетто-премію;

− достатній внесок;

− брутто-премію.

Ризикова премія – чиста нетто-премія – частина страхового внеску у грошовій формі, призначена на покриття ризику.

Величина ризикової премії залежить від ступеня ймовірності настання страхового випадку. Ризиковий внесок можна розглядати як функцію, похідну від ймовірності реалізації ризику у часі та просторі.

Накопичувальний внесок – призначений для покриття платежів страхування у разі закінчення терміну страхування.

Під час дії договору страхування розмір накопичувального внеску змінюється.

Нетто-премія – частина страхового внеску, яка потрібна для покриття страхових платежів за певний проміжок часу за певним видом страхування.

Величина нетто-премії прямо залежить від розвитку ризику. Нетто-премія дорівнюватиме ризиковій премії у випадках, якщо простежується планомірний розвиток ризику.

Нетто-премія в майновому та особистому страхуванні має різну структуру, яка зумовлена характером видів страхування та їхнім призначенням. Нетто-премія майнового страхування складається з ризикової премії та стабілізаційного навантаження (надбавки). В актуарних розрахунках особистого страхування нетто-премія складається з ризикової премії та накопичувального внеску. Інколи до них додають стабілізаційне навантаження (надбавки).

Достатній внесок дорівнює сумі нетто-премії та навантаження, введеного для покриття витрат страховика. Достатній внесок можна розглядати як брутто-премію або тарифну ставку.

Брутто-премія – тарифна ставка страховика. Складається з достатнього внеску та надбавок на покриття витрат, пов'язаних з проведенням попереджувальних заходів, реклами, витрат на покриття збиткових видів страхування тощо.

Кожний елемент, введений до брутто-премії, призводить до збільшення всієї тарифної ставки (страхового тарифу).

За характером ризиків страхові внески класифікують на натуральні та постійні премії.

Натуральна премія – премія, яка призначена для покриття ризику за певний проміжок часу. Вона відповідає фактичному розвитку ризику.

Натуральна премія в певний період дорівнює ризиковій премії; з часом натуральна премія змінюється. За різними видами страхування вона виражається різними ставками. В договорах страхування, які розраховані на тривалий час, ризикова премія не залишається незмінною. Вона повторює щорічні зміни ризику.

Постійні (фіксовані) внески – страхові внески, які з часом не змінюються, а залишаються постійними.

За формою сплати страхові внески поділяють на одночасні, поточні та річні.

Одночасний внесок – страхова премія, яку страхувальник сплачує страховику за весь період страхування наперед.

Суму одночасного внеску визначають до моменту укладання договору страхування.

Поточний внесок – частина від загальних зобов'язань страхувальника стосовно страховика, тобто є частиною одночасного внеску.

Сума поточних внесків за конкретним видом страхування буде більшою одночасного внеску.

Річний внесок (премія) – одночасний страховий внесок за договором страхування, який має річний термін дії.

За часом сплати страхові внески поділяють на авансові платежі та наступну премію.

Авансовими платежами називають платежі, які сплачує страхувальник страховику завчасно - до настання терміну їхньої сплати, зазначеного в договорі. Авансові платежі зазвичай вносять за весь термін дії договору.

Наступна премія – платіж, внесений страхувальником після настання терміну сплати.

Залежно від того, як страхові внески відображають у балансі страховика, вони поділяються на перехідні платежі, ефективну премію та результативну премію.

Перехідні платежі. Страхові угоди досить часто укладають на один рік або кілька років. Здебільшого простежується не збігання календарного та страхового року. У випадку, коли річний страховий внесок сплачують у поточному календарному році, але відносять на період, який охоплює наступний календарний рік, проводиться розподіл страхової премії.

Та частина страхової премії, яка розподілена на наступний календарний рік, і називається перехідним платежем.

Результативна премія – це різниця між річною нетто-премією та перехідними платежами поточного року, які віднесено на наступний рік.

Величина результативної премії при інших рівних умовах залежить від періодичності сплати страхових платежів.

Ефективна премія – сума результативної премії та перехідних платежів, зарезервованих у поточному році та перенесених на наступний рік.

Ефективна премія – це вся сума поточних страхових платежів, якими володіє страховик у поточному році.