Рис 1. Основні етапи формування інвестиційної стратегії комерційним банком

В сучасних умовах зміни орієнтирів, напрямів інвестиційної діяльності, перегрупування сил і запровадження нових технологій, що супроводжують нові економічні умови розвитку комерційних банків у країні, прогнози вже можна вважати успішними, якщо вони близькі до реальності чи хоча б не повністю є помилковими. Загальна задача комерційного банку – розробка стратегічних напрямів розвитку банка на внутрішньому і зовнішньому ринках, враховуючи такі напрями:

- глобалізація фінансової політики;

- виникнення нових інформаційних технологій;

- закріплення позиції банку як фінансово-стійкого;

- забезпечення достатності власного капіталу на рівні, що відповідає міжнародним стандартам;

- розширення та вдосконалення участі банку в міжнародних системах розрахунків;

- формування розгалуженої мережі філій банку, що спеціалізуються як на окремих видах операцій, так і на всьому комплексі банківських послуг;

- розробка загальної стратегії комерційних банків;

- жорстока конкуренція за найбільш сприятливі умови вкладання ризикового капіталу;

- зниження витрат і збільшення доходів;

- раціоналізація організаційної та операційної структури;

- орієнтація на різні класи клієнтів;

- підвищення кваліфікації працівників комерційних банків.

Основна мета інвестиційної стратегії – підтримка відповідних пропорцій між первинним і вторинним резервом, а також мінімізація інвестиційного ризику через диверсифікацію.

Важливим напрямом інвестиційної стратегії є підтримка ліквідності, забезпечення відповідної прибутковості інвестицій за рахунок диверсифікації (розподілу інвестиційного портфеля між різними фінансовими інструментами та іншими активами задля зниження ризику).

Узагальнення поглядів вітчизняних та зарубіжних учених-економістів дозволяє рекомендувати певні принципи, якими необхідно керуватися при формуванні та реалізації кредитно-інвестиційної стратегії банку:

· узгодженість (стратегія банку має бути узгодженою зі стратегією розвитку економіки країни та регіону чи формуватися з їх урахуванням);

· оперативність (стратегія банку має своєчасно уточнюватися та оновлюватися, а ініціатива про створення чи вдосконалення стратегії має включати формулювання ключових ідей та схему організації роботи по вдосконаленню чи створенню нової стратегії);

· оптимальність (стратегія банку має охоплювати всі об’єкти управління банком, тобто всі процеси, що характеризують його діяльність. Крім того, при розробці стратегії мають бути оцінені сильні та слабкі сторони діяльності банку);

· тривалість (стратегія банку має розроблятися на довгий період, що і відрізняє її від тактики);

· визначеність (у стратегії банку має визначатися кінцевий термін досягнення мети).

6. Важливим елементом інвестиційної політики банків є інвестиційна стратегія та інвестиційна тактика. Інвестиційна стратегія банку є вихідним пунктом процесу управління і регулювання інвестиційною діяльністю і означає розробку довгострокових цілей інвестиційної діяльності та методів їх досягнення. Інвестиційна тактика банку – це розроблення оперативних, поточних або короткострокових цілей інвестиційної діяльності та методів їх досягнен-ня. Можна сказати, що інвестиційна тактика – це інвестиційна стратегія, деталізована до поточного часового періоду діяльності.

7. Інвестиційні операції комерційних банків – операції з усіма видами майнових та інтелектуальних цінностей, що вкладаються в об'єкти підприємницької та інших видів діяльності й приносять прибуток (дохід) або забезпечують соціальний ефект. Об'єктами інвестиційної діяльності є будь-яке майно, цінні папери, цільові грошові вклади, науково-технічна продукція, інтелектуальні цінності, інші об'єкти власності, майнові права. В умовах регульованої ринкової економіки без здійснення інвестиційної діяльності банками неможливе якісне проведення активних операцій. Маючи вільні грошові ресурси, банк повинен не тільки забезпечити їх збереження, отримати відповідний дохід, а й дбати про диверсифікацію та ліквідність. Цим вимогам відповідають інвестиційні операції комерційних банків.

Участь банків в інвестиційному процесі може здійснюватися за двома напрямами:

· за допомогою механізмів фондового ринку;

· за допомогою механізмів середнього та довгострокового кредитування.

Комерційні банки повинні в своїй інвестиційній діяльності мати тісний контакт з підприємствами. У випадку створення нового підприємства заснування його можливе за допомогою банківського капіталу як в рамках фінансово-промислових груп, так і поза ними. Фінансово-промисловими групами вважаються ті організації та структури, які утворюються шляхом об'єднання промислового і фінансового капіталів. В Україні банкам заборонено виступати в ролі головного підприємства згідно з Законом «Про фінансово-промислові групи».

Комерційний банк може брати участь у санації підприємства: він дає кошти підприємству, натомість одержує його цінні папери. Також можлива і передача державної частки капіталів підприємства в довірче управління банку, замість чого банк зобов'язується інвестувати певну суму коштів у це підприємство.

2. Довгострокове кредитування як форма участі банку в інвестиційному процесі

За допомогою механізмів середнього та довгострокового кредитування комерційний банк може брати участь в інвестиційному процесі. Довгострокові кредити банку є однією з найпоширеніших форм цієї участі. На відміну від засновницьких операцій, використання банківського кредиту стимулює споживачів інвестицій ефективніше використовувати кошти, щоб забезпечити погашення кредиту та відсотків за його користування.

Призначенням довгострокового кредитування є впровадження прямих інвестиційних заходів, реалізації витрат на придбання елементів основного капіталу.

До об'єктів довгострокового кредитування відносяться:

будівництво нових підприємств;

реконструкція, технічне переозброєння і розширення підприємств;

організація випуску нової продукції;

придбання науково-технічної продукції, інтелектуальних цінностей та інших об'єктів власності;

здійснення екологічних заходів.

Основними джерелами ресурсів для довгострокового кредитування можуть виступати власні кошти банку, державні кошти, а також залучені банком ресурси. У процесі надання довгострокового кредиту потенційний позичальник, окрім стандартного переліку документів, має подати за узгодженням з банком такі матеріали:

проектно-кошторисну документацію;

основні техніко-економічні показники проекту;

контракт на будівництво;

документи на право землекористування;

позитивне рішення екологічної експертизи;

план технічного переозброєння.

Цілі інвестиційної діяльності визначають форму інвестицій у цінні папери. Інвестиції можуть бути стратегічними і портфельними. Стратегічні інвестиції — це вкладання коштів у цінні папери конкретних емітентів. Мета стратегічних інвестицій — це формування контрольного пакету цінних паперів компанії (фірми) й управління її діяльністю. Портфельні інвестиції — це вкладення коштів у цінні папери різних видів, що належать різним емітентам, але управляються як єдине ціле. Мета портфельних інвестицій — це приріст капіталу на основі зростання курсової вартості портфеля й одержання прибутку від створення цінними паперами стабільних грошових потоків (дивідендів, процентів) при диверсифікації ризиків.

Згідно з чинним законодавством комерційні банки можуть здійснювати операції з цінними паперами у таких напрямах:

Як емітенти цінних паперів (випуск акцій, облігацій, ощадних і депозитних сертифікатів, емісія банківських векселів).

Як інвестори (вкладання коштів банків у цінні папери).

Як посередники, що виконують операції з цінними паперами в інтересах та за дорученням своїх клієнтів (брокерські операції, дилерські, довірчі, реєстраторські, депозитні, розрахунково-клірингові, консультаційні).

Торгівля цінними паперами - це здійснення угод щодо цінних паперів, які передбачають оплату цінними паперами проти їх поставки новому власнику на підставі договорів доручення чи комісії за рахунок своїх клієнтів (брокерська діяльність), або від свого імені і за свій рахунок з метою перепродажу третім особам (дилерські чи комерційні операції).

8. Банківські інвестиції мають власний економічний зміст. Інвестиційну діяльність банку в мікроекономічному аспекті - з точки зору банку як економічного суб'єкта - можна розглядати як діяльність, в процесі якої банк виступає в якості інвестора, вкладаючи свої ресурси на певний строк в створення чи придбання реальних фінансових активів з метою одержання прямих і опосередкованих доходів.

Разом з тим, інвестиційна діяльність банків має і інший аспект, пов'язаний зі здійсненням їх макроекономічної ролі як фінансових посередників. В цій якості банки сприяють реалізації інвестиційного попиту господарюючих суб'єктів, трансформації заощаджень і накопичень в інвестиції. Тому в макроекономічному аспекті під інвестиційною діяльністю банків мають на увазі діяльність, спрямовану на задоволення інвестиційних потреб економіки. Таким чином, інвестиційна діяльність банків має двоїсту природу: інвестиційна діяльність, що розглядається з точки зору економічного суб'єкту (банку), направлена на збільшення його доходів; ефективність інвестиційної діяльності в макроекономічному аспекті полягає у досягненні приросту суспільного капіталу.

Банківські інвестиції характеризують найчастіше як довгострокове розміщення активів банку у реальний сектор економіки з метою одержання прибутку [5, 5]. Систематизація і класифікація банківських інвестицій визначається різними підходами та класифікаційними ознаками, серед яких виділяють дві основні форми - це реальні і фінансові інвестиції. Саме вони визначають напрями банківського інвестування в ринковій економіці.

В ринкових умовах комерційні банки є одним із інструментів вирішення довгострокових проблем соціально-економічного зростання через збільшення обсягу і прискорення темпів зростання інвестицій у реальний сектор економіки.

9. Банківські інвестиції мають власний економічний зміст. Інвестиційну діяльність банку в мікроекономічному аспекті - з точки зору банку як економічного суб'єкта - можна розглядати як діяльність, в процесі якої банк виступає в якості інвестора, вкладаючи свої ресурси на певний строк в створення чи придбання реальних фінансових активів з метою одержання прямих і опосередкованих доходів.

Разом з тим, інвестиційна діяльність банків має і інший аспект, пов'язаний зі здійсненням їх макроекономічної ролі як фінансових посередників. В цій якості банки сприяють реалізації інвестиційного попиту господарюючих суб'єктів, трансформації заощаджень і накопичень в інвестиції. Тому в макроекономічному аспекті під інвестиційною діяльністю банків мають на увазі діяльність, спрямовану на задоволення інвестиційних потреб економіки. Таким чином, інвестиційна діяльність банків має двоїсту природу: інвестиційна діяльність, що розглядається з точки зору економічного суб'єкту (банку), направлена на збільшення його доходів; ефективність інвестиційної діяльності в макроекономічному аспекті полягає у досягненні приросту суспільного капіталу.

Банківські інвестиції характеризують найчастіше як довгострокове розміщення активів банку у реальний сектор економіки з метою одержання прибутку [5, 5]. Систематизація і класифікація банківських інвестицій визначається різними підходами та класифікаційними ознаками, серед яких виділяють дві основні форми - це реальні і фінансові інвестиції. Саме вони визначають напрями банківського інвестування в ринковій економіці.

В ринкових умовах комерційні банки є одним із інструментів вирішення довгострокових проблем соціально-економічного зростання через збільшення обсягу і прискорення темпів зростання інвестицій у реальний сектор економіки.

7. Банківські інвестиції - це вкладення банківських ресурсів на тривалий термін у цінні папери з метою отримання прямих і непрямих доходів. Прямі доходи від вкладень в цінні папери банк отримує у формі дивідендів, процентів або прибутку від перепродажу. Непрямі доходи утворюються на основі розширення впливу банків на клієнтів через володіння контрольним пакетом їх цінних паперів. До банківських інвестицій відносяться вкладення в акції, облігації та інші цінні папери.Інвестиційні операції банків - це операції з розміщення реально залучених банком коштів у різні джерела, в залежності від характеру цих джерел можна зробити класифікацію інвестиційних операцій, що проводяться банком.

Інвестиційні операції можна класифікувати за різними ознаками, насамперед за основними групами позичальників (суб'єктам):

Інвестиції в державні органи влади (державні цінні папери)

Інвестиції в комерційні банки (міжбанківські кредити)

Інвестиції в промисловість і сільське господарство (комерційні кредити)

Інвестиції в корпоративні цінні папери

Інвестиції в комерційні банки, дозволяють банкам не тільки отримувати дохід, але й з'являється можливість встановлення ділових партнерських відносин та з інших питань банківської діяльності, до останнього часу гарантія повернення ресурсів з боку банку більше, ніж з боку підприємства.

Кредитування промисловості і сільського господарства, в період фінансової кризи, є високоризикованої операцією, за винятком кредитування великих підприємств монополістів, хоча саме цей вид інвестицій дозволяє розвинути реальний сектор економіки і підняти промисловість та сільське господарство, але для цього державі необхідно забезпечити стабільні умови для проведення даного виду інвестицій.

Інвестування в корпоративні цінні папери передбачає, що інвестор, вибравши конкретний об'єкт для інвестицій, якщо є можливість (вибране підприємство знаходиться в тому ж регіоні, місті), повинен проаналізувати стан підприємства, спільно з фахівцями підприємства розробити програму, що дозволяє, якщо це необхідно, збільшити виробничі потужності підприємства, обсяг випуску і реалізації продукції. Для цього він повинен відкрити кредитну лінію, поставити обладнання по лізингу і т. д., тобто провести заходи, спрямовані на поліпшення фінансового становища.

Інвестиційні операції – активні операції із вкладення власних та залучених фінансових ресурсів у фондові активи шляхом придбання відповідних цінних паперів на фондовому ринку від свого імені. Дані операції банк проводить з метою одержання прибутків від діяльності з цінними паперами та для забезпечення участі у статутному капіталі інших підприємств та контролю над їх власністю.

Основними видами інвестиційних операції банку є:

- стратегічні (купівля контрольного пакету акцій для управління підприємством);

- портфельні (купівля окремих видів цінних паперів для отримання доходів).

8. Передумовою формування інвестиційної політики служить загальна ділова політика розвитку банку, основні цілі якої є пріоритетними при розробці стратегічних цілей інвестиційної діяльності. Представляючи собою важливий складовий елемент загальної економічної політики, інвестиційна політика виступає чинником забезпечення ефективного розвитку банку.

Основна мета інвестиційної діяльності банку може бути сформульована як збільшення доходу інвестиційної діяльності при допустимому рівні ризику інвестиційних вкладень.

Окрім загальної мети, розробка інвестиційної політики відповідно до обраної банком стратегією економічного розвитку передбачає облік і специфічних цілей, в якості яких виступають:

забезпечення збереження банківських ресурсів;

розширення ресурсної бази;

диверсифікація вкладень, здійснення якої зменшує загальний ризик банківської діяльності і веде до зростання фінансової стійкості банку;

підтримання ліквідності;

розширення сфери впливу банку за допомогою проникнення на нові ринки;

збільшення кола клієнтів та посилення впливу на їх діяльність шляхом участі в інвестиційних проектах, у створенні і розвитку підприємств, придбання цінних паперів, паїв, часток участі в статутних капіталах підприємств;

Визначення оптимальних способів реалізації стратегічних цілей інвестиційної діяльності передбачає вироблення основних напрямів інвестиційної політики та встановлення принципів формування джерел фінансування інвестицій. Відповідно до цих критеріїв можна виділити наступні напрями інвестиційної політики:

інвестування з метою отримання доходу у вигляді відсотків, дивідендів, виплат із прибутку;

інвестування з метою отримання доходу у вигляді приросту капіталу в результаті зростання ринкової вартості інвестиційних активів;

інвестування з метою отримання доходу, складовими якого виступають як поточні доходи, так і приріст капіт а лу.

9. Саме тому, на нашу думку, доцільно розглянути основні напрями активізації інвестиційної діяльності українських банків щодо залучення прямих іноземних інвестицій:

- На даний час в Україні спостерігається нестача коштів для інвестицій. Тому особливе значення в умовах нестачі фінансових ресурсів має чітке визначення пріоритетних сфер, напрямів інвестування в ті галузі економіки, які забезпечують розширене відтворення, швидку віддачу і підвищення життєвого рівня населення. Однак наш уряд досі не може визначитися з переліком пріоритетних сфер;

- Інвестиційна та інноваційна діяльність українських підприємств повинна, на наш погляд, стати вирішальною ланкою всієї економічної політики держави. Без неї не вдасться швидко подолати загальноекономічну кризу і вийти на рубежі економічного зростання, забезпечити приріст соціального ефекту, збалансованість макроструктури;

- Необхідно зазначити, що різке скорочення внутрішніх ресурсів у країні призвело до покладання великих надій на іноземні інвестиції. Але обсяги їх надходження в Україну поки що незначні, що не відповідає її реальним потребам. Залучення іноземних інвестицій в економіку України багато в чому залежить від стану її інвестиційного середовища. Отже, активізація іноземного інвестування можлива лише за умов пожвавлення національної економіки та появи позитивних зрушень у відродженні виробництва;

- Для інвесторів, особливо іноземних, першочергове значення мають стабільність і прозорість економіки країни в цілому. При ухваленні інвестиційних рішень враховуються передовсім не регіональне інвестиційне середовище та його ризики, а загальнодержавне макроекономічне середовище. Світовий досвід показує, що основні потоки коштів стратегічних інвесторів спрямовуються не стільки у місця, де створені максимальні пільгові умови, скільки у країни, економіка яких стабільно і послідовно розвивається на власній внутрішній основі. Саме тут можна розраховувати на збереження вкладень і їх сталу віддачу. Отже, в Україні державні інститути мають забезпечувати ефективне регулювання розвитку економіки як на регіональному, так і галузевому рівнях, підтримувати перспективні галузі, що випускають конкурентоспроможну продукцію, і знаходити власне місце на світових ринках, інтегруючись у систему світової економіки;

- Одним із поширених шляхів залучення прямих іноземних інвестицій у світі на сьогодні є створення СЕЗ, що сприятиме залученню коштів на розвиток окремих територій і галузей. Саме тому в умовах світової економічної кризи питання ефективного функціонування СЕЗ і ТПР в Україні набуває своєї актуальності;

- В останні роки зростають темпи приросту іноземних інвестицій в економіку прикордонних регіонів, але, попри це, суми їх є незначними у порівнянні із прикордонними регіонами Польщі. Як висновок, необхідно активізувати механізми залучення іноземних інвестицій, особливо з прикордонних територій сусідніх країн ЄС, для чого потрібно використовувати чинник транскордонного співробітництва.

10. У фінансовій практиці виникає потреба оцінити майбутні грошові потоки, пов'язані з володінням певним активом. Цю потребу можна реалізувати шляхом обчислення теперішньої вартості майбутніх надходжень коштів. Для цього використовується метод дисконтування, тобто приведення грошової суми майбутнього періоду до теперішнього.

Ставка дисконту — це відсоткова ставка, яка застосовується до майбутніх доходів і враховує ризик та невизначеність, пов'язані з фактором часу.

На ставку дисконту впливає період приведення. Чим пізніше надійдуть кошти, тим вищий дисконт застосовується до них. Чим нижчий рівень ризику, тим нижча ставка дисконту і навпаки. Слід враховувати і такий фактор, як відсоткові ставки на ринку. За їх зростання зростають і дисконтні ставки.

Теперішня вартість суми грошового потоку, який буде отриманий у майбутньому (PV), визначається за формулою:

де і — ставка дисконту.

Множник називається коефіцієнтом теперішньої вартості, або коефіцієнтом дисконтування. Значення цього показника для кожного періоду приведення і величини дисконту визначається за допомогою фінансових таблиць.

Коефіцієнт дисконтування обернений коефіцієнту нарощування.

У наведених формулах п також означає кількість років, a R — відсоткову ставку або обліковий банківський відсоток.

Визначення вартості грошей у часі та її використання у фінансових розрахунках

Ця методика використовується, якщо потрібно вибрати найбільш ефективний інвестиційний проект з кількох варіантів з однаковими періодами реалізації та витратами, але різними факторами ризику, або для обґрунтування ефективності інвестування в якийсь проект.

Теперішня вартість ануїтету, або фінансової ренти, за умови, що платежі будуть здійснюватися в кінці кожного періоду пост-нумерандо, визначається за формулою

(4.14)

Значення множника розраховується за допомогою фінансової таблиці теперішньої вартості ануїтету.

Якщо рентні виплати здійснюються на початку кожного періоду (пренумерандо), то така рента вища за звичайну, оскільки платіж буде дисконтуватись на один період менше. Теперішня вартість вексельної ренти розраховується шляхом множення теперішньої вартості звичайної ренти (формула 4.14) на (1 + Л).

На основі формули (4.14) можна розрахувати значення окремого платежу, маючи задану теперішню вартість ануїтету. Такі розрахунки пов'язані з кредитними, заставними операціями тощо.

Теперішня вартість ануїтету (довічної ренти) визначається за формулою:

(4.16)

де Л — сума річного платежу, довічна рента; R — обліковий банківський відсоток.

Річна сума платежу, яка виплачується невизначено довго, називається довічною рентою.

Вартість довічної ренти, як це видно з формули (4.16), значною мірою залежить від величини відсоткової ставки. Чим вища відсоткова ставка, тим нижча теперішня вартість довічної ренти.

Висновки до розділу

Врахування вартості грошового потоку у часі є головною концепцією в теорії фінансів, оскільки вартість грошей сьогодні вища, ніж вартість грошей, які можуть бути отримані в майбутньому.

До основних факторів, які зумовлюють різницю у вартості грошей, належать: інфляція, ризик, втрачена вигода, схильність до ліквідності.

У фінансованому та інвестиційному аналізі використовуються метод нарощування, або компаундування, для визначення майбутньої вартості потоку готівки за формулою складних відсотків і метод дисконтування для визначення теперішньої вартості грошових потоків, які будуть одержані в майбутньому.

Розрахунок майбутньої вартості грошового потоку використовується для визначення суми депозиту залежно від строку та способу нарахування відсотків, суми боргу за кредитними угодами, при розрахунках відсоткових ставок за цінними паперами.

Визначення теперішньої вартості майбутніх грошових надходжень методом дисконтування дає змогу розрахувати ефективність інвестиційного проекту або ціну, яку можна було б заплатити сьогодні за цінні папери з визначеним доходом у майбутньому.

Надходження або платежі одного розміру, які здійснюються через однакові інтервали часу, називаються ануїтетами, або рентою. Розрахунок теперішньої та майбутньої вартості ануїтету лежить в основі визначення грошових потоків від облігацій, лізингових угод, застави майна, амортизаційних кредитів, довічної ренти тощо.

10. Метод непрямої капіталізації доходу (дисконтування грошових потоків) застосовується у разі, коли прогнозовані грошові потоки від використання об'єкта оцінки є неоднаковими за величиною, непостійними протягом визначеного періоду прогнозування або якщо отримання їх обмежується у часі. Прогнозовані грошові потоки, у тому числі розмір реверсії, підлягають дисконтуванню із застосуванням ставки дисконту для отримання їх поточної вартості. Цей метод заснований на визначенні вартості майнового комплексу підприємства шляхом порівнювання її до поточної вартості майбутніх доходів, які можуть бути отримані від використання будівель і споруд впродовж певного періоду з наступним продажем даної нерухомості. Розрахунок вартості на основі даного методу здійснюється у загальному порядку з наступною послідовністю дій. Економічний зміст дисконтування полягає в упорядкуванні у часі грошових потоків різних часових періодів. Одна з інтерпретацій ставки, використовуваної для дисконтування, така: ставка показує, який щорічний відсоток повернення прагне (або може) мати інвестор на капітал, який він інвестує. У цьому випадку шукана величина РV показує як би поточну, «сьогоднішню» вартість майбутньої величини FV.

11. Аннуитетный платеж – вариант ежемесячного платежа по кредиту, когда размер ежемесячного платежа остаётся постоянным на всём периоде кредитования.Ежемесячный платёж, при аннуитетной схеме погашения кредита состоит из двух частей. Первая часть платежа идёт на погашение процентов за пользование кредитом. Вторая часть идёт на погашение долга. Аннуитетная схема погашения отличается от дифференцированной тем, что в начале кредитного периода проценты составляют большую часть платежа. Тем самым сумма основного долга уменьшается медленно, соответственно переплата процентов по аннуитетному кредиту получается больше.

При аннуитетной схеме выплат по кредиту, ежемесячный платёж рассчитывается как сумма процентов, начисленных на текущий период и суммы идущей на погашения суммы кредита.

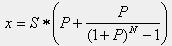

Рассчитать месячный аннуитетный платёж можно по следующей формуле:

, где

x – месячный платёж, S – первоначальная сумма кредита, P – (1/12) процентной ставки, N – количество месяцев. , где

x – месячный платёж, S – первоначальная сумма кредита, P – (1/12) процентной ставки, N – количество месяцев.

|

Для расчета процентной составляющей аннуитетного платежа, нужно остаток кредита на указанный период умножить на годовую процентную ставку и всё это поделить на 12 (количество месяцев в году).

, где , где  – начисленные проценты, – начисленные проценты,  – остаток задолженности на период, P – годовая процентная ставка по кредиту. – остаток задолженности на период, P – годовая процентная ставка по кредиту.

|

12. Згідно з чинним законодавством комерційні банки в Україні можуть поєднувати банківські, інвестиційні та страхові операції. Участь комерційних банків в інвестиційному процесі має як позитивні, так і негативні моменти.

До позитивних можна віднести наступні:

1. Допуск банків на фондовий ринок сприятиме конкуренції між його учасниками, що означає зменшення витрат емітентів та інвесторів.

2. Вкладення банком коштів у цінні папери диверсифікує його активи, що підвищує стабільність банку, а отже, і надійність збереження коштів вкладників.

3. Взаємопроникнення банківського та промислового капіталу покращує потік інформації, посилює конкурентоздатність банків та виробничого сектора. Володіючи акціями підприємства, банки отримують доступ до депозитів, а також мають вплив на підприємство у поверненості кредитів.

Проте є ряд негативних аспектів щодо участі комерційних банків в інвестиційному бізнесі:

1. Операції з цінними паперами є більш ризиковим видом діяльності, ніж банківська справа.

2. Збитки банків від зміни курсової вартості цінних паперів або невдалого їх розміщення при емісії цінних паперів можуть зашкодити інтересам банків, дестабілізувати банківську систему.

3. Наявність системи страхування депозитів зменшує самосвідомість банкірів.

4. Поєднання банківського та інвестиційного бізнесу здатне спричинити конфлікт інтересів між структурними підрозділами банку.

5. Занадто близькі відносини банку та підприємства внаслідок володіння банком пакетом акцій можуть спричинити ситуацію, коли в разі погіршення фінансового становища підприємства банк буде продовжувати його кредитування, щоб запобігти збиткам від зниження курсової вартості акцій.

Професійна діяльність на ринку цінних паперів - це підприємницька діяльність з перерозподілу фінансових ресурсів за допомогою цінних паперів й організаційного, інформаційного, технічного та іншого обслуговування випуску обігу цінних паперів, що є, як правило, виключним або переважним видом діяльності. Професійну діяльність на ринку цінних паперів здійснюють юридичні і фізичні особи тільки на підставі спеціальних дозволів (ліцензій), що видаються в порядку, встановленому чинним законодавством і нормативними документами Державної комісії з цінних паперів і фондового ринку.