Денежные средства, вложенные в приобретение ресурсов, необходимых для производства, называются капиталом предприятия, который в процессе своего использования приносит доход. Капитал подразделяется на основной и оборотный в зависимости от участия в производственном процессе.

Основной капитал (основные средства) представляет собой денежную оценку таких ресурсов, как оборудование, здания и сооружения, транспортные средства и т.д., они увеличивают доход предприятия, используются длительное время, переносят свою стоимость на стоимость готовой продукции частями по мере износа.

Оборотный капитал (оборотные средства, оборотные активы) обеспечивает непрерывность работы предприятия и направляется на текущее обеспечение его жизнедеятельности, приобретение сырья, материалов, топлива, электроэнергии, наем рабочей силы и реализацию готовой продукции. Он возмещается в полном объеме каждый раз после реализации продукции.

Управление оборотным капиталом занимает существенную часть финансового менеджмента в организации. Это объясняется большим количеством элементов внутреннего материально-вещественного и финансового состава оборотного капитала, требующих индивидуального управления; высокой динамикой трансформации видов оборотных активов; приоритетной ролью в обеспечении платежеспособности, рентабельности и других целевых результатов операционной деятельности предприятия.

Запасы сырья, материалов и полуфабрикатов характеризуют объем входящих материальных потоков в форме запасов, обеспечивающих производственную деятельность организации.

Запасы готовой продукции характеризуют объем выходящих материальных потоков в форме запасов произведенной продукции, предназначенной к реализации.

Дебиторская задолженность характеризует сумму задолженности в пользу организации, представленную финансовыми обязательствами юридических и физических лиц по расчетам за товары, работы, услуги, выданные авансы и т.п.

К денежным активам относят не только остатки денежных средств в национальной и иностранной валюте, но и сумму краткосрочных финансовых вложений, которые рассматриваются как форма инвестиционного использования временно свободного остатка денежного оборотного капитала

Управление использованием оборотного капитала организации связано с конкретными особенностями формирования его операционного цикла.

Оборотный капитал — это капитал организации, вложенный в оборотные активы (оборотные средства), возобновляемые с определенной регулярностью для обеспечения текущей деятельности. Оборотный капитал как минимум однократно оборачивается в течение года или одного производственного цикла, если последний превышает год. Под оборачиваемостью капитала в данном случае подразумевается трансформация финансовых ресурсов, происходящая в организации циклически.

Операционный цикл представляет собой период полного оборота всей суммы оборотных средств, в процессе которого происходит смена отдельных их видов. Он характеризует промежуток времени между приобретением производственных запасов и получением денежных средств от реализации произведенной из них продукции.

Принципиальная формула, по которой рассчитывается продолжительность операционного цикла организации, имеет вид

где ПОЦ - продолжительность операционного цикла организации, в днях;

где ПОЦ - продолжительность операционного цикла организации, в днях;

ПОМЗ - продолжительность оборота запасов сырья, материалов и других материальных факторов производства в составе оборотного капитала, в днях;

ПОГП - продолжительность оборота запасов готовой продукции, в днях;

ПОДЗ - продолжительность инкассации текущей дебиторской задолженности в днях.

В процессе управления оборотным капиталом в рамках операционного цикла выделяют две основные составляющие:

1) производственный цикл организации;

2) финансовый цикл (или цикл денежного оборота) организации.

Производственный цикл организации характеризует период полного оборота материальных элементов оборотных средств, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов и полуфабрикатов в организацию и заканчивая моментом отгрузки изготовленной из них готовой продукции покупателям.

Продолжительность производственного цикла организации определяется по следующей формуле

где ППЦ - продолжительность производственного цикла организации в днях;

где ППЦ - продолжительность производственного цикла организации в днях;

ПОСМ - период оборота среднего запаса сырья, материалов и полуфабрикатов, в днях;

ПОНЗ - период оборота среднего объема незавершенного производства в днях;

ПОГП - период оборота среднего запаса готовой продукции, в днях.

Финансовый цикл (цикл денежного оборота) организации представляет собой период времени между началом оплаты поставщикам полученных от них сырья и материалов (погашением кредиторской задолженности) и началом поступления денежных средств от покупателей за поставленную им продукцию (погашением дебиторской задолженности).

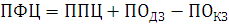

Продолжительность финансового цикла (или цикла денежного оборота) организации определяется по следующей формуле

где ПФЦ - продолжительность финансового цикла, в днях;

ППЦ - продолжительность производственного цикла организации, в днях;

ПОДЗ - средний период оборота дебиторской задолженности, в днях;

ПОКЗ - средний период оборота кредиторской задолженности, в днях.

Между продолжительностью производственного и финансового циклов предприятия существует тесная взаимосвязь, представленная на рисунке 6.

Рисунок 6 – Схема взаимосвязи производственного и финансового циклов

Консервативный подход к формированию оборотных активов предусматривает не только полное удовлетворение текущей потребности во всех их видах, обеспечивающей нормальный ход операционной деятельности, но и создание высоких размеров их резервов на случай непредвиденных сложностей в обеспечении предприятия сырьем и материалами, ухудшения внутренних условий производства продукции, задержки инкассации дебиторской задолженности, активизации спроса покупателей и т. п. Такой подход гарантирует минимизацию операционных и финансовых рисков, но отрицательно сказывается на эффективности использования оборотных активов - их оборачиваемости и уровне рентабельности.

Умеренный подход к формированию оборотных активов направлен на обеспечение полного удовлетворения текущей потребности во всех видах оборотных активов и создание нормальных страховых их размеров на случай наиболее типичных сбоев в ходе операционной деятельности предприятия. При таком подходе обеспечивается среднее для реальных хозяйственных условий соотношение между уровнем риска и уровнем эффективности использования финансовых ресурсов.

Агрессивный подход к формированию оборотных активов заключается в минимизации всех форм страховых резервов по отдельным видам этих активов. При отсутствии сбоев в ходе операционной деятельности такой подход к формированию оборотных активов обеспечивает наиболее высокий уровень эффективности их использования. Однако любые сбои в осуществлении нормального хода операционной деятельности, вызванные действием внутренних или внешних факторов, приводят к существенным финансовым потерям из-за сокращения объема производства и реализации продукции.