Приростные денежные потоки - это будущие релевантные денежные потоки, при определении величины которых учтены возможности альтернативного использования ресурсов.

Процедура прогнозирования буд. денежных потоков может быть представлена в виде следующей последовательности:

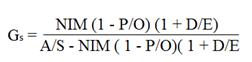

1. необходимо спрогнозировать плановый объем продаж. Как правило, прогноз ограничивается 5-10 годами, последующие периоды будут учтены в терминальной стоимости предприятия, которая определяется на 8 шаге. При определении используются различные подходы макроэкономическая оценка перспектив данной отрасли, либо продолжение тренда роста объемов продаж, выявленная в ходе фундаментального анализа отчетности данной компании. Обычно используются все эти подходы, и впоследствии выбирается некий усредненный показатель ожидаемых темпов роста продаж. В качестве ограничителя его может быть рассчитан темп устойчивого роста, показывающий на сколько % в год может увеличиваться выручка при фактически сложившейся структуре капитала.

2. Наиболее регулируемым и предсказуемым показателем прибыли предприятия является EBIT, поэтому следующим шагом должно быть прогнозирование ожидаемой величины операционной маржи и расчет прогнозной EBIT (OP)

OP = S * OM (OP более регулярна, чем EBIT и более узкое понятие)

Для прогнозирования операционной маржи используются результаты анализа, которые переносятся на будущее, при этом учитывается уровень конкуренции в отрасли и динамика операционной маржи за предыдущий период.

3. Затем рассчитывается NOPAT за каждый прогнозируемый период. Эффективная ставка налогообложения прибыли берется на уровне ожидаемой в будущем ставки НП, но этот показатель уточняется исходя из фактически полученных данных анализа.

4. Затем необходимо определить ежегодную величину долгосрочных активов с тем, чтобы на ее основе рассчитать прогнозную сумму Am отчислений и ежегодную потребность в дополнительном инвестировании в расширение основных фондов (∆ Fai). При планировании этих показателей исходят из того, что Am отчисления приблизительно равны тем инвестициям, которые обеспечивают стабильную выручку от продаж, следовательно инвестиции, необходимые для обеспечения расширенного воспроизводства, по своей величине могут превышать сумму Am отчислений. На практике сумма Am рассчитывается как произведение остатка амортизируемых долгосрочных активов на конец периода на годовую норму амортизации, которая находится из результатов фундаментального анализа.

FAi * am = Am

Потребность в дополнительном инвестировании рассчитывается, исходя из начальных остатков долгосрочных активов и ожидаемых темпов роста продаж.

∆ FAi = FAi-1 * (1 + Gs) - FAi-1

В каждом конкретном случае связь между дополнительными активами и ростом продаж может принимать различные формы. Она необязательно будет линейной, поэтому в данную формулу могут вноситься поправочные коэффициенты, рассчитываемые по результатам фундаментального анализа.

5) Определение потребности в FWC (чистом рабочем капитале). Обычно определяется на основе соотношения: финн. рабочий капитал / S

FWC / S

6) Расчет FCF за каждый прогнозируемый период

FCFI = NOPATi + Ami - ∆FAi - ∆FWCi

OCFi

7) Необходимо определить темпы дальнейшего прироста FCF. За основу на начальном этапе берутся прогнозные значения темпа прироста FCFi за период планирования. Следует помнить, что нас интересуют более долгосрочные темпы изменений, охватывающие период, исчисляемый не годами, а десятками и даже сотнями лет.. В этом случае тем прироста FCF не могут существенно превышать темпов роста экономики в целом и информации. Нормальным считается годовой прирост ВВП 3% и инфляция 2-3%, т.е. ожидаемые в будущем темпы прироста FCF не могут превышать 5% в год.

8) Нахождение терминальной стоимости предприятия за период n (используется модель Гордана).

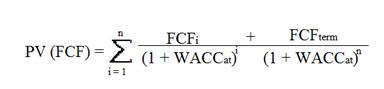

9) Находим дисконтированную сумму PV (FCF)