2.Показатели бюджетной эффективности, отражающие финансовые последствия осуществления проекта для федерального, регионального и местного бюджета; для бюджета это разница между доходами и затратами, а для инвестиционного проекта это налоговые выплаты.

3.Показатели экономической эффективности, учитывающие затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов участников инвестиционного проекта и допускающие стоимостное измерение.

В пособии рассматриваются показатели эффективности инвестиций п.1.: п оказатели эффективности, учитывающие финансовые последствия реализации проекта для его непосредственных участников.

Оценка предстоящих затрат и результатов при определении эффективности инвестиционного проекта осуществляется в пределах расчетного периода, продолжительность которого (период реализации) принимается с учетом:

· продолжительности создания, эксплуатации и (при необходимости) ликвидации объекта;

· средневзвешенного нормативного срока службы основного технологического оборудования;

· достижения заданных характеристик прибыли (массы и/или нормы прибыли и т.д.);

· требований инвестора.

Период реализации инвестиционных проектов измеряется количеством шагов расчета (t). Шагом расчета, при определении показателей эффективности в пределах расчетного периода – (Т), могут быть:

· месяц (t=1месяц), при краткосрочных инвестициях (Т≤1 года);

· квартал (t=1 квартал), при среднесрочных инвестициях (1 ≤ Т ≤ 3);

· год (t=1 год), при долгосрочных инвестициях (Т>3 лет).

В нашем случае период реализации инвестиционных проектов 6 лет (Т=6), шаг расчета принимаем один год (t=1)

При Т=6 годам, периодов расчета будет 7 (t0, t1, t2, t3, t4, t5, t6)

Сравнение инвестиционных проектов и выбор лучшего из них будем производить с использованием основных интегральных показателей, к которым относятся:

- Чистая приведенная стоимость (ЧДД) – NPV (Net Present Value);

- Внутренняя норма доходности (ВНД) - IRR (rвн)(Internal Rate of Return);

- Индекс рентабельности (ИД) - PI (Profitability Index);

- Дисконтированный срок окупаемости – DPP (Discounted Payback Period).

При оценке эффективности инвестиционного проекта соизмерение разновременных показателей осуществляется путем приведения (дисконтирования) их разновременных значений к ценности на определенный момент времени, который называется моментом приведения. Для дисконтирования разновременных затрат, результатов и эффектов используется норма дисконта (r), равная приемлемой для инвестора норме дохода на капитал.

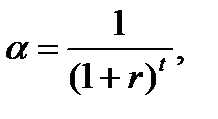

Технически приведение к определенному моменту времени затрат, результатов и эффектов, имеющих место на t-ом шаге расчета реализации проекта, удобно производить путем их умножения на коэффициент дисконтирования a, определяемый для постоянной нормы дисконта r, которая выражается в долях единицы, как:

где: t – момент окончания t-го шага расчета (t = 0, 1, …);

St = Т,

где: T – период реализации проекта.

Если норма дисконта выражена в долях единицы в год, то шаг расчета (t) должен быть выражен в годах.

Экономический смысл дисконтирования заключается во временном упорядочении денежных потоков различных временных периодов. Коэффициент дисконтирования показывает, какой ежегодный (ежеквартальный) процент возврата хочет (или может) иметь инвестор на инвестируемый им капитал.

Условия эффективности инвестиционного проекта:

· Чистый дисконтированный доход должен быть положительным, и чем больше его значение, тем эффективнее инвестиционный проект: NPV>> 0

· Внутренняя норма доходности должна быть больше нормы дисконта:

rВН > r

· Индекс доходности должен быть больше единицы:

PI > 1

· Дисконтированный срок окупаемости должен быть меньше горизонта расчета:

DPP < Т.

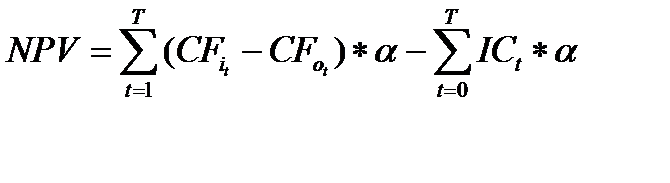

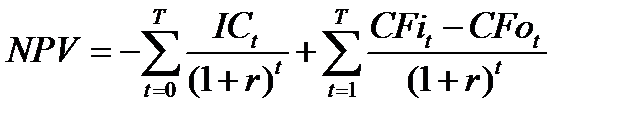

Чистый дисконтированный доход (NPV) определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами (1):

(1)

(1)

, где: CFit – денежный приток в период t; CFot - денежный отток в период t,

ICt – капитальные затраты в период t.

ICt – капитальные затраты в период t.

Подставим в (1) коэффициент дисконтирования

Преобразуем (1), исходя из периода капитальных вложений (2):

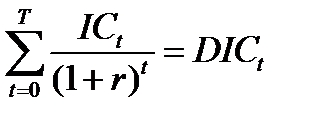

, (2)

, (2)

где: CFit - CFot= CFt, (3)

, (4)

, (4)

, (5)

, (5)

Следовательно, после преобразований можно записать:

(6)

(6)

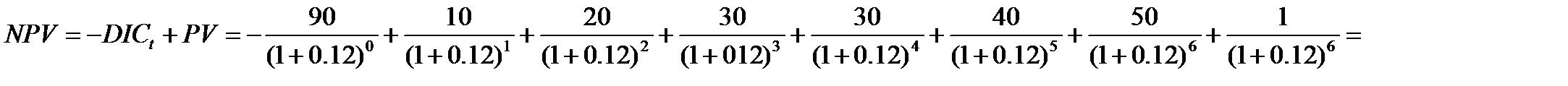

Для расчета NPV используем данные таблиц 1 и 2, r=0.12, шаг расчета t=1 году, период реализации проекта T=6 годам. По формуле (6), рассчитаем показатель NPV для компаний «А» и «B» и занесем результаты расчеты в табл.4.

= - 90+ 113.827=23.827(тыс.руб.) (7)

= - 90+ 113.827=23.827(тыс.руб.) (7)

DICt = 90 тыс.руб., PV = 113.827 тыс.руб. (8)

А также для расчета NPV можно внести исходные и промежуточные расчетные данные в таблицу 3 и получить результат по годам.

Таблица 3.Исходные данные для расчета NPVдля проекта компаний «А» (тыс.руб)

| Шаг расчета (t,год) Показа- тель | |||||||

| CFt | |||||||

| PVt | 8.93 | 15.944 | 21.354 | 19.067 | 22.699 | 25.841 | |

| Нарастающий PVt | 8.93 | 24.87 | 46.23 | 65.29 | 87.99 | 113.83 | |

| DICt | -90 | ||||||

| NPVt | -81.07 | -65.126 | -43.772 | -24.705 | -2.01 | 23.83 |

ВЫВОД: чистый дисконтированный доход (NPV) проекта компании «А» равен 23.827 тыс.руб., что значительно больше нуля, следовательно проект эффективен по показателю NPV.

Самостоятельно выполните.

Рассчитайте показатель NPV для проекта компании «В» и внесите в табл.3, сделайте вывод об эффективности и сравните с эффективностью проекта компании «А» по показателю NPV.

Таблица 4. Чистый дисконтированный доход (NPV) компаний «А» и «В»

| ICt Показатель | ICt при t=0 | |

| NPV, тыс. руб. | A | 23.827 |

| B | 43,871 |

В результате, можно сделать вывод, что по показателю NPV проект компании «В» __________________________________________________________________

__________________________________________________________________

___________________ _______________________________________________

__________________________________________________________________

.