Решений

При принятии инвестиционных решений фирма сравнивает рыночную ставку процента с ожидаемой нормой прибыли на капитал. Ставка процента устанавливается на рынке как цена, уравновешивающая спрос и предложение капитала. На финансовом (денежном) рынке имеется большой набор ставок процента, различающихся в зависимости от вида кредита (ссуды), его продолжительности, риска и других факторов (например, ставки процента по государственным облигациям, по кредиту, предоставляемому банками частным фирмам, по потребительскому кредиту и т. д.). В экономической теории исходят из того, что в условиях совершенной конкуренции различные ставки процента имеют тенденцию к выравниванию, в связи с чем используется предпосылка о существовании на рынке единственной ставки процента.

Различают номинальную и реальную ставку процента. Номинальная ставка процента – это текущая рыночная ставка процента; реальная – это номинальная ставка процента за вычетом темпа инфляции:  , где

, где  – номинальная ставка процента;

– номинальная ставка процента;  – реальная ставка процента;

– реальная ставка процента;  – темп роста цен (показатель инфляции).

– темп роста цен (показатель инфляции).

Фирма, принимая решение об инвестициях, учитывает именно реальную, а не номинальную ставку процента. При этом она руководствуется правилом: инвестиции следует осуществлять тогда, когда ожидаемая норма прибыли на капитал больше или равна реальной рыночной ставке процента.

С точки зрения экономистов данный метод оценки целесообразности инвестиций не является оптимальным, поскольку не учитывает распределение во времени потоков денежных средств, возникающих при реализации тех или иных инвестиционных проектов. Проект, который принесет данную норму прибыли раньше, чем другой проект, является более привлекательным, так эта прибыль может быть реинвестирована, т. е. инвестирована вновь для получения дополнительной прибыли. Поэтому в экономической теории были разработаны другие, более совершенные показатели, такие как чистая дисконтированная стоимость и внутренняя ставка дохода.

Оба эти показателя связаны с процедурой дисконтирования. Дисконтирование – это сведение стоимости будущего к стоимости настоящего. Процедура дисконтирования обратна вычислению сложных процентов. Сложный процент – это процент, который рассчитывается от суммы, включающей ранее начисленный процент. Например, если один рубль положить в банк, а ставка процента равна  , то сумма по истечении одного года составит

, то сумма по истечении одного года составит  . Если оставить эту сумму в банке, то на второй год она принесет уже

. Если оставить эту сумму в банке, то на второй год она принесет уже  и плюс первоначальные

и плюс первоначальные  . То есть сумма на конец второго года составит

. То есть сумма на конец второго года составит  или

или  . В конце года

. В конце года  сумма будет равна

сумма будет равна  .

.

Тогда формула для дисконтирования как обратной операции будет выглядеть следующим образом:

,

,

| где |

| – | время; |

| – | сегодняшняя стоимость будущей суммы денег; | |

| будущая стоимость сегодняшней суммы денег; | ||

| – | ставка диск о нта. |

Время в формуле дисконтирования учитывается как 1-й, 2-й и т. д. годы; в качестве ставки дисконта обычно используется рыночная ставка процента, выраженная в десятичной дроби (если ставка процента равна 2 %, то в формулу подставляем 0,02, если 10 %, то – 0, 1, и т. д.).

Таким образом, для определения дисконтированной (текущей) суммы денег нужно будущие доходы разделить на  , а для определения потока дисконтированных сумм денег – сложить их за ряд лет. Тем самым будущая сумма денег дисконтируется к ее сегодняшней стоимости. А это позволяет проводить сравнение эффективности различных инвестиционных проектов, рассчитанных на несколько лет.

, а для определения потока дисконтированных сумм денег – сложить их за ряд лет. Тем самым будущая сумма денег дисконтируется к ее сегодняшней стоимости. А это позволяет проводить сравнение эффективности различных инвестиционных проектов, рассчитанных на несколько лет.

Двумя наиболее известными методами дисконтирования является метод чистой дисконтированной стоимости и внутренней ставки дохода.

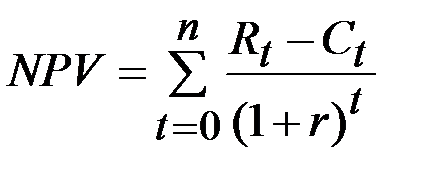

Чистая дисконтированная стоимость – это разница между дисконтированной стоимостью ожидаемых доходов и дисконтированной стоимостью ожидаемых расходов. Если при норме дисконта  доход от вложенных инвестиций в первый год составит

доход от вложенных инвестиций в первый год составит  , за второй год –

, за второй год –  и т. д., а расходы (инвестиции) за первый год составят

и т. д., а расходы (инвестиции) за первый год составят  , за второй –

, за второй –  и т. д., то чистая дисконтированная стоимость равна:

и т. д., то чистая дисконтированная стоимость равна:

.

.

Если вложения (инвестиции) были однократными, а ожидаемый от них доход предполагается получать в течение нескольких лет, то  .

.

Чистая дисконтированная стоимость показывает прирост дохода, полученного в результате вложения средств в какой-либо проект, и, если она положительна, то данный инвестиционный проект обещает быть прибыльным.

Внутренняя ставка дохода – это такая ставка дисконта, которая делает чистую дисконтированную стоимость проекта равной нулю. Она определяется при решении относительно  следующего уравнения:

следующего уравнения:

,

,

| где |

| – | первоначальные инвестиции; |

| – | дисконтированная стоимость будущих доходов. |

Если решение для r = 10 %, то это означает, что инвестиции могут окупиться и за время существования проекта будет получена прибыль, составляющая 10 % от инвестированного капитала.