Обращение ценных бумаг – купля-продажа (обмен) между участниками рынка ценных бумаг, приводящая к смене собственников ценных бумаг.

Купля-продажа ценных бумаг производится по рыночной цене, называемой курсом акции и облигации. Курс акций и производных от них ценных бумаг измеряется в рублях за одну ценную бумагу. Курс облигаций и государственных долговых обязательств определяется в процентах к их нарицательной стоимости (номиналу). Кроме курса (курсовой стоимости), каждая ценная бумага имеет еще номинальную стоимость, указанную на ней самой. Для акции номинальная стоимость практически не влияет на ее обращение на фондовом рынке и несет только информацию о том, на сколько частей разбит уставной капитал.

Обычно продажа акций их первым владельцам происходит не по номиналу, а по так называемой эмиссионной цене, которая должна быть равной для всех первых владельцев.

Для облигации номинальная стоимость служит базой для расчета процентов, эта стоимость обычно совпадает с выкупной стоимостью, по которой облигация выкупается (погашается) эмитентом после окончания ее срока обращения. Продажа облигаций их первым владельцам обычно осуществляется по цене, меньшей номинала, т.е. с дисконтом (скидкой), выражаемым в процентах.

Курс ценной бумаги определяется в первую очередь ее ценностью для инвестора и эмитента, т.е. покупателя и продавца. Со стороны инвесторов спрос на ценные бумаги определяют следующие характеристики (которые часто называют показателями качества ценных бумаг):

ü доходность – способность ценной бумаги приносить доход за счет дивидендов (процентов), а также дисконта. Доходность рассчитывается в процентах по отношению к вложенной в ценные бумаги сумме;

ü рост вложенного капитала – выражается в росте курсовой стоимости ценных бумаг;

ü надежность – подверженность ценных бумаг различным рискам;

ü ликвидность – определяется как возможность быстро и без потерь продать ценную бумагу по разумной цене.

Доходы инвестора на рынке ценных бумаг складываются из доходов двух типов:

ü доходов от владения ценными бумагами (от вложения в ценные бумаги) – в виде промежуточных выплат их владельцам (дивидендов по акциям и процентных выплат по облигациям);

ü доходов (или потерь) от операций с ценными бумагами, возникающих из-за разницы между ценой покупки и ценой продажи ценных бумаг, а также между ценой покупки и ценой погашения (для ценных бумаг с ограниченным периодом обращения) или других операций.

Необходимо помнить, что величина дохода (в отличие от доходности) – абсолютная – и потому рассчитывается в валюте, т.е. в рублях и копейках, долларах и центах и т.д.

Доходы от владения ценными бумагами (от вложения в ценные бумаги). Источником доходов от ценной бумаги являются дивиденды, выплачиваемые по простым и привилегированным акциям, а также процентные выплаты по облигациям. Всякая акция обладает номиналом, или номинальной стоимостью, выражаемой в рублях или иной валюте и определяющей долю акционера в уставном капитале.

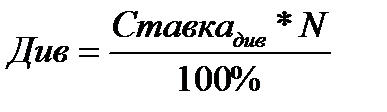

Размер дивиденда на одну акцию равен:

,

,

где:

– размер дивиденда на одну акцию;

– размер дивиденда на одну акцию;

– ставка дивиденда;

– ставка дивиденда;

– номинал акции.

– номинал акции.

Ставка дивиденда – дивиденд по акции, выраженный в процентах по отношению к номиналу.

Размер дивиденда в рублях (или другой валюте) называется массой дивиденда. Причем в России под массой дивиденда обычно понимают размер дивиденда на одну акцию, а на зарубежных фондовых рынках – общий размер дивидендов, подлежащих выплате акционерам.

Очевидно, что величина дохода по облигации, выраженная в валюте, не имеет устойчивого названия. Иногда ее называют доходом, иногда – процентными выплатами.

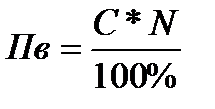

Купонная ставка (С) – ставка процента по купонам, прилагаемым к облигациям. Сумма процентов (процентных выплат) за год рассчитывается как произведение купонной ставки на номинальную стоимость облигации.

Процентные выплаты по купонам к облигациям равны:

,

,

где  – купонная ставка.

– купонная ставка.

Доход от операций с ценной бумагой. Когда мы рассматриваем доход от операций с ценными бумагами, в первую очередь, мы говорим о законченной операции. Наиболее примитивными операциями являются «покупка – продажа», «продажа без покрытия (или ценных бумаг, взятых взаймы) – выкуп», «покупка – погашение». Отметим, что в любом случае операция закончена, и доход зафиксирован.

Далее мы будем пользоваться обозначениями:

ü  – цена, по которой инвестор купил ценную бумагу;

– цена, по которой инвестор купил ценную бумагу;

ü  – цена, по которой инвестор продал ценную бумагу.

– цена, по которой инвестор продал ценную бумагу.

Отметим, что стоимость акций и производных ценных бумаг выражается в валюте (рублях и копейках), стоимость облигаций и государственных долговых обязательств – в процентах по отношению к номиналу. Поскольку доход всегда выражается в валюте, то формулы дохода от операций с акциями и облигациями будут иметь различный вид: