| Вік | Чисельність осіб, які доживуть до віку x років | Комутаційні числа | |||

| на дожиття | на випадок смерті | ||||

| Dx = lxVn |

| Cx = dxV x +1 |

| ||

| 95 246 | 28 283 | 589 505 | 11 103 | ||

| 91 872 | 27 341 | 561 222 | 10 992 | ||

| 91 473 | 26 436 | 533 881 | 10 877 | ||

| 91 046 | 25 583 | 507 945 | 10 757 | ||

| 90 588 | 24 676 | 481 907 | 10 632 | ||

| 90 096 | 23 825 | 433 410 | 10 502 | ||

| ... | ... | ... | ... | ... | ... |

| 87 064 | 19 859 | 346 215 |

Примітка. Дисконтний множник розраховано за ставкою 3 % річних. Сума комутаційних чисел накопичена поступово з кінця таблиці.

Розв’язання:

а)  грн.;

грн.;

б)  або 90,123 грн. зі 100 грн.

або 90,123 грн. зі 100 грн.

Невеликі розбіжності пояснюються округленням комутаційних чисел.

Приклад 2. Визначити одноразову нетто-ставку на випадок смерті для особи у віці 40 років строком на 2 роки, використовуючи дані таблиці.

Розв’язання:

При використанні комутаційних чисел з таблиці нетто-ставка дорівнюватиме:

або 0,799 грн.

або 0,799 грн.

Приклад 3. У поточному періоді середньорічна чисельність працюючих на підприємстві була 200 осіб, з яких виробничі травми дістали 10 осіб з втратою працездатності на 120 людино-днів.

Визначити показники рівня травматизму:

1) частоту;

2) важкість;

3) коефіцієнт непрацездатності (кількість людино-днів непрацездатності на одного працюючого).

Розв’язання:

1) частота травматизму (ЧТ) = (Число осіб, які постраждали: Середньоспискова чисельність працюючих) · 100 = (10: 200)100 = 5, тобто на 100 працюючих 5 осіб отримали травми;

2) важкість травматизму (ВТ) = Людино-дні непрацездатності: Кількість нещасних випадків = 120: 10 = 12 днів;

3) коефіцієнт непрацездатності (Кн) = Кількість днів непрацездатності: Середньоспискова чисельність працюючих = 120: 200 = 0,6 дня.

3.3. Статистичні показники фінансових

результатів і платоспроможність

страхових організацій

Статистика фінансових результатів страхових організацій вивчає обсяг доходів і витрат страхових організацій, їх склад, характеризує утворення і розподіл прибутку, вимірює та аналізує рентабельність діяльності страховиків.

До доходів від страхової діяльності належать:

· зароблені страхові платежі (страхові внески, страхові премії);

· комісійні винагороди за перестрахування;

· частка від страхових сум і страхових відшкодувань, сплачених перестраховикам;

· повернуті суми з централізованих страхових резервних фондів;

· повернуті суми технічних резервів та інших незароблених премій, у випадках і на умовах, передбачених актами чинного законодавства.

Разом ці доходи складають валовий дохід страхової організації, основним джерелом якого є надходження від страхових платежів. При аналізі валового доходу завданням страхових організацій є вивчення динаміки надходжень страхових платежів, оцінка впливу окремих факторів на їх приріст. Такий аналіз необхідно проводити за видами страхування, видами ризиків та іншим ознаками.

До витрат страховика належать:

· виплата страхових сум і страхових відшкодувань;

· відрахування до централізованих страхових резервних фондів;

· відрахування у технічні резерви;

· витрати на проведення страхування;

· інші витрати, що включаються до собівартості страхових послуг.

Головним елементом витрат є виплати страхового відшкодування і викупних сум. Статистика вивчає їх динаміку, визначає вплив окремих факторів на їх зміну. При аналізі розраховуються показники динамічного ряду, приріст показника, що обумовлений середнім розміром виплат у розрахунку на один договір і кількістю виплат, виявляються закономірності в зміні витрат страхових організацій з виплати страхового відшкодування. Аналіз останніх необхідно здійснювати в розрізі страхових ризиків, видів страхування, страхових організацій, використовуючи показник розміру виплат на одну гривню страхових платежів.

Прибуток і рентабельність є основними показниками фінансових результатів страхових організацій.

Розраховуються такі показники прибутку: прибуток страхової діяльності; балансовий прибуток; чистий прибуток; прибуток, що оподатковується. Прибуток від страхової діяльності визначається як різниця між валовими доходами і сумою витрат і відрахувань. Балансовий прибуток страхової організації дорівнює сумі прибутку від страхової діяльності і доходів (витрат) від нестрахової діяльності. Доходи (витрати) від нестрахової діяльності складаються із доходів, що отримані від участі у діяльності суспільних підприємств, орендної плати, дивідендів за акціями, облігаціями та іншими цінними паперами, суми відсотків по депозитах та інших доходів, пов’язаних з нестраховою діяльністю.

Чистий прибуток і прибуток, який обкладається податком, розраховується за загальною методикою.

Для оцінки прибутковості в страхуванні використовують кілька показників рентабельності: рентабельність страхових організацій; рентабельність страхової діяльності; рентабельність окремих видів страхування.

Рентабельність страхової організації розраховується як відношення прибутку до власного капіталу. Рентабельність страхової діяльності обчислюється відношенням прибутку, що отримано від страхової діяльності, до суми витрат і відрахувань страхової організації. Розрахунок рентабельності по будь-якому виду страхування (або страховому ризику) можна виконати шляхом порівняння прибутку, який отримано від відповідного виду страхування (страхового ризику), і страхової суми або суми страхових платежів по цьому ж виду страхування.

Рентабельність страхової організації є найзагальнішим показником порівняно з рентабельністю страхової діяльності, бо перший показник відображає фінансові результати як від страхової, так і нестрахової діяльності.

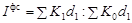

Для факторного аналізу динаміки показників рентабельності використовуються статистичні методи. Розглянемо їх застосування на прикладі одного з них — рентабельності страхових платежів (K 2), що розраховується як відношення прибутку (П) до страхових платежів (СП). Для характеристики динаміки рентабельності по групах страхувальників використовується система індексів середніх величин:

Індекс змінного складу обчислюється за формулою

,

,

де d — частка страхових платежів окремих груп страхувальників в їх загальному обсязі. Індекс демонструє, як змінилась середня рентабельність страхових платежів в цілому по страховій компанії.

Індекс фіксованого складу, який розраховується за формулою

,

,

показує,як змінилася середня рентабельність по компанії в цілому за рахунок динаміки рентабельності страхових платежів по окремих групах страхувальників.

Індекс структурних зрушень можна знайти за формулою

Він свідчить, як змінилась середня рентабельність по компанії в цілому тільки за рахунок зміни розподілу страхових платежів по групах страхувальників.

Для того щоб страховики мали достатньо ресурсів для сплати поточних і майбутніх зобов’язань перед страхувальниками, вони повинні підтримувати мінімальну межу своєї платоспроможності у вигляді резервного фонду. Цей фонд служить для захисту страховиків від ризиків, пов’язаних зі страховою діяльністю, зокрема з випадковими коливаннями претензій, негативними результатами інвестиційної діяльності, недоліками програм перестрахування, великими збитками та ін. Платоспроможність засвідчує можливість суб’єкта ринку (страховика) виконати свої страхові зобов’язання згідно з умовами страхового договору. Саме наявність відповідної страхової суми у визначений термін і характеризує рівень платоспроможності страховика.

Платоспроможність страхової компанії підтримується як за рахунок надання страхових послуг та акумуляції відповідних страхових премій, так і за рахунок прибутків страховика від інвестиційної діяльності. Таким чином, в окремих випадках недостатній обсяг страхових премій для виконання зобов’язань страховиків покривають за рахунок прибутку від інвестиційної діяльності.

Аналіз платоспроможності страхових організацій здійснюють у таких напрямах:

1) аналіз зобов’язань страховика;

2) аналіз ресурсів страховика;

3) співвідношення зобов’язань і ресурсів.

У свою чергу, зобов’язання страховика поділяються на внутрішні і зовнішні. До внутрішніх зобов’язань належать виплати дивідендів акціонерам, заробітна плата співробітникам, інші види виплат, обумовлені діяльністю страхової організації. Зовнішні зобов’язання — це зобов’язання перед страхувальниками.

На платоспроможність страховика впливають зовнішні та внутрішні фактори. До перших належать: інфляція; зміна податкового законодавства; кон’юнктура ринку; природні аномальні явища; соціальні потрясіння і т. ін. До внутрішніх факторів можна віднести стратегію страхової компанії і механізм її реалізації; масштаби страхової діяльності та її диверсифікацію; ефективність інвестиційної діяльності та структуру інвестиційного портфеля.

Для оцінювання економічної ефективності страхової діяльності може бути використана така система статистичних показників:

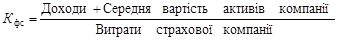

Коефіцієнт фінансової стабільності (К фс ) страхової компанії розраховується за формулою

.

.

Детальніша оцінка фінансового стану, а звідси і стабільності страхової компанії, може бути здійснена за допомогою такої си-

стеми показників (коефіцієнтів):

Для забезпечення необхідного рівня платоспроможності та прибутковості акціонерного капіталу, своїх контрактних зобов’язань страхові організації мають нагромаджувати і підтримувати свої фонди в розмірі, що забезпечує покриття майбутніх зобов’язань. Для цього страховим організаціям потрібно інвестувати свої фонди для одержання необхідного доходу з мінімальним ризиком.

Для оцінювання ефективності нарощування коштів страхової компанії мають бути оцінені такі фактори:

· нарощування активів компанії як фактора зміни ціни акцій компанії;

· ефективність вкладення коштів в акції порівняно з банківськими депозитами;

· вплив на ціну акцій компанії різних напрямів інвестування;

· ефективність з погляду прибутковості та інших показників рентабельності діяльності компанії різних напрямів інвестування.

|