Тема 8

ІНВЕСТИЦІЙНА ДІЯЛЬНІСТЬ БАНКІВ

8.1. Сутність банківської інвестиційної діяльності

8.2. Структура інвестиційної діяльності банків

8.3. Регулювання банківської інвестиційної діяльності

Сутність інвестиційної діяльності банків

Одним з основних суб’єктів інвестиційної діяльності є банк як фінансово-кредитний інститут, що здійснює вкладення власних, позикових або залучених коштів у реальні чи фінансові активи, а також забезпечує контроль за цільовим використанням вкладених коштів.

Особливістю банківської інвестиційної діяльності є те, що вона має одночасно відповідати вимогам Закону України «Про інвестиційну діяльність», який регламентує здійснення інвестиційної діяльності загалом на території України всіх суб’єктів господарювання, а також вимогам Закону України «Про банки і банківську діяльність» та інших законодавчих і нормативних актів, що регулюють банківську діяльність.

Відповідно до Закону України «Про інвестиційну діяльність» інвестиціями є всі види майнових та інтелектуальних цінностей, що вкладаються в об’єкти підприємницької та інших видів діяльності, в результаті якої створюється прибуток (доход) або досягається соціальний ефект.

Інвестиційною діяльністю є сукупність практичних дій щодо реалізації інвестицій.

Розглядаючи механізм банківського інвестування, дослідники оперують цілим рядом понять і економічних категорій, різниця між якими не завжди є очевидною, що викликає термінологічну неузгодженість.

Банківські інвестиції традиційно розуміються як всі напрями розміщення ресурсів банку, а також як операції з розміщення коштів на певний термін з метою одержання доходу. У першому випадку до інвестицій відносять весь комплекс активних операцій банку, у другому – тільки його «термінову» складову (як правило, довгострокові вкладення).

Якщо розуміти інвестиції як вкладення капіталу з метою наступного його збільшення, то з погляду банку приріст капіталу повинен бути достатнім для того, щоб компенсувати йому відмову від використання наявних фінансових ресурсів для вкладення в інші альтернативні інструменти на фінансовому ринку.

Одні автори розуміють банківське інвестування як мобілізацію й надання позичальникам капіталу, тобто концентрують увагу лише на видачі довгострокових кредитів без зазначення мети й джерел інвестицій. Інші – як безпосереднє вкладення банком своїх коштів у бізнес (придбання частки участі в будь-якій формі), а також надання кредитів на відповідні цілі.

Цілями банківського інвестування можна вважати: збереження та примноження капіталу, спекулятивну гру на коливаннях курсів, розширення сфери впливу, доступ за допомогою цінних паперів до певної продукції, послуг або прав, придбання цінних паперів, які можуть використовуватися для розрахунків тощо.

Законом України «Про банки і банківську діяльність» встановлено, що банки мають право здійснювати прямі інвестиції та операції з цінними паперами відповідно до чинного законодавства.

Банки мають право здійснювати інвестиції на підставі письмового дозволу НБУ. Проте банк, регулятивний капітал якого повністю відповідає вимогам для здійснення інвестицій, встановленим нормативно-правовими актами Національного банку України, має право здійснити інвестицію без письмового дозволу, у разі якщо:

1) інвестиція у фінансову установу становить у сукупності не більше 1% статутного капіталу банку;

2) інвестиція здійснюється до статутного капіталу бюро кредитних історій, що має ліцензію спеціально уповноваженого органу виконавчої влади у сфері регулювання ринків фінансових послуг.

Відповідно до Закону України «Про організацію формування та обігу кредитних історій» бюро кредитних історій – юридична особа, виключною діяльністю якої є збір, зберігання, використання інформації, яка складає кредитну історію (наприклад, ТОВ «Перше всеукраїнське бюро кредитних історій», частка якого на ринку оцінюється в розмірі близько 70%).

Банку забороняється інвестувати кошти в юридичну особу, статутом якої передбачена повна відповідальність її власників.

Пряма та/або опосередкована участь банку у статутному капіталі будь-якої юридичної особи не має перевищувати 15% статутного капіталу банку. Сукупні інвестиції банку не мають перевищувати 60% розміру статутного капіталу банку.

Вимоги щодо цих обмежень не застосовуються в разі, якщо:

1) акції та інші цінні папери, придбані банком у зв’язку з реалізацією права заставодержателя і банк не утримує їх більше одного року;

2) банком з метою створення фінансової холдингової групи придбані акції, емітентом яких є інший банк;

3) цінні папери придбані банком за договором про андерайтинг та знаходяться у власності банку не більше одного року;

4) акції та інші цінні папери придбані банком за рахунок та від імені своїх клієнтів.

У діяльності сучасного банку чільне місце посідає його кредитна та інвестиційна діяльність. Українські банки є переважно універсальними і поєднують кредитно-інвестиційну діяльність з наданням клієнтам інших банківських послуг.

За даними НРА «Рюрік» станом на 01.01.11 р. у структурі кредитно-інвестиційного портфеля банків України вкладення в цінні папери становили 10,7%, на 01.10.11 р. – 9,7%. Ці данні опосередковано свідчать про зниження інвестиційної активності та підвищення ризиковості банківських активних операцій у цілому.

Отже, кредитні операції залишаються головним видом активних операцій комерційних банків. При цьому банківське кредитування може бути споживчим та інвестиційним. За даними НБУ, інвестиційне кредитування в Україні сьогодні становить близько 6–8%.

Банківська інвестиційна діяльність здійснюється за такими основними напрямами (рис. 8.1):

– інвестиції у власну діяльність (інвестиції у власні основні фонди та інші вкладення, які збільшують вартість активів банку);

– кредитування інвестиційних потреб клієнтів;

– операції з цінними паперами та посередницька діяльність на фондовому ринку (послуги фінансового брокера, депозитарію, незалежного реєстратора, гаранта, а також довірчі та розрахунково-клірингові послуги);

– інвестиційний консалтинг (послуги з питань сприяння інвестуванню – аналіз фондового ринку, розробка документації для емісії цінних паперів, оцінка стану інвестиційного портфеля клієнта, розробка інвестиційних стратегій для клієнтів, сприяння підприємствам у залученні інвестицій).

Рис. 8.1 – Банківська інвестиційна діяльність

Визначальною умовою розвитку банківської інвестиційної діяльності є ресурсна база банку, адже надання довгострокових інвестиційних кредитів, придбання цінних паперів, фінансування інвестиційних проектів здійснюється банком у межах наявних інвестиційних ресурсів.

Банківські інвестиційні ресурси – це сукупність коштів, сформованих із зовнішніх і внутрішніх джерел, що знаходяться у розпорядженні банку і забезпечують його інвестиційну діяльність (рис. 8.2).

Рис. 8.2 – Джерела формування банківських інвестиційних ресурсів

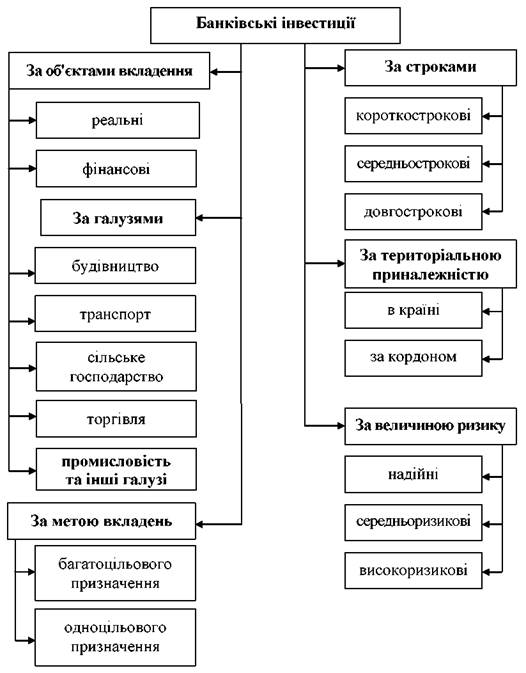

Для ефективного управління інвестиційною діяльністю комерційного банку у сучасній економіці необхідна чітка систематизація і класифікація інвестиційних операцій банку. Інвестиційна банківська діяльність може здійснюватись у різних формах, які відповідно до конкретних завдань в цілях обліку, аналізу, моніторингу, індикативного планування, класифікують за різними ознаками (рис. 8.3).

Рис. 8.3 – Види і напрями банківських інвестицій

Будь-яка класифікація банківських інвестицій базується на схемі розподілу інвестицій на реальні та фінансові. Подальша класифікація здійснюється відповідно до цілі, яку ставить перед собою інвестор.

У ході інвестиційної діяльності банк вирішує низку завдань, до яких належать: формування інвестиційних ресурсів, вибір форм і об’єктів інвестування, інвестиційний аналіз і контроль, мінімізація інвестиційних ризиків.