Налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки, налоговых льгот.

В отдельных случаях законодательство о налогах и сборах предусматривает исчисление суммы налога налоговым органом или налоговым агентом.

Налоговый орган исчисляет, в частности, налог на имущество физических лиц, земельный налог, уплачиваемый физическими лицами.

В случаях, если обязанность по исчислению суммы налога возлагается на налоговый орган, не позднее 30 дней до наступления срока платежа налогоплательщику направляется письменное уведомление по форме, установленной ФНС России. Налоговое уведомление, направленное по почте заказным письмом, считается полученным по истечении шести дней с даты направления заказного письма (ст. 52).

Элементы налогообложения

Налоговая база. Стоимостная, или физическая или иная характеристика объекта налогообложения, исчисляемая по итогам каждого налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных данных об объектах налогообложения либо связанных с налогообложением (ст. 53).

Характеристикой объекта налогообложения могут быть размер прибыли, сумма дохода, объем реализации товаров, мощность двигателя транспортного средства.

Налоговая база по транспортному налогу определяется на основании паспорта транспортного средства.

Налоговая ставка. Величина налоговых начислений на единицу измерения налоговой базы (ст. 53).

Например, проценты на 1 рубль прибыли организаций или дохода физических лиц, сумма в рублях на 1 л.с. мощности двигателя транспортного средства.

Налоговый период. Период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате.

Налоговый период может состоять из нескольких отчетных периодов.

Например, из нескольких отчетных периодов состоят налоговые периоды по ЕСН, налогу на прибыль организаций.

Для организации, созданной после начала календарного года, первым налоговым периодом является период со дня её государственной регистрации до конца данного года.

Для организации, созданной в период с 1 декабря по 31 декабря, первым налоговым периодом является период со дня её государственной регистрации до конца календарного года, следующего за годом создания.

Правила определения первого налогового периода, предусмотренные для организаций, созданных после начала календарного года, не применяются в отношении тех налогов, по которым налоговый период устанавливается как календарный месяц или квартал (ст.55).

Например, предусмотренные правила не могут быть применены к НДС, акцизам, НДПИ, ЕНВД.

Льготы по налогам и сборам. Предоставляемые отдельным категориям налогоплательщиков предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками, включая возможность не уплачивать налог или уплачивать его в меньшем размере. Налогоплательщик имеет право отказаться от использования льготы либо приостановить ее действие на один или несколько налоговых периодов.

Постановление ФАС ВВО от 28.07.05 № А43-30957/2004-30-265. Суд указал, что у налогоплательщика отсутствовали правовые основания для применения льготы, установленной в Областном Законе, поскольку подзаконный акт, регулирующий механизм освобождения от уплаты налогов областным правительством принят не был, порядок выделения лиц в отдельную категорию налогоплательщиков не утверждён.

Определение ВС РФ от 02.03.05 № 33-Г05-2. Субъект РФ предусмотрел в региональном законодательстве норму, в соответствии с которой для инвесторов установлен особый порядок формирования налоговой базы при понижении ставки налога на прибыль. Суд указал, что субъекту РФ предоставлено право понижать ставку налога на прибыль, но не устанавливать особый порядок формирования налоговой базы. Соответствующее положение нормативного акта субъекта РФ признано недействующим

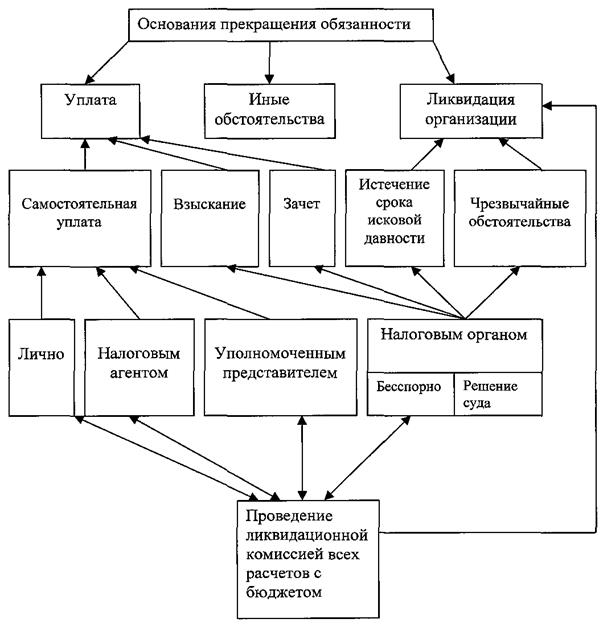

2.2.2. Исполнение обязанности по уплате налога или сбора

Обязанность по уплате налога или сбора исполняется налогоплательщиком самостоятельно, если иное не предусмотрено законодательством о налогах и сборах.

Например, перечисление в бюджет налогов, удерживаемых у источника выплаты, возложено на налоговых агентов.

Постановление ФАС СКО от 20.08.05 № Ф08-4348/2005-1722А. Суд указал, что самостоятельность исполнения обязанности по уплате налога налогоплательщиком соблюдена при уплате налога через уполномоченного представителя за счёт средств налогоплательщика.

Определение КС РФ от 27.01.04 № 41-0. Налогоплательщик обязан уплачивать налог от своего имени и за счёт собственных средств.

Выполняется в срок, установленный законодательством о налогах и сборах, но может быть исполнена досрочно. При нарушением срока уплаты налогоплательщик уплачивает пени.

Обязанность по уплате налога считаетсяисполненной:

- с момента предъявления в банк поручения на уплату соответствующего налога при наличии достаточного денежного остатка на день платежа;

-с момента отражения на лицевом счёте организации, которой открыт лицевой счёт, операции по перечислению соответствующих денежных средств в бюджетную систему РФ;

-со дня внесения физическим лицом в банк, кассу местной администрации либо в организацию федеральной почтовой связи наличных денег для перечисления их в бюджетную систему РФ;

Постановление ФАС МО от 31.07.02 № КА-А40/3503-02. Суд признал налог уплаченным налогоплательщиком из проблемного банка на том основании, что конкурсный управляющий включил этот налог в реестр требований налогового органа к банку.

Постановление Президиума ВАС РФ от 29.10.02 № 4261/01. Суд признал налогоплательщика недобросовестным, а налоги из проблемного банка неуплаченными в ситуации, когда деньги на счёт налогоплательщика в банке поступили от гашения векселя банка при отсутствии денег на корреспондентском счёте.

Постановление ФАС МО от 19.07.02 № КГ-А41/01. Налоговый орган заявил иск о признании платёжных поручений на уплату налогов из проблемного банка мнимыми сделками. Суд в иске отказал, так как платёжные поручения не являются сделками.

-со дня вынесения налоговым органом решения о зачёте излишне уплаченных или излишне взысканных сумм налогов, пеней, штрафов в счет исполнения обязанности по уплате соответствующего налога;.

Постановление ФАС УО от 12.08.02 № Ф09-1818/2002-ГК. Суд указал, что зачёты по налогам между налогоплательщиками и бюджетодателями являются ничтожными сделками, так как противоречат ст. 45 НК РФ..

Постановление Президиума ВАС от 16.01.01 № 6825/01. Суд признал неправомерным возврат из бюджета налога, уплаченного в результате бюджетного зачёта.

-со дня удержания сумм налога налоговым агентом, если обязанность по исчислению и удержанию налога возложена на налогового агента (ст. 45).

Обязанность по уплате налогов и сборов (пеней, штрафов) ликвидируемой организации исполняется ликвидационной комиссией за счет денежных средств организации, в том числе полученных от реализации ее имущества.

Если денежных средств ликвидируемой организации недостаточно для исполнения в полном объёме обязанности по уплате налогов, сборов, пеней, штрафов, задолженность должна быть погашена учредителями в пределах и порядке, установленном законодательством РФ (ст. 49).

Обязанность по уплате налогов реорганизованного юридического лица исполняется его правопреемниками. Доля участия каждого из правопреемников в исполнении обязанностей реорганизованного лица определяется в порядке, предусмотренном гражданским законодательством (ст. 50).

Постановление ФАС СЗО от 27.08.03 № Ф04/4233-758/А70-2003. Суд указал, что в рамках процедур, предусмотренных Федеральным законом «О банкротстве», задолженность должника по налогам может быть погашена учредителем должника, поскольку нормы законодательства о налогах и сборах должны применяться с учётом особенностей процедур банкротства.

Обязанность по уплате налога исполняется в валюте РФ.

Поручение на перечисление налога заполняется в соответствии с правилами, установленными Минфином России по согласованию с ЦБ РФ.

При обнаружении налогоплательщиком ошибки в оформлении поручения на перечисление налога, не повлекшей неперечисления налога, налогоплательщик вправе подать в налоговый орган по месту своего учёта заявление о опущенной ошибке с приложением документов, подтверждающих уплату налога, с просьбой уточнить основание, тип, принадлежность платежа, налоговый период, статус налогоплательщика (ст. 45).

Обязанность по уплате налога не признаётся исполненной в случаях:

-отзыва налогоплательщиком или возврата банком неисполненного поручения на перечисление соответствующих денежных средств в бюджетную систему;

-отзыва налогоплательщиком – организацией, которой открыт лицевой счёт, или возврата органом Федерального казначейства неисполненного поручения на перечисление соответствующих денежных средств в бюджетную систему;

-возврата местной администрации либо организацией федеральной почтовой связи налогоплательщику – физическому лицу наличных денег, принятых для их перечисления их в бюджетную систему РФ;

-неправильного указания в поручении на перечисление суммы налога номера счёта Федерального казначейства и наименования банка – получателя, повлекшего неперечисление этой суммы в бюджетную систему;

-если на день предъявления поручения на перечисление денег в счёт уплаты налога налогоплательщик имеет иные неисполненные требования, предъявленные к его счёту (лицевому счёту) и подлежащие в соответствии с гражданским законодательством исполнению в первоочередном порядке, и если на этом счёте нет достаточного остатка для удовлетворения всех требований.

Сверка уплаченных налогов. По предложению налогоплательщика или налогового органа может быть проведена совместная сверка уплаченных налогов. Результаты сверки оформляются актом, который подписывается налогоплательщиком и уполномоченным должностным лицом налогового органа.

Налоговый орган вправе требовать от банка копию поручения налогоплательщика, оформленного налогоплательщиком на бумажном носителе. Банк обязан представить копию указанного поручения в течение пяти дней со дня получения требования налогового органа.

На основании заявления налогоплательщика и акта совместной сверки, если такая проводилась, налоговый орган принимает решение об уточнении платежа на день фактической уплаты налога. При этом налоговый орган осуществляет пересчёт пеней, начисленных на сумму налога за период со дня его фактической уплаты до дня принятия налоговым органом решения об уточнении платежа (ст.45).

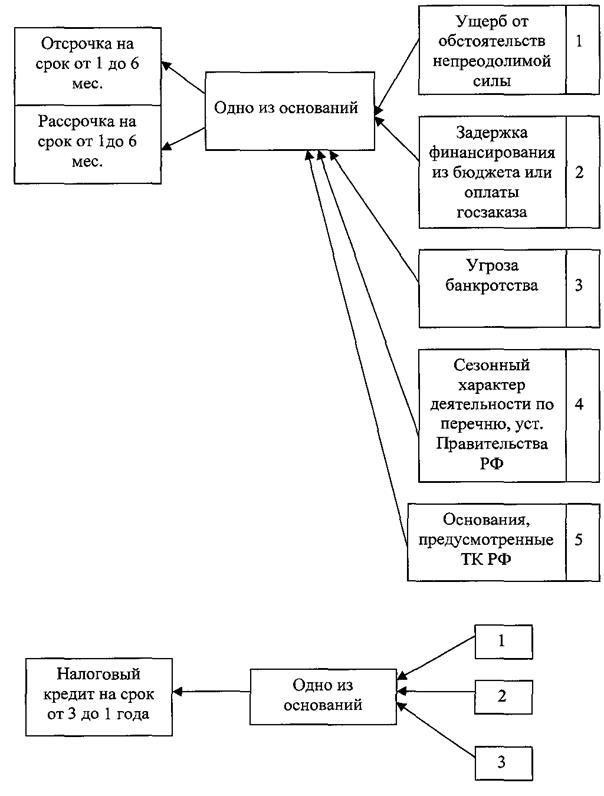

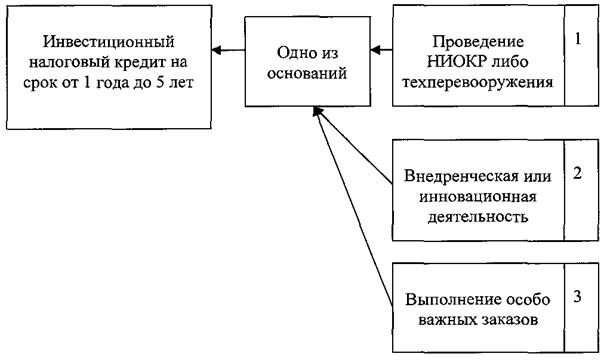

Изменение срока уплаты налога и сбора. Срок уплаты налога может быть изменен в отношении всей суммы налога либо её части с начислением процентов на неуплаченную сумму налога.

Изменение срока уплаты налога и сбора осуществляется в форме отсрочки, рассрочки, инвестиционного налогового кредита (ст. 61).

Срок уплаты не может быть изменён, если в отношении лица, претендующего на изменение:

-возбуждено уголовное дело по признакам правонарушения, связанного с нарушением законодательства о налогах и сборах;

-проводится производство по делу о налоговом правонарушении или административном правонарушении в области налогов и сборов;

-имеются достаточные основания полагать, что это лицо воспольуется таким изменением для сокрытия денежных средств или иного имущества, подлежащего налогообложению, либо это лицо собирается выехать за пределы РФ на постоянное жительство (ст. 62).

Органы, принимающие решение об изменении срока уплаты налога, сбора:

-по федеральным налогам – ФНС России, по ЕСН решение согласовывается с органами соответствующего ГВБФ;

-по региональным и местным налогам и сборам – налоговые органы по месту нахождения заинтересованного лица;

-по налогам, подлежащим уплате в связи с перемещением товаров через таможенную границу РФ, - таможенные органы;

-по государственной пошлине – органы (должностные лица), уполномоченные совершать юридически значимые действия, за которые подлежит уплате государственная пошлина (ст. 63).

Решение уполномоченного органа выносится в течение одного месяца после получения заявления заинтересованного лица (ст. 67).

При досрочном прекращении действия изменения срока уплаты налога налогоплательщик обязан уплатить недоимку и пени на неуплаченную сумму в течение одного месяца со дня получения соответствующего решения уполномоченного орган (ст. 68).

Списание безнадежных долгов по налогам и сборам.

Недоимка, взыскание которой оказалось невозможным в силу причин экономического, социального, юридического характера признается безнадежной и списывается в порядке, установленном по федеральным налогам и сборам – Правительством РФ, по региональным и местным налогам и сборам – соответственно исполнительным органом субъектов РФ и местного самоуправления.

Обязанности банков по исполнению поручений по перечислению налогов и сборов. Поручение налогоплательщика или поручение налогового органа исполняется банком в течение одного операционного дня, следующего за днём получения такого поручения.

При невозможности исполнения поручения налогоплательщика или поручения налогового органа в срок, установленный НК РФ, в связи с отсутствием (недостаточностью) средств на корреспондентском счёте банка, открытом в учреждении ЦБ РФ, банк обязан в течение дня, следующего за днём истечения указанного срока исполнения поручения, сообщить о неисполнении (частичном исполнении) поручения налогоплательщика в налоговый орган по месту нахождения банка и налогоплательщику, а о неисполнении (частичном исполнении) поручения налогового органа – в налоговый орган, направивший это поручение, и в налоговый орган по месту нахождения банка (его обособленных подразделений).

Плата за совершение указанных операций не взимается (ст. 60).