Целью деятельности любой фирмы является получение прибыли. Ее величина складывается под влиянием соотношения между доходами и расходами организации.

Доходами фирмы признается увеличение экономических выгод в результате поступления активов и/или погашения обязательств, приводящее к увеличению капитала этой организации, за исключением уставных вкладов участников (собственников имущества). Доходы организации делятся на:

- доходы от обычных видов деятельности;

- операционные доходы;

- внереализационные доходы.

Кроме этого, выделяются чрезвычайные доходы, возникающие как последствия чрезвычайных обстоятельств (стихийных бедствий, пожаров и т. п.). Такими доходами могут быть страховые возмещения, стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов, и др.

Основной удельный вес в общей сумме доходов эффективно работающего предприятия занимают доходы от обычных видов деятельности. Под обычными видами деятельности понимается изготовление продукции, перепродажа товаров или оказание услуг, т. е. те виды деятельности, с целью осуществления которых создано предприятие.

Доходами от обычных видов деятельности является выручка от реализации продукции (выполнения работ, оказания услуг), которая может определяться двумя методами — кассовым (по оплате) и методом начислений (по отгрузке).

При кассовом методе объем реализации определяется по поступлению денег на счета или в кассу предприятия. При методе начислений стоимость отгруженной продукции показывается как выручка от реализации независимо от поступления оплаты за проданную продукцию.

К операционным доходам относятся поступления, связанные с операциями с имуществом организации, с участием в уставном капитале других организаций и совместной деятельностью, а также поступления от предоставления во временное пользование денежных средств. Величина данных доходов зависит от активности предприятия на фондовом рынке, размера финансовых вложений в ценные бумаги других предприятий и доходности этих бумаг.

Внереализационные доходы включают в себя: штрафы, пени, неустойки, признанные должником поступления в возмещение причиненных организации убытков, суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности. Кроме этого, к внереализационным доходам относятся активы, полученные безвозмездно, курсовая разница, прибыль прошлых лет, выявленная в отчетном году.

Расходы фирмы — это уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и/или возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения уставных вкладов по решению участников (собственников имущества).

Они классифицируются по видам аналогично доходам предприятия.

Расходы предприятия от обычной деятельности — это расходы, связанные с изготовлением и продажей продукции, приобретением и перепрода-

жей товаров, выполнением работ или оказанием услуг. Они принимаются к учету:

- в сумме, равной оплате и/или кредиторской задолженности, связанной с приобретением сырья, материалов, товаров и иных материально-производственных запасов, предназначенных для осуществления видов деятельности, являющихся предметом деятельности предприятия;

- в сумме расходов, возникающих в процессе переработки материально-производственных запасов для целей производства продукции (работ, услуг) и ее продажи, формирующих себестоимость продукции и незавершенного производства.

Совокупность всех расходов предприятия составляет себестоимость продукции. Себестоимость продукции {работ, услуг) представляет собой стоимостную оценку используемых в процессе производства продукции природных ресурсов, сырья, материалов, топлива, энергии, основных фондов, трудовых ресурсов, а также других затрат на ее производство и реализацию. При этом одни предприятия (например, производственные, бытового обслуживания) определяют себестоимость как всей продукции, так и конкретных видов (групп) продукции (работ, услуг). Другие предприятия (например, занятые торговой, снабженческой, сбытовой и иной аналогичной деятельностью) формируют издержки обращения, приходящиеся на проданные товары.

По источникам осуществления расходы предприятия можно подразделить на:

- включаемые в себестоимость продукции;

- относимые на финансовые результаты (убытки от списания дебиторской задолженности, по которой истек срок исковой давности, и других долгов, не реальных для взыскания;

- убытки от хищений, виновники которых по решению суда не установлены; некоторые виды налогов и т. д.);

- осуществляемые за счет чистой прибыли, остающейся в распоряжении предприятия после налогообложения (затраты на содержание культурно-бытовых объектов, выплата доходов по ценным бумагам предприятия, образование различных фондов и т. п.).

Прибыль представляет собой выраженный в денежной форме чистый доход, представляющий собой разницу между совокупным доходом и совокупными затратами. Предприятие получает прибыль, если выручка от продаж превышает себестоимость реализованной продукции (работ, услуг). В общем виде показатель прибыли можно рассчитать следующим образом:

Я = ВР - С,

где: П — прибыль от продаж; С — себестоимость реализованной продукции (работ, услуг); ВР — выручка от продажи продукции (работ, услуг).

Из данной формулы следует, что любое изменение выручки или себестоимости влечет за собой адекватное изменение прибыли. Все аспекты снабженческой, производственной и сбытовой деятельности предприятия находят свое отражение в показателе прибыли: уровень использования материальных ресурсов, основных средств, трудовых ресурсов, объем реализации продукции, уровень цен. С другой стороны, прибыль является основным источником развития предприятия, расширения его производственной базы и источником финансирования социальной сферы. Из прибыли выплачиваются дивиденды и другие доходы учредителям и собственникам предприятия. По прибыли кредиторы судят о возможностях предприятия по возврату заемных средств, инвесторы — о целесообразности инвестиций в предприятие, поставщики — о платежеспособности предприятия.

Таким образом, прибыль как важнейшая категория рыночных отношений выполняет следующие функции:

- как показатель, характеризующий финансовые результаты хозяйственной деятельности. Значение прибыли состоит в том, что она отражает конечный финансовый результат деятельности предприятия за определенный период;

- стимулирующую функцию, проявляющуюся в процессе ее распределения и использования. Содержание этой функции состоит в том, что прибыль одновременно является финансовым результатом и основным элементом финансовых ресурсов предприятия;

- как основной источник формирования доходной части бюджетов разных уровней. Налог на прибыль является важнейшим источником пополнения средств бюджета.

Механизм формирования прибыли содержится в «Отчете о прибылях и убытках» (рисунок 1).

Рисунок 1 – Механизм формирования прибыли фирмы

Таким образом, балансовая прибыль предприятия включает:

1) прибыль от продаж;

2) результат от операций с имуществом и финансовой деятельности;

3) результат от внереализационных операций.

При этом прибыль от продаж определяется в два этапа.

Вначале рассчитывается валовая прибыль как разница между выручкой от продажи продукции (работ, услуг) без НДС, акцизов и других аналогичных обязательных платежей и себестоимостью проданных товаров без периодических расходов (коммерческих и управленческих).

Затем после вычитания коммерческих и управленческих расходов определяется показатель прибыли от продаж. В случае если в учетной политике организации не принят порядок списания общехозяйственных расходов непосредственно на уменьшение выручки от реализации, то они отдельно в качестве управленческих расходов не выделяются, а включаются в себестоимость реализованных товаров. В организациях торговли, снабжения, сбыта и общественного питания по статье себестоимость отражают покупную стоимость реализованных товаров.

Прибыль от продаж является основной составляющей балансовой прибыли предприятия, поскольку отражает результат от регулярно осуществляемой деятельности по производству и реализации изделий (оказанию услуг), являющейся целью создания предприятия. На ее размер влияют уровень отпускных цен, себестоимость продукции, ассортиментные сдвиги в составе продукции. Прибыль от продаж растет, если в составе реализованной продукции повышается удельный вес высокорентабельных изделий.

Рентабельность продаж — это показатель, характеризующий величину прибыли, которую приносит предприятию каждый рубль проданной продукции:

где: П — прибыль от продаж; ВР — выручка от реализации продукции.

Выгодность производства отдельных видов продукции можно оценить с помощью показателя рентабельности продукции, рассчитанного, как

где: Пед — прибыль на единицу продукции; Сед— себестоимость единицы продукции.

Чистая прибыль предприятия определяется путем вычитания из балансовой прибыли сумм налога на прибыль, рентных платежей, налога на экспорт и импорт. При этом в нее включается результат от чрезвычайных обстоятельств, рассчитанный как разность между поступлениями и связанными с этими обстоятельствами расходами.

При формировании чистой прибыли учитываются операции по уплате штрафных санкций, пеней и других платежей, которые ранее уплачивались за счет прибыли, остающейся в распоряжении организации после налогообложения. Чистая прибыль распределяется по следующим направлениям:

- на формирование резервных фондов;

- на выплату доходов учредителям (участникам);

- на создание фондов целевого назначения (накопления, потребления, социальной сферы).

Важнейшим элементом информационного обеспечения процесса управления финансами предприятия является бухгалтерская (финансовая) отчетность.

Финансовая отчетность — это совокупность форм отчетности, составленных на основании данных бухгалтерского учета.

Ее цель — представить внутренним и внешним пользователям обобщенную информацию о результатах хозяйственной деятельности предприятия за отчетный период.

Отчетность должна быть представлена в форме, удобной и понятной пользователям. Она должна содержать информацию, позволяющую оценить финансовое состояние предприятия, и давать возможность принятия обоснованных управленческих решений, а также решений по инвестированию средств в предприятие. Это достигается с помощью стандартов финансового учета и отчетности, которые представляют собой правила ведения финансового учета и составления отчетности.

Годовая бухгалтерская отчетность российских предприятий включает:

- бухгалтерский баланс;

- отчет о прибылях и убытках;

- отчет об изменениях капитала;

- отчет о движении денежных средств;

- приложения к бухгалтерскому балансу;

- отчет о целевом использовании полученных средств;

- пояснительную записку и заключение независимого аудитора (аудиторской фирмы).

Формы отчетности должны отвечать требованиям положения по бухгалтерскому учету. При составлении годовой отчетности отчетным периодом является период с 1 января по 31 декабря, отчетная дата — 31 декабря.

Наиболее широкий спектр данных для оценки финансового состояния предприятия дает бухгалтерский баланс, который характеризует средства предприятия по их составу (актив) и источникам образования (пассив). Бухгалтерский баланс содержит значения показателей на начало и конец отчетного периода.

Финансовое планирование. Финансовые вычисления.

В рыночных условиях предприятию необходима эффективная система управления финансами, способная обеспечивать компромисс между интересами развития предприятия, наличием достаточного уровня денежных средств и обеспечением платежеспособности предприятия.

Основными стратегическими целями фирмы являются:

- максимизация прибыли;

- оптимизация структуры капитала и обеспечение финансовой устойчивости предприятия;

- обеспечение инвестиционной привлекательности предприятия;

- улучшение конкурентных позиций предприятия на рынке.

В рамках данных целей в процессе планирования финансов решаются следующие задачи:

- анализ финансово-экономического состояния предприятия;

- анализ существующей и прогнозируемой цены капитала предприятия (определяет минимальную рентабельность деятельности предприятия, покрывающую затраты на привлеченный капитал);

- анализ ассортимента выпускаемой продукции с целью определения наиболее выгодных видов продукции;

- разработка ценовой политики;

- разработка учетной и налоговой политики;

- разработка кредитной политики предприятия;

- управление оборотными средствами, кредиторской и дебиторской задолженностью;

- управление издержками, включая выбор амортизационной политики;

- выбор дивидендной политики.

Система финансового планирования на предприятии включает:

- систему бюджетного планирования деятельности структурных подразделений;

- систему сводного (комплексного) бюджетного планирования деятельности предприятия.

В целях организации бюджетного планирования деятельности структурных подразделений предприятия разрабатывается сквозная система бюджетов, объединяющая следующие функциональные бюджеты, охватывающие базу финансовых расчетов предприятия:

- бюджет фонда оплаты труда, на основании которого прогнозируются платежи во внебюджетные фонды и некоторые налоговые отчисления;

- бюджет материальных затрат, составляемый на основании норм расхода сырья, комплектующих, материалов и объема производственной программы структурных подразделений;

- бюджет потребления энергии;

- бюджет амортизации, включающий направления использования ее на капитальный ремонт, текущий ремонт и реновацию;

- бюджет прочих расходов (командировочных, транспортных и т. п.);

- бюджет погашения кредитов и займов, разрабатываемый на основании плана-графика платежей;

- налоговый бюджет, включающий все налоги и обязательные платежи в бюджет, а также во внебюджетные фонды.

Данный бюджет планируется в целом по предприятию. Разработка бюджетов структурных подразделений и служб основана на принципе декомпозиции, заключающемся в том, что бюджет более низкого уровня является детализацией бюджета более высокого уровня. Сводные бюджеты по каждому структурному подразделению разрабатываются, как правило, ежемесячно. В целях равномерного обеспечения предприятия и его подразделений оборотными средствами в них указываются ежедневные плановые и фактические затраты, а также в целом на месяц.

В системе текущего финансового планирования необходимо определить реальное поступление денег на предприятие. Для этого необходимо иметь данные об удельном весе поставок продукции за предоплату, поставок на условиях коммерческого кредита с отсрочкой платежа, поставок по бартеру.

Финансовое планирование является завершающим этапом планирования на предприятии.

Каждое предприятие является участником рыночных отношений вообще и финансового рынка в частности. В зависимости от обстоятельств оно может выступать в качестве того или иного контрагента финансового рынка (рисунок 2).

Рисунок 2 – Финансовые вычисления

Значительный объем финансовых вычислений связан с расчетами по процентным деньгам.

Под процентными деньгами понимают абсолютную величину дохода от предоставления денег в ссуду, помещения их в виде вклада, депозита и т.п. На практике процентные деньги называют также процентами.

Проценты бывают простыми (т.е. исходная база при начислении не меняется) и сложными (исходная сумма изменяется).

Расчеты простых процентов проводятся по формуле:

где: S — наращенная сумма денег; P — исходная сумма кредита (депозита); Iпс — процентная ставка; n — продолжительность сделки.

Схема расчета процентных денег приведена на рисунке 3.

Основные варианты расчетов процентов по ссудам (срок до года):

- точные проценты с точным числом дней ссуды;

- обыкновенные проценты с точным числом дней ссуды;

- обыкновенные проценты с приближенным числом дней

- ссуды.

Для случая дискретно меняющейся процентной ставки наращенная сумма денег определяется по формуле:

где n1 — продолжительность периода с номером i; Iпс1 — процентная ставка за период с номером i, i = 1,..., К.

При реинвестировании процентных денег используют формулу

Операция реинвестирования всегда выгодна вкладчику. Если продолжительность периодов начисления и процентные ставки одинаковы для всех периодов, то расчеты проводят по формуле:

где: m —число операций реинвестирования.

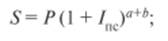

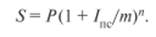

В случае сложных процентов процентные деньги присоединяются к исходной сумме и база для определения наращенной суммы меняется. Механизм наращения денег по сложным процентам называют капитализацией процентов. Формула, используемая при этом, имеет вид:

В случае меняющейся во времени процентной ставки расчеты ведут по формуле:

Для сравнения финансовых результатов по простым и сложным процентам используют график (рис. 8.4), анализ которого позволяет сделать следующие выводы:

1) при периоде менее года простые проценты более выгодны кредитору;

2) при периоде в один год простые и сложные проценты приводят к одинаковым результатам;

3) при периоде более года сложные проценты более выгодны вкладчику.

Проценты за дробное число лет начисляются двумя способами:

1. по формуле сложных процентов:

2. с использованием смешанного метода:

где: n = а + b; а — целое число лет; b — дробная часть года.

При b = 0 наращенная сумма по смешанному методу больше, чем по формуле сложных процентов. Проценты могут начисляться помесячно, поквартально, по полугодиям. В этом случае используется формула:

На практике наращение денег может производиться один или m раз в год. Годовая ставка, при которой финансовый результат не будет отличаться от результата при начислении процентов m раз в год по ставке Iпс /m, называется эффективной или действительной процентной ставкой (Iпсэ):

Финансовые результаты часто связаны с кредитом, который подразделяют на два вида:

- банковский (денежные ссуды);

- коммерческий (товары и услуги).

Как коммерческий, так и банковский кредиты могут реализовываться через письменные долговые обязательства — векселя. Векселедержатель может продать вексель банку или другому лицу ранее указанного в векселе срока по цене, ниже той, что указана в векселе. Подобная сделка называется учетом векселя или дисконтированием.

Дисконт — это разница между номинальной стоимостью долгового обязательства и суммой, полученной векселедержателем в результате учета векселя.

Дисконтирование бывает двух видов: математическое и банковское.

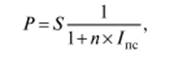

При математическом дисконтировании решается задача, обратная по отношению к определению наращенной суммы. Формула для математического дисконтирования имеет вид:

ЗАДАНИЯ:

1. Торговая фирма в среднем получает 10 тыс. руб. в день. Финансовый директор определил, что период между отправкой чека и его действительным получением для использования составляет 4 дня. Определите, какая сумма заморожена из-за этой задержки.

2. Себестоимость продукции составляет 60% от цены реализации. Счета оплачиваются в среднем через 60 дней после продажи. Ежемесячные продажи 150 тыс. руб. Определите вложения в счета дебиторов.

3. В компании продажи в кредит составляют 500 тыс. руб. Период поступления денег — 90 дней. Себестоимость 50% от цены реализации. Определите средние вложения в дебиторскую задолженность.

4. Банк выдал фирме кредит в 100 тыс. дол. на 1 месяц из расчета 12% годовых. Определите доход банка.

5. Владелец векселя номинальной стоимостью 220 тыс. руб. и сроком погашения 1 год обратился в банк через 270 дней с просьбой учесть вексель. Банк согласился учесть вексель по ставке 21,05%. Определите, какую сумму получит владелец векселя и дисконт банка.

6. Предприниматель обратился в банк за ссудой размером 200 тыс. руб. на срок 55 дней. Банк согласен выдать кредит по простой учетной ставке 8%. Какая сумма будет проставлена в векселе?

7. Банк принимает вклад 100 тыс. руб. на 3 месяца с процентной ставкой 11% годовых или на срок 6 месяцев под 12% годовых. Какой вариант более выгоден вкладчику, если в обоих случаях вкладчик работает с банком 6 месяцев?

8. Ссуда в 200 тыс. руб. дана на 1,5 года по ставке 12% годовых с ежеквартальным начислением. Определите наращенную сумму.

9. Какова должна быть номинальная процентная ставка по кредиту на сумму 2 млн. руб. сроком на 1 год при темпе инфляции в 10%, если кредитор рассчитывает на прибыль по реальной процентной ставке в 20%?