В. Функция инвестиций

Ставка процента

Ставка процента

Рис. 1

С. Кривая IS

Ставка процента

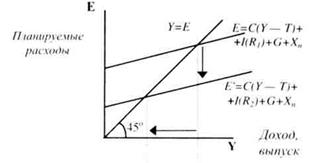

Второй способ построения кривой IS – это построение из креста Кейнса.

В. Кейнсианский крест

Y: Y,

А. Функция инвестиций С. Кривая IS

С тавкапроцента Ставка процента

Рис. 2

Уравнение кривой IS может быть получено путем подстановки уравнений 2, 3 и 4 в основное макроэкономическоетождество и его решения относительно R и I. Уравнение кривой IS относительно R необходимо для анализа факторов, определяющих угол наклона кривой IS относительно оси R. Уравнение IS относительно Y необходимо для анализа факторов, определяющих сдвиги кривой IS вдоль оси Y.

Уравнение кривой IS относительно R имеет вид:

где Т=Тa + tY

где Т=Тa + tY

Уравнение кривой IS относительно Y имеет вид:

где Т=Та + tY.

где Т=Та + tY.

Коэффициент  , характеризует угол наклона кривой IS относительно оси Y, который является одним из параметров сравнительной эффективности фискальной и монетарной политики.

, характеризует угол наклона кривой IS относительно оси Y, который является одним из параметров сравнительной эффективности фискальной и монетарной политики.

Cмещение линии IS может быть вызвано следующими основными причинами: сдвигом функции сбережения (S) или сдвигом функции инвестиций (I), либо их одновременным смещением.

| Смещение функций | Направление смещения IS |

| Влево |

| Вправо |

| Вправо |

| Влево |

Кривая IS является более пологой при условии, что:

I) чувствительность инвестиций (d) и чистого экспорта (n) к динамике ставки процента велика:

2) предельная склонность к потреблению (b) велика;

3) предельная ставка налогообложения (t) невелика;

4) предельная склонность к импортированию ( ) невелика.

) невелика.

В долгосрочной перспективе угол наклона IS может быть изменен с помощью политики регулирования дифференциации доходов, так как у высокообеспеченных семей предельная склонность к потреблению относительно ниже, чем у малообеспеченных. Остальные параметры (d, n и т') практически не подвержены воздействию макроэкономической политики и преимущественно являются внешними факторами, определяющими ее эффективность.

Вопрос 2. Кривая LM: понятие, построение, уравнение, степень наклона, сдвиги.

Кривая LM — кривая равновесия на денежная рынке. Она фиксирует все комбинации Y и R, которые удовлетворяют функции спроса на деньги при заданной Центральным Банком величине денежного предложения Ms. Во всех точках кривой LM спрос на деньги равен их предложению. Термин LM отражает это равенство (Liquidity Preference = Money Supply).

Графический вывод кривой LM

А. Рынок реальных запасов

денежных средств В. Кривая LM

Рис. 5.3.

Уравнение кривой LM имеет вид:

, (относительно R),

, (относительно R),

, (относительно Y)

, (относительно Y)

Коэффициент  характеризует угол наклона кривой LM относительно оси Y, который, аналогично углу наклона кривой IS, определяет сравнительную эффективность фискальной и монетарной политики.

характеризует угол наклона кривой LM относительно оси Y, который, аналогично углу наклона кривой IS, определяет сравнительную эффективность фискальной и монетарной политики.

| Изменение параметра или функции | Направление смешения линии LM |

M M

| Вправо |

М М

| Влево |

LT LT

| Влево |

LT LT

| Вправо |

LS LS

| Влево |

LS LS

| Вправо |

Особая ситуация. Ликвидная ловушка, которая возникает при низкой ставке процента, вызывающей стремление населения перевести ценные бумаги в наличные деньги. Это находит свое отражение на кривой LM: эта кривая практически плоский и протяженный отрезок при минимальной процентной ставке.

Кривая LM является относительно пологой при условии, что:

1) чувствительность спроса на деньги к динамике рыночной ставки процента (И) велика:

2) чувствительность спроса на деньги к динамике ВВП (к) невелика.

Увеличение предложения денег Л/ или снижение уровня цен Р сдвигают кривую LM вправо; для анализа этих сдвигов преподавателю целесообразно использовать уравнение LM относительно Y и соответствующий чертеж.

После завершения анализа блоков кривых IS и LM преподавателю рекомендуется показать, используя в целях ил

Вопрос 3. Равновесие в модели IS-LM. Относительная эффективность бюджетно-налоговой и кредитно-денежной политики.

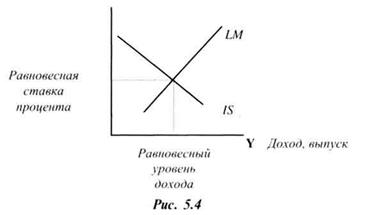

Равновесие в модели достигается в точке пересечения кривых IS и LM.

Ставка процента

R

Необходимо подчеркнуть, что при фиксированном уровне цен Р равновесное значение Y будет единственным. Равновесное значение процентной ставки R может быть найдено путем подстановки равновесного значения Y в уравнение IS или LM и решения его относительно R.

Равновесие в модели IS-LM используется для определения относительной эффективности бюджетно-налоговой и кредитно-денежной политики. Как правило этот вопрос рассматривается на примере стимулирующей политики

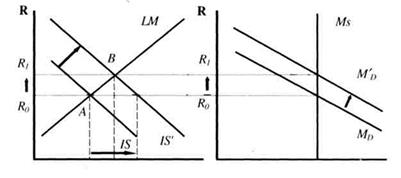

Бюджетно-налоговая экспансия. Рост государственных расходов и снижение налогов приводят к эффекту вытеснения, который значительно снижает результативность стимулирующей фискальной политики. Для анализа этих процессов необходимо использовать рисунок 5.5.

Y0  Y

Y  Y2 Y Ms = const М/Р Рис. 5

Y2 Y Ms = const М/Р Рис. 5

Для рассмотрения эффекта вытеснения используется следующая логическая схема. Так, например, если правительство увеличивает госрасходы, то формализованная логическая схема имеет вид:

эффект

вытеснения

Если госрасходы G увеличиваются, то совокупные расходы и доход возрастают, что приводит к увеличению потребительских расходов С. Увеличение потребления, в свою очередь, увеличивает совокупные расходы и доход Y, причем с эффектом мультипликатора. Увеличение Y способствует росту спроса на деньги МD, так как в экономике совершается большее количество сделок. Повышение спроса на деньги при их фиксированном предложении вызывает рост процентной ставки R. Повышение процентных ставок снижает уровень инвестиций I и чистого экспорта Xn. Паление чистого экспорта связано также с ростом совокупного дохода Y, который сопровождается увеличением импорта. В итоге рост занятости и выпуска, вызванный стимулирующей фискальной политикой, оказывается частично элиминированным за счет вытеснения частных инвестиций и чистого экспорта.

Эффект вытеснения возможен и в том случае, когда правительство снижает налоги. Формализованная логическая схема в этой ситуации имеет вид:

эффект

вытеснения

Очень важен вывод о том, что само по себе снижение налогов не приводит автоматически к росту инвестиций, которые реагируют на изменение налоговой конъюнктуры с гораздо большим временным лагом, чем потребление. Для того, чтобы элиминировать угрозу эффекта вытеснения инвестиций на фоне снижения налогов правительству необходимо, в частности, проводить последовательную бюджетно-налоговую политику, нацеленную на укрепление доверия инвесторов.

Вывод, что если бы не было вытеснения инвестиций и чистого экспорта, то увеличение Y из-за приращения госрасходов (или снижения налогов) было бы равно (Y0Y2). Однако вследствие эффекта вытеснения действительное увеличение Y составляет только (Y0Y).

Кредитно-денежная экспансия. Увеличение предложения денег позволяет обеспечить краткосрочный экономический рост без эффекта вытеснения, но оказывает противоречивое воздействие на динамику чистого экспорта.

|

Y —

Рис. 6

рис. 6 Увеличение денежной массы MS сопровождается снижением процентных ставок R, так как ресурсы для кредитования расширяются, и цена кредита снижается. Это способствует росту инвестиций I. В итоге совокупные расходы и доход Y увеличиваются, вызывая рост потребления С. Динамика чистого экспорта Хп оказывается под влиянием двух противодействующих факторов: роста совокупного дохода Y который сопровождается снижением чистого экспорта, и снижения ставки процента, которое сопровождается его ростом. Конкретное изменение величины Хп зависит от величин изменений Y и R, а также от значений предельной склонности к импортированию  и коэффициента n. Рассмотренные макроэкономические процессы могут быть описаны с помощью формализованных логических схем,

и коэффициента n. Рассмотренные макроэкономические процессы могут быть описаны с помощью формализованных логических схем,

1)

2)

Относительная эффективность бюджетно-налоговой и кредитно-денежной политики определяется в зависимости:

а) от степени чувствительности функций инвестиций и чистого экспорта к динамике рыночной ставки процента (коэффициенты d и n):

б) от степени чувствительности спроса на деньги к динамике рыночной ставки процента (коэффициент h).

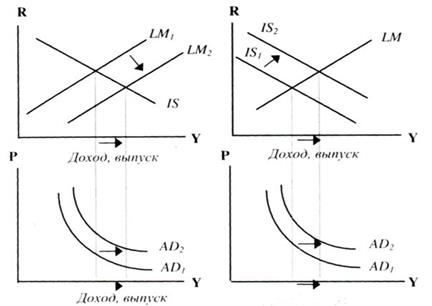

I. Относительная эффективность стимулирующейфискальной (бюджетно-налоговой) политикиопределяется величиной эффекта вытеснения.Если эффект вытеснения меньше, чем эффект роста выпуска, то, при прочих равных условиях, фискальная политика эффективна.

|

|

Стимулирующая фискальная политика оказывается наиболее эффективной при сочетании относительно крутой IS и относительно пологой LM. В этом случае эффект вытеснения очень мал.

II. Обратимся теперь к условиям эффективности кредитно-денежного регулирования. Относительная эффективность стимулирующей монетарной политики определяется величиной стимулирующего эффекта от увеличения денежной массы и снижения процентных ставок на динамику инвестиции и чистого экспорта. Этот стимулирующий эффект противоположен эффекту вытеснения.

Далее, используя рисунок 5.15, необходимо подчеркнуть, что стимулирующая денежно-кредитная политика наиболее эффективна при сочетании относительно крутой LM и пологой IS. В этом случае и снижение процентных с весьма существенно и коэффициенты d и п значительны Поэтому прирост Y равный (Y0Y1), относительно велик.

Y0Y,

Рис. 5.15

Yo Y, Y

Вопрос 4. Вывод кривой совокупного спроса. Экономическая политика в моделях AD-AS и IS-LM при изменениях уровня цен

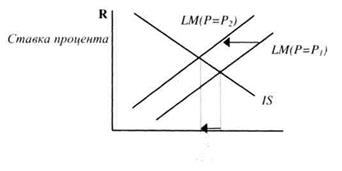

Графический вывод кривой AD из модели IS-LM.

Повышение уровня цен от Pf до Р2 снижает реальное предложение денег, что графически соответствует сдвигу кривой LM влево. Снижение предложения денег повышает ставку процента R, что приводит к снижению инвестиций / и относительно сокращает чистый экспорт Хп. В итоге объем производства Y снижается от Y1 до Y,

Рис. 19. Графическое выведение кривой AD из модели IS-LM

Рис. 19. Графическое выведение кривой AD из модели IS-LM

Y: Yj

Доход, выпуск

Доход, выпуск

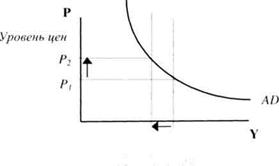

Увеличение государственных расходов, сокращение налогов или увеличение предложения денег сдвигают кривую совокупного спроса вправо. Однотипный сдвиг кривой ADсопровождает совершенно различные сдвиги кривых IS и LM, соответствующие мерам стимулирующей бюджетно-налоговой и кредитно-денежной политики

Стимулирующая Стимулирующая