Правила заполнения расчетных документов дополнены различными новациями. Например, установлен порядок указания информации кредитными организациями при оформлении ими расчетных документов на перечисление налогов, сборов и иных обязательных платежей, уплачиваемых физическими лицами в наличной денежной форме без открытия банковского счета. Кроме того, утверждены конкретные правила указания информации в платежках для физических лиц — клиентов банка (владельцев счета), таких как индивидуальные предприниматели, частный нотариус, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства.

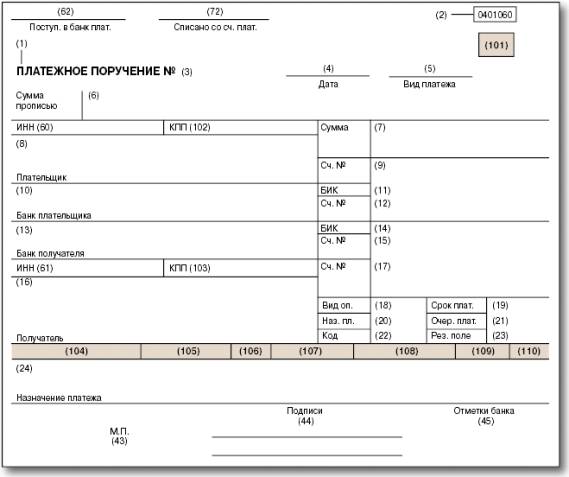

Как и прежде, при перечислении платежей плательщики указывают в полях расчетного документа свой ИНН, а также КПП. ИНН они проставляют в поле 60 платежки. Если плательщику — физическому лицу ИНН не присвоен, в этом поле он вписывает нули («0»). КПП плательщика указывается в поле 102. Физические лица в поле «КПП» проставляют нули («0»).

При указании показателей ИНН, КПП, КБК и ОКАТО надо учитывать ряд моментов. Налоговые органы принимают к учету платежные документы при условии, что налогоплательщик уже встал на учет в налоговой инспекции и там ему открыты соответствующие лицевые счета. В заголовке каждого лицевого счета содержатся конкретные значения показателей ИНН, КПП, КБК, ОКАТО. Именно их налогоплательщик и должен отражать в платежных документах.

В поле 8 платежки нужно указать наименование налогоплательщика — клиента банка (владельца счета), дающего поручение банку на перечисление денежных средств. Юридические лица указывают в этом поле наименование организации, ее филиала или обособленного подразделения. Что касается индивидуальных предпринимателей, частных нотариусов и адвокатов, то помимо фамилии, имени и отчества они проставляют в скобках соответственно ИП, нотариус или адвокат.

Для глав крестьянских (фермерских) хозяйств поле 8 будет выглядеть так: фамилия, имя, отчество и в скобках — КФХ. Иные физические лица в данном поле указывают фамилию, имя, отчество и место жительства. Поле «Плательщик» можно не заполнять, если платежный документ поступил гражданину вместе с извещением об уплате налога. Ведь в этом случае платежку уже заполнили в налоговой инспекции.

В полях 61 и 103 приводятся соответственно ИНН и КПП получателя платежа — налогового, таможенного или иного органа государственной власти, органа местного самоуправления, а также находящегося в его ведении государственного (муниципального) учреждения, осуществляющего администрирование платежа.

Поле «Статус плательщика»

В поле 101 указывается двузначный показатель статуса налогоплательщика. Теперь этот показатель может принимать значения от 01 до 15 (ранее от 01 до 08). В частности, добавлены следующие показатели:

09 — налогоплательщик (плательщик сборов) — индивидуальный предприниматель;

10 — налогоплательщик (плательщик сборов) — частный нотариус;

11 — налогоплательщик (плательщик сборов) — адвокат, учредивший адвокатский кабинет;

12 — налогоплательщик (плательщик сборов) — глава крестьянского (фермерского) хозяйства;

13 — налогоплательщик (плательщик сборов) — иное физическое лицо — клиент банка (владелец счета);

14 — налогоплательщик, производящий выплаты физическим лицам (подп. 1 п. 1 ст. 235 НК РФ);

15 — кредитная организация, оформившая расчетный документ на общую сумму на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации, уплачиваемых физическими лицами без открытия банковского счета.

Основные изменения в порядке заполнения платежного поручения коснулись правил указания значений в полях 101 «Статус плательщика» и 104 «Код бюджетной классификации». Поле 101 дополнено значениями от 09 до 15. Обратите внимание: в текущем году при перечислении ЕСН и страховых взносов в Пенсионный фонд в поле 101 организация должна проставить 14. Это же значение указывает индивидуальный предприниматель при перечислении ЕСН и взносов в ПФР за своих работников.

Изменения в поле 104 связаны с введением новых кодов. При указании 14-го символа КБК нужно учитывать значение поля 110 «Тип платежа» (подробнее см. в таблице).

Как показала практика, с внесением изменений в правила заполнения платежных документов у налогоплательщиков нередко возникает вопрос, как ое значение надо приводить в поле 101. Например, при перечислении ЕСН или страховых взносов в Пенсионный фонд. В этой связи напомним, что если юридическое лицо исполняет свою обязанность по уплате налога, то в поле 101 расчетного документа указывается показатель 01. Если же данное юридическое лицо выступает как налоговый агент (к примеру, при уплате НДФЛ), то проставляется 02.

При уплате ЕСН и страховых взносов на обязательное пенсионное страхование в поле 101 организация указывает 14 — налогоплательщик, производящий выплаты физическим лицам (подп. 1 п. 1 ст. 235 НК РФ). Индивидуальные предприниматели отражают то же значение в платежке при уплате ЕСН за своих работников. При уплате ЕСН за себя в поле 101 предприниматель должен указать 09 — налогоплательщик (плательщик сборов) — индивидуальный предприниматель.

Поля КБК и «Тип платежа»

Наиболее значимые изменения, связанные с перечислением налогов, касаются кодов бюджетной классификации. Напомним, что с 1 января 2005 года приказом Минфина России от 10.12.2004 № 114н утверждены новые 20-значные КБК.

Таблица. Взаимосвязь между полями КБК и «Тип платежа»

| Что указывать в поле 110 «Тип платежа» | Какую цифру ставить в 14-м знаке КБК |

| НС — уплата налога или сбора; АВ — уплата аванса или предоплата; ПЛ — уплата платежа; ВЗ — уплата взноса; ГП — уплата пошлины | 1 |

| ПЕ — уплата пеней; ПЦ — уплата процентов | 2 |

| СА — налоговые санкции, установленные Налоговым кодексом Российской Федерации; АШ — административные штрафы; ИШ — иные штрафы, установленные соответствующими законодательными или иными нормативными актами | 3 |

В поле 104 при перечислении налогов, сборов и страховых взносов налогоплательщики должны указывать КБК, приведенные в таблице соответствия (приложение 1 к приказу Минфина России от 10.12.2004 № 114н). Кроме того, новая платежка построена так, что поля КБК и поле 110 «Тип платежа» взаимосвязаны (см. таблицу). Например, налог на прибыль организаций, зачисляемый в федеральный бюджет, перечисляется по КБК 182 101 01 011 01 1000 110. 14-й знак кода, то есть 1, обозначает перечисление налога либо авансового платежа по налогу. В этом случае в поле 110 надо проставить значение НС или АВ. Если налогоплательщик перечисляет пени (или проценты) по этому же налогу, то КБК выглядит так: 182 101 01 011 01 2000 110. Здесь 14-й знак кода равен 2. А в поле 110 нужно вписать ПЕ (пени) или ПЦ (проценты). Напомним, что только при уплате госпошлины 14-й знак КБК всегда равен 1, поскольку по этому виду платежа ни пени, ни штрафы не начисляются.