ІІ.1. Підбаланс поточних переказів (приватні перекази – напр., запрошених і тіньових робітників з-за кордону; державні перекази – напр.., поточні суми міжнародних організацій МВФ, ООН, ЄС; пенсійні перекази - напр., пенсії остарбайтерів з Німеччини; податки вітчизняних підприємств за кордоном, які повинна отримати наша країна і навпаки).

*******************

= Баланси І.1-І.3 + ІІ.1 складають баланс поточних операцій

ІІ.2. Баланс переказів власності (спадщина, подарунки, податки на спадщину і дарчу).

ІІІ. Баланс руху капіталів (зміна вимог або зобов’язань щодо закордону).

ІІІ.1. Баланс прямих інвестицій (капітальні вкладення, а також участь іноземних підприємств у спільних підприємствах та акціонерних товариствах; довготермінові позики; нерухомість; реінвестовані прибутки).

ІІІ.2. Баланс цінних паперів (акції без намірів участі в акціонерних товариствах, тобто портфельні інвестиції; інвестиційні сертифікати; цінні папери грошового ринку; фінансові деривативи).

ІІІ.3. Баланс руху кредитів, тобто всі фінансові кредити, які не є прямими інвестиціями (короткотермінові – до 1 року, довготермінові - понад 1 рік).

ІІІ.4. Баланс інших капітальних внесків (напр.., купівля/продаж інвестиційних товарів, а саме будівель, споруд, портових суден за кордоном. Імпорт або експорт тут місця не має, оскільки об’єкти не перетинають кордон.)

ІV. Валютний баланс (зміна валютних активів центрального банку країни).

(золоті запаси центрального банку – монетарне золото; резервні позиції в МВФ або спеціальні права запозичення СДР; резерви іноземної валюти центрального банку;

V. Залишкові статті платіжного балансу (сальдо статистично не включених операцій).

При зниженні курсу національної валюти експортери можуть реалізовувати продукцію за нижчими від світових цінами. Відповідно це призведе до збільшення експорту. Але зниження курсу національної валюти паралельно призведе і до зменшення імпорту, оскільки ціни на імпортні товари підвищаться, а це, в свою чергу, призведе до зростання цін в країні, і як наслідок зменшить імпорт. При таких умовах обсяг вітчизняного виробництва збільшиться і це призведе до економічного зростання та підвищення добробуту населення. Прибутки, які отримують іноземні інвестори в валюті країни, де знизився курс стає невигідно вивозити, і тому ці прибутки реінвестують або використовують для закупівлі вітчизняних товарів для подальшого експорту. Зниження курсу національної валюти має також і негативний наслідок, яким є збільшення обсягу державного боргу,який був виражений в іноземній валюті.

Підвищення курсу національної валюти сприятиме зменшенню експорту товарів, оскільки ціни на національні товари підвищуються. Кількість імпортованих товарів збільшується з метою перепродажу їх за високими цінами, що призводить до занепаду вітчизняного виробника. Відбувається вивезення прибутків іноземних інвесторів. Сума боргу, вираженого в іноземній валюті зменшується, оскільки вона знецінюється.

Також не менш важливим показником, ніж зміна фізичних обсягів експорту і імпорту, є показник «умови торгівлі» - відношення експортних і імпортних цін для даної країни. Так, зміна курсу валюти на 1% призводить до зміни імпортних цін на 0,8% і експортних – на 0,1-0,6% в залежності від країни. Отже, за рівних умов зниження курсу національної валюти погіршує «умови торгівлі», а його підвищення – поліпшує. Ці фактори в сукупності визначають вплив валютного курсу на торговий баланс країни [3].

Коливання курсу валют також можуть впливати на національну економіку таким чином[3]:

• падіння курсу національної валюти може служити одним із факторів розвитку інфляції в країні;

• рiзко зростають ризики в міжнародній торгiвлі й інвестицiях, що значно ускладнює поточне і перспективне планування зовнiшньоекономiчних операцiй;

• пiдвищується iмовiрнiсть дестабiлiзуючих дій спекулянтiв, що може привести до великих економiчних витрат внаслiдок значного перевищення прибутковостi спекулятивних операцiй над середньою нормою прибутку в економiцi.

З огляду на вищезазначене, можна стверджувати, що коливання валютного курсу впливають на співвідношення експортних та імпортних цін, конкурентоспроможність фірм, прибуток підприємств. Різкі коливання посилюють нестабільність міжнародних економічних, зокрема валютно-кредитних та фінансових відносин, спричиняють негативні соціально-економічні наслідки. Збільшення курсу гривні до курсу американської та європейської валют сприяє втраті українцями значної частини їх валютних заощаджень. Відповідно до цього необхідно приймати відповідні заходи для захисту заощаджень громадян, а також інтересів суб’єктів господарювання від підвищення курсів валют по відношенню до гривні. Для цього громадянам потрібно зберiгати свої валютнi цiнностi в банках та страхувати їх вiд зниження курсiв валют, а державi необхiдно застосовувати валютнi резерви для стабiлiзації валютних курсiв.

16. Валютні інтервенції центрального банку та їх значення для вирівнювання платіжного балансу і стабілізації валютного курсу країни.

Валютна інтервенція - операція, що проводиться центральним банком, яка характеризується купівлею або продажем валютних резервів на валютному ринку для того, щоб впливати або повністю визначати її ціну. Валютні інтервенції проводяться за умов, коли режим обмінного курсу є фіксованим (прив’язаним), тобто коли центральний банк має зобов’язання або мету утримувати у межах паритету (або навколо нього) валютний курс. При плаваючому режимі обмінного курсу «вільне плавання» (independent floating) валютні інтервенції не потрібні, оскільки центральний банк не має зобов’язання або мети утримувати валютний курс. Якщо на валютному ринку є сигнал до девальвації валюти країни, центральний банк цієї країни вимушений витрачати свої резерви іноземної валюти (продавати її) для збереження встановлених паритетів валютного курсу. І навпаки, якщо є сигнал до ревальвації національної валюти, центральний банк купує іноземну валюту і його валютні резерви поповнюються. Валютна інтервенція, якщо вона не стерилізована, призводить до зміни грошової бази центрального банку (зменшення або зростання валютних резервів ЦБ), а отже, до зміни грошової маси країни. Якщо валютні резерви центрального банку зменшуються до критичної межі і центральний банк не може залучити позичкові кошти, він відчуває дефіцит грошей і не може більше утримувати валютний курс у випадку сигналів девальвації національної валюти. Тоді необхідно друкувати гроші, які збільшать грошову масу в обігу і це може призвести до інфляційних процесів.

Для валютного демпінгу характерне:

1) експортер, купуючи товари на внутрішньому ринку за національну валюту, куплену за поточним курсом, продає їх на зовнішньому ринку за іноземну валюту за цінами, нижчими за серед-ньосвітові;

2) джерелом зниження експортних цін є курсова різниця, яка виникає при обміні вирученої іноземної валюти на національну за курсом, який за цей час зросте;

3) вивіз товарів у масовому масштабі забезпечує надприбутки експортерів. Демпінгова ціна може бути навіть нижчою за ціну виробництва або собівартості. Однак експортерам невигідна дуже занижена ціна, оскільки може виникнути конкуренція з національними товарами в результаті їх реекспорту іноземними контрагентами.

17. Режими валютного курсу за класифікацією МВФ та сутність кожного з них. Зв'язок режиму валютного курсу з проведенням грошово-кредитної політики центральним банком.

Валютний курс - ціна грошової одиниці однієї країни, виражена в грошових одиницях інших країн. Вона базується на їх об'єктивному співвідношенні, що складається в процесі виробництва та обміну. За класифікацією МВФ, нині у світі існують п'ять основних типів валютних режимів:

§ курс, фіксований щодо однієї валюти;

§ курс, фіксований щодо кошика валют;

§ курс із обмеженою гнучкістю;

§ курс із керованою гнучкістю;

§ незалежно плаваючий курс.

Останній режим мають валюти 45-ти країн світу. В умовах плаваючого курсу центральний банк повністю не відмовляється від регулювання валютного курсу в певному інтервалі за рахунок валютних інтервенцій. Для держав з перехідною економікою, зокрема для України, сьогодні найдоцільніше застосовувати режим з керованою гнучкістю. Щоправда, за цієї умови найважливіше утриматись в межах довгострокового тренду курсу, бо помилки центрального банку відносно рівноважного тренду, а потім спроби вирівняти помилкову динаміку курсу з допомогою значних за обсягами валютних інтервенцій можуть викликати масову спекуляцію валютою;

- організація валютного ринку;

- національні органи, що обслуговують і регулюють валютні відносини країни;

- умови обміну національної валюти на золото (до Ямайської валютної реформи 1976-1978 pp.) та інші валюти;

- конвертованість валюти. Чим більше валютних обмежень використовується в країні, тим менше конвертованою є її валюта. Відсутність валютних обмежень означає вільну конвертованість валют.

Національна валютна система є органічною частиною системи грошових відносин окремих держав, її функціонування регулюється національним законодавством кожної країни. На основі такого законодавства встановлюється механізм взаємодії національних і світових грошей, спосіб їх конвертованості, регулювання валютного курсу, формування та використання міжнародної ліквідності, золото-валютних запасів, кредитних ресурсів тощо. Інфраструктуру національних валютних систем складають банківські та небанківські кредитно-фінансові установи, біржі, спеціальні органи валютного контролю, інші державні та приватні інституції.

Фіксований валютний курс — це офіційно встановлене центральним банком фіксоване співвідношення між національною грошовою одиницею та валютою іншої країни. Фіксований курс установлюється на грунті таких показників, як співвідношення цін у даній країні з цінами країн головних торговельних партнерів, рівень валютних резервів, стан торговельного балансу тощо.

Фіксований валютний курс є найсприятливішим за умови внутрішніх кризових ситуацій у нестабільній економіці. Він забезпечує нижчі темпи інфляції та досить стабільні умови для зовнішньоекономічної діяльності, бо створює можливість прогнозувати розвиток ситуації в країні.

Фіксований курс дає змогу досягти і певних макроекономічних показників. Теоретично обмінна вартість національної грошової одиниці може бути розрахована у такий спосіб, щоб забезпечити

стабілізацію будь-якого макроекономічного показника: попиту на гроші, сукупного попиту, індексу імпортних цін тощо.

Одним із головних питань, які стоять перед центральним банком при встановленні фіксованого валютного курсу, є пошук певного міжнародного стандарту, на який буде зорієнтована вартість національної грошової одиниці. Як правило, курси національних валют перебувають у жорсткій відповідності з доларом США. Деякі країни прикріпили свої національні валюти до французького франка (держави, які входять у зону впливу французького франка), або до німецької марки (Австрія, Нідерланди, Бельгія), або до валют сусідніх держав (Бутан — до індійської рупії, Лесото — до ранда ЮАР), або до декількох валют (кошика валют), наприклад, до СПЗ (емітовані МВФ міжнародні резервні й платіжні засоби).

Вільно плаваючі курси являють собою співвідношення між національною грошовою одиницею та валютами інших країн, яке складається залежно від попиту та пропозиції валют на валютному ринку країни.

Плаваючі курси частіше використовуються в країнах із розвинутою ринковою економікою та високим рівнем доходу. Для успішного застосування плаваючого курсу необхідні економічна та політична стабільність держави, відсутність або незначні темпи інфляції, що досягається проведенням жорсткої монетарної та фіскальної політики. Водночас за вільного «плавання» валютних курсів зовнішні фактори меншою мірою впливають на стан національної економіки, оскільки плаваючий валютний курс вирівнює попит та пропозицію на іноземну валюту, змінюючись сам, а не змінюючи розмір ва-. лютних резервів. Отже, у разі використання плаваючого валютного курсу рух іноземної валюти не впливає на грошову базу, і центральному банку можна проводити свою власну грошово-кредитну політику, передбачаючи, що це не вплине значною мірою на стан платіжного балансу.

Регульоване плавання валют. Даний режим характеризується тим, що у процесі встановлення валютного курсу на валютному ринку відчутний вплив центрального банку країни, який згладжує різкі короткострокові, а іноді й середньострокові коливання курсу з метою зробити його більш передбачуваним та таким, що стимулює зовнішню торгівлю. У цьому разі необхідні значні резерви валюти та міцна матеріальна база для прогнозування курсу, а також зростає роль фіскальної та монетарної політики щодо підтримування низького рівня інфляції національної грошової одиниці. У 1997 р. в Україні був установлений режим регульованого «плаваючого» кур-

су, зокрема визначений «валютний коридор». Таку саму курсову політику НБУ продовжував і в 1998 році. Валютний коридор — можливе мінімальне та максимальне відхилення офіційного курсу національної грошової одиниці до іноземних валют. В Україні встановлюється валютний коридор як максимальне та мінімальне відхилення гривні до долара США, яке визначається урядом та Національним банком України.

Така система дає змогу уникати різких коливань курсу національної грошової одиниці за умови, що економічна політика, яка здійснюється в країні, не протидіє зростанню інфляції (інакше виникне питання: яким чином утримувати валютний курс у межах валютного коридору за обмежених валютних резервів?). При цьому важливо, щоб уряд країни, котра застосовує валютний коридор, відкрито заявив про політику регулювання обмінного курсу в межах цього коридору для збільшення довіри як національних, так і іноземних інвесторів до курсової політики та стійкості національної валюти.

Системи валютних курсів у країнах, що розвиваються, часто характеризуються одночасним розмаїттям валютних курсів, кожний з яких використовується для іншого набору трансакцій. Ці режими називають системами множинних валютних курсів. Множинні валютні курси можуть бути:

— валютними курсами, які безпосередньо контролюються або фіксуються урядом;

— вільними ринковими курсами, встановленими приватним попитом та пропозицією (можливо з деяким випадковим впливом уряду).

Режими множинних курсів виникають тоді, коли для купівлі та продажу валюти існує більш як один курс, або коли курси купівлі та продажу різняться більш як на 2 % (менша різниця між курсами купівлі та продажу слугує для покриття вартості здійснення операцій з іноземною валютою та не передбачає присутності множинних курсів).

Множинні валютні курси використовуються урядами країн, що розвиваються, як засіб збирання доходів. Доходи виникають під час продажу центральним банком іноземної валюти імпортерам за ціною (курс продажу центрального банку), що значно перевищує ціну, за якою він купує іноземну валюту в експортерів (курс купівлі центрального банку).

Множинні валютні курси також використовуються в таких країнах для субсидіювання або оподаткування певного сектора промисловості або секторів економіки. Відносно високий курс продажу для імпортерів окремих товарів виступає своєрідним податком на ці товари. Низький курс купівлі для окремих експортерів діє як податок на цей експорт.

Система множинних валютних курсів має як позитивні, так і негативні аспекти. Вона найбільш прийнятна для країн, які роблять

перші кроки у напрямі ринкової системи курсоутворення та конвер-тованості національної грошової одиниці. Однак тривале використання цієї системи може негативно вплинути на ефективність процесу відтворення, оскільки поступово нагромаджуються негативні тенденції в розподілі ресурсів, а також змінюється структура відносних цін. Крім того, створюються умови для отримання прибутку не з виробничої діяльності, а з різниці між неоднаковим рівнем валютних курсів унаслідок завищення контрактної ціни імпортних товарів або заниження експортних цін.

В умовах активної валютної спекуляції центральні банки промислово розвинутих країн використовують режим подвійного валютного курсу, що є різновидом системи множинних валютних курсів. Він полягає в подвійному котируванні курсу національної грошової одиниці: окремо за комерційними та фінансовими операціями.

18. Модель МакКаллума. Експансіоністська грошово-кредитна політика центрального банка за умов режиму гнучкого обмінного курсу в короткостроковому та довгостроковому періоді.

Короткотерміновий період- ціни є незмінними. p=  . Тоді реальна процентна ставка і номінальна процентна ставка є однаковими В свою чергу однаковими є номінальні процентні ставки Вітчизни і Закордону. (див. рівняння 3 і 5).

. Тоді реальна процентна ставка і номінальна процентна ставка є однаковими В свою чергу однаковими є номінальні процентні ставки Вітчизни і Закордону. (див. рівняння 3 і 5).

Запишемо ці умови:

(1) yt= bo+ b1rt + b2qt + b3gt+ b4y*t (gt, y*t – екзогенні)

(2) mt – pt = co+ c1yt+c2Rt (pt- незмінна)

(3) rt= Rt – (pе t+1 – pet) (rt= Rt)

(4) qt= st – pt + p*t (pt- незмінна, p*t – екзогенна)

(5) Rt= R*t+ (s e t +1 – st )= R t*+ Δ sе t+1 (rt= Rt=R*t)

(6) p=

Ми можемо підставити три останніх рівняння в два перших і отримаємо:

yt= bo+ b1R*t + b2 st – pt + p*t + b3gt+ b4y*t (7) qt=st при незмінному рівні цін

mt – pt = co+ c1yt+c2R*t (8)

Якщо підставлене R*t врівнянні (7) є екзогенним разом з екзогенними p*t, gt, y*t, а pt – незмінна для короткотермінового періоду, тоді національний доход yt визначає тільки номінальний обмінний курс st. Останнійв свою чергу визначається тільки реальним обмінним курсом qt , оскільки ціни в короткотерміновому періоді не діють:

qt=  , qt=st (9)

, qt=st (9)

Для рівняння (8) mt і R*t -є екзогенними, а pt незмінна для короткотермінового періоду. Тому національний доход yt не визначається жодною перемінною. Але якщо є намір його змінити, то повинна змінюватись грошова маса mt . Тобто центральний банк (держава) буде проводити монетарну політику з метою впливу на економічну ситуацію. Екзогенна дія ззовні впливає на ендогенну перемінну yt

Експансіоністська монетарна політика - mt  .

.

mt  – pt = co+ c1yt

– pt = co+ c1yt  +c2R*t (Центральний банк Вітчизни намагається вплинути на національний доход- він збільшує грошову масу)

+c2R*t (Центральний банк Вітчизни намагається вплинути на національний доход- він збільшує грошову масу)

yt  = bo+ b1R*t + b2 st

= bo+ b1R*t + b2 st  – pt + p*t + b3gt+ b4y*t (коли національний доход збільшується,

– pt + p*t + b3gt+ b4y*t (коли національний доход збільшується,

тоді реагує номінальний обмінний курс st, а якщо qt=st, тоді змінюється і реальний обмінний курс- він зростає, а отже, проходить номінальна і реальна девальвація вітчизняної валюти).

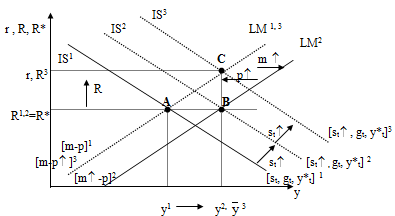

Рис.7. Вплив експансіоністської монетарної політики в короткотерміновому періоді за режиму гнучкого обмінного курсу на макроекономічний показник країни-національний доход Вітчизни.

Пояснення до рисунку 7.

Короткотерміновий період: Центральний банк проводить експансіоністську грошову політику, тобто збільшує грошову масу m  . Це відображено на рисунку переміщенням кривої попиту на гроші з LM 1 до LM 2. Збільшується при цьому національний дохід (включаючи обсяг вітчизняного виробництва). Якщо є умова, що r=R=R* (див. рівняння 3 і 5, стор.6), тоді рівновага встановиться в точці В. Але для задоволення повної рівноваги, коли криві LM і IS перетинаються, необхідне переміщення кривої IS з IS 1 до IS 2. Це переміщення означає зростання номінального обмінного курсу st, а також зростання реального обмінного курсу qt, оскільки рівень вітчизняних цін в короткотерміновому періоді незмінний p=

. Це відображено на рисунку переміщенням кривої попиту на гроші з LM 1 до LM 2. Збільшується при цьому національний дохід (включаючи обсяг вітчизняного виробництва). Якщо є умова, що r=R=R* (див. рівняння 3 і 5, стор.6), тоді рівновага встановиться в точці В. Але для задоволення повної рівноваги, коли криві LM і IS перетинаються, необхідне переміщення кривої IS з IS 1 до IS 2. Це переміщення означає зростання номінального обмінного курсу st, а також зростання реального обмінного курсу qt, оскільки рівень вітчизняних цін в короткотерміновому періоді незмінний p=  , а ціни Закордону є екзогенною величиною і є поза змін в нашій моделі. q t

, а ціни Закордону є екзогенною величиною і є поза змін в нашій моделі. q t  = st

= st  - pt + p*t.

- pt + p*t.

В довготерміновому періоді реагують ціни. Не реагує національний доход yt –він залишається незмінним. y=

(1) yt= bo+ b1rt + b2qt + b3gt+ b4y*t (y- незмінна, gt,y*t- екзогенні)

(2) mt – pt = co+ c1yt+c2Rt (y- незмінна)

(3) rt= Rt –(pе t+1 – pet)

(4) qt= st – pt + p*t (p*t – екзогенна)

(5) Rt= R*t+ (s e t +1 – st )= R t*+ Δ sе t+1 (R*t – екзогенна)

(6) y=

При експансіоністській монетарній політиці:

Для першого рівняння національний доход yt залишається незмінним у довготерміновому періоді, gt,y*t- екзогенні, qt i rt – не реагують.

Для другого рівняння після зростання грошової маси одразу реагують ціни і грошова маса знов досягає вихідної рівноваги [m-p]1=[m-p]2:

mt  – pt

– pt  = co+ c1yt+c2Rt

= co+ c1yt+c2Rt

Коли зростають ціни реагує номінальна процентна ставка Вітчизни за незмінної реальної процентної ставки в Вітчизні.

rt= Rt  – (pе t+1 – pet)

– (pе t+1 – pet)

Після зростання цін в Вітчизні зростає номінальний обмінний курс, але вже за незмінного реального обмінного курсу.

qt= st  – pt

– pt  + p*t

+ p*t

Коли зростає номінальний обмінний курс, тобто проходить девальвація вітчизняної валюти, у довготерміновому періоді відбувається зростання номінальної процентної ставки (купонної ставки за корпоративними та урядовими облігаціями) для відновлення довгострокової рівноваги:

Rt  = R*t+ (s e t +1 – st )

= R*t+ (s e t +1 – st )  = R*t + Δ sе t+1

= R*t + Δ sе t+1

Для рестрикційної монетарної політики всі ці процеси будуть проходити аналогічно для країни, тільки в протилежному напрямку.

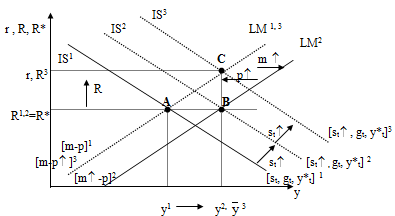

Рис.8. Вплив експансіоністської монетарної політики вітчизняного центрального банку (або держави) у довготерміновому періоді за режиму гнучкого обмінного курсу з врахуванням короткострокових ефектів:

1 - це вихідний стан;

2 -це зміни, що відбуваються у короткотерміновому періоді;

3 - це зміни, що відбуваються у довготерміновому періоді.

Пояснення до рисунку 8.

Довготерміновий період: При зростанні грошової маси в короткотерміновому періоді m  крива попиту LM переміщується з LM 1до LM 2. Це викликає нову рівновагу в точці B за умови r=R=R*. Тоді для задоволення повної рівноваги повинне бути узгодження LM і IS кривих. Крива IS 1 зміщується до IS2. Рівновага утворена в точці B. В довготерміновому періоді на зміну грошової маси реагують ціни - із зростанням m

крива попиту LM переміщується з LM 1до LM 2. Це викликає нову рівновагу в точці B за умови r=R=R*. Тоді для задоволення повної рівноваги повинне бути узгодження LM і IS кривих. Крива IS 1 зміщується до IS2. Рівновага утворена в точці B. В довготерміновому періоді на зміну грошової маси реагують ціни - із зростанням m  необхіднезростання р

необхіднезростання р  (див. рівняння 2, стор. 8)за умов, що yt в довготерміновому періоді є незмінним y2=

(див. рівняння 2, стор. 8)за умов, що yt в довготерміновому періоді є незмінним y2=  3. Тому після зростання цін крива LM 2 повертається в її початковий стан (познач. LM 3). Але рівновага вже не буде в точці А, оскільки в довготерміновому періоді yt не реагує. Для того, щоб утворилась рівновага, ми повинні залишитись на кривій LM 3 і у спроектованій від неї точці

3. Тому після зростання цін крива LM 2 повертається в її початковий стан (познач. LM 3). Але рівновага вже не буде в точці А, оскільки в довготерміновому періоді yt не реагує. Для того, щоб утворилась рівновага, ми повинні залишитись на кривій LM 3 і у спроектованій від неї точці  3 на осі абсцис. Тоді нова рівновага утворюється в точці С. На зростання цін реагує номінальна процентна ставка - вона зростає. Але для того, щоб задовольнити рівновагу повністю, тобто щоб крива LM 3 перетиналась з кривою IS, необхідне зростання номінального обмінного курсу. Він зростає при незмінному реальному обмінному курсі, оскільки реагують тепер рівень вітчизняних цін: q t = st

3 на осі абсцис. Тоді нова рівновага утворюється в точці С. На зростання цін реагує номінальна процентна ставка - вона зростає. Але для того, щоб задовольнити рівновагу повністю, тобто щоб крива LM 3 перетиналась з кривою IS, необхідне зростання номінального обмінного курсу. Він зростає при незмінному реальному обмінному курсі, оскільки реагують тепер рівень вітчизняних цін: q t = st  - pt

- pt  + p*t. Зростання номінального обмінного курсу означає офіційну номінальну девальвацію вітчизняної валюти.

+ p*t. Зростання номінального обмінного курсу означає офіційну номінальну девальвацію вітчизняної валюти.

19. Модель МакКаллума. Рестрикційна грошово-кредитна політика центрального банка за умов режиму гнучкого обмінного курсу в короткостроковому та довгостроковому періоді.

Короткотерміновий період- ціни є незмінними. p=  . Тоді реальна процентна ставка і номінальна процентна ставка є однаковими В свою чергу однаковими є номінальні процентні ставки Вітчизни і Закордону. (див. рівняння 3 і 5).

. Тоді реальна процентна ставка і номінальна процентна ставка є однаковими В свою чергу однаковими є номінальні процентні ставки Вітчизни і Закордону. (див. рівняння 3 і 5).

Запишемо ці умови:

(1) yt= bo+ b1rt + b2qt + b3gt+ b4y*t (gt, y*t – екзогенні)

(2) mt – pt = co+ c1yt+c2Rt (pt- незмінна)

(3) rt= Rt – (pе t+1 – pet) (rt= Rt)

(4) qt= st – pt + p*t (pt- незмінна, p*t – екзогенна)

(5) Rt= R*t+ (s e t +1 – st )= R t*+ Δ sе t+1 (rt= Rt=R*t)

(6) p=

Ми можемо підставити три останніх рівняння в два перших і отримаємо:

yt= bo+ b1R*t + b2 st – pt + p*t + b3gt+ b4y*t (7) qt=st при незмінному рівні цін

mt – pt = co+ c1yt+c2R*t (8)

Якщо підставлене R*t врівнянні (7) є екзогенним разом з екзогенними p*t, gt, y*t, а pt – незмінна для короткотермінового періоду, тоді національний доход yt визначає тільки номінальний обмінний курс st. Останнійв свою чергу визначається тільки реальним обмінним курсом qt , оскільки ціни в короткотерміновому періоді не діють:

qt=  , qt=st (9)

, qt=st (9)

Для рівняння (8) mt і R*t -є екзогенними, а pt незмінна для короткотермінового періоду. Тому національний доход yt не визначається жодною перемінною. Але якщо є намір його змінити, то повинна змінюватись грошова маса mt . Тобто центральний банк (держава) буде проводити монетарну політику з метою впливу на економічну ситуацію. Екзогенна дія ззовні впливає на ендогенну перемінну yt

Рестрикційна монетарна політика - mt

mt  – pt = co+ c1yt

– pt = co+ c1yt  +c2R*t (Центральний банк Вітчизни намагається вплинути на національний доход- він зменшує грошову масу)

+c2R*t (Центральний банк Вітчизни намагається вплинути на національний доход- він зменшує грошову масу)

yt  = bo+ b1R*t + b2 st

= bo+ b1R*t + b2 st  – pt + p*t + b3gt+ b4y*t (коли національний доход зменшується,

– pt + p*t + b3gt+ b4y*t (коли національний доход зменшується,

тоді реагує номінальний обмінний курс st, а якщо qt=st, тоді змінюється і реальний обмінний курс- він падає, а отже, проходить номінальна і реальна ревальвація вітчизняної валюти).

Рис.7. Вплив експансіоністської монетарної політики в короткотерміновому періоді за режиму гнучкого обмінного курсу на макроекономічний показник країни-національний доход Вітчизни.

Пояснення до рисунку 7.

Короткотерміновий період: Центральний банк проводить експансіоністську грошову політику, тобто збільшує грошову масу m  . Це відображено на рисунку переміщенням кривої попиту на гроші з LM 1 до LM 2. Збільшується при цьому національний дохід (включаючи обсяг вітчизняного виробництва). Якщо є умова, що r=R=R* (див. рівняння 3 і 5, стор.6), тоді рівновага встановиться в точці В. Але для задоволення повної рівноваги, коли криві LM і IS перетинаються, необхідне переміщення кривої IS з IS 1 до IS 2. Це переміщення означає зростання номінального обмінного курсу st, а також зростання реального обмінного курсу qt, оскільки рівень вітчизняних цін в короткотерміновому періоді незмінний p=

. Це відображено на рисунку переміщенням кривої попиту на гроші з LM 1 до LM 2. Збільшується при цьому національний дохід (включаючи обсяг вітчизняного виробництва). Якщо є умова, що r=R=R* (див. рівняння 3 і 5, стор.6), тоді рівновага встановиться в точці В. Але для задоволення повної рівноваги, коли криві LM і IS перетинаються, необхідне переміщення кривої IS з IS 1 до IS 2. Це переміщення означає зростання номінального обмінного курсу st, а також зростання реального обмінного курсу qt, оскільки рівень вітчизняних цін в короткотерміновому періоді незмінний p=  , а ціни Закордону є екзогенною величиною і є поза змін в нашій моделі. q t

, а ціни Закордону є екзогенною величиною і є поза змін в нашій моделі. q t  = st

= st  - pt + p*t.

- pt + p*t.

В довготерміновому періоді реагують ціни. Не реагує національний доход yt –він залишається незмінним. y=

(1) yt= bo+ b1rt + b2qt + b3gt+ b4y*t (y- незмінна, gt,y*t- екзогенні)

(2) mt – pt = co+ c1yt+c2Rt (y- незмінна)

(3) rt= Rt –(pе t+1 – pet)

(4) qt= st – pt + p*t (p*t – екзогенна)

(5) Rt= R*t+ (s e t +1 – st )= R t*+ Δ sе t+1 (R*t – екзогенна)

(6) y=

При експансіоністській монетарній політиці:

Для першого рівняння національний доход yt залишається незмінним у довготерміновому періоді, gt,y*t- екзогенні, qt i rt – не реагують.

Для другого рівняння після зростання грошової маси одразу реагують ціни і грошова маса знов досягає вихідної рівноваги [m-p]1=[m-p]2:

mt  – pt

– pt  = co+ c1yt+c2Rt

= co+ c1yt+c2Rt

Коли зростають ціни реагує номінальна процентна ставка Вітчизни за незмінної реальної процентної ставки в Вітчизні.

rt= Rt  – (pе t+1 – pet)

– (pе t+1 – pet)

Після зростання цін в Вітчизні зростає номінальний обмінний курс, але вже за незмінного реального обмінного курсу.

qt= st  – pt

– pt  + p*t

+ p*t

Коли зростає номінальний обмінний курс, тобто проходить девальвація вітчизняної валюти, у довготерміновому періоді відбувається зростання номінальної процентної ставки (купонної ставки за корпоративними та урядовими облігаціями) для відновлення довгострокової рівноваги:

Rt  = R*t+ (s e t +1 – st )

= R*t+ (s e t +1 – st )  = R*t + Δ sе t+1

= R*t + Δ sе t+1

Для рестрикційної монетарної політики всі ці процеси будуть проходити аналогічно для країни, тільки в протилежному напрямку.

Рис.8. Вплив експансіоністської монетарної політики вітчизняного центрального банку (або держави) у довготерміновому періоді за режиму гнучкого обмінного курсу з врахуванням короткострокових ефектів:

1 - це вихідний стан;

2 -це зміни, що відбуваються у короткотерміновому періоді;

3 - це зміни, що відбуваються у довготерміновому періоді.

Пояснення до рисунку 8.

Довготерміновий період: При зростанні грошової маси в короткотерміновому періоді m  крива попиту LM переміщується з LM 1до LM 2. Це викликає нову рівновагу в точці B за умови r=R=R*. Тоді для задоволення повної рівноваги повинне бути узгодження LM і IS кривих. Крива IS 1 зміщується до IS2. Рівновага утворена в точці B. В довготерміновому періоді на зміну грошової маси реагують ціни - із зростанням m

крива попиту LM переміщується з LM 1до LM 2. Це викликає нову рівновагу в точці B за умови r=R=R*. Тоді для задоволення повної рівноваги повинне бути узгодження LM і IS кривих. Крива IS 1 зміщується до IS2. Рівновага утворена в точці B. В довготерміновому періоді на зміну грошової маси реагують ціни - із зростанням m  необхіднезростання р

необхіднезростання р  (див. рівняння 2, стор. 8)за умов, що yt в довготерміновому періоді є незмінним y2=

(див. рівняння 2, стор. 8)за умов, що yt в довготерміновому періоді є незмінним y2=  3. Тому після зростання цін крива LM 2 повертається в її початковий стан (познач. LM 3). Але рівновага вже не буде в точці А, оскільки в довготерміновому періоді yt не реагує. Для того, щоб утворилась рівновага, ми повинні залишитись на кривій LM 3 і у спроектованій від неї точці

3. Тому після зростання цін крива LM 2 повертається в її початковий стан (познач. LM 3). Але рівновага вже не буде в точці А, оскільки в довготерміновому періоді yt не реагує. Для того, щоб утворилась рівновага, ми повинні залишитись на кривій LM 3 і у спроектованій від неї точці  3 на осі абсцис. Тоді нова рівновага утворюється в точці С. На зростання цін реагує номінальна процентна ставка - вона зростає. Але для того, щоб задовольнити рівновагу повністю, тобто щоб крива LM 3 перетиналась з кривою IS, необхідне зростання номінального обмінного курсу. Він зростає при незмінному реальному обмінному курсі, оскільки реагують тепер рівень вітчизняних цін: q t = st

3 на осі абсцис. Тоді нова рівновага утворюється в точці С. На зростання цін реагує номінальна процентна ставка - вона зростає. Але для того, щоб задовольнити рівновагу повністю, тобто щоб крива LM 3 перетиналась з кривою IS, необхідне зростання номінального обмінного курсу. Він зростає при незмінному реальному обмінному курсі, оскільки реагують тепер рівень вітчизняних цін: q t = st  - pt

- pt  + p*t. Зростання номінального обмінного курсу означає офіційну номінальну девальвацію вітчизняної валюти.

+ p*t. Зростання номінального обмінного курсу означає офіційну номінальну девальвацію вітчизняної валюти.

20. Модель МакКаллума. Експансіоністська фіскальна політика уряду за умов режиму фіксованого обмінного курсу

Короткотерміновий період - ціни є незмінними. p=  . Реальна процентна ставка і номінальна процентна ставка є однаковими. В свою чергу однаковими є номінальні процентні ставки Вітчизни і Закордону.

. Реальна процентна ставка і номінальна процентна ставка є однаковими. В свою чергу однаковими є номінальні процентні ставки Вітчизни і Закордону.

Якщо проводиться експансіоністська монетарна політика, то LM крива переміщується вправо з LM1 до LM2, [m  -p]2>[m-p]1 (Див. рис.11). Збільшення грошової маси повинно б було вести до зростання обсягів виробництва (див. рівняння 2, за умов rt= Rt=R*t, де R*t є екзогенним). Але йде повна неузгодженість вітчизняної номінальної і реальної процентної ставки, які би повинні були впасти до величини, меншої за Rt* (згідно з рис.11). Але є умова rt= Rt=R*t. Приведення вітчизняної процентної ставки до рівня R* повинно було б супроводжуватись збільшенням реального і номінального обмінного курсу, що видно з рівнянь (1) і (4) і це викликало б зміщення кривої ІS праворуч для забезпечення рівноваги. Але центральний банк(держава) зобов’язується дотримуватись фіксованого курсу спочатку витрачає свої валютні резерви. Уся ця ситуація після збільшення грошової маси веде до дефіциту офіційних розрахунків платіжного балансу, зменшення валютних резервів і вже потім загрожує зменшенню вартості національної валюти. Зростаючий тиск на номінальний обмінний курс вимагає скорочення грошової маси. Вже в короткотерміновому періоді LM крива переміститься до її початкового положення і цей крок поверне процентну ставку і обсяг виробництва на попередній рівень, і не допустить переміщення IS кривої праворуч (тобто не допустить зростання реального і номінального обмінного курсу).

-p]2>[m-p]1 (Див. рис.11). Збільшення грошової маси повинно б було вести до зростання обсягів виробництва (див. рівняння 2, за умов rt= Rt=R*t, де R*t є екзогенним). Але йде повна неузгодженість вітчизняної номінальної і реальної процентної ставки, які би повинні були впасти до величини, меншої за Rt* (згідно з рис.11). Але є умова rt= Rt=R*t. Приведення вітчизняної процентної ставки до рівня R* повинно було б супроводжуватись збільшенням реального і номінального обмінного курсу, що видно з рівнянь (1) і (4) і це викликало б зміщення кривої ІS праворуч для забезпечення рівноваги. Але центральний банк(держава) зобов’язується дотримуватись фіксованого курсу спочатку витрачає свої валютні резерви. Уся ця ситуація після збільшення грошової маси веде до дефіциту офіційних розрахунків платіжного балансу, зменшення валютних резервів і вже потім загрожує зменшенню вартості національної валюти. Зростаючий тиск на номінальний обмінний курс вимагає скорочення грошової маси. Вже в короткотерміновому періоді LM крива переміститься до її початкового положення і цей крок поверне процентну ставку і обсяг виробництва на попередній рівень, і не допустить переміщення IS кривої праворуч (тобто не допустить зростання реального і номінального обмінного курсу).

(1) yt (  )= bo+ b1rt (

)= bo+ b1rt (  ) + b2qt (

) + b2qt (  ) + b3gt+ b4y*t (gt, y*t – екзогенні)

) + b3gt+ b4y*t (gt, y*t – екзогенні)

(2) mt  – pt = co+ c1yt (

– pt = co+ c1yt (  )+c2Rt (pt- незмінна)

)+c2Rt (pt- незмінна)

(3) rt= Rt – (pе t+1 – pet) (rt= Rt)

(4) qt (  ) = st (

) = st (  )– pt + p*t (pt- незмінна, p*t- екзогенна)

)– pt + p*t (pt- незмінна, p*t- екзогенна)

(5) Rt = R*t+ (s e t +1 – st )= R*t+ Δ sе t+1 (rt= Rt=R*t)

(  ) - означає зростання перемінної qt, яке потрібне було б для пристосування, але таке, що не відбулось.

) - означає зростання перемінної qt, яке потрібне було б для пристосування, але таке, що не відбулось.

Рис. 11. Нейтральний вплив експансіоністської монетарної політики в короткотерміновому періоді за режиму фіксованого обмінного курсу на економічну ситуацію.

21. Європейська монетарна інтеграція. Маастрихтські монетарні та фіскальні критерії для вступу країни в Європейський валютний (монетарний) союз.

В той час як в 60-х рр. минулого сторіччя разом із заснуванням митного союзу і формуванням ринкових засад в сільськогосподарському секторі Європейською Економічною Співдружністю (ЄЕС) було зроблено кроки до створення Спільного ринку з вільним рухом товарів, країни-члени ще не визначили спільні правила розвитку в сфері валютного регулювання. Координація макроекономічних процесів і стабілізаційна політика, яка потрібна для підтримання системи фіксованих валютних курсів, практично не проводилась. Це призвело наприкінці 1960-х рр. до валютної кризи в середині Європейської Економічної Співдружності, яка спричинила значні зміни валютного паритету двох важливих валют інтеграційного утворення – французького франка і німецької марки. Для того, щоб в майбутньому попередити подібні кризи, в 1969 р. Рада Міністрів ЄС прийняла рішення щодо розробки поетапного плану формування економічного і валютного союзу. З’явились численні пропозиції експертних груп з приводу даного питання, проте найбільш обґрунтованим вбачався запропонований План Вернера. Він був представлений на розгляд Раді Міністрів ЄЕС і передбачав, що Співдружність повинна формувати економічну зону, в якій буде забезпечено вільний рух товарів і послуг, робочої сили та капіталу і умови ведення торгових і виробничо-інвестиційних операцій без порушень конкуренції. Крім цього, в цій зоні потрібно створити самостійний в межах світової валютної системи валютний простір з повною конвертацією валют і незмінними паритетами без жодних меж коливань валютних курсів. Реалізація даних цілей повинна бути обов’язковою для всіх країн-учасниць і потрібно створити механізм передачі важливих рішень економічної політики на національному рівні до наддержавного рівня Співдружності.

З приводу запропонованого плану Вернера точилась жорстка дискусія між «монетаристами», які на перших фазах бачили необхідність регламентованих домовленостей країн-членів, при яких відбуватиметься поступовий перехід до системи фіксованих курсів, що потягне за собою координацію національних політик макроекономічної стабілізації, та «економістами», які вважали, що треба розпочинати з координації стабілізаційних політик перед етапом реалізації юридичного переходу до незмінних фіксованих кусів. Рішення Ради Міністрів ЄЕС в 1971 р. стало компромісним. Було вирішено, що вже на перших етапах будуть зменшені відхилення від центральних валютних паритетів серед країн-учасниць Співдружності до ±1,2%. Поряд з цим грошова, кредитна та бюджетна (зокрема, фіскальна видаткова) політика в країнах-членах повинна тісніше координуватись на основі посилених консультацій між міністрами країн-членів без регламентації чітких механізмів координації.

Крім того, що в Маастрихтській угоді Європейська Співдружність отримала нову назву Європейський Союз, (що передбачало, не лише економічну інтеграцію, але і далекосяжну політичну стратегію інтеграційного утворення), Європейському парламенту було розширено повноваження, було також прийнято рішення про запровадження єдиної валюти 1 січня 1999 р.

Маастрихтська угода визначила умови, за яких країни можуть брати участь у монетарному (валютному) союзі. Ці умови названі критеріями номінальної конвергенції. Дотримання та стійкість останніх мали перевірятись Європейським центральним банком та Європейською Комісією. Цими критеріями були:

1) рівень інфляції за рік не може перевищувати 1,5% середнього рівня інфляції трьох країн-членів ЄВС, які показують найкращі показники цінової стабільності;

2) дефіцит державного бюджету не повинен перевищувати 3 % ВВП;

3) відношення державного зовнішнього боргу до ВВП не повинно перевищувати 60%;

4) довгострокова процентна ставка в останній рік перед перевіркою на стійкість критеріїв конвергенції не повинна перевищувати 2% від довгострокових процентних ставок трьох країн-членів ЄВС, які показують найкращі результати в ціновій стабільності.

На 1991 р. тільки Франція і Люксембург задовольняли всім цим критеріям. Італія з бюджетним дефіцитом в розмірі 10% ВВП і загальним розміром державного боргу, що перевищив 100% ВВП, не відповідала жодному з визначених критеріїв номінальної конвергенції.

В 1991 р. в Німеччині внаслідок об’єднання дефіцит державного бюджету збільшився до 5%. В Європейській валютній системі, де практикувались фіксовані обмінні курси з вузькими межами відхилень від центрального паритету, для об’єднаної Німеччини для розвитку східних земель не залишалось нічого іншого, ніж проводити експансіоністську фіскальну політику. Стабілізація макроекономічної системи Німеччини при зростаючих державних закупках вбачалась можливою шляхом проведення ревальвації німецької марки. Ревальвація забезпечувала ще й додатковий позитивний ефект для економіки Німеччини – притік іноземного капіталу. Однак, ці заходи імпортували рестрикційні ефекти в країни ЄВС, які погіршували реалізацію економічних орієнтирів багатьох експортоорієнтованих економік та менш розвинутих країн ЄС, що намагалися надолужити Центр, зокрема Італії, Іспанії та Португалії. В 1992 р. розгорілась криза Європейської валютної системи.

22. Блок-схема плану оптимізації європейської інтеграції України в контексті реальної та номінальної конвергенції. Опис економічних процесів, що подані у блок-схемі

Критерії номінальної конвергенції країн ЄС-15 напередодні введення єдиної валюти євро, 1997 р.

| Країни | Фіскальні критерії | Монетарні критерії | ||

| Сальдо держав- ного бюджету, % від ВВП | Стан державної зовнішньої заборгованості, % від ВВП | Рівень інфляції, % | Довгострокова процентна ставка, % | |

| Критичні значення –3,0 60,0 2,7 7,8 | ||||

| Австрія | -2,5 | 66,1 | 1,1 | 5,6 |

| Бельгія | -2,1 | 122,2 | 1,4 | 5,7 |

| Велико- британія | -1,9 | 53,4 | 1,8 | 7,0 |

| Греція | -4,0 | 108,7 | 5,2 | 9,8 |

| Данія | 0,7 | 65,1 | 1,9 | 6,2 |

| Ірландія | 0,9 | 66,3 | 1,2 | 6,2 |

| Іспанія | -2,6 | 68,8 | 1,8 | 6,3 |

| Італія | -2,7 | 121,6 | 1,8 | 6,7 |

| Люксембург | 1,7 | 6,7 | 1,4 | 5,6 |

| Нідерланди | -1,4 | 72,1 | 1,8 | 5,5 |

| Німеччина | -2,7 | 61,3 | 1,4 | 5,6 |

| Португалія | -2,5 | 62,0 | 1,8 | 6,2 |

| Фінляндія | -0,9 | 55,8 | 1,3 | 5,9 |

| Франція | -3,0 | 58,0 | 1,2 | 5,5 |

| Швеція | -0,8 | 76,7 | 1,9 | 6,5 |

Джерело: Європейський валютний інститут, Звіт по конвергенції, травень 1998, С. 29.

Для країн-кандидатів на вступ до ЄВС було передбачено три фази валютної інтеграції.

Перша фаза лежить в часовому просторі перед вступом в ЄС. Вона передбачає інтенсифікацію співпраці між країнами-кандидатами на вступ в ЄС та ЄС/ЄВС в галузі вироблення і проведення економічної, фінансової та валютної політики. Трансформаційним країнам-кандидатам на вступ в ЄС/ЄВС необхідно забезпечити посилення лібералізації руху капіталу з метою сприяння макроекономічній стабільності, стабільності фінансового сектору та поглибленню реальній і номінальній конвергенції. Важливим є також забезпечення пристосування законодавчих актів, що регламентують діяльність центральних банків країн-кандидатів до законодавчих актів стосовно функціонування Європейської системи центральних банків, а також забезпечення принципу незалежності центральних банків цих країн від національних урядів.

Друга фаза валютної інтеграції починається з входженням країн-кандидатів до ЄС, в якому ці країни отримують статус «країн-членів, для яких діє винятковий режим» (стаття 122 Угоди про ЄС), тобто вони стають членами ЄС, але поки що не є членами ЄВС. З входженням у другу фазу країни-кандидати на вступ до ЄВС повинні провадити свою валютну політику згідно зі статтею 124 Угоди про ЄС «як справу спільних інтересів», що передбачає заборону привілейованого та/або адміністративного доступу державних органів до фінансових інститутів, а також слідкувати за довготривалим характером досягнутих критеріїв номінальної конвергенції. Важливим кроком перед вступом країни-кандидата в ЄВС стає принаймні її дворічна участь в європейському валютному механізмі ІІ без можливості проведення значної девальвації національної валюти.

Третя фаза означає, що країну оцінюють як таку, що здатна витримувати внутрішні і зовнішні шоки при дотриманні критеріїв конвергенції, і вона приєднується до ЄВС: стає частиною Євросистеми в межах Європейської системи центральних банків і ЄЦБ вводить для неї єдину валюту євро.

Показники нових країн-членів ЄС, що відображають критерії номінальної конвергенції, 2003 р.

| Країни | Фіскальні критерії | Монетарні критерії | |||

| Сальдо держав- ного бюджету | Стан державної зовнішньої заборгованості | Рівень Інфляції | Довгострокова процентна ставка | Валютний курс | |

| Критичні значення –3,0 60,0 2,5 6,9 макс.±15% | |||||

| Естонія | 3,1 | 5,3 | 1,4 | 5,3 | 0,0 |

| Латвія | –1,5 | 14,4 | 2,9 | 4,9 | 10,1 |

| Литва | –1,9 | 21,6 | –1,1 | 5,3 | 4,6 |

| Мальта | –9,7 | 71,1 | 1,9 | 5,0 | 3,4 |

| Польща | –3,9 | 45,4 | 0,7 | 5,8 | 14,0 |

| Словаччина | –3,7 | 42,6 | 8,5 | 5,0 | 6,6 |

| Словенія | –2,0 | 29,5 | 5,7 | 6,4 | 3,0 |

| Чеська Респ. | –12,6 | 37,8 | –0,1 | 4,1 | 5,0 |

| Угорщина | –6,2 | 59,1 | 4,7 | 6,8 | 10,3 |

| Кіпр | –6,4 | 70,9 | 4,0 | 4,7 | 1,6 |

| Нові країни- Члени ЄС в середньому | –5,7 | 42,2 | 2,1 | 5,3 | – |

| Єврозона в середньому | –2,7 | 70,7 | 2,1 | 4,1 | – |

23. Світовий фінансовий ринок: блок-схема та характеристика складових

міжнародний валютний ринок, де відбуваються операції лише з валютою;

· міжнародний ринок банківських кредитів;

· міжнародний ринок цінних паперів (фондовий ринок), який, своєю чергою, ділиться на:

· міжнародний ринок боргових цінних паперів;

· міжнародний ринок титулів власності (ринок акцій і депозитарних розписок);

· міжнародний ринок похідних фінансових інструментів (деривативів) - ринок інструментів торгівлі фінансовим ризиком, ціни яких прив'язані до іншого фінансовому чи реального активу (ціни товарів, ціни акцій, курсу валюти, відсоткової ставки);

· євроринок, що включає інструменти названих вище сегментів міжнародного ринку, виражені в євровалюти.

Останнім часом стали виділяти іще одна окремий сегмент міжнародного ринку — ринок страхових послуг. І з певними ознаками сегментом міжнародного ринку може бути міжнародний ринок коштовних металів і золота.