Чтобы определить уровень эффективности работы предприятия, полученную им прибыль необходимо сопоставить с соответствующими затратами.

Во-первых, затраты могут рассматриваться как текущие издержки предприятия - себестоимость продукции (работ, услуг). Здесь возможны различные варианты определения текущих издержек и прибыли, используемых при расчетах.

Во-вторых, затраты могут быть приняты как авансированная стоимость (авансированный капитал) для обеспечения производственной, всей финансово-хозяйственной деятельности предприятия. При этом также возможны различные варианты определения, расчета авансированной стоимости и определения прибыли, принимаемой для расчетов.

Соотношение прибыли с авансированной стоимостью или текущими издержками выражает рентабельность. В наиболее широком понятии рентабельность означает прибыльность или доходность:

· производства и реализации отдельных видов и всей совокупности продукции (работ, услуг);

· предприятий, организаций как субъектов хозяйственной деятельности;

· отраслей экономики.

Рентабельность непосредственно связана с величиной прибыли. Однако ее нельзя отождествлять с абсолютной суммой полученной прибыли. Рентабельность — это относительный показатель, отражающий уровень доходности и измеряемый как коэффициент или в процентах.

Многообразность вариантов решений, принимаемых при определении прибыли, текущих издержек, авансированной стоимости для расчета рентабельности обусловливают наличие значительного количества ее показателей.

Для расчета уровня доходности предприятия все показатели рентабельности могут быть объединены в следующие группы:

1. Показатели, рассчитываемые для оценки доходности деятельности предприятия в целом. Методика их расчета основана на применении показателей прибыли предприятия или прибыли от реализации продукции, чистой прибыли (в числителе) и показателей реализованной продукции, себестоимости, величины акционерного капитала, вложенного капитала, собственного капитала, заемного капитала или совокупного капитала (в знаменателе).

2. Показатели, рассчитываемые для оценки доходности продукции, а также используемых ресурсов производства и затрат. Методика их расчета также базируется на применении показателей прибыли предприятия, прибыли от реализации продукции, чистой прибыли (в числителе) и показателей совокупных затрат - себестоимости, основных фондов, оборотных средств, оплаты труда, численности работников, производственных площадей и т.д.

Наиболее распространенными показателями в практике отечественных предприятий являются:

· рентабельность продукции - определяется как отношение прибыли предприятия (прибыли от реализации продукции или чистой прибыли) к себестоимости продукции (изготовленной, товарной или реализованной);

· рентабельность изделия - определяется как отношение прибыли, закладываемой в цену изделия, к себестоимости изделия;

· рентабельность оборота - рассчитывается как частное от деления величины чистой прибыли на объем реализованной продукции.

Кроме того, предприятие может использовать и ряд других показателей рентабельности для характеристики уровня доходности своих активов, ресурсов и продукции.

Рентабельность производства ( ) определяется по формуле

) определяется по формуле

(1)

(1)

где Пп- прибыль предприятия, руб.; ОПФ - среднегодовая стоимость основных производственных фондов, руб.; НОС - нормируемые оборотные средства, руб.

Рентабельность реализованной продукции ( ) определяется по формуле

) определяется по формуле

(2)

(2)

где  - годовой прирост прибыли в результате реализации капитальных вложений; КВ - капитальные вложения, руб.

- годовой прирост прибыли в результате реализации капитальных вложений; КВ - капитальные вложения, руб.

Рентабельность оборота ( ) определяется по формуле

) определяется по формуле

(3)

(3)

где В - выручка от реализации продукции, руб.

Рентабельность текущих активов ( ) определяется по формуле

) определяется по формуле

(4)

(4)

где Пч- прибыль, остающаяся в распоряжении предприятия, руб.; ТА — средняя величина текущих активов, руб.

Рентабельность собственного капитала ( ) определяется по формуле

) определяется по формуле

(5)

(5)

где СК - величина собственного капитала на определенную дату (средняя за период), руб.

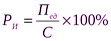

Рентабельность изделия ( ) определяется по формуле

) определяется по формуле

(6)

(6)

где  - прибыль на единицу изделия, руб.; С - себестоимость изделия, руб.

- прибыль на единицу изделия, руб.; С - себестоимость изделия, руб.

Рентабельность инвестированного капитала ( ) определяется по формуле

) определяется по формуле

(7)

(7)

где ИК — средний инвестированный капитал, руб.

Рентабельность основных фондов ( ) определяется по формуле

) определяется по формуле

(8)

(8)

Рентабельность заемных средств ( ) определяется по формуле

) определяется по формуле

(9)

(9)

где  - плата за пользование заемными средствами, руб.; ЗС -средства, привлеченные на заемной основе (долгосрочные и краткосрочные) на определенную дату (средняя величина), руб.

- плата за пользование заемными средствами, руб.; ЗС -средства, привлеченные на заемной основе (долгосрочные и краткосрочные) на определенную дату (средняя величина), руб.

Рентабельность активов ( ) определяется по формуле

) определяется по формуле

(10)

(10)

где СА - средняя величина активов, руб.

Рентабельность совокупных вложений капитала ( ) определяется по формуле

) определяется по формуле

(11)

(11)

где - расходы, связанные с привлечением средств на заемной основе, руб.; ИК - величина совокупного используемого капитала на определенную дату (средняя величина), руб.

Рентабельность инвестиций () определяется по формуле

(12)

(12)

где В - величина валюты баланса на определенную дату (средняя за период), руб.; КО - величина краткосрочных обязательств на определенную дату (средняя за период), руб.

Рентабельность товарной продукции ( ) определяется по формуле

) определяется по формуле

(13)

(13)

где  - себестоимость товарной продукции, руб.

- себестоимость товарной продукции, руб.

Для расчета рентабельности отраслей экономики в расчет принимается общая сумма прибыли, полученная предприятиями, объединениями, другими хозрасчетными формированиями, входящими в соответствующую отрасль экономики. На уровень рентабельности отрасли будут оказывать влияние наличие в ней низкорентабельных и убыточных предприятий.

Для того чтобы предприятие могло эффективно осуществлять свою деятельность и развиваться, необходима четкая стратегия его развития, а также стратегия финансирования данного развития (собственные и заемные источники).

В основе стратегии развития лежит стратегия роста прибыли. Она формируется:

· на основе данных анализа использования прибыли в прошлых периодах (это ретроспективный анализ);

· на основе оценки потребности прибыли на текущий период и в перспективе;

· на базе принятых управленческих решений о стратегии развития предприятия (данные решения реализуются в конкретных инвестиционных проектах).

Резервы роста прибыли - это неиспользуемые возможности предприятия, возможность уменьшения издержек производства и реализации продукции.

При определении потребности предприятия в прибыли принимается во внимание необходимость осуществления из прибыли первоочередных платежей, вытекающих из финансово-хозяйственной деятельности предприятия;

· налога на недвижимость;

· процентов по банковскому инвестиционному кредиту;

· возвращаемой части кредита банку;

· возвращаемой части коммерческого кредита (для приобретения основных фондов) и т.д.

Максимальная потребность в прибыли определяется на основе учета экономических интересов собственника и трудового коллектива предприятия. В первую очередь это величина определяется на основе плана развития предприятия.