Объекты предпринимательства являются самостоятельно функционирующими экономическими единицами и составляют основу рыночной экономики. Основная их часть создается и действует в форме коммерческих организаций, главной целью которых является получение прибыли. Коммерческие организации свой деятельностью вносят немалый вклад в устойчивое развитие экономики, обеспечение уровня доходов населения.

Эффективность деятельности любой организации отражается в ее финансовом состоянии, главным качеством которого является финансовая устойчивость–стабильность деятельности, обусловленная эффективным функционированием, позволяющим развиваться в долгосрочном периоде, преодолевая внешние и внутренние ограничения, сохраняя при этом платежеспособность, рентабельность и удовлетворительность структуры баланса [10, с. 280].

Устойчивое и эффективное развитие рыночных отношений невозможно без банкротства. Угроза банкротства выступает для организаций и предприятий таким же действенным стимулом, как и возможность получения максимальной прибыли. Предприниматели должны обладать умением разработать такую стратегию развития своего бизнеса, которая позволит достигнуть желаемых результатов с минимальными рисками банкротства.

Преодоление финансового кризиса предприятия — сложная задача. В российских условиях сложность ее повышается по причине общей экономической нестабильности.

Платежеспособность выступает внешним проявлением устойчивости и стабильности организации и среди основных критериев определения финансового состояния организации имеет приоритет. Неплатежеспособность же является основным признаком предкризисного состояния организации и причиняет урон самой предпринимательской структуре и интересам многих участников рынка. Такое состояние организации снижает ее производственный и инвестиционный потенциал, вынуждает к привлечению ресурсов кредиторов. В условиях глобального экономического кризиса главными задачами для России должны стать укрепление конкурентоспособности национальной экономики, вопросы модернизации реального сектора и снижение экспортной составляющей, решение которых невозможно без наличия финансового устойчивых и платежеспособных объектов предпринимательства.

Платежеспособность организации выступает одним из показателей, которые отражают ее финансовую независимость, а именно возможность погашать финансовые обязательства перед кредиторами. Платежеспособность — это одно из условий финансовой устойчивости и экономической независимости организации. Финансовая устойчивость выражается в обеспеченности оборотных активов организации долгосрочными источниками финансирования. Предприятие можно считать платежеспособным, если его денежные средства, краткосрочные финансовые вложения и дебиторская задолженность в сумме способны покрыть ее краткосрочные обязательства.

Текущая платежеспособность компании — это способность своевременно погашать текущие долги. В эффективно функционирующем предприятии, где нет затруднений в производстве, имеет место так называемое финансовое равновесие. Оно возможно при одновременном соблюдении следующих условий:

- компания должна быть способной покрывать хотя бы текущие расходы, возникающие в процессе функционирования и использования капитала;

- компания всегда должна быть платежеспособной.

Для эффективного управления любым предприятием необходимо обеспечить его функционирование в рыночных условиях и постоянно повышать уровень благосостояния, который зависит от роста доходов и рентабельности организации при сохранении стабильного уровня его платежеспособности.

Выполнение этих условий на практике вызывает некоторые трудности у предприятий, так как задачи одновременного достижения требуемой рентабельности и ликвидности вступают в противоречие. В реальных экономических условиях предприятия при повышении доходности часто получают естественное снижение ликвидности.

Рост рентабельности предприятия сопровождается ростом финансовых рисков. Это случается в тот момент, когда фирма наращивает долю обязательств в структуре капитала, увеличивая при этом воздействие финансового рычага. Но в то же время увеличение кредиторской задолженности приводит к снижению ликвидности предприятия. Считается, что эффект финансового рычага в том и заключается, что сильный становится еще сильнее, а слабый еще слабее. Такая взаимозависимость присуща важнейшим финансовым категориям: рост рентабельности ведет к росту финансового риска, который ведет к росту кредиторской задолженности и снижению ликвидности [12, с. 333].

Платежеспособность менее стабильна, чем ликвидность, больше подвержена влиянию факторов внешней экономической среды и зависит от налаженного денежного оборота на предприятии. Если задержки с поступлением денежных средств носят случайный характер, то платежеспособность может измениться в лучшую сторону, но не исключены и неблагоприятные варианты. Такие пиковые ситуации особенно часто имеют место в коммерческих организациях, по каким‐либо причинам не поддерживающих в достаточном объеме страховой запас денежных средств на расчетном счете.

О неплатежеспособности свидетельствует наличие «больных» статей в бухгалтерском балансе: «Кредиты и займы, не погашенные в срок», «Просроченная кредиторская задолженность», «Векселя выданные просроченные».

Неплатежеспособность может быть как случайной, временной, так и длительной, хронической. В настоящее время существует множество способов восстановления платежеспособности. Рассмотрим подробно некоторые из них.

Минимизацию издержек наиболее часто используют для восстановления платежеспособности. С ее помощью можно получить точку безубыточности при меньшем объеме реализации и увеличить прибыль организации. Этот метод обладает одним главным недостатком – ориентация на краткосрочный период, хотя и позволяет быстро достигнуть намеченные результаты. Полная экономия означает переход предприятия в режим сокращенного производства. Данный способ эффективен в условиях временной неплатежеспособности организации.

Для некоторых предприятий может быть применена переориентация производства, которая позволит им выжить в течение продолжительного времени. Однако ее эффективность может быть нулевой, так как для успешного осуществления этого метода переориентация должна быть в больших масштабах и потребует инвестиций.

Дебиторская задолженность — это долг, причитающийся организации от контрагентов, возникший по различным договорам и сделкам, носящим правовой характер [20, с. 228].

Существует два способа взыскания дебиторской задолженности: добровольный (претензионный порядок) и принудительный (судебный порядок). Добровольный порядок предполагает самостоятельное погашение долга без обращения в суд. Перечисление денежных средств происходит после направления претензии с требованием об уплате образовавшегося долга. Такой способ взыскания менее эффективный, чем второй. Принудительный (судебный) порядок реализуется посредством подачи искового заявления в соответствующий арбитражный суд.

Закрытие нерентабельных производств может предотвратить отвлечение финансовых средств организации и эффективно распределить высвободившиеся ресурсы, «оживить» доходные направления деятельности и увеличить объем получаемой прибыли.

Среди инструментов, направленных на восстановление платежеспособности организаций, можно выделить использование внутренних механизмов стабилизации деятельности и процедуру санации. Главная роль отводится первому механизму, поскольку эффективное его применение позволяет выявить резервы организации и восстановить платежеспособность организации с минимальными затратами и риском приобретения новых долговых обязательств. Процедура санации представляет собой систему мероприятий, направленных на оздоровление финансово‐хозяйственного состояния организации. Санация организации осуществляется по конкретным направлениям деятельности.

Мероприятий, способные обеспечить финансовую стабильность организации в процессе ее кризисного состояния, определяется как финансовая стабилизация. Она может быть досудебной и судебной.

Для восстановления платежеспособности может быть увеличен уставный капитал организации. Для этого размещаются дополнительные обыкновенные акции или пополнение происходит за счет взносов участников и третьих лиц. При этом оплата акций производится только денежными средствами для направления их в дальнейшем на погашение обязательств организации.

Таким образом, основные способы восстановления платежеспособности организаций имеют некоторые недостатки, основными из которых являются кратковременность действия и достижение наибольшей эффективности в условиях временной, а не хронической неплатежеспособности.

В условиях рыночных отношений организация может изменить в лучшую сторону свое финансовое состояние и восстановить платежеспособность на долгосрочную перспективу только путем выработки и осуществления эффективной комплексной стратегии.

2. Управление ликвидностью и платежеспособностью АО «Угольной компании «Северный Кузбасс»

2.1 Организационно-экономическая характеристика АО «Угольной компании «Северный Кузбасс»

ОАО «Угольная компания «Северный Кузбасс» создано путем реорганизации в форме слияния трех акционерных обществ с прекращением последних:

- открытого акционерного общества «Шахта «Березовская» (ОАО «Шахта «Березовская» зарегистрировано ИМНС РФ по городу Березовскому Кемеровской области 20 сентября 2002 г. за основным государственным регистрационным номером: 1024200646337; ИНН 4203001984, место нахождения: Российская Федерация, Кемеровская обл., г. Березовский, ул. Александра Матросова, д.1).

- открытого акционерного общества «Шахта Первомайская» (ОАО «Шахта Первомайская» зарегистрировано ИМНС РФ по городу Березовскому Кемеровской области 08 августа 2002 г. за основным государственным регистрационным номером: 1024200646095; ИНН 4203002120, место нахождения: Российская Федерация, Кемеровская обл., Кемеровский район, п. Разведчик, ул. Шахтовая, д. 1);

- открытого акционерного общества «Северокузбасское погрузочно-транспортное управление» (ОАО «Северокузбасское ПТУ» зарегистрировано ИМНС РФ по городу Березовскому Кемеровской области 11 декабря 2002 г. за Основным государственным регистрационным номером: 1024200647822; ИНН 4208001473, место нахождения: Российская Федерация, г. Кемерово, ул.Проездная, д. 22).

ОАО «Угольная компания «Северный Кузбасс» является правопреемником всех прав и обязанностей реорганизованных в форме слияния ОАО «Шахта «Березовская», ОАО «Шахта Первомайская», ОАО «Северокузбасское ПТУ» в соответствии с передаточными актами, утвержденными общими собраниями акционеров.

В связи с приведением учредительных документов в соответствие с главой 4 ГК РФ, с 25 августа 2015 года изменена организационно-правовая форма собственности Открытого акционерного общества «Угольная компания «Северный Кузбасс».

Новое полное наименование Общества: Акционерное общество «Угольная компания «Северный Кузбасс».

Сокращенное наименование общества: АО «Угольная компания «Северный Кузбасс».

Указанные изменения внесены в Единый государственный реестр юридических лиц. При этом основной государственный регистрационный номер, идентификационный номер налогоплательщика и банковские реквизиты остаются неизменными. В связи с изменением наименования Общества принят Устав в новой редакции.

Общество создано без ограничения срока деятельности.

Место нахождения: Российская Федерация. Кемеровская область, город Березовский, ул. Матросова, д. 1.

Почтовый адрес: Российская Федерация. 652427, Кемеровская область, г. Березовский, ул. Матросова, д. 1.

Акционерное общество «Угольная компания «Северный Кузбасс» является непубличным акционерным обществом.

Основным акционером АО «Угольная компания «Северный Кузбасс» является компания «Kuzbass Holdings BV», которая является взаимосвязанным обществом с ООО «Национальная топливная компания» г.Москва [26].

На рисунке 2 представлены структурные подразделения, входящие в структуру АО «Угольная компания «Северный Кузбасс».

| Структурные подразделения АО «Угольная компания «Северный Кузбасс» |

| Шахта «Березовская» |

| Шахта «Первомайская» |

| Автобаза |

| Погрузочно-транспортное управление |

| Обогатительная фабрика «Северная» |

Рисунок 2. Структурные подразделения

АО «Угольная компания «Северный Кузбасс»

АО «Угольная компания «Северный Кузбасс» входит в одну группу лиц с ОАО «Специализированная шахтная энергомеханическая компания», ЗАО «Жерновская-3», основным акционером которых также является «Kuzbass Holdings BV».

АО «Угольная компания «Северный Кузбасс», осуществляет деятельность по добыче каменного угля на лицензируемых участках недр: г. Березовский Кемеровской области в пределах Березово-Бирюлинского каменно-угольного месторождения, в Кемеровском районе Кемеровской области в северной части Бирюлинского месторождения. Кроме того имеет лицензии на право пользования участками недр: Березовский-Глубокий Березово-Бирюлинского каменноугольного месторождения.

Общая численность работающих составляет 3,2 тысячи человек.

Основным потребителем продукции являются металлургические предприятия России и стран СНГ.

Уставный капитал АО «Угольной компании «Северный Кузбасс» составляет 263 405 (двести шестьдесят три тысячи четыреста пять) рублей.

«Угольная компания «Северный Кузбасс» осуществляет свою деятельность на основе собственного имущества или имущества, находящегося в пользовании «Угольной компании «Северный Кузбасс».

Имущество «Угольной компании «Северный Кузбасс» составляют основные средства и фонды, оборотные средства, ценные бумаги, а также другие оборотные и необоротные активы и ценности, стоимость которых учитывается и отражается в балансе «Угольной компании «Северный Кузбасс».

Источниками формирования имущества «Угольной компании «Северный Кузбасс» являются:

- денежные и материальные взносы учредителей и акционеров;

- доходы, полученные от реализации продукции (товаров), работ, услуг, а также от осуществления других видов хозяйственной деятельности;

- доходы от ценных бумаг;

- капитальные вложения и дотации из бюджетов;

- поступления от продажи имущества, принадлежащего «Угольной компании «Северный Кузбасс», приобретение имущества других лиц;

- кредиты, займы, ссуды в национальной и иностранной валюте;

- иные источники, не запрещенные действующим законодательством Российской Федерации.

АО «Угольная компания «Северный Кузбасс» создает резервный фонд в размере 5 (пять) процентов от уставного капитала. Размер обязательных ежегодных отчислений в резервный фонд предприятия составляет 5 (пять) процентов от чистой прибыли до достижения резервным фондом установленного размера. Резервный фонд АО «Угольной компании «Северный Кузбасс» предназначен для покрытия убытков предприятия, а также для погашения облигаций и выкупа акций в случае отсутствия иных средств.

На рис. 3 представлены органы управления и контроля АО «Угольной компании «Северный Кузбасс».

| Органы управления и контроля АО «Угольной компании «Северный Кузбасс» |

| Органы управления |

| Органы контроля за финансово-хозяйственной деятельностью |

| Общее собрание акционеров |

| Совет директоров |

| Генеральный директор |

| Ревизионная комиссия |

Рисунок 3. Органы управления и контроля

АО «Угольной компании «Северный Кузбасс»

Основной целью деятельности АО «Угольной компании «Северный Кузбасс» является извлечение прибыли.

АО «Угольная компания «Северный Кузбасс» осуществляет первичный (оперативный), бухгалтерский учет результатов своей деятельности, составляет и предоставляет финансовую, налоговую и статистическую отчетность в порядке, определенном в соответствии с законодательством Российской Федерации и настоящим Уставом.

Ответственность за организацию бухгалтерского и налогового учета и обеспечение фиксирования фактов осуществления всех хозяйственных операций в первичных документах, сохранение обработанных документов, регистров и отчетности в течение установленного срока, но не менее трех лет, несет Исполнительный орган АО «Угольной компании «Северный Кузбасс» и главный бухгалтер (в отношении документов бухгалтерского учета и финансовой отчетности).

На основании отчета о финансовых результатах АО «Угольной компании «Северный Кузбасс» (см. Прил. 1, 2, 3) рассмотрим изменения основных технико-экономических показателей по АО «Угольной компании «Северный Кузбасс» за 2013-2015 гг., проанализируем их и занесем полученные данные в таблицу 2.

Таблица 2. Технико-экономические показатели АО «Угольной компании «Северный Кузбасс» за 2013–2015 годы, млн руб.

| Основные технико-экономические показатели | 2013 год | 2014 год | 2015 год | Темп прироста, (+; -) | Темп роста, (%) | ||

| 2014г. от 2013г. | 2015г. от 2014г. | 2014г. к 2013г. | 2015г. к 2014г. | ||||

| Выручка, млн руб. | 2948,24 | 1197,73 | 3770,09 | -1750,51 | 2572,36 | 40,63 | 314,77 |

| Себестоимость продаж, млн руб. | 4082,23 | 2999,57 | 3870,7 | -1082,66 | 871,13 | 73,48 | 129,04 |

| Валовая прибыль (убыток), млн руб. | -1133,4 | -1801,83 | -99,71 | -668,43 | 1702,12 | 158,98 | 5,53 |

| Чистая прибыль (убыток), млн руб. | -1438,76 | -2260,63 | 2907,69 | -821,87 | 5168,32 | 157,12 | -128,62 |

| Среднесписочная численность персонала, чел. | -178 | 94,37 | 102,91 | ||||

| Производительность труда, млн руб./чел. | 0,93 | 0,40 | 1,23 | -0,53 | 0,83 | 43,05 | 305,86 |

Угольная компания непосредственно занимается горными работами по добыче угля и его сбытом на территории как внутри страны, так и за ее пределы. Анализируя данные таблицы 2, следует отметить, что за исследуемый период наблюдается значительные изменения выручки от реализации угля. В 2014 году объем выручки снизился на 1750,51 млн руб. по соотношению к предыдущему году. Снижение связано с уменьшением объемов производства из-за ухудшения горно-геологических условий и несоответствия части оборудования фактическим горным условиям. В 2015 году наблюдается рост выручки более чем в три раза в процентном соотношении к 2014 году.

В ходе анализа себестоимости продаж можно наблюдать за снижением показателя на 26,52% в 2014 году по сравнению к 2013 году, на которое повлияло снижение объемов добычи угля и реализации угольного концентрата, а также снижение мировых цен на угольную продукцию. В 2015 году, напротив, можно увидеть рост себестоимости на 29,04 % по сравнению с 2014 годом. Связано это со значительным превышением себестоимости остатков угольной продукции на складе над их рыночной стоимостью.

На протяжении 2013-2015 годов наблюдается превышение суммы себестоимости продаж над суммой выручки от реализации угля, тем самым указывая на валовой убыток компании. Тем не менее, к концу 2015 года отрицательный показатель валового убытка уменьшился на 1702,12 млн руб., что связано со значительным ростом выручки в этом году.

Касательно чистой прибыли компании, то в 2014 году показатель имеет отрицательное значение, снизившись при этом на 821,87 млн руб. по сравнению с 2013 годом. Влияние оказало преобладание обязательств АО «Угольной компании «Северный Кузбасс» над оборотными средствами. В 2015 году предприятие понесло прибыль в размере 2907,69 млн руб. Рост составил 5168,32 млн руб. в сравнении с 2014 годом благодаря прочим доходам.

Среднесписочная численность штатных работников в среднем составляет 3073 человека. В 2014 году численность сократилась на 178 человек в сравнении с 2013 годом, в связи с уменьшением выручки от реализации продукции и оптимизации денежных средств компании, так как произошло значительное снижение выручки от реализации угля. В 2015 году наоборот произошло увеличение на 87 человек.

Анализ производительности труда напрямую зависит от значения выручки и численности рабочего персонала, потому что рассчитывается как их соотношение друг к другу. Таким образом, производительность труда на АО «Угольной компании «Северный Кузбасс» в 2014 году снизилась на 56,95% в сравнении с 2013 годом, а в 2015 году увеличилась на 205,86 %. Причиной такого скачка показателя является резкое увеличение выручки в 2015 году.

Для более наглядного представления технико-экономических показателей АО «Угольной компании «Северный Кузбасс» за 2013–2015 годы изображена динамика на рис.4.

Рисунок 4. Динамика основных технико-экономических показателей АО «Угольной компании «Северный Кузбасс» за 2013–2015 гг.

При анализе основных показателей предприятия, немаловажное значение занимает расчет структуры имущества и источников его формирования. Имущество предприятия — материальные и нематериальные элементы, используемые предприятием в производственной деятельности, которое первоначально создается за счет имущества, переданного ему учредителями в виде вкладов (взносов, паев). На данном этапе следует провести расчеты по данным бухгалтерского баланса АО «Угольной компании «Северный Кузбасс» за 2013–2015 гг. (см. Прил. 4, 5, 6) с использованием методов горизонтального и вертикального анализа. Полученные результаты сведены в табл. 3.

Таблица 3. Анализ структуры имущества АО «Угольной компании «Северный Кузбасс» и источников его формирования за 2013–2015 гг.

| Статьи баланса | 2013 год | 2014 год | 2015 год | Изменения (+,-) | |||||||

| Стр. | млн руб. | (%) | млн руб. | (%) | млн руб. | (%) | 2013-1014 гг. | 2014-2015 гг. | |||

| млн руб. | (%) | млн руб. | (%) | ||||||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | 4170,51 | 86,54 | 4163,54 | 87,17 | 4457,7 | 84,01 | -6,97 | 0,63 | 294,16 | -3,16 | |

| Нематериальные активы | - | - | - | - | - | - | - | - | - | - | |

| Основные средства | 3347,29 | 69,46 | 2917,35 | 61,08 | 3975,94 | 74,93 | -429,94 | -8,38 | 1058,59 | 13,85 | |

| Финансовые вложения | 21,98 | 0,46 | 21,98 | 0,46 | 21,98 | 0,41 | 0,00 | -0,05 | |||

| Отложенные налоговые активы | 599,56 | 12,44 | 1098,82 | 23,01 | 343,73 | 6,48 | 499,26 | 10,56 | -755,09 | -16,53 | |

| Прочие внеаборотные активы | 201,69 | 4,19 | 125,39 | 2,63 | 116,05 | 2,19 | -76,3 | -1,56 | -9,34 | -0,44 | |

| II. ОБОРОТНЫЕ АКТИВЫ | 648,77 | 13,46 | 612,84 | 12,83 | 848,56 | 15,99 | -35,93 | -0,63 | 235,72 | 3,16 | |

| Запасы | 100,66 | 2,09 | 127,01 | 2,66 | 312,54 | 5,89 | 26,35 | 0,57 | 185,53 | 3,23 | |

| Налог на добавленную стоимость | 15,92 | 0,33 | 19,24 | 0,40 | 0,14 | 0,00 | 3,32 | 0,07 | -19,1 | -0,40 | |

| Дебиторская задолженность | 413,43 | 8,58 | 258,79 | 5,42 | 404,51 | 7,62 | -154,64 | -3,16 | 145,72 | 2,21 | |

| Финансовые вложения (за исключением денежных эквивалентов) | 1,56 | 0,84 | 0,00 | -35 | -0,72 | -40 | -0,84 | ||||

| Денежные средства и денежные эквиваленты | 23,74 | 0,49 | 5,45 | 0,11 | 3,11 | 0,06 | -18,29 | -0,38 | -2,34 | -0,06 | |

| Прочие оборотные активы | 20,03 | 0,42 | 162,35 | 3,40 | 128,27 | 2,42 | 142,32 | 2,98 | -34,08 | -0,98 | |

| БАЛАНС | 4819,29 | 4776,37 | 5306,27 | -42,92 | 529,9 |

Окончание таблицы 3

| III. КАПИТАЛ И РЕЗЕРВЫ | -303,02 | -6,29 | -2630,83 | -55,08 | 276,86 | 5,22 | -2327,81 | -48,79 | 2907,69 | 60,30 | |

| Уставный капитал | 0,26 | 0,01 | 0,26 | 0,01 | 0,26 | 0,00 | 0,00 | 0,00 | |||

| Переоценка внеоборотных активов | 268,82 | 5,58 | 246,24 | 5,16 | 242,64 | 4,57 | -22,58 | -0,42 | -3,6 | -0,58 | |

| Резервный капитал | 0,01 | 0,00 | 0,01 | 0,00 | 0,01 | 0,00 | 0,00 | 0,00 | |||

| Нераспределенная прибыль (убыток) | -572,12 | -11,87 | -2877,34 | -60,24 | 33,95 | 639,79 | -2305,22 | -48,37 | 2911,29 | 60,88 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 51,87 | 1,08 | 99,92 | 2,09 | 66,5 | 1,25 | 48,05 | 1,02 | -33,42 | -0,84 | |

| Заемные средства | - | - | - | - | - | - | - | - | - | - | |

| Отложенные налоговые обязательства | 51,87 | 1,08 | 99,92 | 2,09 | 66,45 | 1,25 | 48,05 | 1,02 | -33,47 | -0,84 | |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 5070,45 | 105,21 | 7307,28 | 152,99 | 4962,91 | 93,53 | 2236,83 | 47,78 | -2344,37 | -59,46 | |

| Заемные средства | 4578,06 | 94,99 | 6827,8 | 142,95 | 2748,57 | 51,80 | 2249,74 | 47,96 | -4079,23 | -91,15 | |

| Кредиторская задолженность | 387,2 | 8,03 | 374,77 | 7,85 | 2091,24 | 39,41 | -12,43 | -0,19 | 1716,47 | 31,56 | |

| Доходы будущих периодов | 2,3 | 0,05 | 1,15 | 0,02 | - | - | -1,15 | -0,02 | - | - | |

| Оценочные обязательства | 102,89 | 2,13 | 103,55 | 2,17 | 123,09 | 2,32 | 0,66 | 0,03 | 19,54 | 0,15 | |

| БАЛАНС | 4819,29 | 4776,37 | 5306,27 | -42,92 | 0,00 | 529,9 | 0,00 |

Анализируя данные таблицы 3 можно наблюдать за изменением структуры имущества компании, отображающейся в активе баланса. Таким образом, в 2014 году валюта баланса снизилась на 42,92 млн руб., из которых уменьшились внеоборотные активы на 6,97 млн руб. и оборотные активы на 35,93 млн руб. На уменьшение внеоборотных активов в большей степени повлияло снижение основных средств в размере 429,94 млн руб. Сокращение вызвано списанием амортизации и тем, что в 2014 году не вкладывались средства на приобретение основных средств. Также в 2014 году тенденцию снижения имели прочие внеоборотные активы в размере 76,3 млн руб. Тем не менее, следует отметить рост отложенных налоговых активов на 499,26 млн руб. На уменьшение суммы оборотных активов повлияло в большей степени снижение дебиторской задолженности на 154,65 млн руб., что свидетельствует о росте долгов перед АО «Угольной компанией «Северный Кузбасс» другими организациями и, в последствии, поспособствуют финансовому улучшению нашего предприятия, что является положительным моментом. Также стоит отметить уменьшение суммы денежных средств в размере 18,29 млн руб. и финансовых вложений в размере 35 млн руб. в 2014 году. Запасы компании имеют тенденцию роста в 2014 году, составившую 26,35 млн руб.

При анализе актива баланса в 2015 году напротив наблюдается увеличение валюты баланса на 529,9 млн руб. в сравнении к 2014 году. Внеоборотные активы увеличились на 294,16 млн руб. за счет основных средств, которые выросли на 1058,59 млн руб. Увеличение суммы оборотных активов говорит о том, что наша компания приобрела новое оборудование для продолжения своей деятельности в сложно-геологических условиях. Естественно, это положительный момент в развитии компании, но не стоит забывать, что для правильного развития компании с высокими финансовыми показателями, оборотные средства должны превышать внеоборотные. Оборотные активы увеличились в 2015 году на 235,72 млн руб. за счет накопления запасов продукции, в нашем случае угля, на складах на сумму 185,53 млн руб. Связано это может быть как с увеличением объемов выработки угля, что вполне возможно при обретении нового оборудования, так и неспособности компании вовремя сбыть продукцию в полном объеме, так как основные потребители угольной продукции металлургические и коксохимические производства. Также в 2015 году увеличилась сумма дебиторской задолженности в размере 145,72 млн руб.

Проанализировав пассив баланса можно сделать следующие выводы о том, что в 2012 году по сравнению с 2011 годом произошли следующие изменения: уменьшение стоимости пассивов вызвано снижением краткосрочных обязательств на 43,81%. В денежном выражении это значение составило 3906,48 млн руб. Значительный рост собственных средств произошел за счет роста нераспределенной прибыли на 43,52%. Уставный капитал не изменился. АО «Угольная компания «Северный Кузбасс» не привлекает долгосрочные заемные средства, т.е. отсутствуют инвестиции в производство. Заемные средства снизились на 3906,48 млн руб., что свидетельствует о том, что АО «Угольной компанией «Северный Кузбасс» хватает собственных средств для расчетов по обязательствам.

При анализе источников формирования имущества, отображенных в пассиве баланса наблюдаются значительные изменения на протяжении исследуемого периода. Так, в 2014 году необходимо отметить значительное падение собственного капитала АО «Угольной компании «Северный Кузбасс» на 2327,81 млн руб. или на 48,79 % по сравнению с 2013 годом. Снижение связано с переоценкой внеоборотных активов в размере 22,58 млн руб. и непокрытым убытком в размере 2305,22 млн руб. Непокрытый убыток возник вследствие выплаты дивидендов учредителям. Из-за отсутствия чистой прибыли АО «Угольной компании «Северный Кузбасс» в 2014 году наш показатель имеет отрицательное значение. Стоит отметить рост краткосрочных обязательств в сумме 2236,83 млн руб., большую часть которых составляют заемные средства на сумму 2249,74 млн руб.

В 2015 году наблюдается увеличение капитала и резервов в размере 2907,69 млн руб. за счет полученной нераспределенной прибыли на сумму 2911,29 млн руб. Кредиторская задолженность в 2015 году снизилась на сумму 2344,37 млн руб. за счет уменьшения суммы заемных средств.

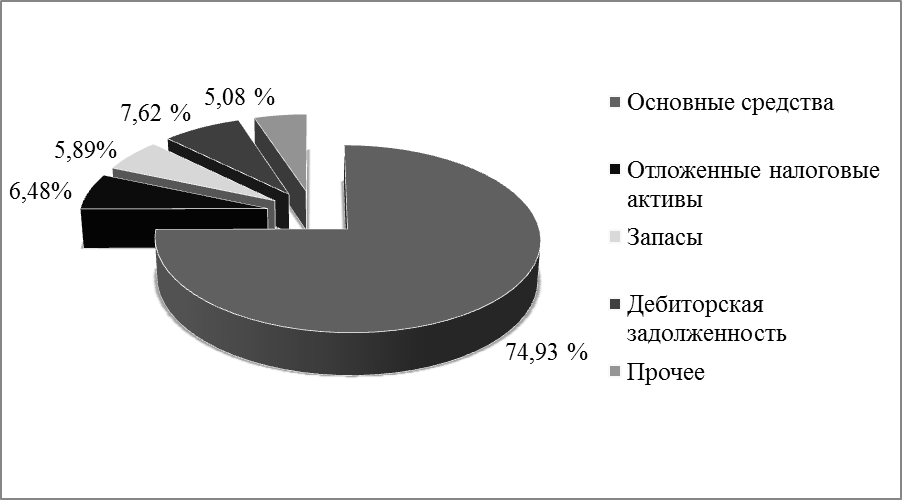

Для наглядности наиболее значимые изменения в составе активов представлены на рис. 5.

Рисунок 5. Наиболее значительные изменения в составе активов АО «Угольной компании «Северный Кузбасс» за 2013–2015 гг.

В целом, при сравнении показателей по горизонтали и без применения расчетов, можно сказать, что о нестабильности роста предприятия. За исследуемый период 2015 год можно назвать самым стабильным годом. Структура активов за 2015 год представлена на рисунке 6. Большая часть активов припадает на основные средства в размере 3975,94 млн руб. Большую роль играет дебиторская задолженность в размере 404,51 млн руб., что указывает на хорошую реализацию угля. Также большое значение имеют запасы АО «Угольной компании «Северный Кузбасс» в размере 312,54 млн руб. Все эти показатели указывают на финансовую стабильность и хорошее развитие угольной компании.

Рисунок 6. Структура активов АО «Угольной компании

«Северный Кузбасс» за 2011 год

Вертикальный анализ структуры активов баланса фирмы показывает, что среди всех активов предприятия большая часть приходится на внеоборотные активы в среднем 85,9%. При этом «основные средства» занимают в среднем 68,49%. С незначительными изменениями в цифрах, такая картина характерна для компании за весь исследуемый период.

Анализ пассивов АО «Угольной компании «Северный Кузбасс» (Рис. 7), построенный на основе данных таблицы 3 позволяет в наглядной форме отобразить изменения в структуре пассивов компании за 2013–2015 гг. При горизонтальном методе анализа, можно наблюдать довольно огромные изменения капитала и резервов. В 2014 году они снизились на 2327,81 млн руб., а в 2015 году возросли на 2907,69 млн руб. Данные скачки на прямую связаны с нераспределенной прибылью (убытком). Заемные средства к концу 2015 года значительно снизились, что свидетельствует о низкой активности предприятия в приобретении основных средств по краткосрочным обязательствам. Что касается долгосрочных обязательств особо не выявлено четких тенденций их увеличения или сокращения.

Рисунок 7. Наиболее значительные изменения в составе пассивов АО «Угольной компании «Северный Кузбасс» за 2013–2015 гг.

При вертикальном анализе наблюдается преобладание удельного веса краткосрочных обязательств в составе пассивов АО «Угольной компании «Северный Кузбасс», доля которых в среднем составила 117,24%. Долгосрочные обязательства в компании в среднем составили 1,47%. Капитал и резервы же имеют отрицательное значение, в среднем составляющее 18,72%. Наглядно состав пассивов представлен на рис. 8.

В ходе анализа пассива баланса, помимо рассмотрения соотношения собственного капитала к заемным средствам предприятия, необходимо отдельно рассмотреть сопоставление дебиторской задолженности, как части собственных средств предприятия, а также сопоставление кредиторской задолженности, как элементу заемных средств. При анализе имущественного положения и оценке платежеспособности предприятия они играют немаловажную значимость.

Рисунок 8. Состав пассивов АО «Угольной компании «Северный Кузбасс» за 2013–2015 гг.

Сопоставление дебиторской и кредиторской задолженности — один из этапов анализа дебиторской задолженности, позволяющий выявить причины ее образования. Поэтому анализ дебиторской задолженности необходимо дополнить анализом кредиторской задолженности [1, с.219–220].

Существует ряд коэффициентов для того, чтобы охарактеризовать соотношение кредиторской и дебиторской задолженностей, который необходимо рассчитать.

Коэффициент иммобилизации капитала (КИм.Кап.) показывает долю дебиторской задолженности в общей сумме хозяйственных средств и определятся по формуле:

(10)

(10)

где ДЗ - дебиторская задолженность;

Кап. - сумма хозяйственных средств (валюта баланса) [31, c.15].

Коэффициент иммобилизации оборотных средств(КИм.ОБС) показывает долю дебиторской задолженности в оборотных средствах:

(11)

(11)

где ОБС - сумма оборотных средств.

Коэффициент соотношения кредиторской к дебиторской задолженностей (ККЗ/ДЗ) показывает долю кредиторской задолженности в дебиторской, соответственно:

(12)

(12)

Для 2013-2014 годов рассчитаем данные аналогично и занесем в таблицу 4.

Таблица 4.Оценка состояния дебиторской и кредиторской задолженности АО «Угольной компании «Северный Кузбасс» 2013–2015 гг.

| Показатели | 2013 год | 2014 год | 2015 год | Отклонение (+,-) | |

| 2014 / 2013 | 2015 / 2014 | ||||

| Коэффициент иммобилизации капитала | 0,09 | 0,05 | 0,08 | -0,04 | 0,03 |

| Коэффициент иммобилизации оборотных средств | 0,64 | 0,42 | 0,48 | -0,22 | 0,06 |

| Коэффициент соотношения кредиторской и дебиторской задолженности | 0,94 | 1,45 | 5,17 | 0,51 | 3,72 |

| Дебиторская задолженность, млн руб. | 413,43 | 258,79 | 404,51 | -154,64 | 145,72 |

| Кредиторская задолженность, млн руб. | 387,2 | 374,77 | 2091,24 | -12,43 | 1716,47 |

За исследуемый период соотношение кредиторской и дебиторской задолженностей возросло и составило 5,17 в 2015 году. В течение двух последних лет средства, переданные в пользование другим юридическим лицам меньше привлеченных средств. Следует также отметить, что темп роста кредиторской задолженности значительно выше темпа роста дебиторской.

Общее влияние на финансовое состояние предприятия — отрицательное, так как кредиторская задолженность превышает дебиторскую. Следовательно, стоит обратить внимание на сложившееся состояние задолженности, потому что в последствии это может привести к ухудшению финансового состояния АО «Угольной компании «Северный Кузбасс». Руководству компании необходимо разработать и принять меры по улучшению расчетно-платежной дисциплины с поставщиками и покупателями.

К основным путям по улучшению состояния дебиторской и кредиторской задолженности относят:

- учет поставки и реализации продукции должен осуществляться вовремя;

- проводить мониторинг финансового состояния предприятий-поставщиков и покупателей продукции; составление договоров поставки и закупки необходимой продукции должны выполнятся своевременно и правильно;

- своевременное и правильное оформление расчетно-платежных документов; систематическое повышение квалификации персонала, а конкретнее бухгалтеров и экономистов;

- улучшение маркетингового отдела в компании;

- своевременное проведение расчетов с поставщиками и покупателями.

2.2 Управление ликвидностью и платежеспособностью АО «Угольной компании «Северный Кузбасс»

При управлении ликвидностью и платежеспособностью АО «Угольной компании «Северный Кузбасс» необходимо провести финансовый анализ компании. Финансовый анализ — это важный элемент финансового менеджмента и аудита, который занимает важное место в системе управления предприятием как метод познания экономических процессов. Под понятием «финансовый анализ» подразумевается совокупность методов для определения имущественного и финансового положения хозяйствующих субъектов в исследуемом периоде, а также его возможностей в будущей перспективе.

К основным функциям финансового анализа относятся:

- оценка финансового состояния объекта анализа;

- выявление причин достигнутого состояния объекта анализа;

- разработка и принятие управленческих решений в области финансов;

- рассмотрение возможности улучшения финансового состояния и повышение эффективности всей хозяйственной деятельности компании [20].

Перед финансовым анализом стоит цельдля получения наибольшего числа ключевых параметров, дающих объективную и точную картину финансового состояния предприятия: его прибыльности и убыточности, изменений активов и пассивов баланса, расчетов с дебиторами и кредиторами и определение самых эффективных путей достижения прибыльности [3, с. 67].

К объекту финансового анализаотносят финансовую информацию (бухгалтерскую отчетность), которая должна отвечать требованиям достоверности. Изучение фактических данных в финансовых отчетах в динамике позволяет установить недостатки в работе предприятия, как в целом, так и в отдельных секторах его деятельности, выявить резервы совершенствования управления производственными, коммерческими и финансовыми операциями.

Субъектами анализаявляются две группы заинтересованных в деятельности компании пользователей информации:

- собственники, кредиторы, поставщики, клиенты, налоговые органы, персонал компании, руководство, интерпретирующие ее исходя из своих интересов;

- аудиторские компании, консультанты, биржи, юристы, пресса, ассоциации, профсоюзы, которые должны защищать интересы первой группы пользователей отчетности [18, с. 44].

В ходе финансового анализа используется методика, включающая три взаимосвязанных блока:

- оценка и анализ финансовых результатов деятельности предприятия;

- оценка и анализ финансового состояния предприятия;

- оценка и анализ эффективности финансово-хозяйственной деятельности.

Для того чтобы охарактеризовать финансовое состояние компании используется целая совокупность показателей, которые отражают процесс формирования и использования его финансовых ресурсов. В теоретическом аспекте рыночной экономики финансовое состояние компании должно отражать конечные результаты его деятельности, интересующие не только работников предприятия, но и его партнеров, государственные, финансовые, налоговые и другие органы [9, с. 19].

Одной из главных задач компании является оценка финансового положения компании, которая возможна при совокупности методов, позволяющих определить состояние дел компании в результате анализа его деятельности на конечном интервале времени [11, с. 4].

Выполнение анализа ликвидности компании состоит из двух последовательных этапов. Первый этап представляет собой сравнение средств по активу, сгруппированных по степени ликвидности и расположенных в порядке убывания с обязательствами по пассиву, которые объединены по срокам их погашения в порядке возрастания сроков. На втором этапе анализа осуществляется расчет финансовых коэффициентов ликвидности, производимый путем поэтапного сопоставления отдельных групп активов с краткосрочными пассивами на основе данных баланса. Производится сопоставление с нормативным значением соответствующего показателя [7, с. 17].

Следовательно, изначально сгруппируем средства и обязательства угольной компании по степени ликвидности и срочности погашения. Полученные результаты занесем в таблицу 5.

Таблица 5. Группировка активов и пассивов по степени ликвидности средств и срочности погашения обязательств за 2013–2015 гг.

| 2013 год | 2014 год | 2015 год | |||

| Актив | Пассив | Актив | Пассив | Актив | Пассив |

| А1 98,74 | П1 387,2 | А1 45,45 | П1 374,77 | А1 3,11 | П1 2091,24 |

| А2 413,43 | П2 4680,94 | А2 258,78 | П2 6931,36 | А2 404,51 | П2 2871,67 |

| А3 136,61 | П3 54,17 | А3 308,6 | П3 101,07 | А3 440,95 | П3 66,5 |

| А4 4170,51 | П4 (303,03) | А4 4163,54 | П4 (2630,83) | А4 4457,7 | П4 276,86 |

После группирования активов и пассивов следует сравнить обязательства предприятия и средства, предназначенные для их покрытия, находящиеся в распоряжении нашей компании. Сравнение исследуемых величин в динамике дает возможность выявить общие тенденции роста или их упадка. Поэтому на основании группирования активов и пассивов АО «Угольной компании «Северный Кузбасс» по мере их ликвидности составим диаграмму (Рис. 9), которая наглядно изобразит степень покрытия обязательств компании за счет ее средств.

Рисунок 9. Соотношение активов и пассивов

по степени ликвидности

Уже на данном этапе очевидно несоблюдение условия абсолютной ликвидности баланса (А1 ≥ П1; А2 ≥ П2; А3 ≥ П3 и А4 ≤ П4).

Для подтверждения того, что абсолютно ликвидные и быстрореализуемые средства компании в своей сумме не способны погасить сумму наиболее срочных обязательств компании проведем математическое сравнение значений. Полученные данные занесем в таблицу 6. Становиться очевидным то, что система неравенств систематически не выполнялась в угольной компании в полной мере в течение 2013-2015 гг.

Следовательно, можно сказать, что компания не обладает абсолютной ликвидностью. На протяжении трех лет в общем, и в каждом из рассматриваемых годов в отдельности, наблюдается устойчивая закономерность того, что баланс АО «Угольной компании «Северный Кузбасс» неликвиден по краткосрочной перспективе. Тем не менее, по долгосрочным активам и пассивам неравенство выполняется со значительным превышением одного показателя над другим. Самым важным является не соблюдение четвертого условия абсолютной ликвидности в отношении труднореализуемых средств и постоянных обязательств компании, что свидетельствует о несоблюдении минимального условия финансовой устойчивости, а именно – отсутствие достаточного количества собственных оборотных средств.

Таблица 6. Сравнение активов и пассивов АО «Угольной компании «Северный Кузбасс» по степени срочности

| 2013 год | 2014 год | 2015 год | |||||

| сравнение активов и пассивов | (недостаток) излишек средств (млн руб.) | сравнение активов и пассивов | (недостаток) излишек средств (млн руб.) | сравнение активов и пассивов | (недостаток) излишек средств (млн руб.) | ||

| Степень ликвидности/ срочности выполнения | А<П | -288,46 | А<П | -329,32 | А<П | -2088,13 | |

| А<П | -4267,51 | А<П | -6672,58 | А<П | -2467,16 | ||

| А>П | 82,44 | А>П | 207,53 | А>П | 374,45 | ||

| А>П | 4473,53 | А>П | 6794,37 | А>П | 4180,84 | ||

| Выполнение Основного условия | нет | нет | Нет |

Согласно таблице 6 и на основе сравнения активов и пассивов можно сделать сказать о том, что АО «Угольная компания «Северный Кузбасс» не имеет возможности покрыть свои краткосрочные обязательства принадлежащими ей средствами и соответствует неравенству:

А1+А2+А3 ≤ П1+П2+П3; А4≥П4;

Данное соотношение средств и обязательств в структуре баланса АО «Угольной компании «Северный Кузбасс» отслеживается на протяжении всех трех анализируемых лет (2013-2015 гг.).

Такая система неравенств может соответствовать условиям критической ликвидности, то есть по результатам предварительной оценки состояния ликвидности предприятия, платежеспособность АО «Угольной компании «Северный Кузбасс» находится в критическом состоянии. Невзирая на то, что в перспективе компания может обеспечить покрытие обязательств активами, находящимися в ее распоряжении, в текущее время при одновременном требовании кредиторами исполнения своих обязательств, компания не сможет их выполнить. Такое предприятие можно признать банкротом.

Для углубленного исследования АО «Угольной компании «Северный Кузбасс» и оценки его состояния приступим ко второму этапу анализа ликвидности, а именно рассчитаем и сравним коэффициенты ликвидности в динамике. Полученные результаты занесем в табл. 7.

Таблица 7. Коэффициенты ликвидности АО «Угольной компании «Северный Кузбасс»

| Показатели ликвидности | Нормативное значение | год | год | год | Изменение Коэффициента | |

| 2014-2013 | 2015-2014 | |||||

| Коэффициент абсолютной ликвидности | К > 0,2 | 0,02 | 0,01 | 0,001 | -0,01 | -0,009 |

| Коэффициент срочной ликвидности | К > 0,8 | 0,10 | 0,04 | 0,08 | -0,06 | 0,04 |

| Коэффициент текущей ликвидности | К > 2 | 0,13 | 0,08 | 0,17 | -0,05 | 0,09 |

| Общая ликвидность баланса | К ≥ 1 | 0,13 | 0,07 | 0,09 | -0,05 | 0,02 |

Окончание таблицы 7

| Коэффициент финансовой автономии | К≥0,5 | (0,06) | (0,55) | 0,05 | -0,49 | 0,6 |

| Коэффициент обеспеченности собственными средствами | К ≥ 0,1 | (6,9) | (11,09) | (4,93) | -4,19 | 6,16 |

В ходе анализа показателей ликвидности можно сказать, что погашение краткосрочных обязательств денежными средствами, имеющимися у нашей компании, всегда было ниже нормативного значения. Так в 2015 году коэффициент абсолютной ликвидности составил 0,001, то есть средства компании в сумме с краткосрочными финансовыми вложениями лишь на 0,1% покрывают краткосрочные обязательства.

Учитывая при покрытии дополнительно к предыдущему сравнению краткосрочную дебиторскую задолженность, то покроется всего 8% в 2015 году, в то время как рекомендованное значение составляет более 80%. Коэффициент срочной ликвидности также не исполнялся компанией за исследуемый период времени.

При использовании всех оборотных средств АО «Угольной компании «Северный Кузбасс» можно покрыть 17% краткосрочных обязательств в 2015 г., что считается несоответствующим нормативному значению показателем.

Коэффициент финансовой автономии составил всего 0,05 на 2015 год, когда нижнее нормативное значение должно быть 0,5. Таким образом, удельный вес собственного капитала в структуре всего имущества компании очень мал, это тревожный показатель, так как большую часть составляют заемные средства. Компания, находящаяся настолько в большой зависимости от заемного капитала подвергается значительному риску и, зачастую, обладает плохой финансовой устойчивостью.

Собственный оборотный капитал компании в структуре оборотных средств, необходимых для текущей деятельности, также не соответствует норме и составляет отрицательные 4,93% при рекомендованном значении свыше10%.

При условии, что коэффициент текущей ликвидности имеет значение менее 2 или коэффициент обеспеченности собственными средствами имеет значение менее 0,1 за исследуемый период, то структура баланса такой компании признается неудовлетворительной, а сама компания признается неплатежеспособной. Данный факт касается АО «Угольной компании «Северный Кузбасс».

По итогам сравнения показателей ликвидности (таблица 7) АО «Угольная компания «Северный Кузбасс» и в соответствии с формулой расчета восстановления платежеспособности (6), по состоянию на конец 2015 года, можно констатировать значение:

Это говорит о том, что организация не сможет восстановить свою платежеспособность в течение первого полугодия 2015 года.

Однако, признание компании неплатежеспособной не означает признания ее несостоятельной, и не влечет за собой наступления гражданско-правовой ответственности собственника.

Помимо ликвидности и платежеспособности на эффективность деятельности компании оказывает влияние его деловая активность, то есть скорость оборота различного рода активов. Следовательно, для более детального представления о финансовом состоянии компании проведем анализ деловой активности. Деловая активность предприятия в финансовом аспекте проявляется прежде всего в скорости оборота его средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных коэффициентов оборачиваемости. Важность показателей оборачиваемости объясняется тем, что характеристики оборота во многом определяют уровень прибыльности компании. Результаты расчетов полученных значений приведены в таблице 8.

Таблица 8. Анализ эффективности использования оборотных активов

| Наименование показателя | Значение | Изменения | |||||

| Абсолютные (+,-) | Относительные (%) | ||||||

| 2013 год | 2014 год | 2015 год | 2014/ | 2015/ | 2014/ | 2015/ | |

| Выручка млн руб. | 2948,24 | 1197,73 | 3770,89 | -1750,51 | 40,63 | 314,84 | |

| Себестоимость продаж, млн руб. | 4082,23 | 2999,57 | 3870,7 | -1082,66 | 871,13 | 73,48 | 129,04 |

| Оборотные активы, млн руб. | 1003,86 | 630,81 | 730,7 | -373,05 | 99,89 | 62,84 | 115,84 |

| Коэффициент оборачиваемости | 2,94 | 1,9 | 5,16 | -1,04 | 3,26 | 64,63 | 271,58 |

| Период оборота, оборотных активов, дни | 122,58 | 219,63 | 69,76 | 97,05 | -150,58 | 179,17 | 31,76 |

| Запасы, млн руб. | 160,83 | 113,84 | 219,78 | -46,99 | 105,94 | 70,78 | 193,06 |

| Коэффициент оборачиваемости | 25,38 | 26,35 | 17,61 | 0,97 | -8,74 | 103,82 | 66,83 |

| Период оборота запасов, дни | 14,18 | 13,66 | 20,44 | -0,52 | 6,78 | 96,33 | 149,63 |

| Дебиторская задолженность млн руб. | 439,39 | 336,11 | 331,65 | -103,28 | -4,46 | 76,49 | 98,67 |

| Коэффициент оборачиваемости | 6,71 | 3,56 | 11,37 | -3,15 | 7,81 | 53,06 | 319,38 |

| Период оборота, ДЗ, дни | 53,65 | 101,02 | 31,66 | 47,37 | -69,36 | 188,29 | 31,34 |

| Кредиторская задолженность, млн руб. | 343,04 | 380,99 | 1233,01 | 37,95 | 852,02 | 111,06 | 323,63 |

| Коэффициент оборачиваемости | 8,59 | 3,14 | 3,06 | -5,45 | -0,08 | 36,55 | 97,45 |

| Период оборота КЗ, дни | 41,89 | 114,51 | 117,71 | 72,62 | 3,2 | 273,36 | 102,79 |

| Длительность операционного цикла | 67,83 | 114,68 | 52,1 | 46,85 | -62,58 | 169,07 | 45,43 |

| Длительность финансового цикла | 25,94 | 0,17 | -65,61 | -25,77 | -65,78 | 0,66 | -38594,12 |

В ходе анализа деловой активности угольной компании наблюдается изменения по всей ликвидной структуре оборотных средств. В 2014 году сумма оборотных активов имела тенденцию снижения, но в 2015 году значительно увеличилась. Следовательно, наблюдается увеличение значения коэффициента оборачиваемости оборотных активов более чем в 2,5 раза в сравнении с предыдущим годом. Рост коэффициента можно рассматривать как положительную характеристику, так как каждый рубль оборотных активов приносит 5,16 рубля в составе прибыли. В связи с увеличением коэффициента оборачиваемости, естественно, снизился период оборота средств, являясь обратно пропорциональной характеристикой, что свидетельствует об ускорении высвобождения денежных средств компании.

Анализируя оборачиваемость запасов, важно отметить, что удельный вес запасов в структуре средств влияет на ликвидность и продуктивность работы компании. Чем выше удельный вес запасов, тем больше отвлекается денежных средств из общего оборота. В 2015 году прослеживается снижение коэффициента оборачиваемости на 8,74 и, соответственно, увеличение периода оборота до 20,44 дней. Это не маловажный фактор, влияющий на расчет операционного цикла.

При рассмотрении показателей дебиторской задолженности наблюдается рост коэффициента оборачиваемости на 7,81 в 2015 году по сравнению с 2014 годом. Таким образом, он увеличился более, чем в 3 раза, что является положительным моментом по расчетным операциям с дебиторами, так как долг перед нашей компанией увеличивается. Период оборота дебиторской задолженности на 2015 год составил 31,66 дня.

При рассмотрении изменений показателей кредиторской задолженности можно увидеть, что за последний год период оборота вырос до 117,71 дня. Соответственно коэффициент оборачиваемости имеет тенденцию снижения. На практике такой расклад оценивается как ухудшение платежной дисциплины компании в отношениях с поставщиками. Но, не стоит забывать, что оборачиваемость кредиторской задолженности необходимо оценивать параллельно с оборачиваемостью дебиторской задолженности. Рост кредиторской и падение дебиторской задолженности можно связать стремление АО «Угольной компании «Северный Кузбасс» к сокращению долгов перед кредиторами долгосрочных обязательств. Как следствие, недостающие средства, невыплаченные дебиторами своевременно, компания привлекает за счет краткосрочных долгов.

Следовательно, нерациональное использование заемного капитала является одной из самых важных причин ухудшения показателей ликвидности и платежеспособности объекта исследования.

Операционный цикл подразумевает под собой промежуток времени, в течение которого оборотные активы совершают полный оборот. В ходе анализа выяснено, что операционный цикл снизился на 62,58 дня в 2015 году по соотношению к 2014 году. Уменьшение его длительности приводит к повышению эффективности управления дебиторской задолженностью и запасами предприятия, что впоследствии приводит к улучшению финансового состояния компании. В нашем случае, изменение значения операционного цикла связано с уменьшением периода оборотности дебиторской задолженности.

Финансовый цикл представляет собой промежуток между сроком платежа по своим обязательствам перед поставщиками и получением денег от покупателей (дебиторов). Иными словами, он характеризует отрезок времени, в течение которого полный оборот совершают собственные оборотные средства. За счет замедления периода оборачиваемости кредиторской задолженности финансовый цикл снизился на 65,78 дня в 2015 году. Снижение продолжительности финансового цикла свидетельствует об улучшении ф