Тема 5. Анализ взаимосвязи затрат, объема деятельности и прибыли

5.1. Цель и методы анализа взаимосвязи "затраты-объем-прибыль"

Анализ "затраты - объем - прибыль" - это метод системного исследования расходов, объема деятельности и прибыли компании для определения:

- объема реализации, обеспечивающего возмещение всех затрат и получение желаемой прибыли;

- величины прибыли при определенном объеме реализации;

- влияния изменений величины затрат, объема и цен реализации на прибыль предприятия;

- оптимальной структуры затрат.

Существуют несколько методов для оценки взаимосвязи "затраты - объем - прибыль", их можно разделить на:

1. математические: метод равенства и метод маржинального дохода;

2. графические: построение графика безубыточности, графика взаимосвязи "затраты - объем - прибыль", графика маржинального дохода.

Точка безубыточности - это такой объем деятельности (реализации продукции), при котором доходы предприятия равны его расходам, и следовательно маржинальный доход равен общим постоянным затратам деятельности.

Маржинальный доход - это разница между доходом от реализации продукции (товаров, работ, услуг) и переменными затратами на выпуск продукции. Исходя из определения маржинального дохода, он может быть определен как сумма постоянных затрат и прибыли или как разница между доходом от реализации и переменными затратами. Таким образом маржинальный доход отражает влияние сегмента (продукта, подразделения) расходов на покрытие постоянных затрат и формирование прибыли.

Анализ чувствительности прибыли к изменениям затрат, цены и объемов реализации. Точка безубыточности

Определение точки безубыточности может быть реализовано двумя способами: с помощью равенства и с помощью специальных формул. В первом случае метод основан на том, что доход от деятельности предприятия равен сумме постоянных затрат, переменных затрат и операционной прибыли. Поскольку в точке безубыточности прибыль равна нулю, то точка безубыточности определяется как доход, равный сумме постоянных и переменных издержек.

Определение точки безубыточности рассмотрим на примере условного предприятия, выпускающего 15000 единиц изделий и данные о деятельности которого приведены в табл. 5.1.

Таблица 5.1

Результаты деятельности предприятия за отчетный период

| Показатель | Сумма | |

| в абсолютном выражении, грн. | на единицу выпуска, грн./шт. | |

| Чистый доход от реализации | 1 500 000 | |

| Переменные расходы | 750 000 | |

| Постоянные расходы | 450 000 | |

| Маржинальный доход | 750 000 | |

| Операционная прибыль | 300 000 |

Функция затрат, в общем виде описана как y = a bx, при таком объеме реализации х, когда доходы равны сумме расходов предприятия для данного числового примера позволяет найти точку безубыточности:

100 х = 450 000 50 х, отсюда х = 9000.

Таким образом, точку безубыточности можно определить по формуле:

ВЕР = FC / (PU – VC), (5.1)

где ВЕР – точка безубыточности;

FC – постоянные расходы;

PU – цена за единицу;

VC – переменные расходы на единицу реализованной продукции.

Точку безубыточности можно определить и с помощью коэффициента маржинального дохода. Коэффициент маржинального дохода - это отношение маржинального дохода к чистому доходу от реализации.

Для данного условного числового примера коэффициент маржинального дохода равна 750000/1500000 = 0,5.

Точка безубыточности с помощью коэффициента маржинального дохода определяется как отношение постоянных затрат к величине коэффициента маржинального дохода. На основании этой формулы точка безубыточности определяется в стоимостном выражении, зная цену за единицу продукции можно получить точку безубыточности и в натуральном выражении.

Для условного примера точка безубыточности равна:

450000 / 0,5 = 900 000 грн. или 9000 единиц.

Вычисление точки безубыточности является одним из важнейших элементов определения показателей, оказывающих влияние на формирование стратегии предприятия. На практике большой интерес представляет расчет не только "отправной точки" для разработки стратегии, но и вычисления показателей объема и цены реализации, необходимые для получения запланированной величины прибыли при данной функции затрат.

Для этого используют формулы расчета объема реализации:

TR = (FC + P) / kCM (5.2)

TRu = (FC + P) / CM, (5.3)

где TR – объем реализации в стоимостном выражении;

TRu – объем реализации в натуральному выражении;

FC– постоянные расходы;

P – операционная прибыль

kCM – коэффициент маржинального дохода;

CM – маржинальный доход на единицу продукции.

Применяя эти формулы, определим, сколько единиц продукции необходимо реализовать предприятию, данные о деятельности которого приведены в табл. 5.1, для того, чтобы получить прибыль в сумме 70000 грн.

TRu = (450000 + 70000) / 50 = 10400 единиц.

Прибыль при планируемой объеме реализации можно определить исходя из уравнения:

P = TR - (FC + VC) (5.4)

Трансформировав это уравнение с помощью выражения объема продаж через коэффициент маржинального дохода, получаем, что

P = TR x kCM - FV (5.5)

Таким образом, если предприятие планирует получить доход от реализации в сумме 1800000 грн., то исходя из представленной формулы, операционная прибыль составит 1800000 х 0,5 - 450 000 = 450 000 грн.

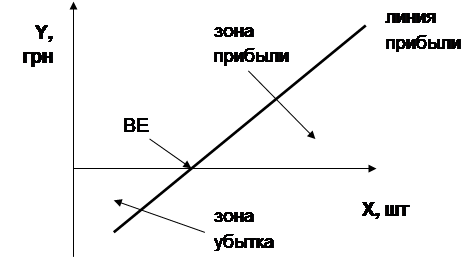

Анализ взаимосвязи "затраты - объем - прибыль" может быть осуществлен с помощью графиков безубыточности; взаимосвязи "прибыль-объем"; маржинального дохода.

График безубыточности позволяет определить сумму убытка или прибыли, которую предприятие получит при определенных затратах. График безубыточности строится в следующем порядке:

1. Построение осей графика. По ось Х отражается объем деятельности (продаж) в натуральных единицах. По оси Y откладываются значения в стоимостном выражении.

2. Нанесение линии постоянных затрат.

3. Определение общих расходов. Для нескольких объемов реализации исчисляют сумму общих затрат и строят прямую, характеризующую линию общих затрат.

4. Нанесение линии переменных расходов. Линию переменных расходов наносят от 0 до какой-либо определенной точки.

5. Расчет дохода от реализации. Точка пересечения линии общих затрат и линии дохода от реализации является точкой безубыточности.

График безубыточности для условного примера представлен на рис. 5.1., график взаимосвязи объема и прибыли - на рис. 5.2.

|

Рис. 5.1. График безубыточности

График маржинального дохода показывает зависимость маржинального дохода и расходов предприятия.

|

Рис. 5.2. График взаимосвязи объема и прибыли

Одним из важнейших направлений анализа взаимосвязи "затраты - объем - прибыль" является анализ чувствительности прибыли к изменению других параметров деятельности, т.е. определение влияния на прибыль изменения затрат с изменением производства; цены с изменением объема реализации. Для определения влияния на прибыль изменения объема продаж можно использовать следующие показатели:

- коэффициент маржинального дохода;

- запас прочности;

- операционный рычаг.

Определить влияние изменения объема производства (реализации) на прибыль с помощью коэффициента маржинального дохода можно по формуле:

Изменение прибыли = Изменение объема продаж х Коэффициент маржинального дохода

Например, если предприятие увеличит объем реализации на 20000 грн., операционная прибыль увеличиться на 5000 грн. (10000 х 0,5).

Запас прочности - это величина, на которую фактический или планируемый объем реализации превышает безубыточный объем реализации.

Запас прочности имеет такой математическое выражение:

Запас прочности = Объем реализации - Точка безубыточности

Таким образом, запас прочности отражает предельную величину возможного снижения объема продаж без риска понести убытки.

Запас прочности может быть определен как в денежных, так и в натуральных единицах. Для определения в денежном выражении в формулу подставляются показатели в гривнах, а в натуральном выражении - в штуках.

Например, объем реализации составляет 50000 грн., точка безубыточности, определенная по методам управленческого учета - 30000 грн., тогда запас прочности равен 20000 грн. Это означает, что предприятие может снизить объем реализации на 20 000 грн. без риска понести убытки.

Показатель запаса прочности может быть использован для определения операционной прибыли:

Операционная прибыль = Запас прочности х Коэффициент маржинального дохода.

Например, если запас прочности предприятия составляет 20 000 грн., а коэффициент маржинального дохода - 0,5, то операционная прибыль равна 10000 грн.

Наряду с абсолютным значением показателя запаса прочности для оценки связи прибыли и объема реализации используют коэффициент запаса прочности. Коэффициент запаса прочности (КЗП) - это соотношение запаса прочности и фактического объема реализации.

Коэффициент запаса прочности является мерой риска нерентабельной работы предприятия. Значение этого показателя находится в интервале [- ∞, 1].

Чем больше значение коэффициента запаса прочности у предприятия, тем меньше вероятность того, что предприятие будет нести убытки в случае уменьшения объемов реализации.

Например, предприятие "Омега" желает получить прибыль 40000 грн. и рассматривает две альтернативы достижения этой цели.

1 вариант: переменные затраты на единицу составляют 80 грн. / шт., постоянные затраты - 30000 грн.;

2 вариант: переменные затраты на единицу составляют 60 грн. / шт., постоянные затраты - 35000 грн.;

Цена и в первом и во втором случаях остается неизменной - 150 грн. / шт.

Для того, чтобы рассчитать коэффициент запаса прочности для каждой альтернативы обозначим объем реализации в количественном виде - х, тогда для первого варианта:

150х = 80х + 30000 + 40000

70х = 70000

х = 1000 штук

Исходя из этого, для получения желаемой прибыли доход от реализации должен равняться:

1000 * 150 = 150000 грн.

Точка безубыточности = (30000 / (150 - 80)) * 150 = 64200 грн.

Тогда запас прочности составляет:

150000 - 64200 = 85800 грн.

Коэффициент запаса прочности = 85800/150000 = 0,572.

Для второго варианта организации хозяйственной деятельности:

150х = 60х + 35000 + 40000

90х = 75000

х = 833 штуки

Планируемый доход должен равняться 833 * 150 = 124950 грн.

Точка безубыточности = (35000 / (150 - 60)) * 150 = 58200 грн.

Запас прочности = 124950 - 58200 = 66750 грн.

Коэффициент запаса прочности = 66750/124950 = 0,534.

Таким образом, в первом случае риск понести убытки при невыходе на запланированный объем продаж ниже.

Хотя оба варианта обеспечивают получение одинаковой суммы прибыли в размере 40 000 грн., риск понести убытки в случае не обеспечения объема реализации во втором варианте больше. Другими словами снижение объема реализации сопровождается более быстрым падением прибыли, что обусловлено структурой расходов на предприятии и объясняется эффектом операционного рычага.

Операционным рычагом называется структура затрат, обеспечивает больший процент прироста прибыли, чем соответствующий процент роста объема реализации.

Под структурой расходов понимается соотношение постоянных и переменных затрат. Характеристика структуры затрат как оптимальной зависит от ряда причин, основная из которых - тенденция изменения объема реализации.

Рассмотрим это утверждение на конкретном примере. Предположим, предприятия "Клен" и "Береза", данные о деятельности которых приведены в табл. 5.2, выпускают один вид продукции по одинаковой цене и по результатам периода имеют одинаковую величину прибыли.

Если объем реализации имеет тенденцию постоянного роста, т.е. предприятие выбрало агрессивную стратегию на захват рынка, то лучше структуру расходов имеет предприятие "Береза", потому что темпы роста маржинального дохода в этом случае выше.

Таблица 5.2

Структура затрат предприятий „Клен” и „Береза”

| Показатель | „Клен” | „Береза” | ||

| Сумма грн. | % | Сумма грн. | % | |

| Доход от реализации | 350 000 | 350 000 | ||

| Переменные расходы | 245 000 | 70 000 | ||

| Маржинальный доход | 105 000 | 280 000 | ||

| Постоянные расходы | 70 000 | 245 000 | ||

| Прибыль | 35 000 | 35 000 |

Если имеет место тенденция сокращения объема реализации, то компания "Береза" будет быстрее терять маржинальный доход, а значит и операционную прибыль, чем фирма "Клен". Поэтому при снижении объема реализации лучшей можно считать структуру затрат предприятия "Клен".

Отсюда можно сделать вывод, что больший удельный вес постоянных затрат в структуре затрат предприятия обеспечивает большее влияние на прибыль при изменении объема реализации.

Меру использования постоянных затрат в общей структуре затрат называют операционным рычагом. Количественным показателем операционного рычага является операционный множитель (фактор операционного рычага), который рассчитывается по формуле:

Фактор операционного рычага = Маржинальный доход / Прибыль.

Используя данные приведенного выше примера, рассчитаем фактор операционного рычага для предприятий "Клен" и "Береза".

Для "Клен" операционный множитель = 105000/35000 = 3;

Для "Береза" операционный множитель = 280000/35000 = 8.

Операционная множитель показывает процент изменения прибыли при определенном проценте изменения объема реализации, т.е. умножив процент изменения объема реализации на фактор операционного рычага, получим процент изменения величины прибыли.

Так, если у данных предприятий объем реализации увеличиться на 10%, то прибыль предприятия Клен "вырастет на 30%, а предприятия" Береза - на 80%.

Результат влияния изменения затрат, цены, объема реализации на прибыль может быть определен с помощью:

1. сравнительных отчетов о прибыли (о доходах);

2. дифференциального анализа;

3. сравнения маржинального дохода.

Сравнение отчетов о прибыли (о доходах) предусматривает сравнение показателей, приводимых в отчете за отчетный и предшествующий период и определение отклонения.

Дифференциальный анализ предполагает изучение только тех показателей, которые изменяются под влиянием принятого решения, т.е. для оценки поведения прибыли изучаются только релевантные данные (постоянные затраты и суммарный рост переменных).

Дифференциальный доход - это увеличение прибыли, вызванное увеличение объема реализации. Таким образом, величину дифференциальной прибыли можно найти по формуле:

Дифференциальный прибыль = Прирост маржинального дохода - прирост постоянных затрат.

Преимуществом дифференциального анализа является возможность сосредоточить внимание менеджера только на релевантных данных, игнорируя другую информацию.

Сравнение маржинального дохода предполагает сравнение достигнутой величины маржинального дохода с маржинальным доходом в следующем за базовым, отчетном периоде. Полученная разница после корректировки на величину постоянных затрат покажет результат воздействия всех изменений на прибыль предприятия. То есть, данный метод по сути является комбинацией двух первых методов. Все три рассмотренных метода дают одинаковый результат, поэтому предприятие самостоятельно выбирает метод, наиболее удобный для использования при анализе достигнутых показателей или прогнозировании будущих.