• Покупки повышаются на ап-днях (или барах), чтобы поднять рынок.

• Продажи повышаются на даун-днях (или барах), чтобы понизить рынок.

• Отсутствие заявок на продажу (нет предложения) указывает на отсутствие роста продаж на движении вниз.

• Нет спроса (нет покупок), показывает низкие покупки при движении вверх.

Бычье движение длится дольше, чем медвежье, потому что трейдеры любят снимать прибыль. Это создает сопротивление движению вверх. Однако, вы не получите развитие медвежьего рынка из бычьего пока акции, купленные на минимумах, не будут распроданы (распределены). Сопротивление на бычьем движении представлено продажами. Профессионал не любит продолжать покупать против сопротивления, даже если он бык. Он хочет выбрать путь наименьшего сопротивления. Чтобы создать путь наименьшего сопротивления они могут прибегнуть к гэпу вверх, встряске, тесту, и т.д., либо не делать ничего, позволяя рынку просто дрейфовать.

Медвежьи рынки движутся быстрее, чем бычьи, т.к. медвежий рынок не поддерживается крупными игроками. Большинство трейдеров не любят убытки и воздерживаются от продаж, надеясь на восстановление. Они могут держаться до тех пор, пока не будут вытеснены на минимумах. Воздерживаясь от продаж и взятия небольшого убытка, трейдеры оказываются запертыми и становятся слабыми держателями, обреченными быть выброшенными из рынка на минимумах.

Рынки могут быть

Смещены вверх (или

вниз)

Вы не замечаете, как быстро происходят крупные движения от одного ценового уровня к другому. Это быстрое движение не случайно – оно организовано для того, чтобы вы потеряли деньги. Вы можете неожиданно оказаться запертыми в убыточную позицию, или выброшенными из потенциально прибыльной сделки одним-двумя днями (барами) быстрого движения: индексы или акции затем, как правило, отдыхают и начинают идти вбок. Если вы были заперты в убыточную позицию, вы продолжаете надеяться, и не закрывать потенциально опасную позицию. Следующее внезапное движение против вас подчеркнет тот факт, что процесс продолжается. С другой стороны, если вы не в рынке и ждете и колеблетесь торговать или нет, внезапное движение вверх застанет вас врасплох; вы отказываетесь покупать, потому что вчера вы могли бы купить дешевле. В конечном счете, цена продолжает расти, и вы не выдерживаете и покупаете, обычно на вершине!

Макет-мейкеры, специалисты и другие профессиональные трейдеры, не контролируют рынок, а просто имеют полное преимущество в рыночных условиях для улучшения своих позиций. Однако, они могут и будут, если позволят рыночные условия, смещать рынок вверх или вниз, но только временно, чтобы поймать стопы и вообще вынудить многих трейдеров стать на неверную сторону рынка. Если объем низок во время движения, то это подскажет вам, что движение не истинное. Да, они сдвигают рынок как вверх, так и вниз, но если объем низок, то это говорит вам, что торговля здесь снижена. Если нет продолжающейся торговли в одном направлении, то путь наименьшего сопротивления обычно находится в противоположном направлении!

|

Рисунок 9: Рынок смещается вниз на низком объеме (с согласия TradeGuider)

Всплески Объема на

Взаимосвязанных

Рынках

Если вы опытный макет-мейкер или профессиональный трейдер, вы можете довольно легко читать, как течет рынок. Как только вы увидите либо силу, либо слабость, появившуюся на фондовых и товарных рынках, вы немедленно начинаете думать о торговле на рынке опционов, чтобы улучшить свою торговую позицию.

Поскольку эта активность показывает общий опционный объем, имеет смысл с этим работать. Мы знаем, что при внезапном высоком объеме на опционах, безусловно, присутствует активность профессиональных денег. Если они активны, у нас будут хорошие возможности. На следующем рисунке показано несколько подобных примеров.

Рисунок 10: Торговый объем на FTSE100 Index (с согласия VSA 4)

На Рисунке 10, в точке (a), имеется даун-день с низким объемом, закрывшийся на середине. Медвежьи заявки на продажу исчезли. Это показатель силы. Макет-мейкеры немедленно видят это и торгуют на рынке опционов для улучшения их собственного счета. Мы знаем, что это происходит, т.к. объем на рынке опционов

– высок. (См. высокий опционный объем на следующем рисунке). Однако, бычьему рынку нужна фаза накопления, и мы пока что не видим этого.

В точке (b) у нас даун-день с высоким объемом, закрывшийся на максимуме. Если высокий объем обусловлен продажами, как возможно закрытие на максимуме? (Спрос преодолевает предложение).

В точке (c) объем немного выше среднего, но обнаруживается узкий ценовой спрэд! Чтобы создать узкий спрэд на даун-дне, макет-мейкеры должны покупать или поглощать большинство ордеров на продажу, приходящих в рынок, защищая цену от падения. Отметьте, что цены не падают ниже нижележащей линии тренда, что также является показателем силы. Покупки в точках (b) и (c) предупреждают понижение цены.

В точке (d) у нас 'тест', вниз в течение дня с закрытием на или около максимума, на низком объеме. И это после того, как мы видели поглощающий объем в фоне (b), теперь это сильный сигнал к покупке.

Следующий рисунок такой же, как Рисунок 10, кроме способа отображения объема. Рисунок 11 показывает опционный объем для FTSE index. Отметьте различия в индикаторах. Этот рисунок показывает высокий объем на рынке опционов. Те профессионалы, которые знают, что происходит, занимают позиции, ожидая движения вверх.

Рисунок 11: Общий опционный объем для FTSE Index (с согласия VSA 4)

Рынки всегда отыскивают путь наименьшего сопротивления. Чтобы протолкнуть какой-либо рынок вниз, нужны продажи. Продажи всегда проявляются, как повышенный объем на даун-дне (или даун-баре). Поэтому, если будет мало или не будет совсем продаж, то путь наименьшего сопротивления вверху!

Профессиональные деньги быстро видят это на рынке наличных сделок, вот почему они начинают торговлю на рынке фьючерсов и опционов, чтобы улучшить свои торговые позиции в ожидании более высоких цен.

Примечания: Помните, высокий торговый объем на рынке опционов всегда указывает на профессиональную активность.

Использование

Различных Таймфреймов

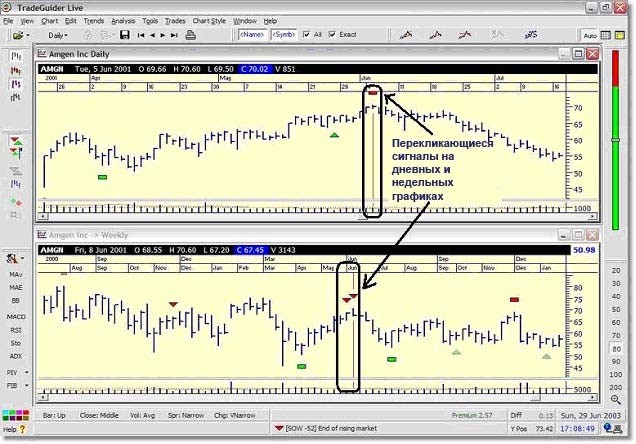

Анализируя дневные графики, мы можем сказать себе, "Хорошо, в сегодняшнем движении я не могу прочитать ничего важного“. Признаки могут быть не очень ясными. Однако, рассмотрение того же самого дня на внутридневном графике даст вам требуемую недостающую информацию. Например, рассматривая внутридневное движение цен вчерашнего дня, вы получите более ясное представление о том, будет ли торговля следующего дня бычьей или медвежьей.

В то же время, недельный график даст вам понимание сути, не очевидной на дневном графике. Она очень ясна при анализе отдельных акций, которые гораздо удобнее рассматривать на недельных графиках.

Внутридневные трейдеры главным образом придерживаются часовых или более коротких таймфреймов, изредка посматривая на более крупные, в то время как позиционные трейдеры считают часовые графики малозначимыми для них. Оба положения контрпродуктивны.

Внутридневные графики полезны позиционным трейдерам, так как они зачастую подчеркивают проявления силы или слабости, делая день либо бычьим, либо медвежьим, что дает очень сильный показатель того, как будет торговаться следующий день. В свою очередь внутридневные трейдеры могут извлечь значительную выгоду из более широкой картины, предлагаемой дневными или недельными графиками. Они слишком близко рассматривают рынок.

Рисунок 12: Множественные таймфреймы (с согласия TradeGuider)

Соотношение между