Как мы установили, предложение денег находится под контролем ЦБ страны, а спрос на деньги формируется во всех секторах экономики. Поскольку на них влияют разные группы факторов, при определенных условиях предложение денег MS может отличаться от спроса на деньги MD. Денежный рынок является, как правило, очень эффективным и практически всегда либо находится в состоянии равновесия, либо стремится к нему (поскольку дилеры рынка ценных бумаг постоянно отслеживают изменения процентных ставок и котировок и заставляют их перемещаться в одном направлении).

Теоретически равновесие на денежном рынке достигается, когда спрос на реальные кассовые остатки поглощает все созданное банковской системой количество денег.

В классической теории равновесие на денежном рынке выводится из количественного уравнения обмена, тождества Сэя и закона Вальраса.

В экономике, где, по выражению Ж.Б. Сэя, «продукты уплачиваются за продукты», не может быть расхождения между спросом и предложением, если они выражены в относительных ценах, т.к. любое предложение порождает соответствующий спрос. В денежной экономике, когда одно из благ выполняет функцию средства обращения и платежа, суммарный спрос на n – 1 блага будет равен их предложению лишь при условии равенства спроса и предложения всех денег (n-го блага), что следует из закона Л. Вальраса. Любые отклонения от равновесных значений носят случайный и краткосрочный характер и преодолеваются автоматически.

Равновесие на денежном рынке определяется параметрами количественного уравнения обмена:

MS = k · Q · P = МDT.

Следует отметить, что в классической теории экономика относительных цен выступает как некое абстрактное образование, не учитывающее абсолютных цен. В результате ценность денег оказывается неопределенной. Эта неопределенность классиками возводится в принцип нейтральности денег, который означает, что изменения, происходящие на денежном рынке, никак не влияют на реальные показатели в экономике. Роль единственного параметра, связывающего деньги и реальные переменные, отводится ценам, а т.к. они абсолютно гибкие, то любые временные несоответствия в спросе и предложении как на товарном, так и на денежном рынках проявляются исключительно в ценовых колебаниях.

В кейнсианской теории равновесие на денежном рынке устанавливается, когда все созданное банковской системой денежное предложение полностью распределено между трансакционным и спекулятивным спросом на деньги и держится субъектами в виде реальных кассовых остатков:

MS = [k · Q · P] + [MDA max – MPMI · i] = MDO. (6)

При заданной денежной базе функции предложения денег и спроса на деньги являются функциями одних и тех же аргументов (национального дохода и ставки процента). Поэтому условия равновесия на денежном рынке определяются из одного уравнения (6) с двумя неизвестными. Это означает, что существуют множество вариантов его решения — комбинаций парных значений национального дохода и ставки процента, при которых на рынке денег устанавливается равновесие. Все возможные комбинации составляют уравнение линии LM (L — предпочтение ликвидности, M — деньги).

Из кейнсианской трактовки спроса на деньги и равновесия на денежном рынке следует, что деньги не являются нейтральными — изменения на рынках денег и товаров оказывают друг на друга взаимное влияние через специфический механизм, передаточным звеном которого является процентная ставка. На его основе возможно регулирование экономики со стороны государства.

Рассмотрим процесс выравнивания предложения денег и спроса на деньги посредством изменения процентной ставки без вмешательства государства. Процентная ставка реагирует на любые неравенства MS и MD, поскольку МDA функционально связан с r.

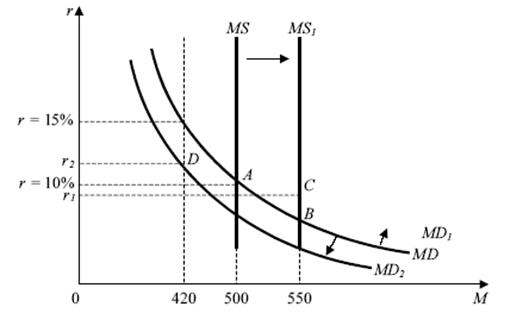

Предположим, что MS определено ЦБ в размере 500 ед. вне всякой связи с уровнем реальной процентной ставки. Кривая MS — это вертикальная линия на уровне 500. При r = 10% MD = 500, т.е. на денежном рынке установилось равновесие: MS = MD в точке А (рис. 12.6).

Рис. 12.6. Равновесие денежного рынка

Пусть теперь по каким-либо причинам r возросла до 15%. При этом MS не изменится, a MD = 420, т.е. предложение денег опережает спрос на них. Экономические субъекты при этом постараются избавиться от избытка денег, вкладывая их в гособлигации (цена на которые упала). Спрос на облигации BD возрастет и превысит их предложение BS. Это вызовет рост цен облигаций РВ и снижение процентной ставки r. Падение r повлечет увеличение МDA, и, следовательно, MD начнет приближаться к MS. До тех пор пока r > 10%, этот процесс будет продолжаться. В итоге MS и MD уравняются при прежней процентной ставке r = 10% снова в точке А.

Противоположные процессы будут происходить, если общий спрос на деньги превысит предложение денег (r = 5%, MS < MD, субъекты продают облигации, BS > BD Þ РВ¯, r Þ MDA¯ до тех пор, пока MS не сравняется с MD в точке А).

Теперь рассмотрим, как реагирует денежный рынок на изменение предложения денег. Пусть первоначально MS = MD = 500 при r = 10%. Предположим, ЦБ увеличил MS до 550. В результате кривая MS сместилась в MS. Теперь при r = 10% MS > MD, т.е. денежный рынок выведен из равновесия. События происходят по уже знакомой схеме: повысится спрос на облигации, а процентная ставка начнет снижаться. Падение r вызовет рост MDA, что уменьшит разрыв между MD и MS. Но расширение MS приведет к повышению совокупного спроса и объема национального производства (т.к. MS · V = Q · Р). А поскольку трансакционный спрос на деньги прямо связан с Q, то MDT возрастет, что сместит кривую MD в MD1 и повлечет дальнейшее сужение разрыва между MS и MD. Если бы равновесие достигалось только за счет изменения MDA, то точка равновесия сместилась бы из А в В. Но рост MDT не позволяет процентной ставке опуститься ниже значения r1, и равновесие достигается в точке С, при этом r1 < r = 10%. Если предположить, что ЦБ сократит MS до уровня 420, то противоположные процессы приведут к смещению MD в MD2, и новая точка равновесия D будет соответствовать процентной ставке r2 > r = 10%.

Итак, можно сделать важный вывод: денежный и товарный рынки тесно взаимосвязаны. События, происходящие на денежном рынке, отражаются на параметрах товарного рынка. Перемены в объемах производства товаров и услуг отражаются в спросе на деньги, а колебания процентной ставки, в свою очередь, сказываются на изменении совокупных расходов. Отсюда следует, что государство, проводя целенаправленную монетарную политику (изменяя предложение денег), может воздействовать и на денежный, и на товарный рынки.

Модель равновесия, которое достигается одновременно на этих взаимосвязанных рынках, была разработана английским экономистом Дж.Р. Хиксом. Она известна под названием модели «IS–LM» и широко используется представителями различных школ экономической науки, хотя базируется на кейнсианских теоретических положениях. Модель двойного равновесия строится на предположении о неизменности уровня цен. Это значительно сужает возможности ее использования в изучении инфляционных процессов, а также в раскрытии воздействия изменений в совокупном предложении на экономику страны.

Чтобы получить завершенную макроэкономическую модель, необходимо к товарному и денежному рынкам добавить рынок факторов производства. Это достигается путем совмещения моделей «AD–AS» и «IS–LM».

РЫНОК ЦЕННЫХ БУМАГ

Прежде чем рассматривать рынок ценных бумаг, необходимо разобраться в самом понятии ценных бумаг.

Под эмиссионной ценной бумагой понимается любая ценная бумага, которая:

– размещается выпусками;

– сохраняет стоимость объема выпуска независимо от срока приобретения;

– закрепляет совокупность имущественных и неимущественных прав с соблюдением установленных законодательством формы и порядка.

Рынок, на котором обращаются ценные бумаги, называется рынком ценных бумаг, или фондовым рынком. Развитие фондового рынка породило специфические операции с ценными бумагами: эмиссию, первичное размещение, листинг, котировку, сделки купли-продажи на вторичном рынке, хранение, формирование и управлением портфелем ценных бумаг, маржевые сделки и др.

Участниками рынка ценных бумаг являются:

– эмитенты — государство, государственные органы, органы местной администрации, предприятия и другие юридические лица,

включая совместные предприятия, инвестиционные фонды, коммерческие банки;

– инвесторы — граждане или юридические лица, приобретающие ценные бумаги от своего имени и за свой счет;

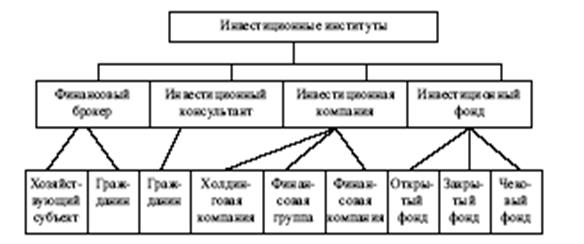

– инвестиционные институты — в качестве посредника (финансового брокера), инвестиционного консультанта или инвестиционного фонда (рис. 12.7).

Рис. 12.7. Инвестиционные институты

Инвестиционные институты вправе осуществлять следующие виды

деятельности:

– брокерскую деятельность — совершение гражданско-правовых сделок с ценными бумагами на основе договоров комиссии и/ или поручения;

– дилерскую деятельность — совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цены их покупки и продажи с обязательством покупки и продажи этих ценных бумаг по объявленным ценам;

– депозитарную деятельность — деятельность по хранению ценных бумаг и/или учету прав на ценные бумаги;

– деятельность по хранению и ведению реестра акционеров в порядке, установленном законодательством РФ;

– расчетно-клиринговую деятельность по ценным бумагам — деятельность по определению взаимных обязательств по поставке (переводу) ценных бумаг участникам операций с этими бумагами;

– расчетно-клиринговую деятельность по денежным средствам — деятельность по определению взаимных обязательств и/или по поставке (переводу) денежных средств в связи с операциями по ценным бумагам;

– деятельность по организации торговли ценными бумагами междупрофессиональными участниками фондового рынка, включая деятельность фондовых бирж.

Участники рынка ценных бумаг обязаны ориентироваться в многообразии финансовых сделок и правильно отражать их в бухгалтерском учете.

Рынок ценных бумаг (по сравнению с другими видами рынка) имеет специфический характер. Ценная бумага — товар особого рода. Это одновременно и титул собственности, и долговое обязательство, это право на получение дохода и обязательство этот доход выплачивать. Ценные бумаги являются выражением фиктивного капитала — бумажного двойника реального капитала.

Цена фиктивного капитала определяется двумя обстоятельствами: соотношением спроса и предложения на капитал, величиной капитализированного дохода по ценным бумагам. Она прямо пропорциональна превышению спроса на капитал над его предложением и величине дохода от ценной бумаги и обратно пропорциональна превышению предложения капитала над его спросом и уровню нормы банковского процента в стране. Поэтому цена фиктивного капитала — это стоимостная рыночная категория, неизбежно подверженная частым колебаниям.

Рынок ценных бумаг — регулятор многих стихийно протекающих в рыночной экономике процессов. Это относится, прежде всего, к процессу инвестирования капитала. Последний предполагает, что миграция капитала осуществляется в виде прилива его к местам необходимого приложения и оттока капитала из тех отраслей производства, где имеется его излишек. Механизм этого движения известен: растет спрос на какие-нибудь товары (услуги), растут их цены, растут прибыли от их производства и в эти отрасли переходят свободные капиталы, покидая те отрасли производства, на продукцию которых спрос сокращается и которые становятся экономически менее эффективными. Ценные бумаги являются средством, обеспечивающим работу этого механизма, а фондовые биржи являются «сердцем» этого механизма, т.е. на бирже основные массы временно свободного капитала, где бы он ни находился, через куплю-продажу «перебрасываются» в необходимом направлении. В результате возникает оптимальная структура общественного производства (не только по размещению капитала, но и по его размерам в отдельных отраслях и производствах) и создается бездефицитная экономика: общественное производство в основном соответствует общественному спросу. Потребности предприятий в дополнительном капитале могут быть связаны с различными обстоятельствами. Главное из них — создание новых и модернизация старых основных фондов, пополнение оборотных средств. Все эти потребности напрямую связаны с конъюнктурой рынка, изменения которой происходят в определенных временных рамках. Поэтому необходимые средства предприятия должны получать в течение установленного срока, т.е. пока существует благоприятная для их функционирования рыночная конъюнктура.

Основные проблемы предприятия или фирмы в любой стране — где и как найти деньги на свое существование и развитие. Источников финансирования всего два. Это внутренние источники (амортизация) и внешние (финансовые средства, которые предприятие может заимствовать на рынке в виде банковского кредита или эмиссий акций и облигаций).

Опора на собственные силы, т.е. прибыль и амортизационные отчисления, конечно, хороша, но как быть, если технологический цикл изделия — несколько лет. Кредитование инвестиционных программ при существующих высоких ставках коммерческого кредита губит любой проект буквально в зародыше. Не спасают положение ни лизинговые (ввиду отсутствия определенного опыта и недостаточности нормативной базы), ни вексельные кредиты, носящие краткосрочный характер (от одного до шести месяцев), хотя они и более привлекательны для клиентов банка.

Структура фондового рынка. Любой фондовый рынок состоит из следующих компонентов:

– субъекты рынка;

– собственно рынок (биржевой, внебиржевой, фондовые рынки);

– органы государственного регулирования и надзора (Комиссия по ценным бумагам, Центральный банк, Минфин и т.д.);

– саморегулирующиеся организации (объединения профессиональных участников рынка ценных бумаг, которые выполняют определенные регулирующие функции, например НАСД (США) и т.п.);

– инфраструктура рынка: правовая; информационная (финансовая пресса, системы фондовых показателей и т.д.); депозитарная и расчетноклиринговая (для государственных и частных бумаг часто существуют раздельные депозитарно-клиринговые системы); регистрационная сеть.

Существуют три модели фондового рынка в зависимости от банковского или небанковского характера финансовых посредников:

1. Небанковская модель (США)— в качестве посредников выступают небанковские компании по ценным бумагам.

2. Банковская модель (Германия) — посредниками выступают банки.

3. Смешанная модель (Япония)— посредниками являются как банки, так и небанковские компании.

Виды фондовых рынков. Любой фондовый рынок делится на первичный и вторичный. Первичный рынок объединяет фазу конструирования нового выпуска ценных бумаг и их первичное размещение.

Вторичный рынок — это рынок, на котором обращаются ранее эмитированные на первичном рынке ценные бумаги. В свою очередь, вторичный фондовый рынок подразделяется на организованный и неорганизованный рынки.

Кроме того, фондовые рынки можно классифицировать по другим критериям: по территориальному принципу (международные, национальные и региональные рынки), по видам бумаг (рынок акций и т.п.), по видам сделок (кассовый рынок, форвардный рынок и т.д.), по эмитентам (рынок ценных бумаг предприятий, рынок государственных ценных бумаг и т.п.), по срокам (рынок кратко-, средне-, долгосрочных и бессрочных ценных бумаг), по отраслевому и другим критериям.

Особенности первичного рынка. Законодательно первичный рынок ценных бумаг определяется как отношения, складывающиеся при эмиссии (для инвестиционных ценных бумаг) или при заключении гражданско-правовых сделок между лицами, принимающими на себя обязательства по иным ценным бумагам, и первыми инвесторами, профессиональными участниками рынка ценных бумаг, а также их представителями.

Таким образом, первичный рынок — это рынок первых и повторных эмиссий ценных бумаг, на котором осуществляется их начальное размещение среди инвесторов.

Важнейшей чертой первичного рынка является полное раскрытие информации для инвесторов, позволяющее сделать обоснованный выбор ценной бумаги для вложения денежных средств. Вся деятельность на первичном рынке служит для раскрытия информации: подготовка проспекта эмиссии, его регистрация и контроль государственными органами с позиций полноты представленных данных, публикация проспекта и итогов подписки и т.д.

Особенностью отечественной практики является то, что первичный рынок ценных бумаг пока преобладает. Эта тенденция объясняется такими процессами, как приватизация, создание новых акционерных обществ, начало финансирования государственного долга через выпуск ценных бумаг, переоформление через фондовый рынок валютного долга государства и т.п.

Существуют две формы первичного рынка ценных бумаг:

– частное размещение;

– публичное предложение.

Частное размещение характеризуется продажей (обменом) ценных бумаг ограниченному количеству заранее известных инвесторов без публичного предложения и продажи.

Публичное предложение — это размещение ценных бумаг при их первичной эмиссии путем публичных объявлений и продажи неограниченному числу инвесторов. Соотношение между публичным предложением и частным размещением постоянно меняется и зависит от типа финансирования, который избирают предприятия, от структурных преобразований, которые проводит правительство, и других факторов.

Вторичный рынок. Под вторичным фондовым рынком понимаются отношения, складывающиеся при обращении ранее эмитированных на первичном рынке ценных бумаг.

Основу вторичного рынка составляют операции, оформляющие перераспределение сфер влияния вложений иностранных инвесторов, а также отдельные спекулятивные операции.

Важнейшая черта вторичного рынка — это его ликвидность, т.е. возможность успешной и обширной торговли, способность поглощать значительные объемы ценных бумаг в короткое время при небольших колебаниях курсов и при низких издержках на реализацию.

Вторичный рынок ценных бумаг подразделяется на:

– организованный (биржевой) рынок;

– неорганизованный (внебиржевой, или «уличный») рынок.

Особенности данных рынков будут рассмотрены далее.

Биржевой рынок. Организованный, или биржевой, рынок исчерпывается понятием фондовой биржи как особого, институционально организованного рынка, на котором обращаются ценные бумаги наиболее высокого качества и операции на котором совершают профессиональные участники рынка ценных бумаг.

Понятие фондовой биржи. Фондовая биржа — это организованный рынок для торговли стандартными финансовыми инструментами, создаваемый профессиональными его участниками для взаимных оптовых операций. Признаки классической фондовой биржи:

– централизованный рынок с фиксированным местом торговли, т.е. наличием торговой площадки;

– существующая на данном рынке процедура отбора наилучших товаров (ценных бумаг), отвечающих определенным требованиям (финансовая устойчивость и крупные размеры эмитента, массовость ценной бумаги как однородного и стандартного товара, массовость спроса, выраженная колеблемость цен и т.д.);

– существование процедуры отбора лучших операторов рынка в качестве членов биржи;

– наличие временного регламента торговли ценными бумагами и стандартных торговых процедур;

– централизация регистрации сделок и расчетов по ним;

– установление официальных (биржевых) котировок;

– надзор за членами биржи (с позиций их финансовой устойчивости, безопасного ведения бизнеса и соблюдения этики фондового рынка).

Функции фондовой биржи:

– создание постоянно действующего рынка;

– определение цен;

– распространение информации о товарах и финансовых инструментах, их цене и условиях обращения;

– поддержание профессионализма торговых и финансовых посредников;

– выработка правил;

– индикация состояния экономики, ее товарных сегментов и фондового рынка.

Всего в мире около 150 фондовых бирж, крупнейшими являются следующие: Нью-Йоркская, Лондонская, Токийская, Франкфуртская, Тайваньская, Сеульская, Парижская, Гонконгская и биржа Куала Лумпур. Виды ценных бумаг (рис. 12.8).

Рис. 12.8. Виды ценных бумаг

Акции. Нормально функционирующий механизм фондового рынка позволяет предприятию собрать средства путем осуществления первичной или вторичной эмиссии акций или облигаций. Уставный капитал акционерного общества состоит из акций, являющихся основным инструментом финансирования деятельности предприятия, главным образом на момент его создания. Уставный капитал складывается из номинальной стоимости акций, приобретенных акционерами, и определяет минимальный размер имущества АО, гарантирующий интересы кредиторов. При учреждении вновь организуемого АО все акции размещаются среди учредителей. Количество и номинал размещения акций каждой категории, права по ним, порядок и условия их размещения определяются уставом АО. Изменения устава АО, затрагивающие положение об объявленных акциях, принимаются общим собранием акционеров.

Акция — ценная бумага, свидетельствующая об участии ее владельца в собственном капитале компании. Покупка акций сопровождается для инвестора приобретением ряда имущественных и иных прав:

– право на соответствующую долю в акционерном капитале компании и на остаток активов при ее ликвидации;

– право на получение части прибыли в виде дивиденда;

– право на участие в управлении компанией, как правило, посредством голосования на собрании акционеров при выборе его исполнительных органов и принятии стратегических решений;

– право продажи или уступки акций ее владельцем какому-либо лицу;

– право на получение информации о деятельности компании, главным образом той, которая публикуется в годовом отчете.

Акции могут быть двух видов: обыкновенные (для всех акций одинаковые номинал и права) и привилегированные. Привилегированные акции могут быть нескольких типов, в каждом типе одинаковые номинал и права.

Обыкновенные акции имеют фиксированный набор прав: являются голосующими, размер дивиденда и ликвидационная стоимость заранее не определены.

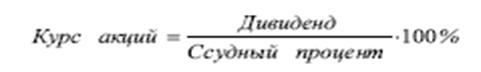

Привилегированные акции могут обладать следующими правами: на дивиденд, определенный в твердой сумме, проценте или в ином выражении, на ликвидационную стоимость, определенную в твердой сумме, в проценте, в ином порядке, на право голоса в случаях, предусмотренных законом или уставом. Если дивиденд и/или ликвидационная стоимость не определены, они выплачиваются так же, как для обыкновенных акций. Суммарный номинал привилегированных акций не может превышать 25% уставного капитала. Уставом могут быть предусмотрены кумулятивные акции, дивиденды по которым (или определенная часть дивидендов) в случае их невыплаты накапливаются и выплачиваются впоследствии. Курс акции находится в прямой зависимости от размера получаемого по ним дивиденда и в обратной зависимости от уровня ссудного (банковского) процента:

Процесс установления цены акции в зависимости от реально приносимого ею дохода называется капитализацией дохода и осуществляется через фондовые биржи, рынок ценных бумаг.

Существуют различные методы привлечения средств инвесторов для организации или расширения деятельности предприятия. В условиях классической рыночной экономики основным из них является эмиссия долговых (облигаций) и долевых (акций) ценных бумаг. В мировой практике известны различные способы выпуска акций. Коротко охарактеризуем основные из них.

Наиболее распространенным методом эмиссии является размещение акций через инвестиционные институты, которые покупают весь выпуск и затем продают его по определенным ценам физическим и юридическим лицам. Такая практика носит название андеррайтинга.

Следующий способ — продажа непосредственно инвесторам по подписке — отличается от предыдущего тем, что промежуточная продажа всего выпуска акций инвестиционному институту не производится. Считается, что только процветающие компании с хорошей репутацией могут позволить себе этот метод.

Еще один распространенный способ — тендерная продажа. В этом случае инвестиционный институт (или несколько институтов, выступающих пулом) покупает у заемщика весь выпуск по фиксированной цене и затем устанавливает торг (аукцион), по результатам которого определяет оптимальную цену акции.

Облигации. Среднесрочным инструментом привлечения финансовых ресурсов могут выступать облигационные займы.

Облигация — долговая ценная бумага, подтверждающая факт ссуды владельцами (инвесторами) денежных средств эмитенту и дающая ему право на участие в прибыли. Статус держателя облигаций предполагает роль кредитора, а не собственника. Облигация не предоставляет права ее владельцу на управление компанией. Эта ценная бумага более надежна по сравнению с инвестициями в акции, т.к. задолженность перед владельцем облигации в случае ликвидации компании погашается до начала удовлетворения притязаний держателей акций. Облигации могут выпускать все предприятия.