Проблема дефіциту державного бюджету та державного боргу

У попередніх темах аналізувалися наслідки порушення макроекономічної рівноваги, а тепер розглянемо державні інструменти її відновлення. Серед них чільне місце займає податково-бюджетна (фінансова) політика. У країнах ринкової економіки роль держави найвідчутніше реалізується саме в оподаткуванні та здійсненні державних витрат. Проблема меж державного втручання в економіку залишалась актуальною протягом століть, але ніхто і ніколи не висловлював сумнівів з приводу законності права держави формувати бюджет (Д4) і витрачати його. Зокрема, класик економічної теорії Джон Стюарт Мілль, розділивши всі функції держави на необхідні та необов’язкові, першими серед необхідних називає “засоби, що використовуються урядом для збирання доходів...”.

Після вивчення цієї теми ви дізнаєтеся:

· який зміст і цілі має податково-бюджетна політика;

· що таке податкова система та якими бувають податки;

· яку структуру має державний бюджет країни;

· чому виникає дефіцит бюджету та державний борг.

Традиційно, починаючи з моменту появи кейнсіанського вчення, податково-бюджетну політику сприймають як інструмент подолання економічного спаду. Ця політика має дві сторони: здійснення державних витрат і оподаткування. Державні витрати і податки можуть істотно впливати на обсяг ВВП. Для пояснення цього впливу скористаємося графіками.

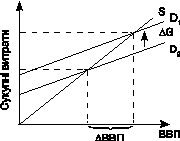

Графік 21

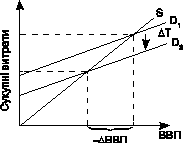

Графік 22

Пояснення до графіків:

На графіку 21 зображено вплив державних витрат (DG), які діють у бік зрушення лінії сукупного попиту вгору і, відповідно, спричиняють зростання ВВП. Для здійснення стимулюючого впливу, зображеного на графіку, необхідно, щоб зростання державних витрат фінансувалося не за рахунок збільшення податків, а через дефіцит державного бюджету. До речі, Дж. М. Кейнс якраз і висував ідею дефіцитного фінансування для подолання спаду.

На графіку 22 зображено вплив державних податків (DТ) як чинників зрушення лінії сукупного попиту вниз і зменшення обсягів ВВП. Зростання податків може викликати зменшення і споживання, і заощаджень. Останні, як відомо, перетворюються в інвестиції.

Податково-бюджетна (фінансова) політика використовується з метою регулювання економічного циклу. Зобразимо її зміст схематично.

Схема 60

Пояснення до схеми:

Стимулююча фінансова політика, якщо користуватися попередніми графіками, має на меті зсунути лінію сукупних витрат угору. Відповідно це збільшує рівноважний обсяг ВВП.

Стримуюча фінансова політика зсуває лінію сукупного попиту вниз і спричинює зменшення рівноважного обсягу ВВП.

Податково-бюджетна політика розпочинається із стягування податків. Важливим є не лише питання, скільки взяти податку, а й як це зробити.

Питання: скільки, як, з кого і з чого вираховувати податок, вирішується в межах податкової системи. Податкова система — це певний порядок стягування податків та сукупність органів, які цей порядок забезпечують.

Податками називаються обов’язкові платежі, які держава стягує з окремих осіб, установ, організацій у центральний та місцевий бюджети. Податки стягуються за різними принципами, мають різне призначення і виконують різні функції.

Питання, скільки стягувати податку, вирішується через встановлення (та зміну) норми оподаткування (податкової ставки).

Податкова ставка — це відношення вилученої частки доходу до загальної його суми. Так, податкова ставка 20% при доході у 200 одиниць означає, що отриманий дохід має бути розподіленим у такий спосіб: 40 одиниць — державі, 160 одиниць — тому, хто отримав дохід.

Питання, з кого стягувати податки, — це проблема суб’єктів оподаткування. Суб’єктами оподаткування можуть бути: а) власники доходів — фізичні (домогосподарства) та юридичні (підприємства) особи, б) власники майна (землі та нерухомості), в) споживачі товарів і послуг.

Питання, з чого стягувати податок, пов’язане з проблемою об’єктів оподаткування. Об’єктом може бути: зарплата, дохід на індивідуальні капіталовкладення, корпоративний прибуток, фонд заробітної плати, дохід з майна, виручка від реалізації тощо.

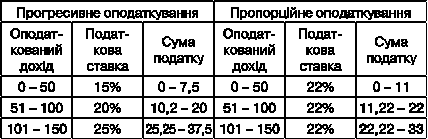

Питання, як стягувати податок, передбачає існування певних принципів і механізму оподаткування. Розрізняють два принципи стягнення обов’язкових платежів: пропорційного і прогресивного оподаткування. Відмінності між ними можна зрозуміти із даних таблиці (цифри умовні).

Таблиця 18

Аналізуючи дані таблиці та узагальнюючи досвід застосування двох принципів оподаткування, можна дійти висновків про такі риси кожного з них.