Дадим характеристику основных видов технико-экономического анализа. Структурный анализ основан на структуризации изучаемого объекта. Каждый структурный элемент является самостоятельным предметом детального исследования и характеризуется определенными параметрами. Предприятие обычно имеет иерархическую структуру переменного характера, которая саморазвивается и формируется применительно к условиям функционирования. Функциональный анализ исследует процесс функционирования (деятельности) предприятия.

Внутренний анализ служит для выявления состояния данного предприятия. Сравнительный анализ нужен для сравнения состояния данного предприятия с другими однотипными предприятиями. Систематический анализ предполагает постоянное исследование изменения технико-экономического состояния предприятия. Эпизодический (точечный) анализ основан на разовых специальных исследованиях изменения технико-экономического состояния предприятия.

Динамический анализ базируется на изучении конкретных показателей в динамике, развитии. Он основан на расчете таких показателей, как абсолютный прирост, темп роста, темп прироста, абсолютное значение одного процента прироста, на построении рядов динамики. Статический анализ исходит из неизменности, статичности характеристик технико-экономического состояния предприятия.

Комплексный (системный) анализ исходит из того, что любой технико-экономический процесс представляет собой определенную систему, для которой Характерны внутренние закономерности, отличительные особенности и свойства. Системный анализ имеет две разновидности — генетический (изучение системы в развитии) и функциональный (изучение реального функционирования системы). .Локальный (объектный)анализ базируется на изучении отдельных локальных характеристик технико-экономического развития.

Предметный анализ основан на изучении предметно определенных фрагментов технико-экономического развития предприятия, анализе предметных Циклов технико-экономического процесса. Операционно-процедурный анализ базируется на исследовании отдельных операций, процедур в технико-экономических циклах, имеющих достаточно большое значение для развития анализируемого предприятия.

Количественный анализ исходит из необходимости определения количественных характеристик технико-экономического состояния предприятия. Цель данного анализа состоит в измерении, сравнении результатов производства, уровня затрат, установлении количественной меры влияния различных факторов. Качественный анализ основан на качественных сравнительных оценках, характеристиках технико-экономического состояния предприятия. Его целью является выявление особенностей данного состояния и его внутренних взаимозависимостей.

Самоанализ выполняется внутри предприятия силами своих специалистов. Его субъектом являются внутризаводские структуры. Внешний анализ выполняется с привлечением экспертов, аудиторов, отдельных высококлассных специалистов по профилю работы предприятия. Его субъектами также могут быть государственные органы, научные учреждения, органы общественного контроля.

Статистический анализ основан на исследовании характерных особенностей, структуры, связи явлений, тенденций, закономерностей развития путем применения математико-статистических и экономико-статистических методов. Завершается интерпретацией полученных результатов, формулировкой теоретических и практических выводов и предложений.

1.3. Методика анализа и диагностики деятельности предприятия

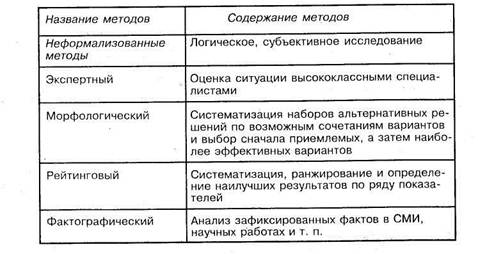

Различают несколько методических подходов к проведению анализа и диагностики финансово-хозяйственной деятельности предприятия, основанных на структурировании, выявлении главного звена, установлении причинно-следственных связей и взаимозависимостей, обобщении (синтезе) полученных результатов. Методика проведения анализа и диагностики финансово-хозяйственной деятельности предприятия включает совокупность конкретных методов (приемов), способов выполнения технико-экономического анализа. Основные методы анализа и диагностики финансово-хозяйственной деятельности предприятия отражены в табл. 1.2.

Таблица 1.2

Основные методы анализа и диагностики финансово-хозяйственной деятельности предприятия

Рассмотрим отдельные методы анализа и диагностики финансово-хозяйственной деятельности предприятия подробнее. Экспертный метод (экспертные оценки) применяется в случаях, когда решение поставленной задачи параметрическими методами невозможно. Процедура экспертного анализа включает в себя следующие этапы:

1) процедура выявления проблем для экспертной оценки и их структуризация;

2) выбор методики и формы опроса экспертов, разработка анкет, таблиц вопросов;

3) определение структуры и численности экспертной группы, подбор экспертов из числа высококлассных специалистов, имеющих большой опыт в соответствующей сфере деятельности;

4) заполнение экспертами таблиц опроса, анкет в произвольной или четко определенной форме;

5) статистическая обработка заполненных и закодированных анкет, таблиц опроса. Варианты ответов в списке нумеруются в порядке очередности. Упорядоченный перечень вариантов ответов вводится для обработки в компьютер для последующей структуризации методом логического моделирования. Полученные в результате обработки информации графические материалы в виде распечаток с ЭВМ и тексты позволяют наглядно представить логическую и содержательную взаимосвязь анализируемых вопросов. Эта взаимосвязь чаще всего подчиняется диалектике отношений причинно-следственного характера, которые дают представление о процессах изменения;

6) оценка надежности полученных результатов;

7) итоговая оценка состояния объекта на основе мнения экспертов.

Экспертный анализ имеет много разновидностей. Например, метод мозгового штурма основан на включении экспертов в активный творческий процесс. Задача решается путем интенсификации процесса генерирования идей и повышения "концентрации" оригинальных идей в общем их числе. Как правило, экспертный опрос проводится среди сотрудников, специалистов, руководителей. Однако большое значение может иметь информация, полученная из внешних по отношению к данному предприятию источников (конкуренты, смежники, поставщики и потребители и т. п.). Экспертные оценки широко применяются в практике технико-экономического анализа, поскольку они позволяют получить сравнительно надежную, а иногда и единственно возможную информацию. При использовании экспертного метода фактически реализуются подходы логического моделирования. Этот метод основан на экспертных оценках и применении ЭВМ.

Морфологический метод относится к перспективным методам, широко использующимся на практике. Он позволяет систематизировать полученный набор альтернативных решений по всем возможным сочетаниям вариантов и выбирать из них сначала приемлемые, а затем наиболее эффективные по экономическим критериям. Последовательность поиска наилучшего решения состоит в следующем: задается точная формулировка задачи; определяются отдельные стадии (этапы) работы; составляется перечень возможных методов и средств выполнения каждого этапа; делаются записи этапов и возможных путей их реализации в виде матричной модели так называемого "морфологического ящика"; последовательной цепочкой соединяются элементы "морфологического ящика" и анализируются полученные варианты достижения конечной цели с точки зрения возможности и экономической целесообразности.

Рейтинговый метод основан на сравнении между собой и расположении в определенном порядке (ранжировании) отдельных показателей оценки результатов финансово-хозяйственной деятельности предприятия. Он предполагает составление рейтингов (ранжированных по определенным признакам рядов) показателей.

Фактографический метод основан на изучении всех опубликованных, зафиксированных фактов, характеризующих финансово-хозяйственное состояние предприятия.

Мониторинг является постоянным, систематизированным, детальным текущим наблюдением за финансово-хозяйственным состоянием предприятия. Алгоритм организации мониторинга следующий:

• экспертное начальное структурирование;

• определение цели мониторинга;

• выбор постоянных показателей (индикаторов);

• сбор информации;

• предварительная формализация аналитических материалов;

• иерархическое упорядочение, фильтрация и обработка информации, графическая визуализация данных;

• выявление закономерностей и устойчивых тенденций.

Логическое моделирование используется, как правило, для качественного описания финансово-хозяйственного развития предприятия. Оно основано на использовании таких способов, как аналогия, экстраполяция, экспертная оценка возможного или желаемого состояния объекта моделирования. Основой логического моделирования является модернизация или поддержание на требуемом уровне технико-экономического состояния предприятия. Разновидностью логического моделирования является имитационное моделирование, которое используется главным образом для поиска решений в диалоговом режиме на ЭВМ. При этом на базе экономико-математических моделей задаются различные начальные и граничные условия и проигрываются соответствующие варианты с целью получения желаемого результата.

Целью фундаментального анализа и диагностики финансово-хозяйственной деятельности предприятия является определение внутренней стоимости его имущественного комплекса как общего результата технико-экономической деятельности. Фундаментальный анализ основан на следующем принципе: любой фактор имеет определенное значение, которое оказывает конкретное влияние на конечный результат финансово-хозяйственной деятельности предприятия. Фундаментальный анализ осуществляется с применением экономико-математических моделей.

Технический анализ имеет своей целью выполнение детального, всестороннего анализа динамики отдельных параметров, показателей финансово-хозяйственной деятельности предприятия. Его часто называют чартизмом (от англ. chart — график), поскольку он основан на построении диаграмм и графиков, изучении показателей и факторов, их определяющих.

Факторный анализ основан на многомерном статистическом исследовании ряда факторов, имеющих как отрицательное, так и положительное влияние на результаты финансово-хозяйственной деятельности предприятия. Цель этого метода состоит в выявлении генеральных, главных факторов, определяющих основные результаты финансово-хозяйственной деятельности анализируемого предприятия. Различают постоянные и переменные факторы. К постоянным факторам относятся, например, необходимые по технологии затраты сырья, материалов, электроэнергии на выпуск определенного вида продукции (выполнение работ, оказание услуг). Переменными факторами могут быть затраты на заработную плату, оплату вспомогательных затрат на производство.

Конъюнктурный анализ предполагает исследование конъюнктуры рынка, т. е. текущего состояния спроса и предложения продукции (работ, услуг) анализируемого предприятия. Он отражает экономическую и производственную состоятельность данного предприятия, эффективность его финансово-хозяйственной деятельности.

Математический анализ предполагает использование математических приемов и способов анализа и диагностики финансово-хозяйственной деятельности предприятия. Наиболее часто при этом используются вычисления арифметической разницы (отклонений) и процентных чисел (простых и сложных процентов); применяются цепные подстановки. В рамках математического анализа используются:

♦ дифференциальный анализ (основан на поиске функциональной зависимости в уравнениях, производных разных порядков от функций и независимых переменных);

♦ логарифмический анализ (его цель — нахождение степенной зависимости различных показателей);

• интегральный анализ (с учетом обратных связей, позволяющих циклически проводить перерасчет отдельных показателей (параметров), а остальные параметры переводить в сбалансированное состояние после выбора соответствующего варианта расчета);

• кластерный анализ (основан на таксономии, т. е. классификации зависимостей и определении связей совокупностей социально-экономических показателей (параметров) по заданной матрице коэффициентов корреляции между ними; автоматической классификации процессов, описанных по многим априорно равным признакам).

Особое значение в настоящее время имеет повсеместно применяющееся дисконтирование (операция, имеющая целью учесть неравноценность затрат и результатов, относящихся к разным периодам времени).

Статистический анализ, являющийся основой диагностики финансово-хозяйственной деятельности предприятия, включает:

• анализ средних и относительных величин, который используется для определения средних значений показателей, характеризующих финансово-хозяйственную деятельность предприятия, и расчета относительных величин — коэффициентов, отражающих соотношения между различными показателями;

• группировку, т. е. объединение в группы отдельных показателей, характеризующих финансово-хозяйственную деятельность предприятия. Объединение в группы осуществляется по признакам, которые могут быть факторными и результативными;

• графический анализ, который позволяет графически отобразить изменения результатов финансово-хозяйственной деятельности предприятия во времени;

• индексный метод обработки рядов динамики, который используется для определения изменения во времени соотношений различных показателей, характеризующих уровень финансово-хозяйственной деятельности предприятия;

• корреляционный анализ, который позволяет через количественную оценку связи между двумя или несколькими взаимодействующими явлениями определить вид и тесноту зависимости;

• регрессионный анализ, который устанавливает изменение результативности признака (показателей результатов финансово-хозяйственной деятельности предприятия) под влиянием одного или нескольких факторов. Функции, отображающие связь между признаками, называются уравнениями парной или множественной регрессии (в зависимости от числа анализируемых признаков);

• дисперсионный анализ, который отличается от корреляционного и регрессионного тем, что изучение влияния факторов на результативный признак осуществляется по значениям дисперсионных факторов, характеризующих их абсолютные изменения (колеблемость, или вариацию). Относительная колеблемость (к овариация) показателей, характеризующих финансово-хозяйственную деятельность предприятия, исследуется в ковариационном анализе;

• экстраполяционный анализ, который основан на характеристике изменения состояния системы в прошлом и экстраполяции (продлении) полученного результата на будущее. Он включает следующие этапы: первичную обработку и преобразование исходного ряда; выбор типа эмпирических функций; определение параметров эмпирических функций; экстраполяцию; оценку точности анализа;

• метод главных компонент, который используется для сравнительного анализа составных частей (параметров) анализа и диагностики финансово-хозяйственной деятельности предприятия. Главные компоненты являются основными характеристиками линейных комбинаций составных частей (параметров) с наибольшими значениями дисперсии, т. е. с наибольшими абсолютными отклонениями от средних

величин.

Методы исследования операций и принятия решений включают:

1) теорию графов, которая используется в анализе и диагностике финансово-хозяйственной деятельности предприятия как основа графического моделирования. Схемы, диаграммы, структуры являются графами;

2) теорию игр, которая является одним из подходов к оптимизации вариантов финансово-хозяйственной деятельности предприятия и основана на выборе оптимальных решений в условиях рыночной конкуренции и неопределенности. Как правило, проигрывая различные ситуации, выбирают стратегию действия, которая обеспечивает наилучшие результаты;

3) теорию массового обслуживания, в соответствии с которой финансово-хозяйственная деятельность предприятия рассматривается как процесс обслуживания отдельных подразделений предприятия, различных технологических процессов. Производство (выполнение работ, оказание услуг) определяется как система выполнения определенных требований на обслуживание. Реализацию требований осуществляют различные каналы обслуживания. Например, цех пресс-форм обслуживает потребности сталелитейного производства. Сталелитейное производство обслуживает потребности машиностроительного производства и т. д.;

4) построение деревьев целей и ресурсов, которое осуществляется в рамках системного подхода к анализу и диагностике финансово-хозяйственной деятельности предприятия. Выбор целей оказывает весьма существенное влияние на деятельность предприятия. На основе поставленных целей и с учетом имеющихся возможностей вырабатываются способы их достижения, подбираются методы управления, производятся различные изменения в организационной структуре управления, осуществляется подбор кадров, используется определенная техника управления. Система целей различного уровня конкретизации, стоящих перед руководством современного предприятия, может оказаться столь сложной, что без специальных методов упорядочения целей организовать работу по их достижению окажется невозможным.

Различают генеральную цель, подцели первого уровня (главные цели) и подцели второго, третьего, четвертого, пятого и других уровней. Для достижения генеральной цели необходимо реализовать несколько более конкретных целей первого уровня, выступающих как средство по отношению к генеральной цели. Для достижения целей первого уровня требуется реализация целей второго уровня и т. д. Декомпозиция продолжается до тех пор, пока не будут получены максимально конкретизированные параметры достижения цели: сроки, количественное выражение ожидаемых результатов и т. п. Дерево целей позволяет взаимоувязать элементы деятельности по достижению главной цели управления, избежать ненужного дублирования, излишних затрат, сконцентрировать усилия на наиболее важных направлениях работ, постоянно контролировать степень продвижения к цели.

Дерево ресурсов и дерево целей — это определенные схемы (графы), выражающие соподчиненность и взаимосвязи элементов (целей и ресурсов). Рассмотрим дерево ресурсов и дерево целей на примерах (рис 1.1 и 1.2).

Дерево ресурсов фиксирует все потребности в ресурсах. По его уровням (ярусам) идет детализация всех видов ресурсов.

Дерево целей дополняет дерево ресурсов в рамках технико-экономического анализа деятельности предприятия.

Рис. 1.2. Дерево целей, реализуемых при выпечке хлеба

Допустим, при выпечке хлеба были поставлены конкретные цели. Во-первых, было установлено, что хлеб должен выпекаться ежедневно из муки первого сорта, определенных наименований. Эти цели будут составлять первый ярус дерева целей. Второй ярус дерева целей будет включать такие цели: выпечка хлеба происходит с 6 до 9 часов и с 14 до 17 часов, при выпечке будет использоваться мука первого сорта (пшеничная и ржаная), будет выпекаться хлеб определенного ассортимента. Третий ярус дерева целей образован из следующих целей: выпечка будет осуществляться бригадами № 1 и 2, мука первого сорта (пшеничная и ржаная) будет поставляться с элеваторов "Первомайский" и "Солнышко", будет выпекаться хлеб "Дорожный", "Дарницкий" и "Столичный".

Таким образом, дерево целей детализируется на каждом ярусе. Цели по ярусам взаимосвязаны, согласованы и сопоставимы. При детализации каждой ветви дерева целей идет конкретизация от целей первого уровня к целям второго, третьего уровня и т. д.;

5) байесовский (бейесовский) анализ, который используется в анализе и диагностике финансово-хозяйственной деятельности предприятия для постоянного пересмотра, корректировки стратегии его развития в зависимости от новой информации;

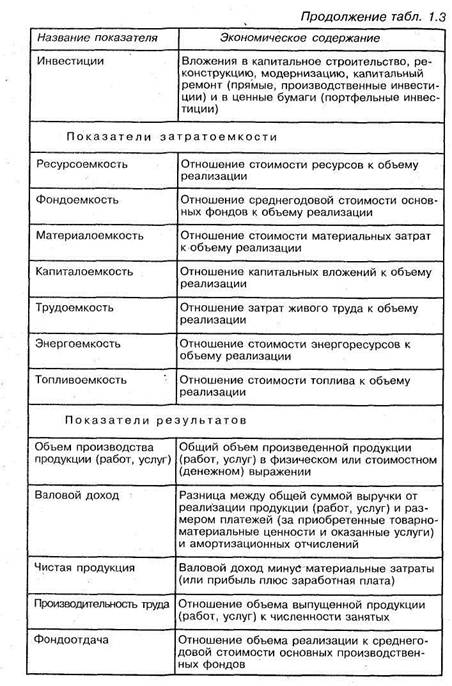

6) сетевое планирование. Это широко распространенный метод, основанный на использовании сетевых графиков. Сетевой график (рис. 1.3) представляет собой цепь работ и событий, отражая их технологическую последовательность и связь.

Работой в сетевом планировании называют процесс, предшествующий свершению какого-либо события. Понятие "работа" охватывает в сетевом графике не только определенные процессы, но и ожидания, связанные с технологическими перерывами. Зависимость между двумя событиями, когда последующее не может наступить без окончания предыдущего, называется "фиктивной работой" и обозначается пунктирной стрелкой. Событие в сетевом графике означает промежуточный или окончательный результат одной или нескольких работ, необходимых для того, чтобы можно было начать одну или несколько других работ. Событие совершается после выполнения всех входящих в него работ, причем момент свершения события является моментом окончания последней из них. В сетевом графике события обозначаются кружками, внутри которых ставится номер. Стрелки между кружками означают осуществление последовательности работ. Цифры над стрелками показывают ориентировочную продолжительность работ (временные оценки). Различают начальное событие (не имеющее никаких предшествующих работ), конечное (не имеющее никаких последующих работ) и критическое (лежащее на критическом пути). В целом сетевые графики могут быть ориентированы или на критерий времени, или на сокращение стоимости работ.

К эконометрическим методам относятся матричный, гармонический и спектральный анализ, производственные функции и межотраслевой баланс. Матричный анализ используется для анализа и

диагностики финансово-хозяйственной деятельности предприятия при определении соотношения между затратами и результатами, при оценке эффективности затрат. Матричный анализ финансово-хозяйственной деятельности предприятия основан на построении прямоугольных таблиц (матриц), элементы которых отражают связи производственных структур. Количественные значения зависимостей затрат и результатов по разным технологическим вариантам производства товаров (работ, услуг) вычисляются по установленным в теории матриц правилам.

Гармонический анализ является разложением функциональных зависимостей, характеризующих финансово-хозяйственную деятельность предприятия, по отдельным функциям, гармоническим колебаниям.

Спектральный анализ означает разложение финансово-хозяйственной деятельности предприятия по составу (спектру), т. е. по совокупности всех значений показателей, характеризующих эту деятельность.

Производственные функции необходимы для определения количественной взаимосвязи объема выпуска продукции (товаров, услуг) с переменными величинами затрат. Разновидностями производственных функций являются линейные зависимости (результат производства зависит от одного фактора), рекуррентные соотношения (технико-экономическое состояние производства изменяется во времени), мультипликативные формы (результат производства зависит от множества ресурсов и при отсутствии любого из них выпуск продукции затруднен, т. е. результат равен нулю).

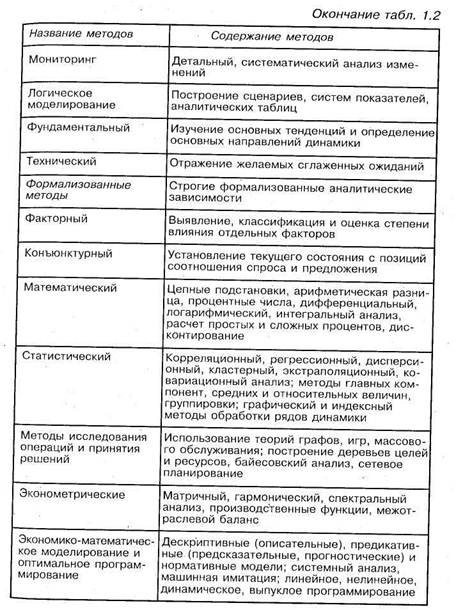

Межотраслевой баланс относится к базовым экономическим моделям. Схема модели межотраслевого баланса показана на рис. 1.4. Анализ показателей межотраслевого баланса по квадрантам (разделам) дает возможность установить натурально-вещественные, трудовые и стоимостные пропорции, структуру производственно-экономических связей анализируемого предприятия. По первому квадранту баланса можно рассчитать удельный вес затрат по каждому продукту в сумме текущих материальных затрат, по второму — удельный вес затрат по каждому продукту в общем (валовом) объеме выпуска, по первому и второму — удельный вес каждого продукта в полной стоимости затрат на производство. Структура стоимостных затрат определяется по первому и второму квадрантам, а структура перераспределения вновь созданной стоимости — по четвертому.

Экономико-математическое моделирование отражает преимущественно производственный аспект прогноза (модели оптимального развития и размещения производства отдельных видов продукции и межотраслевых комплексов), а также социальные аспекты развития (модели, связанные с прогнозированием доходов и потребления населения, демографических процессов, а также движения населения и трудовых ресурсов в территориальном и отраслевом разрезах).

Экономико-математические модели, используемые в анализе и диагностике финансово-хозяйственной деятельности предприятия, подразделяются: по уровню — на макроэкономические и микроэкономические, глобальные и локальные; составу — на многопродуктовые и однопродуктовые; подходу — на оптимизационные (конструктивные) и описательные (дескриптивные); форме — на стоимостные и натурально-стоимостные; виду зависимости — на линейные и нелинейные, многофакторные и однофакторные; отражению времени — на статические и динамические; объекту — на комплексные и локальные; способу отражения объекта — на структурные и функциональные, числовые и матричные.

Оптимальное программирование имеет целью нахождение оптимального (минимального или максимального) значения целевой функции (экстремума), переменные которой должны принадлежать некоторой области допустимых значений (системе ограничений). Оно включает построение дескриптивных, предикативных и нормативных моделей, машинную имитацию; линейное, нелинейное, динамическое и выпуклое программирование.

Дескриптивные модели имеют описательный характер и включают схематическое описание определенных зависимостей. В анализе и диагностике финансово-хозяйственной деятельности предприятия они могут использоваться для описания технологических схем производства товаров (работ, услуг).

Предикативные {предсказательные, прогностические) модели являются основой прогнозирования. Они могут иметь генетический, поисковый (исходят из имеющихся возможностей, ресурсов) или нормативный, целевой характер (основаны на определении будущих целей и ориентиров и вариантах движения к ним).

Нормативные модели основаны на поиске наилучшего, оптимального уровня финансово-хозяйственного состояния предприятия. К этим моделям относятся, например, модели оценки эффективности материальных затрат, которые построены на сравнении результатов финансово-хозяйственной деятельности в зависимости от вариантов вложения средств.

Нелинейное программирование предполагает нелинейный характер или целевой функции, или ограничений, или того и другого вместе. Форма целевой функции и неравенств ограничений при этом может иметь различный характер. Типичным случаем использования нелинейного программирования в анализе и диагностике финансово-хозяйственной деятельности предприятия является опре

деление зависимости эффективности финансово-хозяйственной деятельности от масштабов производства или конъюнктуры рынка, структуры затрат.

' Выпуклое (вогнутое) программирование является видом нелинейного программирования и отражает нелинейный характер зависимостей результатов финансово-хозяйственной деятельности предприятия и его затрат. Этот вид программирования рассматривает выпуклые целевые функции, которые минимизируются (вогнутые функции максимизируются), и выпуклые системы ограничений (точки допустимых значений). Типичными случаями использования выпуклого программирования в анализе и диагностике финансово-хозяйственной деятельности предприятия являются минимизация затрат, а для вогнутого программирования — максимизация дохода при ограничениях по различным факторам, имеющим разнонаправленное влияние.

Линейное программирование является частным случаем выпуклого программирования и отражает линейный пропорциональный характер изменения результатов по отношению к затратам.

Динамическое программирование основано на построении дерева решений, каждый ярус которого является последовательным шагом (этапом) для раскрытия последствий каждого предыдущего решения и отсеивания неэффективных вариантов. Многошаговость динамического программирования используется в анализе и диагностике финансово-хозяйственной деятельности предприятия для выработки оптимальной стратегии как по вариантам развития в данный момент времени, так и на перспективу.

Следует отметить, что на практике обычно используется не один, а совокупность методов анализа. Все вышеназванные методы, как правило, основаны на следующей методике:

♦ установление границ и временных интервалов анализа;

♦ определение основных критериев;

♦ выявление и оценка динамики основных показателей;

♦ фиксация факторов и учет их влияния на динамику основных показателей;

♦ оценка общего состояния деятельности предприятия и исследование причин его изменения за анализируемый период.

1.4. Основные принципы и приемы анализа и диагностики деятельности предприятия

К принципам (основным чертам) анализа и диагностики финансово-хозяйственной деятельности предприятия относятся:

♦ достоверное отражение реального состояния;

♦ научная обоснованность;

• отражение определенной цели;

• взаимосвязь с другими видами анализа;

• системность;

• комплексность;

• вариантность;

• согласованность отдельных элементов;

• отражение отраслевой и территориальной специфики.

Главными приемами (способами) анализа и диагностики финансово-хозяйственной деятельности предприятия, наиболее часто применяемыми на практике, являются:

• анализ производственной структуры экономической системы; производственных процессов, включая анализ системы разделения и кооперации труда работников по выполнению производственных процессов и всей хозяйственной деятельности;

• анализ структуры управляющей системы, процессов управления (положений об отделах и службах, функционально-должностных инструкций, схем документооборота, рабочих инструкций, схем распределения ответственности, организационных операций и процедур, технологии процессов управления данным звеном производства в целом и отдельных технологических циклов управления, рабочих мест в аппарате управления, трудовых процессов);

• комплексный анализ управления производством с применением различных технических средств для сбора, переработки, хранения и передачи информации, необходимой для оперативного принятия решений, учета и контроля за ходом производства.

Важными элементами анализа деятельности предприятия являются структурирование, группировка и классификация отдельных элементов, изучение количественных и качественных характеристик, установление критериев и оценка эффективности функционирования предприятия.

1.5. Основные показатели,

используемые

в анализе и диагностике

деятельности предприятия

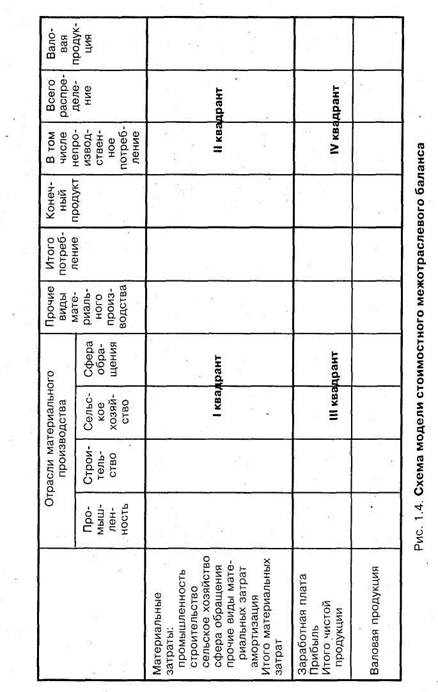

В анализе и диагностике финансово-хозяйственной деятельности предприятий используется большое число разнообразных показателей (обобщающих, сводных, синтетических, интегральных, частных), которые можно классифицировать по различным признакам (табл. 1.3).

Для конкретных целей отбираются конкретные показатели с учетом вида, методики, отраслевой специфики объектов анализа и диагностики финансово-хозяйственной деятельности. В рамках анализа и диагностики финансово-хозяйственной деятельности предприятия используют процедуры комплексной оценки, которые завершаются построением мультипликатора — агрегированного показателя, выведенного на базе показателей более низкого уровня, который выполняет роль своеобразного индикатора. Отметим, что существуют два типа мультипликаторов: стандартные, применяемые повсеместно, и субъективные, которые определяются для конкретного предприятия.

К стандартным мультипликаторам относится широко известная модель Дюпона, которая используется для оценки экономического роста компании. Основная сложность применения этой модели связана с необходимостью ведения бухгалтерской отчетности по международным стандартам, переход на которые в России еще не осуществлен. Другой известный стандартный мультипликатор — оценка вероятности наступления банкротства предприятия по методу Альтмана. Этот показатель основан на расчете суммы пяти финансовых коэффициентов (рентабельность и оборачиваемость активов, коэффициенты задолженности и реинвестирования прибыли в активы, доля собственных оборотных средств в активах), каждый из которых имеет определенный вес. Но поскольку и набор, и веса коэффициентов были рассчитаны в США в 1960-е годы, они не соответствуют современным российским реалиям. Поэтому метод Альтмана можно применять только для общей оценки тенденций развития предприятия.

Субъективные мультипликаторы позволяют учесть специфические характеристики, которые не учитываются стандартными методами анализа и диагностики финансово-хозяйственной деятельности предприятия.

Для различных целей анализа и диагностики финансово-хозяйственной деятельности предприятия применяют различные группы показателей.

1. Показатели использования материальных оборотных средств. К ним относятся показатель оборачиваемости материальных запасов в днях и коэффициент маневренности.

Оборачиваемость материальных запасов в днях — отношение суммы материальных запасов к однодневному обороту по реализации:

Ом1 = Материальные запасы / Объем продаж / 360

С помощью данного соотношения устанавливается число дней, приходящихся на один оборот материальных запасов. Низкое значение данного показателя свидетельствует об устойчивом спросе на продукцию предприятия. Высокое значение показателя может означать, что предприятие имеет больше материальных запасов, чем ему необходимо, либо испытывает трудности со сбытом продукции. Для получения более точного результата в числителе формулы часто используют среднюю величину материальных запасов за период.

Коэффициент маневренности — отношение оборотного капитала (текущих активов) к собственному капиталу предприятия (в процентах):

К — Текущие актины / Собственный капитал

Данный коэффициент показывает долю собственного капитала предприятия, находящегося в такой форме, которая позволяет свободно им маневрировать, увеличивая закупки сырья, материалов, комплектующих изделий, изменяя номенклатуру поставок, приобретая дополнительное оборудование, осуществляя инвестиции в другие предприятия. По его величине можно судить о финансовой независимости предприятия, т. е. о способности предприятия не оказаться в положении банкрота в случае длительного технического перевооружения или трудностей со сбытом продукции! Чем выше данный коэффициент, тем ниже риск, с которым связано владение машинами и оборудованием, быстро устаревающими в условиях научно-технического прогресса.

2. Показатели платежеспособности. Платежеспособность предприятия — это его способность выполнять внешние (краткосрочные и долгосрочные) обязательства, используя свои активы. Данный показатель измеряет финансовый риск, т. е. вероятность банкротства. В общем случае предприятие считается платежеспособным, если его общие активы превышают его внешние обязательства. Таким образом, чем больше превышение общих активов над внешними обязательствами, тем выше степень платежеспособности.

Для измерения уровня платежеспособности используют специальный коэффициент платежеспособности, который показывает долю собственного (акционерного) капитала предприятия в его общих обязательствах (в процентах):

Кп — Собственный капитал / Общие обязательства

Высокий коэффициент платежеспособности отражает минимальный финансовый риск и хорошие возможности для привлечения дополнительных средств со стороны. Изменения в уровне коэффициента платежеспособности могут свидетельствовать также о расширении или сокращении деятельности корпорации (ее деловой активности).

При определении платежеспособности предприятия всегда необходимо анализировать финансовую структуру источников его средств, т. е. из каких средств финансируются его активы. Показатель, отражающий состояние финансовых средств предприятия, получил название финансового отношения и определяется путем деления величины собственного капитала на размер внешних обязательств:

ФО = Собственный капитал / Внешние обязательства

Теоретически считается нормальным соотношение между собственным капиталом и внешними обязательствами 2:1, при котором 33% общего финансирования осуществляется из заемных средств. Частный вариант финансового отношения — отношение собственного капитала к размеру долгосрочных обязательств:

ФО = Собственный капитал / Долгосрочные обязательства

Высокое значение данного показателя характеризует низкий риск банкротства и хорошую платежеспособность.

Уровень возврата долгосрочных обязательств — отношение операционной прибыли к сумме выплачиваемых за год процентов:

У = Операционная прибыль/ Выплачиваемые проценты

Высокий коэффициент означает хорошие возможности возврата кредитов и низкую вероятность неплатежеспособности (банкротства).

3. Показатели прибыльности (рентабельности). Виды прибыли, отражаемые в отчете о прибылях и убытках, являются наиболее общими показателями прибыльности предприятия. Однако при проведении финансового анализа важно знать, насколько эффективно (прибыльно) использовались все средства, обеспечившие получение конкретного дохода. Для эффективного комплексного измерения прибыльности используются следующие показатели.

Прибыль на общие инвестиции — отношение прибыли до вычета налогов и суммы выплаченных процентов по долгосрочным обязательствам к общим инвестициям (долгосрочные обязательства и собственный капитал) (в процентах). Данный коэффициент показывает, насколько эффективно использовались инвестированные средства, т. е. какой доход получает предприятие на 1 денежную единицу (ден. ед.) инвестированных средств:

Яо|| = (Прибыль до вычета налогов +

+ Выплачиваемые проценты) / (Долгосрочные обязательства + + Собственный капитал)

Этот показатель также характеризует эффективность управления инвестированными средствами и косвенно — опыт и компетенцию руководства. Поскольку сумма уплачиваемых налогов устанавливается государством и не зависит от конкретного предприятия, наиболее точным показателем прибыльности предприятия является прибыль до вычета налогов. Кроме того, прибыль должна включать компенсацию по выплате процентов по долгосрочным обязательствам, так как размеры процентных ставок также устанавливаются вне предприятия. Данные обстоятельства отражены в числителе приведенной формулы. Некоторые финансовые аналитики используют показатель чистой прибыли в числителе данной формулы, определяя тем самым эффективность общих инвестиций.

Прибыль на собственный капитал — отношение чистой прибыли к собственному капиталу (в процентах):

П = Чистая прибыль / Собственный капитал

Этот коэффициент показывает, насколько эффективно использовался собственный капитал, т. е. какой доход получило предприятие на 1 ден. ед. собственных средств. Данный показатель особенно важен для акционеров, так как характеризует уровень эффективности использования вложенных ими денег, а также служит основным критерием при оценке уровня котировки на фондовой бирже акций данного предприятия.

Прибыль на общие активы — отношение чистой прибыли к общей сумме активов (в процентах):

Пт = Чистая прибыль / Общие активы

Этот показатель служит измерителем эффективности использования всех активов (фондоотдачи), которыми обладает предприятие, т. е. какой доход получен на 1 ден. ед. активов. Следует отметить, что если прибыль на активы меньше процентной ставки по долгосрочным кредитам, то ситуация должна рассматриваться как неблагополучная.

Коэффициент валовой прибыли— отношение разности между объемом продаж и их себестоимостью к объему продаж (в процентах):

Кт = (Объем продаж — Себестоимость продаж) / Объем продаж

Данный коэффициент показывает предел "общей прибыли", т.е. долю валовой прибыли, приходящуюся на 1 ден. ед. продаж (реализованной продукции). Он позволяет определить величину чистой прибыли, которая остается после вычета из стоимости реализованной продукции расходов на выплату налогов и процентов за кредит, покрытие операционных расходов. Определив данный показатель, можно легко найти долю себестоимости продукции, приходящуюся на 1 ден. ед. продаж. Коэффициент валовой прибыли отражает взаимодействие нескольких факторов, таких, как цены, объем производства и стоимость. Его повышение может являться следствием снижения себестоимости продукции либо свидетельствовать о благоприятной конъюнктуре рынка.

Прибыль на операционные расходы — отношение операционной прибыли к объему продаж (в процентах):

Пор = Операционная прибыль / Объем продаж

Это показатель величины операционных расходов, приходящихся на 1 ден. ед. продаж.

Прибыль на продажи — отношение чистой прибыли к объему продаж:

Пп — Чистая прибыль/ Объем продаж

Данный коэффициент показывает величину чистого дохода, полученного предприятием на 1 ден. ед. реализованной продукции.

4. Показатели эффективности использования активов. Данную группу коэффициентов часто называют коэффициентами эффективности, так как они служат измерителями уровня эффективности использования активов, которые имеет предприятие. К ним относятся следующие коэффициенты.

Оборачиваемость материальных запасов — отношение объема продаж к величине материальных запасов, или число оборотов, совершаемых материальными запасами в год:

О — Объем продаж / Материальные запасы

Высокое значение этого показателя считается признаком финансового благополучия, так как хорошая оборачиваемость обеспечивает увеличение объема продаж и способствует получению более высоких доходов. Если этот коэффициент значительно превышает среднеотраслевые нормы (от 4 до 8), ситуация должна быть подвергнута тщательному анализу, так как это может означать наличие риска, связанного с нехваткой запасов, следствием которого будет снижение объема продаж. Слишком высокая оборачиваемость может являться признаком недостатка свободных денежных средств и служить сигналом о возможной неплатежеспособности предприятия. Для получения более точного результата в знаменателе данной формулы часто используют среднюю величину товарных запасов за рассматриваемый период.

Некоторые финансовые аналитики предпочитают использовать в числителе формулы показатель себестоимости продаж вместо показателя объема продаж. Резон такого подхода состоит в том, что себестоимость продаж и уровень запасов измеряются в оптовых ценах (т. е. не включает продажных и налоговых надбавок и наценок, в то время как объем продаж содержит их). При таком подходе приведенная формула будет иметь следующий вид:

От = Себестоимость продаж / Материальные запасы

Коэффициент эффективности использования текущих активов— отношение объема продаж к оборотному капиталу (текущим активам) (в процентах):

ЭТ1 = Объем продаж / Текущие актины

Данный коэффициент показывает, сколько денежных единиц продукции реализовано на 1 ден. ед. текущих активов.

Коэффициент эффективности использования чистого оборотного капитала — отношение объема продаж к чистому оборотному капиталу (текущие активы минус текущие обязательства) (в процентах):

Э = Объем продаж / (Текущие активы — Текущие обязательства)

Данный коэффициент показывает, сколько денежных единиц продукции реализовано на 1 ден. ед. чистого оборотного капитала.

Коэффициент эффективности использования основных средств — отношение объема продаж к стоимости недвижимого имущества показывает, сколько денежных единиц продукции реализовано на 1 ден. ед. основных средств (в процентах):

Э = Объем продаж / Стоимость недвижимого имущества

Величина данного коэффициента может составлять от 100 до 700% и зависит от капиталоемкости производства.

Коэффициент эффективности использования общих активов — отношение объема продаж к общим активам предприятия (в процентах):

Эт = Объем продаж / Общие активы

Чем выше значения последних двух коэффициентов, тем более интенсивно, а следовательно, и эффективно используются производственное оборудование и другие виды активов.

Общий уровень финансово-хозяйственного состояния предприятия можно оценить по шкале: а) благоприятное; б) удовлетворительное; в) неудовлетворительное; г) критическое. Для качественной оценки основных позиций могут быть использованы такие характеристики, как высокий, нормальный и низкий уровень. Значения коэффициентов можно оценивать интервальным способом: те, которые попадают в интервал, — нормальные, а те, которые оказываются за его пределами, — высокие или низкие. Базу для выбора интервала составляют среднеотраслевые, а также лучшие и худшие показатели в отрасли.

Контрольные вопросы

1. Назовите основные виды анализа финансово-хозяйственной деятельности предприятия.

2. В рамках какого метода анализа финансово-хозяйственной деятельности предприятия используются компьютерные технологии, позволяющие представить в пятимерном пространстве анализ продаж пива в течение года по всей стране по сортам пива и регионам?

3. Отличаются или нет цели анализа и диагностики финансово-хозяйственной деятельности предприятий пищевой промышленности и металлургии?

4. На основании каких нормативно-правовых актов проводится анализ и диагностика финансово-хозяйственной деятельности предприятия?

5. Какой метод анализа и диагностики финансово-хозяйственной деятельности предприятия является в настоящее время основным и почему?

6. Какие показатели необходимо использовать для проведения анализа и диагностики финансово-хозяйственной деятельности предприятий машиностроения?

7. Какие функции выполняют анализ и диагностика финансово-хозяйственной деятельности предприятий торговли?

Проверочные задания

1. Вместо пропуска вставьте необходимые слова.

...предприятия показывает степень обеспеченности текущих потребностей производства собственными средствами. Величина этого показателя зависит от технологического цикла. (Слова для вставки: основной капитал, оборотный капитал.)

2. Выберите правильный ответ.

а) Оборачиваемость оборотных средств имеет практическое значение для оценки выявления излишка или недостатка средств в обороте.

б) Оборачиваемость оборотных средств имеет практическое значение для оценки эффективности технико-экономической деятельности предприятия.

3. Выберите из перечня показатели затратоемкости и показатели затрат.

Количество израсходованного топлива, трудоемкость, энергоемкость, величина израсходованного теплоизоляционного материала, численность работающих.